Институциональное поглощение Ethereum, вызванное дефицитом: как привлечение BitMine в размере $20 миллиардов меняет модели оценки криптовалют

- BitMine Immersion (BMNR) привлекла 20 миллиардов долларов для накопления 6 миллионов ETH, создавая дефицит и переосмысливая институциональные модели оценки. - Дефляционное предложение Ethereum, обусловленное сжиганием EIP-1559 и еженедельными покупками BitMine на 190 500 ETH, усиливает дефицит и укрепляет доверие институциональных инвесторов. - Институциональное принятие ускоряется: Ethereum ETF привлекли 9,4 миллиарда долларов во втором квартале 2025 года, обогнав Bitcoin, при этом 51% рынка стейблкоинов опирается на Ethereum. - Чистая стоимость активов BitMine выросла на 74% за три месяца благодаря использованию доходности Ethereum и стейкинга.

В 2025 году криптовалютный ландшафт переживает тектонические изменения: институциональные инвесторы смещают фокус с статичной модели предложения Bitcoin на динамичную, основанную на дефиците, структуру Ethereum. На передовой этой трансформации находится BitMine Immersion Technologies (BMNR) — публичная компания, привлекшая 20 миллиардов долларов в акционерном капитале для накопления Ethereum (ETH) в беспрецедентных масштабах. Нацелившись на 5% от общего предложения Ethereum — эквивалент 6 миллионам ETH — BitMine не просто покупает криптовалюту; компания конструирует структурное переопределение институциональных моделей оценки, используя дефицит, полезность и доходность, чтобы позиционировать Ethereum как краеугольный камень корпоративных казначейств.

Игра на дефиците: от спекуляции к стратегическому резерву

Динамика предложения Ethereum эволюционировала от инфляционной к дефляционной благодаря механизму сжигания EIP-1559 и блокировкам стейкинга. Ко второму кварталу 2025 года годовой уровень эмиссии сети снизился до 0,7%, в то время как сжигание по EIP-1559 удалило 45 300 ETH за один квартал. Агрессивное накопление BitMine — добавление 190 500 ETH еженедельно — усиливает этот дефицит. Казначейство компании теперь содержит 1,71 миллиона ETH (1,5% предложения), оценённых в 8,82 миллиарда долларов при цене 4 808 долларов за токен. Это не спекулятивная покупка; это просчитанный шаг по созданию искусственного дефицита, снижению ликвидности и повышению доверия институциональных инвесторов.

Чистая стоимость активов BitMine на акцию выросла на 74% за три месяца — с 22,84 до 39,84 долларов, что напрямую связано с ростом цены Ethereum. Этот показатель подчеркивает критический сдвиг: Ethereum больше не является волатильным активом, а становится стратегическим резервом с институциональной полезностью. В отличие от Bitcoin, который остается средством сбережения, программируемая инфраструктура Ethereum позволяет генерировать доход через стейкинг (4–6% годовых) и DeFi-инновации, такие как токены ликвидного стейкинга (LSTs).

Институциональная оценка: за пределами цены — к доходности и полезности

Институциональное принятие Ethereum теперь измеряется не только рыночной капитализацией, но и способностью генерировать сложную стоимость. Стратегия стейкинга BitMine блокирует 105 000 ETH, принося 87 миллионов долларов годового дохода, что напрямую увеличивает чистую стоимость активов. Эта двухуровневая модель дохода — рост цены + доходность — создает эффект маховика: уменьшение предложения акций увеличивает оценку капитала, а рост цены ETH усиливает стоимость портфеля.

Регуляторные попутные ветры дополнительно подтверждают этот сдвиг. Переклассификация Ethereum как utility token Комиссией по ценным бумагам и биржам США (SEC) в 2025 году открыла путь для институциональных продуктов, таких как Ethereum ETF (например, BlackRock's ETHA, Fidelity's FETH), которые привлекли 9,4 миллиарда долларов притока во втором квартале 2025 года — значительно опережая Bitcoin с 548 миллионами долларов. Эта перераспределение капитала отражает растущую роль Ethereum в инфраструктуре DeFi и стейблкоинов: 51% из 142,6 миллиарда долларов рынка стейблкоинов обеспечено на Ethereum.

Bitcoin против Ethereum: история двух моделей предложения

В то время как предложение Bitcoin ограничено 21 миллионом и в основном сосредоточено у отдельных китов и ранних последователей, предложение Ethereum активно концентрируется корпоративными структурами. 20-миллиардный акционерный раунд BitMine резко контрастирует со статичной моделью предложения Bitcoin, где корпоративные казначейства держат лишь 2,6% от общего предложения (554 670 BTC). Институциональное принятие Ethereum ускоряет его долю рынка с 9,2% до 14,4% в 2025 году, в то время как доминирование Bitcoin снизилось до 57,2%.

Это расхождение обусловлено ростом, основанным на полезности Ethereum. Стейкинг, токенизация и DeFi-инновации создают сложное ценностное предложение, отсутствующее у Bitcoin. Стейкинговая инфраструктура BitMine в сочетании с низкими затратами на энергию в Тринидаде и Техасе обеспечивает конкурентное преимущество по сравнению с майнингом Bitcoin, который становится всё более капиталоёмким.

Риски и вознаграждения: навигация по институциональному бычьему рынку

Несмотря на динамику, стратегия BitMine не лишена рисков. Волатильность цены Ethereum может снизить стоимость активов, а регуляторная неопределённость вокруг стейкинга и токенизации сохраняется. Однако программа обратного выкупа акций на 1 миллиард долларов и 2,8 миллиарда долларов ежедневной ликвидности (20-е место по ликвидности среди акций США) обеспечивают подушку безопасности от рыночных колебаний.

Для инвесторов позиционирование в институциональном нарративе Ethereum требует многоуровневого подхода:

1. Экспозиция через ETF: Прямой доступ через Ethereum ETF (например, ETHA, ETHE) обеспечивает регулируемую и ликвидную экспозицию к институциональному спросу.

2. Акционерные стратегии: Компании вроде BitMine (BMNR) выигрывают как от динамики цены Ethereum, так и от собственных стратегий привлечения капитала.

3. Стейкинговая инфраструктура: Провайдеры вроде Lido и Rocket Pool набирают популярность по мере роста институционального спроса на стейкинг.

Заключение: будущее институциональных финансов

Привлечение BitMine 20 миллиардов долларов — это не просто событие на рынке капитала, а дорожная карта для будущего институциональных финансов. Создавая дефицит, генерируя доходность и используя полезность Ethereum, компания переопределяет взаимодействие корпораций с цифровыми активами. По мере ужесточения динамики предложения Ethereum и ускорения институционального принятия, актив готов к многолетнему бычьему тренду, а аналитики прогнозируют целевую цену 7 500 долларов и выше к концу 2025 года.

Для инвесторов посыл ясен: Ethereum больше не спекулятивный токен, а фундаментальный актив в эволюции глобальных финансов. Вопрос теперь не “Стоит ли нам держать Ethereum?”, а “Сколько мы можем себе позволить купить?”

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Еженедельный обзор волатильности BTC (17 ноября - 1 декабря)

Ключевые показатели (с 17 ноября, 16:00 по гонконгскому времени, до 1 декабря, 16:00 по гонконгскому времени): BTC/USD: -9,6% (...

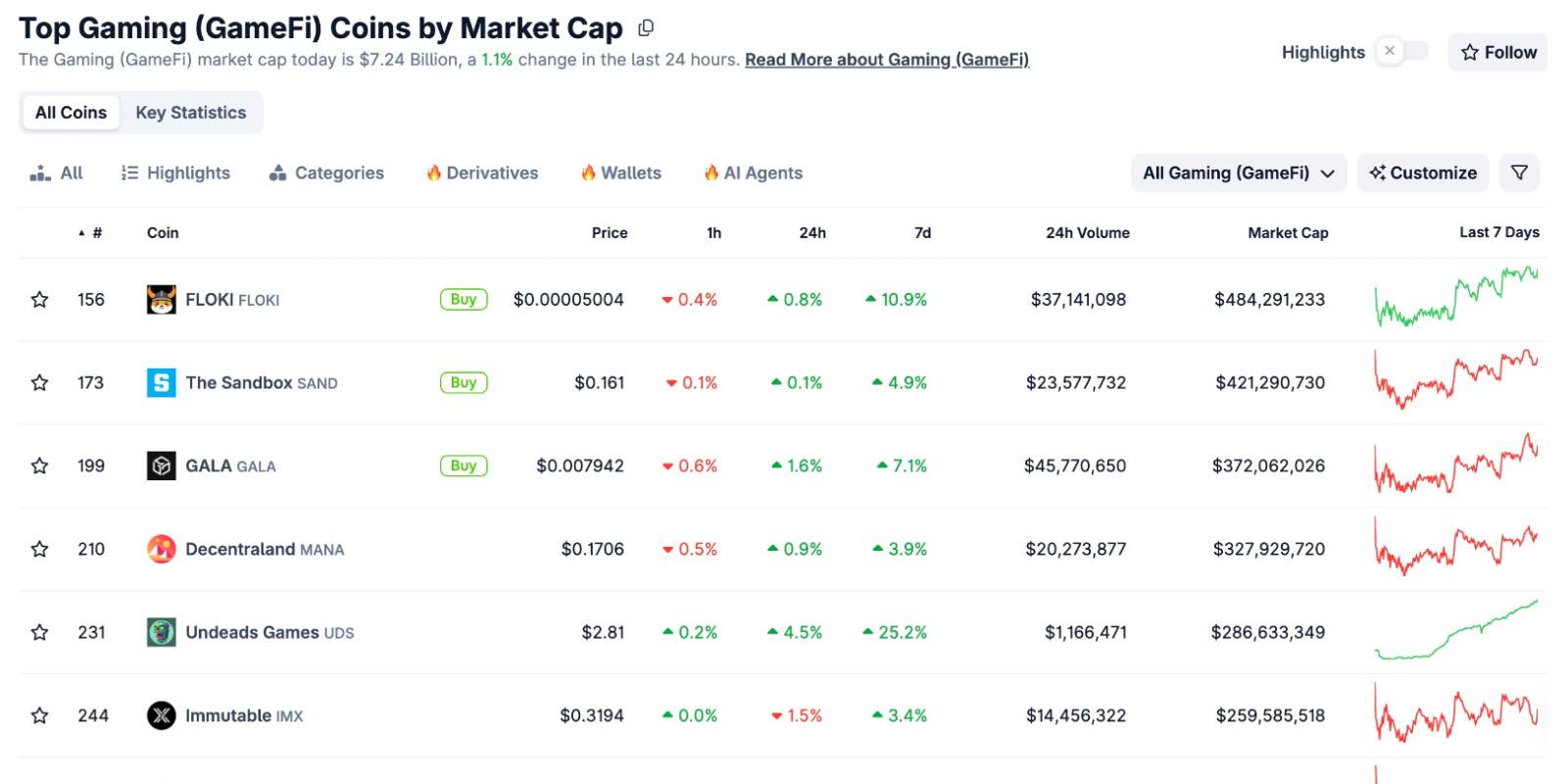

Когда все токены GameFi выпали из TOP100, сможет ли COC с помощью биткоин-экономической модели возродить нарратив?

27 ноября начался майнинг $COC. Возможность добыть первые монеты не будет ждать.

Следующее десятилетие Ethereum: от «проверяемого компьютера» к «интернету собственности»

Основатель LambdaClass Феде подробно объяснил антихрупкость, цель масштабирования до 1 Gigagas и видение Lean Ethereum.