ФРС: возможно снижение процентной ставки в сентябре

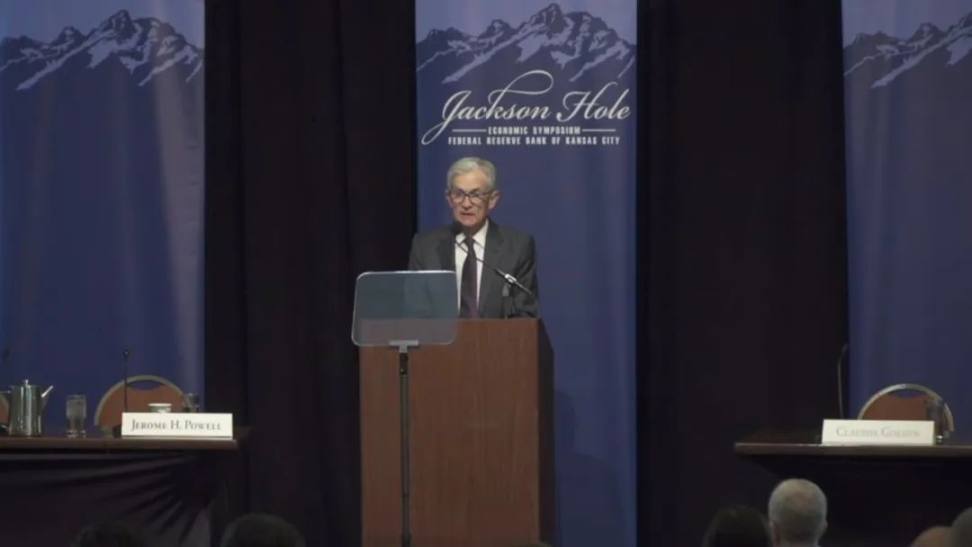

22 августа, согласно сводным данным CNBC/Bloomberg/WSJ, председатель Федеральной резервной системы Джером Пауэлл в пятницу дал осторожный намёк на возможное снижение процентных ставок в будущем, отметив, что высокая неопределённость усложняет работу монетарных политиков.

На ежегодной конференции ФРС в Джексон-Хоуле, штат Вайоминг, глава центробанка выступил с ожидаемой речью, в заранее подготовленном тексте которой он упомянул о «всеобъемлющих изменениях» в налоговой, торговой и миграционной политике. В результате, по его словам, «баланс рисков между двумя целями ФРС — полной занятостью и стабильностью цен — кажется, меняется».

Хотя он отметил, что рынок труда по-прежнему силён, а экономика демонстрирует «устойчивость», он заявил, что риски снижения возрастают. В то же время он отметил, что тарифы создают риск повторного роста инфляции — ФРС необходимо избежать сценария стагфляции.

Пауэлл отметил, что поскольку базовая ставка ФРС на целый процентный пункт ниже, чем в прошлом году во время его основной речи, а уровень безработицы остаётся очень низким, «мы можем осторожно рассматривать изменение курса политики».

Он добавил: «Тем не менее, поскольку политика находится в ограничительной зоне, базовый прогноз и меняющийся баланс рисков могут потребовать корректировки нашей позиции».

Это было единственное в его речи высказывание, близкое к поддержке снижения ставок, и Уолл-стрит в целом ожидает, что Федеральный комитет по открытым рынкам ФРС на следующем заседании 16–17 сентября снизит ставку.

Тем не менее, этих заявлений оказалось достаточно, чтобы вызвать резкий рост фондового рынка и падение доходности казначейских облигаций США. После публикации речи Пауэлла индекс Dow Jones Industrial Average вырос более чем на 600 пунктов, а доходность двухлетних казначейских облигаций США, чувствительных к политике, снизилась на 0,08 процентного пункта — до примерно 3,71%.

Помимо рыночных ожиданий, президент США Дональд Трамп также публично резко раскритиковал Пауэлла и его коллег, требуя от ФРС значительного снижения ставок.

С декабря прошлого года ФРС удерживает базовую ставку по кредитованию в диапазоне 4,25%–4,5%. Политики продолжают проявлять осторожность, ссылаясь на неопределённое влияние тарифов на инфляцию, и считают, что нынешнее состояние экономики и слегка ужесточённая политика дают время для дальнейших решений.

Важность независимости ФРС

Хотя Пауэлл не ответил конкретно на требования Белого дома о снижении ставок, он действительно подчеркнул важность независимости ФРС.

«Члены Федерального комитета по открытым рынкам будут принимать эти решения исключительно на основе своей оценки данных и их влияния на экономические перспективы и баланс рисков. Мы никогда не отступим от этого принципа», — заявил он.

Это выступление состоялось на фоне продолжающихся переговоров Белого дома с его глобальными торговыми партнёрами, ситуация в которых часто меняется мгновенно, а конечный результат трудно предсказать. Последние показатели показывают, что потребительские цены постепенно растут, но оптовые издержки растут ещё быстрее.

Администрация Трампа считает, что тарифы не приведут к устойчивой инфляции, а значит, есть необходимость снизить ставки. Позиция Пауэлла в речи такова: возможны различные исходы, а «разумный базовый сценарий» — это то, что влияние тарифов будет «краткосрочным — разовым изменением уровня цен», что, возможно, не станет основанием для поддержания высоких ставок. Однако он отметил, что пока всё остаётся неопределённым.

Пауэлл отметил: «Потребуется время, чтобы повышение тарифов проявилось в цепочках поставок и распределительных сетях. Кроме того, ставки тарифов постоянно меняются, что может продлить процесс адаптации».

Помимо подведения итогов текущей ситуации и возможных последствий, речь также затронула пятилетний обзор ФРС своей политики. По сравнению с последним пересмотром в 2020 году, в этот раз произошли значительные изменения.

Тогда, во время пандемии COVID-19, ФРС перешла к «гибкой политике средней инфляции», что фактически позволило инфляции превышать целевой уровень ФРС в 2% после долгого периода ниже этой отметки. В результате, если небольшой рост инфляции означал бы более полное восстановление рынка труда, политики могли бы проявить терпение.

Однако вскоре после внедрения этой стратегии инфляция начала расти и в итоге достигла максимума за 40 лет, а большинство политиков считали этот рост «временным» и не требующим повышения ставок. Пауэлл отметил разрушительные последствия инфляции и уроки, извлечённые из этого опыта.

«На деле идея намеренно и умеренно превышать целевой уровень инфляции оказалась неактуальной. Как я публично признал в 2021 году, инфляция, возникшая через несколько месяцев после объявления о пересмотре консенсусного заявления 2020 года, не была ни намеренной, ни умеренной», — сказал Пауэлл. «Последние пять лет болезненно напомнили нам о трудностях, вызванных высокой инфляцией, особенно для тех, кто менее всего способен справиться с ростом стоимости жизненно необходимых товаров».

Кроме того, в ходе этой оценки ФРС вновь подтвердила свою приверженность целевому уровню инфляции в 2%. Это вызвало критику с разных сторон: одни считают, что слишком высокие ставки могут привести к обесцениванию доллара, другие — что ФРС нужна более гибкая политика.

Пауэлл заявил: «Мы уверены, что наша приверженность этой цели — ключевой фактор поддержания долгосрочных инфляционных ожиданий на стабильном уровне».

Ниже приведены основные моменты выступления председателя ФРС Пауэлла на экономическом симпозиуме Федерального резервного банка Канзас-Сити:

1. Пауэлл оставил пространство для снижения ставок на заседании ФРС 16–17 сентября, заявив: «Базовый прогноз и меняющийся баланс рисков могут потребовать корректировки нашей позиции».

2. Глава ФРС также отметил: «Стабильность уровня безработицы и других показателей рынка труда позволяет нам проявлять осторожность при рассмотрении изменений в политике».

3. По поводу рынка труда Пауэлл отметил, что, хотя «он кажется сбалансированным, этот баланс необычен и обусловлен значительным замедлением как предложения, так и спроса на рабочую силу. Эта аномалия указывает на рост рисков снижения занятости».

4. Пауэлл заявил, что «разумный базовый сценарий» — это разовое повышение уровня цен из-за тарифов, однако для полного проявления этих эффектов в экономике потребуется время.

5. Пауэлл отметил: «В краткосрочной перспективе риски инфляции смещены в сторону повышения, а риски занятости — в сторону снижения, что создаёт сложную ситуацию».

6. Пауэлл заявил, что ФРС приняла новую структуру, отказавшись от требования к центробанку добиваться долгосрочного среднего уровня инфляции в 2%, а также от подхода к принятию решений по занятости, основанного на максимальном разрыве.

Дорогие читатели,пожалуйста, добавьте Carbon Chain Value в избранное, иначе вы можете не получать последние обновления. Мы тщательно готовим и отбираем каждый материал, надеясь, что он принесёт вам рациональное осмысление и вдохновение.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Предупреждение о цене Bitcoin (BTC/USD): Bitcoin преодолевает важное сопротивление — следующая цель $100,000?

Самый сильный торговый день Bitcoin с мая указывает на возможный рост до $107K

Сможет ли цена BNB снова достичь $1K в декабре?

XRP сталкивается с моментом «сейчас или никогда», трейдеры ожидают роста до $2,50