JPMorgan утверждает, что доминирование биткойна над эфиром и альткоинами, вероятно, продолжится в 2025 году

Краткий обзор Аналитики JPMorgan ожидают, что доминирование биткоина над эфиром и альткоинами сохранится до 2025 года. Они связывают этот потенциальный тренд с такими факторами, как роль биткоина в торговле обесцениванием, продолжающиеся покупки MicroStrategy и другими.

Доминирование биткойна — или процент от общей рыночной капитализации, который биткойн занимает по сравнению с другими криптовалютами — ожидается, что продолжится до 2025 года, согласно аналитикам JPMorgan.

"Мы ожидаем, что доминирование биткойна над Ethereum и другими альтернативными токенами продолжится в этом году по нескольким причинам", — написали аналитики JPMorgan под руководством управляющего директора Николаоса Панигирцоглу в отчете в среду. Доминирование биткойна в настоящее время составляет около 55%, так как крупнейшая в мире криптовалюта торгуется близко к $100,000, согласно данным The Block's Data Dashboard.

Восемь факторов

Аналитики JPMorgan выделили восемь ключевых факторов, которые могут способствовать продолжению доминирования биткойна:

Во-первых, нарратив биткойна как цифрового компонента "торговли обесцениванием", наряду с золотом, продолжает привлекать значительные притоки в спотовые биткойн-ETF как от розничных, так и от институциональных инвесторов. В отличие от этого, спотовые эфирные ETF показали слабый интерес, с притоками всего в $2,4 миллиарда на данный момент, что свидетельствует об ограниченном спросе на будущие альткойн-ETF, такие как Solana, отметили аналитики.

Во-вторых, MicroStrategy находится только на полпути к своему плану приобретения биткойнов на сумму $42 миллиарда, что, по мнению аналитиков, обеспечивает дальнейший импульс для криптовалюты.

В-третьих, аналитики заявили, что будущие накопления криптовалютных резервов штатами США, правительствами или центральными банками, вероятно, будут сосредоточены исключительно на биткойне, что еще больше укрепит его позиции.

В-четвертых, достижения в сетях второго уровня биткойна позволяют ему поддерживать смарт-контракты, бросая вызов таким платформам, как Ethereum, по мнению аналитиков.

В-пятых, институциональные блокчейн-приложения, такие как торговля цифровыми облигациями и расчеты по транзакциям, все чаще переходят на частные или консорциумные блокчейны. Они предлагают больше конфиденциальности и настройки, снижая привлекательность публичных блокчейнов, таких как Ethereum, для крупных учреждений, отметили аналитики.

В-шестых, новые проекты отдают приоритет развитию инфраструктуры над выпуском токенов, что свидетельствует о сдвиге от стратегий, ориентированных на токены, бычьего рынка 2021/2022 годов. Например, инкубированный Coinbase Base, сеть второго уровня Ethereum, приобрел значительное влияние и долю рынка без запуска токена. "В этой модели прибыль от успешных проектов часто приносит пользу частным корпорациям, отвлекая ценность от криптовалютных токенов", — сказали аналитики.

В-седьмых, многие децентрализованные проекты испытали ранний успех, но быстро увидели снижение активности пользователей и стоимости токенов по мере угасания ажиотажа. Децентрализованные социальные медиа-платформы, такие как Friend.tech, Farcaster и Lens, испытывали трудности с поддержанием принятия, подчеркивая необходимость большего времени для демонстрации устойчивой полезности, по мнению аналитиков.

Наконец, хотя более четкие и более дружественные к криптовалютам регулирования в США могут улучшить настроение и повысить привлекательность других токенов, помимо биткойна, остается неясным, насколько эти изменения интегрируют криптовалюту в традиционные финансы или поддержат публичные блокчейны, такие как Ethereum, отметили аналитики.

Они добавили, что криптовалютный рынок остается в фазе консолидации, ожидая ясности в регулировании от новой администрации США. Однако эти политики могут занять время для реализации, так как первоначальное внимание администрации, вероятно, будет сосредоточено на тарифах и иммиграции. Задержка в ясности регулирования может продлить фазу консолидации, оставляя рынок очень чувствительным к движениям в технологическом секторе фондовых рынков, по мнению аналитиков.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Подробный разбор обновления AAVE V4: модульная перестройка кредитования, сможет ли старый токен пережить новый расцвет?

Это обновление V4, возможно, позволит нам увидеть его огромный потенциал для конкуренции в сфере DeFi в будущем, а также понять причины постоянно растущего объёма его деятельности.

Блокчейн, созданный Google, считается ли Layer1?

200 дней президента bitcoin: второй срок Трампа — повод для праздника или причина для беспокойства?

Вы можете предоставлять услуги в этой "мировой столице криптовалют", но, возможно, сможете увидеть этот мир только из тюрьмы.

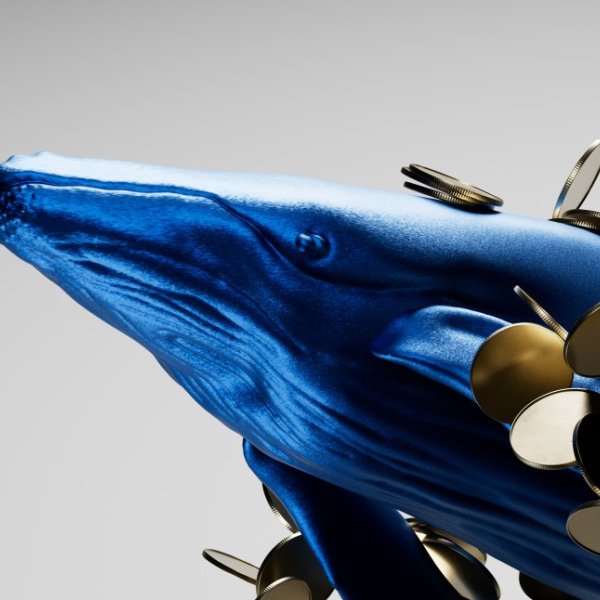

Налоги съедают более половины прибыли? 3 легальных стратегии сохранения прибыли для крипто-китов

Богатые инвесторы практически никогда не продают криптовалюту напрямую: они защищают свою прибыль с помощью залоговых кредитов, иммиграционных стратегий и офшорных структур.