Batalha de baleias na Hyperliquid: alguns viram o jogo, outros perdem força

Autor: Frank, PANews

Título original: Hyperliquid - Crônicas das Baleias: alguns se recuperam da noite para o dia, outros morrem por teimosia

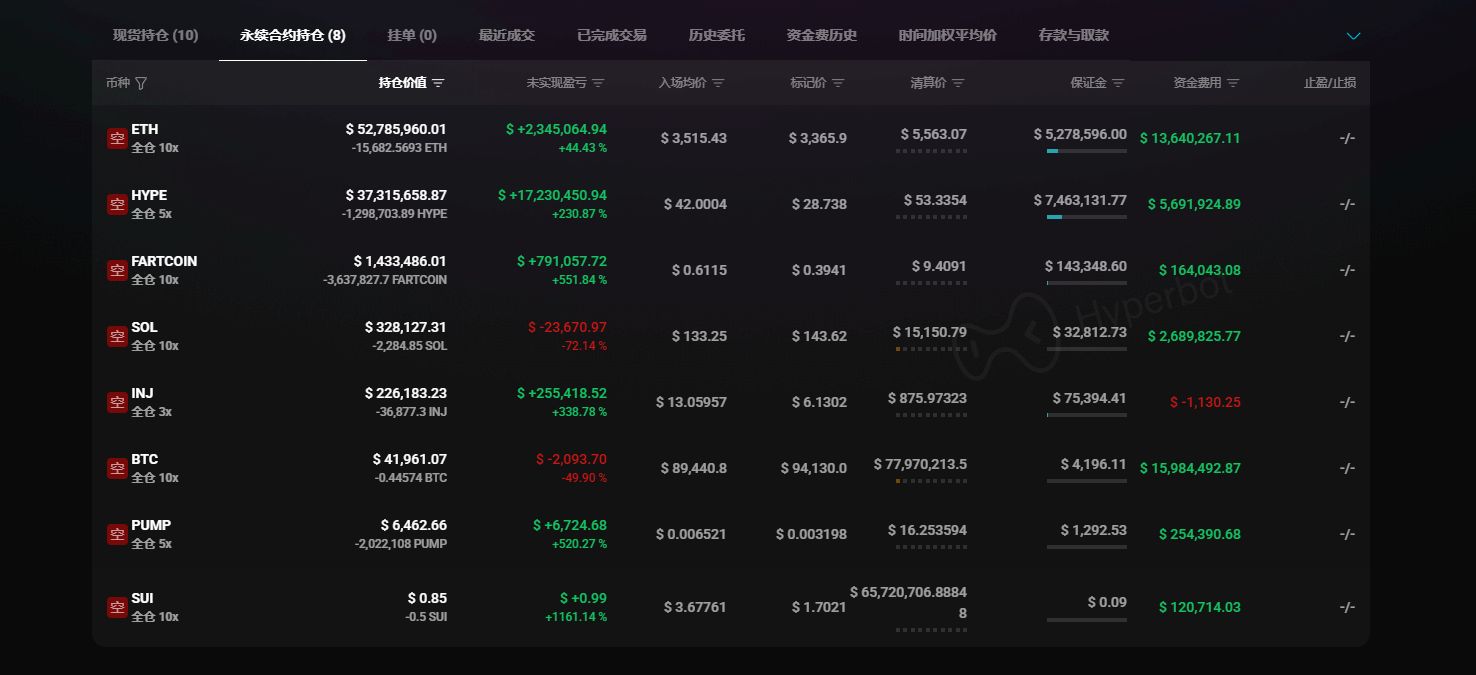

As baleias em Hyperliquid tornaram-se o foco das negociações on-chain. Aqui, todos os dias se desenrolam histórias de enriquecimento rápido e de perdas totais.

Aprofundando-se nos dados on-chain, essas baleias exibem estilos diversos: alguns são “indicadores contrários” que, mesmo com grandes somas, perdem repetidamente; outros são “snipers” que ficam à espreita por meses para dar um único golpe certeiro; e há ainda os “robôs frios” que usam algoritmos para colher lucros de pequenos investidores a cada segundo.

Os dados desnudam o mistério desses grandes players. A PANews selecionou os cinco endereços mais representativos em Hyperliquid: incluindo o famoso “Maji Brother”, um misterioso insider, um market maker com capital na casa dos bilhões, além dos recentes “mitos de recuperação” e o “bull teimoso”. Através de milhares de registros de negociação, podemos até encontrar um pouco de nós mesmos nesses perfis.

Maji Brother: ganha como “migalhas”, perde como “colapso”

Falando de Maji Brother, ele já se tornou um indicador contrário no mercado atual, desde grandes perdas no Friend.tech até prejuízos massivos em contratos agora. Suas operações são quase sempre um exemplo do que não fazer para profissionais ou investidores de cripto. Mas exemplos negativos também são lições.

Desde que começou a operar em Hyperliquid, Maji Brother já acumula um prejuízo de 46,5 milhões de dólares. Ele está entre os maiores perdedores do ranking de Hyperliquid. Seu perfil de negociação mostra uma característica típica de alta taxa de acerto, mas baixa relação risco-retorno. Sua taxa de acerto geral chega a 77%, mas a relação risco-retorno é de 1:8,6. Além disso, o tempo médio de posição em operações lucrativas é de 31 horas, enquanto nas operações perdedoras chega a 109 horas. Isso indica que ele tende a sair rapidamente com pequenos lucros, mas insiste nas posições perdedoras até grandes prejuízos ou liquidação.

No geral, sua capacidade de prever movimentos de curto prazo é precisa, mas sua estratégia sempre envolve arriscar perder 8,6 dólares para ganhar 1 dólar.

No entanto, olhando para as operações, antes da queda do mercado em 11 de outubro, ele ainda mantinha um lucro acumulado de 15 milhões de dólares. Após o crash de 11 de outubro, com liquidações em XPL, ETH e outros, seu lucro virou um prejuízo de mais de 11 milhões. Depois disso, com mais operações, ficou cada vez mais longe de recuperar o capital.

Analisando as razões fundamentais para as perdas de Maji, dois pontos se destacam como falhas fatais.

Primeiro, ele é um “bull teimoso”: em todas as operações, 94% são posições compradas, apenas 6% vendidas. Nas compras, perdeu 46,88 milhões de dólares; nas vendas, lucrou 380 mil dólares. Em mercados de queda, esse estilo unilateral é fatal. Segundo, ele reforça posições perdedoras sem stop loss. Em várias grandes perdas, ao invés de estopar, ele prefere adicionar margem quando a ordem está prestes a ser liquidada, aumentando ainda mais o prejuízo. No geral, os lucros de Maji Brother são como “migalhas”, e as perdas como “colapso”. Do ponto de vista da psicologia do trading, ele apresenta falhas claras em aversão à perda, recusa em admitir erros e custo afundado — não é um exemplo a ser seguido.

O “insider” que abriu short em 11/10: o sniper frio

Se Maji Brother é o guerreiro sanguíneo com uma metralhadora, este grande player é o sniper que espera três dias para puxar o gatilho uma única vez.

Sua frequência de negociação é baixíssima: apenas 5 operações em meio ano, com taxa de acerto de 80% e um lucro impressionante de 98,39 milhões de dólares. Diferente de Maji, que faz depósitos constantes, essa baleia só faz retiradas.

Sua operação mais famosa foi em 11 de outubro, quando depositou 80 milhões de dólares para abrir short em BTC e, cinco dias depois, retirou mais de 92 milhões em lucros. Após essa operação espetacular, não ficou tentado a continuar, mantendo a disciplina. Em 20 de outubro, abriu outro short e lucrou 6,34 milhões; em 8 de novembro, teve uma pequena perda de 1,3 milhão em uma posição comprada, mas isso é insignificante perto dos lucros anteriores. Atualmente, sua conta ainda mantém uma posição comprada em ETH no valor de 269 milhões de dólares, com lucro flutuante de cerca de 17,29 milhões. Suas características fazem dele um “crocodilo” à espreita, que só se move para abocanhar o maior pedaço do mercado e depois desaparece.

Market maker com 1 bilhão de dólares: dominando o mercado com algoritmos

O endereço 0x5b5d51203a0f9079f8aeb098a6523a13f298c060 é atualmente o número um em lucros em Hyperliquid. Se os dois anteriores são “apostador” e “caçador”, este é uma super baleia de nível market maker. Até agora, esse endereço já depositou um total de 1,1 bilhões de dólares em Hyperliquid e retirou 1,16 bilhões. O lucro flutuante atual é de cerca de 143 milhões de dólares.

Sua estratégia é abrir grandes posições iniciais, como shorts em ETH e outros tokens, e depois usar algoritmos para aumentar e reduzir posições com frequência, gerando dois tipos de lucro: um pelo movimento de tendência das posições e outro pelo arbitragem de alta frequência.

Analisando mais a fundo, não só o endereço mais lucrativo opera assim, mas também o segundo e o terceiro do ranking são baleias que arbitram dessa forma.

Por exemplo, o segundo colocado faz 51% das operações via ordens limitadas, colocando ordens de compra e venda nos dois lados do book para lucrar com pequenas oscilações. Embora cada operação seja pequena (apenas 733 dólares), em um dia ele executa 1.394 ordens, acumulando dezenas de milhares de dólares em lucros diários.

No entanto, esse tipo de operação das baleias não serve de referência para pequenos investidores, pois além de terem vantagens em taxas, contam com programas quantitativos de alta velocidade e suporte de hardware.

Maior lucro da semana: batalhando passo a passo

Este endereço não chega a ser uma baleia, mas entrou no radar da PANews devido ao alto retorno na última semana.

Em termos de capital, o valor investido foi de cerca de 46 mil dólares, típico de um pequeno investidor. Até o final de novembro, o saldo da conta só diminuía, com uma taxa de perda de 85%. Nesse estágio, era um típico perdedor, com operações desordenadas e insistência em altcoins.

No entanto, após 2 de dezembro, parece que ele mudou completamente ou encontrou o “santo graal” do trading: até 9 de dezembro, venceu todas as 21 operações. O capital subiu de 129 dólares para 29 mil dólares, desenhando uma curva de crescimento exponencial.

Em 3 de dezembro, abriu uma posição de teste com 1 ETH e lucrou 37 dólares. Em 5 de dezembro, sentiu confiança e aumentou para 5-8 ETH, lucrando cerca de 200 dólares por operação. Em 7 de dezembro, aumentou para 20 ETH, com lucro de 1.000 dólares por operação. No dia 8, subiu para 50-80 ETH, com lucros de 4.000 dólares por operação. Em 9 de dezembro, chegou a 95 ETH, com lucro de 5.200 dólares por operação.

Esse é o resumo das operações recentes. Ele fez algumas mudanças: primeiro, parou de operar tudo e focou apenas em ETH, enquanto antes operava mais de 10 tokens. Segundo, parou de insistir em posições perdedoras e adotou operações rápidas; o tempo médio de posição caiu de 33,76 horas para 4,98 horas na última semana. Terceiro, passou de aberturas desordenadas para o modelo “rolling position”, comum para crescimento rápido de pequenos capitais.

No entanto, embora os lucros tenham aumentado, o risco também subiu. A alavancagem média passou de 3,89x para cerca de 6,02x. Isso aumentou o risco: até o momento, sua posição em ETH já acumula mais de 9.000 dólares em perdas devido à rápida alta do mercado, reduzindo quase pela metade seus lucros. A curva de retorno, antes crescente, virou uma queda abrupta.

No geral, essa mudança de estilo o tornou mais forte, mas também mais vulnerável. Se conseguirá recuperar as perdas, dependerá de como lida com as ordens negativas e mantém a alta taxa de acerto.

Bull teimoso: a canção triste dos maximalistas

Comparado aos traders acima, esta baleia é um verdadeiro maximalista e também uma “vítima” de SOL.

O capital total investido por essa baleia chega a 236 milhões de dólares, com 86,32% das operações em posições compradas. Em mais de 700 operações, 650 foram de compra. Nas compras, perdeu mais de 5,87 milhões de dólares; nas vendas, lucrou 189 mil dólares. Embora o prejuízo total seja superior a 5 milhões, em relação ao volume de mais de 200 milhões, a queda (cerca de 2,4%) ainda é controlável. Mas o maior problema está na estrutura das posições.

A estrutura de perdas é peculiar: quase todo o lucro foi consumido por SOL. Entre os tokens negociados, FARTCOIN e SUI renderam mais de 1 milhão de dólares cada, e ETH e BTC quase 1 milhão. Mas uma única perda em SOL chegou a 9,48 milhões de dólares. Se excluirmos SOL, ele seria um excelente trader (lucro acumulado de cerca de 4 milhões em outros tokens). Mas parece ter uma obsessão com SOL, insistindo em posições compradas e sendo repetidamente derrotado pela tendência de baixa do token.

Podemos tirar a seguinte lição: mesmo com mais de 100 milhões de dólares, se você se apegar emocionalmente a um token, ele pode te destruir facilmente — especialmente se for contra a tendência.

Em resumo, neste oceano profundo onde baleias, algoritmos e insiders se misturam, não existe “santo graal” garantido. Para investidores comuns, as operações dessas baleias são quase impossíveis de replicar. O que podemos aprender com elas talvez não seja como ganhar 100 milhões, mas sim como evitar ser um perdedor como Maji Brother, insistindo em posições perdedoras, e não tentar competir com algoritmos incansáveis usando capital e velocidade limitados.

Respeitar o mercado e seguir a tendência talvez seja a lição mais valiosa que ele pode nos dar.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Na véspera do julgamento de Do Kwon, 1.8 bilhões de dólares estão sendo apostados em sua sentença

Fundamentos mortos, especulação viva.

Revisão do Space|Quando o dólar enfraquece e a liquidez retorna: tendências do mercado cripto e estratégias de desenvolvimento do ecossistema TRON

Este artigo revisa a distinção entre pontos de inflexão macroeconômicos e as regras de rotação de capital no mercado cripto, além de explorar em profundidade as estratégias de alocação e caminhos práticos do ecossistema TRON ao longo do ciclo.

Veterano de 30 anos de Wall Street: Lições de corridas de cavalos, pôquer e investimentos que me trouxeram insights sobre o Bitcoin

O que me interessa não é o preço do bitcoin em si, mas sim a alocação de posições das pessoas que conheço melhor — aqueles que possuem grande riqueza, têm boa formação e conseguiram multiplicar seu capital com sucesso ao longo de décadas.