Prejuízo contábil de 1,3 bilhões de dólares! A aposta pesada de Tom Lee em Ethereum desmorona sob pressão do mercado

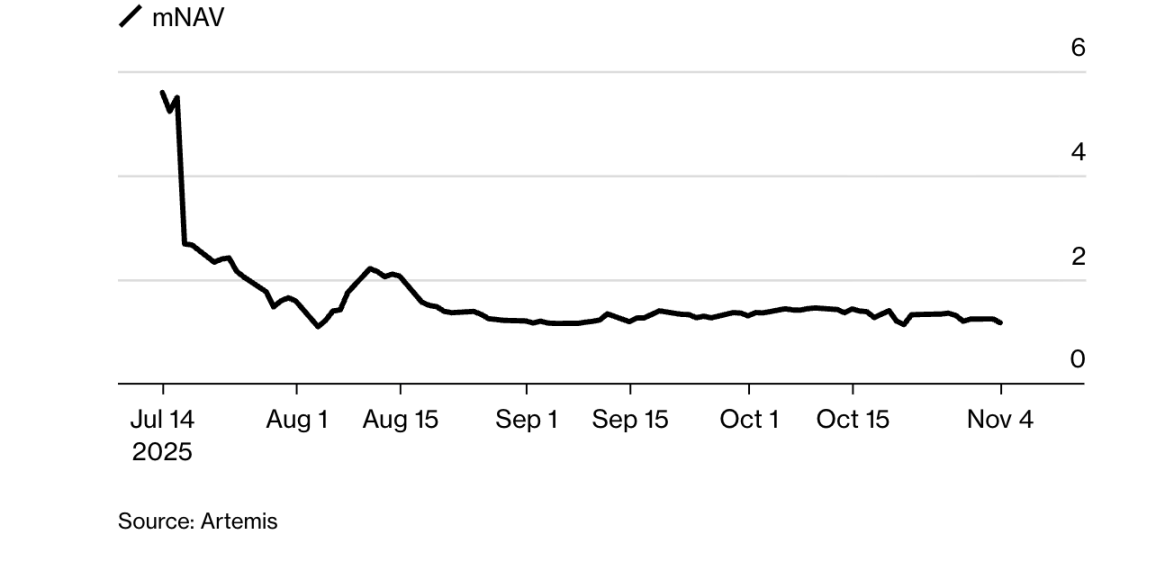

A relação entre o valor de mercado e o valor patrimonial da Bitmine caiu drasticamente de 5,6 em julho para 1,2, com o preço das ações caindo 70% em relação ao pico.

O índice de valor de mercado para valor patrimonial líquido da Bitmine despencou de 5,6 em julho para 1,2, com o preço das ações caindo 70% em relação ao pico.

Escrito por: Sidhartha Shukla

Traduzido por: Chopper, Foresight News

O experimento do tesouro corporativo da Ethereum está se desintegrando em tempo real.

A segunda maior criptomoeda do mundo caiu abaixo de US$ 3.300 na terça-feira, acompanhando a queda do bitcoin, que serve como referência para o mercado, e das ações de tecnologia. Essa queda fez com que o preço da Ethereum recuasse 30% em relação ao pico de agosto, retornando ao nível anterior às grandes compras corporativas, consolidando ainda mais sua entrada em um mercado de baixa.

De acordo com dados da empresa de pesquisa 10x Research, essa reversão colocou o mais agressivo apoiador corporativo da Ethereum — Bitmine Immersion Technologies Inc. — diante de uma perda contábil superior a US$ 1,3 bilhões. A empresa listada em bolsa, apoiada pelo bilionário Peter Thiel e liderada pelo analista de Wall Street Tom Lee, seguiu a estratégia de tesouraria do bitcoin de Michael Saylor, adquirindo 3,4 milhões de Ethereum a um preço médio de US$ 3.909. Agora, as reservas da Bitmine estão totalmente investidas, enfrentando uma pressão crescente.

A 10x escreveu em seu relatório: “Por meses, a Bitmine dominou a narrativa do mercado e o fluxo de capitais. Agora, com todos os fundos investidos, a posição apresenta uma perda contábil de mais de US$ 1,3 bilhões, sem recursos adicionais disponíveis.”

O relatório destaca que investidores de varejo que compraram ações da Bitmine com prêmio sobre o valor patrimonial líquido (NAV) sofreram perdas ainda maiores, e o apetite do mercado para “catch falling knives” é limitado.

Lee não respondeu imediatamente ao pedido de comentário, e representantes da Bitmine também não responderam prontamente.

A aposta da Bitmine está longe de ser apenas uma transação de balanço patrimonial. Por trás do aumento de posição da empresa está uma visão mais ampla: que ativos digitais podem evoluir de instrumentos especulativos para infraestrutura financeira corporativa, consolidando o papel da Ethereum no setor financeiro tradicional. Os apoiadores acreditam que, ao incluir Ethereum nos balanços de empresas listadas, as corporações ajudarão a construir uma nova economia descentralizada, onde códigos substituem contratos e tokens desempenham funções de ativos.

Essa lógica impulsionou o rali do verão. O preço da Ethereum chegou perto de US$ 5.000, e apenas em julho e agosto, os ETFs de Ethereum atraíram mais de US$ 9 bilhões em fluxos de entrada. Mas desde o colapso do mercado cripto em 10 de outubro, o cenário mudou: segundo dados compilados pela Coinglass e Bloomberg, desde então os ETFs de Ethereum registraram saídas de US$ 850 milhões, e o valor em aberto dos futuros de Ethereum caiu US$ 16 bilhões.

Lee já previu que a Ethereum atingiria US$ 16.000 até o final deste ano.

O prêmio do valor patrimonial líquido (mNAV) da Bitmine caiu

Segundo dados da Artemis, o índice de valor de mercado para valor patrimonial líquido da Bitmine despencou de 5,6 em julho para 1,2, com o preço das ações caindo 70% em relação ao pico. Assim como empresas relacionadas ao bitcoin anteriormente, o preço das ações da Bitmine agora está mais próximo do valor de suas posições subjacentes, enquanto o mercado reavalia as altas avaliações dos balanços de ativos cripto.

Na semana passada, outra empresa listada com tesouraria em Ethereum, ETHZilla, vendeu US$ 40 milhões em posições de Ethereum para recomprar ações, a fim de trazer a razão ajustada de valor patrimonial líquido (mNAV) de volta ao nível normal. Em comunicado à imprensa na época, a empresa afirmou: “A ETHZilla planeja usar o restante dos recursos das vendas de Ethereum para recomprar mais ações e pretende continuar vendendo Ethereum para recomprar ações até que o desconto em relação ao valor patrimonial líquido volte ao normal.”

Apesar da queda de preço, os fundamentos de longo prazo da Ethereum parecem permanecer sólidos: o valor processado on-chain ainda supera todas as redes concorrentes de contratos inteligentes, e o mecanismo de staking confere ao token características de rendimento e deflação. No entanto, com concorrentes como Solana ganhando força, a reversão dos fluxos para ETFs e o declínio do interesse do varejo, a narrativa de que “empresas podem estabilizar o preço das criptomoedas” está gradualmente perdendo força.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

A batalha de $250 milhões do GENIUS Act começa agora: Bitcoin permanece como o último bastião contra a censura

Tether transfere quase 100 milhões de dólares em bitcoin para carteira de reserva: Arkham

De acordo com analistas on-chain, a Tether recebeu 961 BTC (US$ 97 milhões) de uma carteira hot da Bitfinex para um endereço rotulado como sua reserva de bitcoin. Essa transferência eleva o total do tesouro de bitcoin da Tether para pelo menos 87.296 BTC, atualmente avaliados em cerca de US$ 8,9 bilhões, segundo a rotulagem da Arkham.

Zcash ultrapassa US$ 10 bilhões em valor de mercado, supera Hyperliquid e recupera posição entre as 20 maiores em meio a alta contínua

Zcash ultrapassou a Hyperliquid, voltando ao top 20 das criptomoedas, já que seu crescimento contínuo a fez ultrapassar um valor de mercado de 10 bilhões de dólares. Arthur Hayes afirmou que ZEC agora se tornou o segundo maior ativo líquido no portfólio da Maelstrom, atrás apenas do BTC, tendo valorizado cerca de 750% desde outubro.

A expansão da nuvem de IA da IREN impulsiona ganhos de longo prazo, mas pressiona o balanço no curto prazo, diz JPMorgan

A análise dos analistas assume que a IREN gastará mais de $9 bilhões no próximo ano para expandir a capacidade de GPU e data centers de IA, mesmo após o adiantamento da Microsoft. Apesar da recente queda, o preço das ações da IREN ainda está sendo negociado a mais que o dobro da meta de longo prazo da JPMorgan, refletindo o entusiasmo dos investidores pela mudança para IA.