Armadilha de alta? Armadilha de baixa? A verdade pode ser mais complexa: após o corte de juros pelo Federal Reserve, o mercado cripto está entrando em um novo ciclo de liquidez

O desempenho recente do mercado cripto tem sido confuso:

Uma parte das pessoas acredita firmemente que isso é apenas uma “armadilha de alta”,

enquanto outra parte grita “armadilha de baixa”.

No entanto, após 19 horas de estudo sistemático sobre dados macroeconômicos, fluxos de capital on-chain e estrutura de mercado, é possível chegar a uma conclusão:

O mercado não está em uma armadilha, mas sim gestando o ponto de partida de um novo ciclo de crescimento.

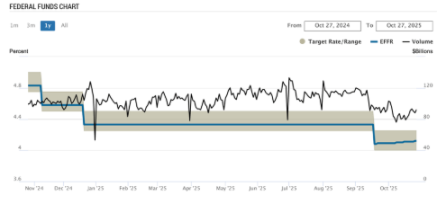

1. Corte de juros pelo Fed: a liquidez está sendo reiniciada

Ontem, o Fed anunciou mais um corte de juros.

A experiência histórica nos mostra — dinheiro barato sempre acaba fluindo para ativos de risco.

2021 é o melhor exemplo:

Cada ciclo de corte de juros trouxe um grande retorno de liquidez, e os criptoativos costumam ser o setor que reage mais cedo.

Ignorar as mudanças na liquidez macroeconômica é o mesmo que perder o início do movimento do mercado.

2. Relações China-EUA em alívio, prêmio de risco em queda

O corte tarifário mais recente foi de cerca de 10%, o que equivale a liberar dezenas de bilhões de dólares em espaço para o comércio internacional.

Esse alívio macroeconômico não só impulsiona a confiança das empresas, como também faz com que o capital volte a ter apetite por risco.

No raciocínio de precificação de ativos de risco, a “certeza” em si já é valor.

O alívio das tensões comerciais significa que mais capital retornará aos canais de investimento, e o mercado cripto é um dos setores mais beneficiados.

3. O medo se dissipa, a confiança do mercado se recupera

O pânico extremo de algumas semanas atrás não desencadeou uma liquidação mais profunda.

Essa estrutura de “pânico sem colapso” é, na verdade, um sinal positivo —

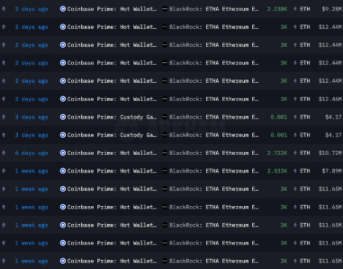

O capital institucional está aproveitando o medo para acumular posições.

Dados on-chain mostram que, após a queda de 10 de outubro, grandes instituições (incluindo BlackRock) começaram a aumentar suas posições em ETH e outros ativos principais em níveis baixos.

O movimento do smart money nunca é barulhento, mas eles sempre estão um passo à frente.

4. Estrutura de preços do ciclo de juros: do falso rompimento ao movimento real

A reação do mercado aos cortes de juros geralmente ocorre em três etapas:

Rebote inicial (pump)

Correção e shakeout (liquidity grab)

Segundo rompimento forte (new highs)

No momento, estamos apenas na primeira fase.

A verdadeira tendência ainda não começou.

5. Caminho do retorno da liquidez: BTC → moedas principais → altcoins

O retorno do capital não acontece de uma só vez.

O primeiro passo é o Bitcoin (BTC) recuperar o favoritismo do capital como “ouro digital”;

Depois vem o Ethereum e as principais L1;

Por fim, os altcoins de pequena e média capitalização (Low caps), de alto risco e alto retorno.

A euforia do mercado ainda não começou, mas a janela de posicionamento está se fechando rapidamente.

6. Sinal da Altseason: zona neutra significa potencial

O índice Altseason está atualmente em uma faixa neutra, o que não é incomum.

Em toda fase inicial de bull market, o BTC sempre sai na frente dos altcoins,

depois a liquidez se espalha e, em poucos dias, o setor de altcoins pode explodir.

Segundo dados históricos, a Altseason geralmente ocorre “1-2 semanas após o BTC estabilizar”.

Isso significa que o prelúdio da próxima rotação de capital está se aproximando.

7. Oportunidade de mercado: valor de entrada no período de silêncio

O momento mais perigoso já passou.

E os investidores mais inteligentes costumam comprar quando o mercado está calmo e colher os frutos no meio do barulho.

Aqueles que esperam por um “sinal de confirmação” sempre entram no mercado só depois da confirmação.

Mas, nesse momento, os melhores preços já terão sido levados por outros.

Conclusão:

O mercado não é uma armadilha, mas sim um reinício estrutural.

A liquidez trazida pelo corte de juros do Fed, o alívio das relações macroeconômicas e o retorno do capital institucional —

Todos esses sinais apontam para um fato: um novo ciclo de alta já começou.

O verdadeiro risco não é o crash, mas sim perder a oportunidade de montar posição na fase de reinício.

Quando o mercado voltar a ficar barulhento, a melhor janela de entrada já não existirá mais.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Aproveitando a Falsidade para Alcançar a Verdade: Uma Autoavaliação de um Web3 Builder

A AMM Perp DEX da Honeypot Finance resolveu os principais problemas dos AMMs tradicionais por meio de uma atualização estruturada, incluindo o jogo de soma zero, vulnerabilidades de arbitragem e mistura de capitais, alcançando uma estrutura sustentável, controle de risco em camadas e um processo de liquidação justo.

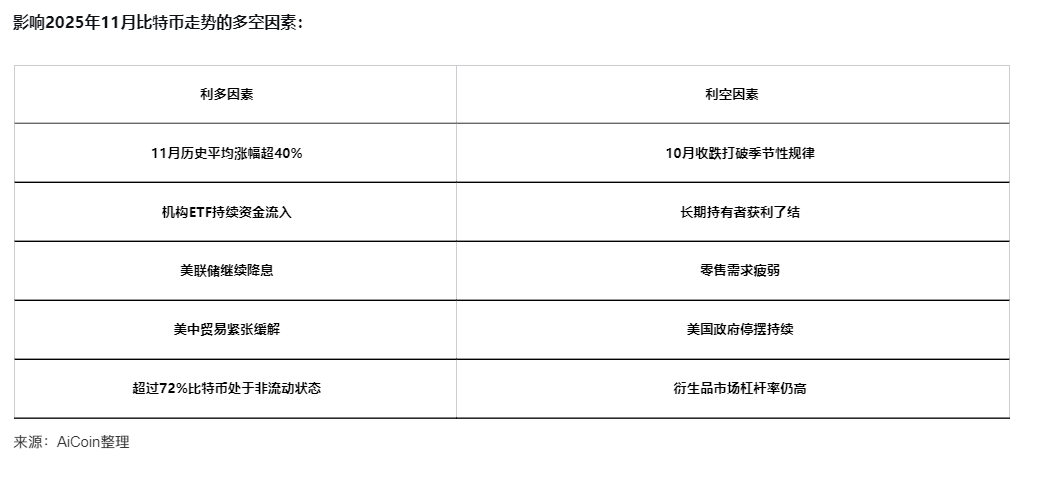

Bitcoin fechou outubro em queda, será que novembro trará uma reviravolta?