ETF de SOL: A criptomoeda Solana está pronta para disparar 10%?

O mercado observa Solana como quem espera uma faísca em um motor já aquecido. O burburinho em torno dos ETFs de SOL está aumentando, os livros de ordens estão ficando mais robustos e a volatilidade está retomando seu papel de maestro. O desafio não é apenas um “pump” de +10%: é a transição do SOL para uma demanda mais estável, mais institucional e, portanto, mais exigente.

Em resumo

- O ETF de SOL canaliza fluxos institucionais para Solana, fortalecendo a demanda de curto prazo e a volatilidade

- Tecnicamente, SOL comprime dentro de um triângulo simétrico com níveis-chave em US$220, US$237 e US$254, alertas em US$194/175

- Uma alta sustentada exige uma narrativa sólida de uso (desempenho da rede, TVL, custos, aplicativos) e execução cuidadosa das entradas

ETF de SOL: catalisador sustentável ou simples miragem?

Produtos de índice não inventam valor; eles o canalizam. O ETF de SOL atua como um funil de liquidez: de um lado, fluxos programados; do outro, um ativo raro, às vezes com profundidade de mercado caprichosa. Nessa mesma linha, a Pantera Capital considerou que um ETF spot de Solana poderia embaralhar as cartas devido a esse efeito de sucção de capital. Resultado esperado: solavancos na abertura, depois um regime mais estável se as subscrições se tornarem recorrentes. Nada mágico: apenas um mecanismo poderoso quando a confiança se estabelece.

O que muda é o ponto de entrada no cripto. Mesas que não tinham latitude para comprar tokens diretamente agora podem “marcar a caixa de conformidade” via um ticker. É menos romântico do que a autocustódia, mas é o combustível para ciclos de alta prolongados. O ETF de SOL cria uma ponte. Investidores profissionais não precisam de uma ponte perfeita; precisam de uma transitável.

A questão espinhosa restante: o ETF é suficiente para justificar uma perna autônoma de alta? Sozinho, não. Ele precisa de uma narrativa adjacente, desempenho da rede, TVL crescente, custos de transação em queda, influxo de desenvolvedores, para dar substância ao movimento. Sem isso, o ETF vira um megafone: amplifica a mensagem dominante. Cabe a nós verificar se a mensagem não é vazia.

Técnica cripto: triângulo, limiares e timing

No cenário cripto, o gráfico conta uma história de acumulação paciente. SOL está se movendo há meses dentro de uma estrutura de consolidação feita de picos descendentes e vales ascendentes. Esse “triângulo simétrico” é um motor atrasado: ele comprime energia. Quando o rompimento é validado, stops são acionados em cascata, algoritmos seguem e o pavio se alonga. É mecânico.

Para um alvo de +10%, os níveis surgem sem esforço. Uma zona crucial em torno de US$220 para um teste inicial de força, depois US$237 como nível psicológico onde a oferta costuma reaparecer. Além disso, US$254 atua como teto de memória: é um nível que os traders conhecem e defendem. Entre esses limites, o mercado respira, hesita e então escolhe. O RSI imprimindo fundos ascendentes reforça a ideia de reconstrução do momentum. Nada explosivo, mas limpo o suficiente para atrair capital seguidor de tendência.

No cenário oposto, nada blasfemo para um mercado cripto: abaixo de US$194, o suporte cede e mãos fracas vendem. A zona de US$175 torna-se um ponto de pouso crível para compras disciplinadas. Isso não é desgraça; é gestão: um swing saudável aceita perder um passo para ganhar dois.

Estratégia: surfe o efeito ETF sem se queimar

A tentação é comprar o ETF de SOL na abertura do mercado, justamente quando os preços e notificações gritam. Às vezes compensa. Muitas vezes é caro. Mais sóbrio: divida sua entrada. Um primeiro ticket antes do rompimento confirmado, um segundo no pullback se o nível rompido virar suporte, um terceiro apenas se os volumes validarem a continuação. Você paga pelo tempo, não pelo ruído.

No nível tático, dois marcadores fazem a diferença. Primeiro, volumes acima das resistências técnicas: sem combustível, sem viagem. Depois, a inclinação do funding e o spread spot/perpétuo: se o prêmio deriva rápido demais, o trade se desgasta antes de chegar. Os mercados adoram punir posições óbvias. Ficar leve quando a multidão se aglomera costuma ser o arbitragem mais lucrativo.

Último ponto, e não menos importante: ligue a narrativa ao uso. SOL atrai quando os aplicativos funcionam bem e a experiência do usuário é fluida. Se o ETF de SOL atrai fluxos, o ecossistema deve absorver essa atenção com casos de uso visíveis, DeFi disciplinado, NFTs líquidos, pagamentos rápidos. Um preço em alta sem uso é fogo de palha. Uso que cresce com fluxos cativos é mais um estágio no foguete.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

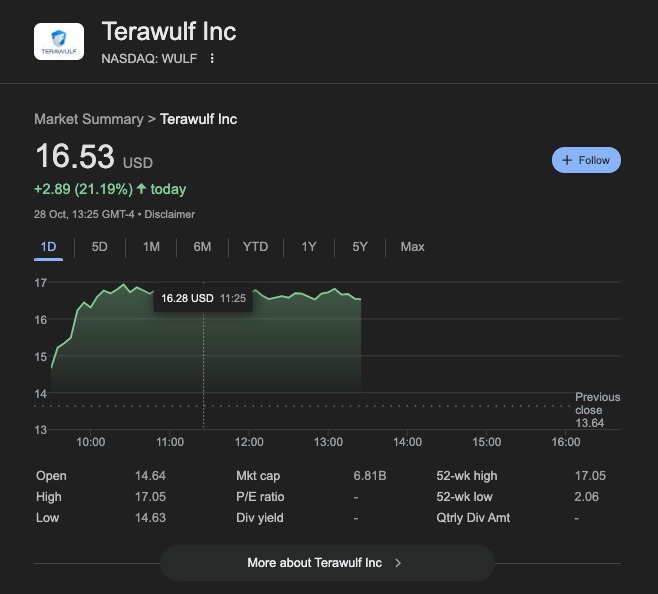

Ações da mineradora de Bitcoin TeraWulf (WULF) sobem 21% após contrato de locação de infraestrutura de IA de US$ 9,5 bilhões

A TeraWulf assinou um contrato de arrendamento de 25 anos no valor de US$ 9,5 bilhões com a Fluidstack para implantar 168 MW de infraestrutura de IA em seu campus no Texas, com o Google apoiando US$ 1,3 bilhão.

Radpie - “Convex” do RDNT em breve

O Penpie $PNP IDO já valorizou até 5 vezes desde o lançamento. Aproveitando o momento, a Magpie anunciou que continuará lançando, no modelo subDAO, o “Convex” do Radiant $RDNT – Radpie. Com múltiplas narrativas impulsionando o projeto, será que ele conseguirá replicar ou até superar os retornos do PNP?

SharpLink investe US$ 200 milhões em Ethereum através das plataformas Linea, EtherFi e EigenCloud

Aumentando os rendimentos institucionais por meio da combinação de serviços de staking e restaking na camada 2 zkEVM da Linea.

Recompras massivas levam a retirada de 1,29 bilhões de PUMP após rali da Pump.fun

Baleia impulsiona a atividade do mercado ao sacar mais de um bilhão de tokens enquanto os recompras da Pump.fun ultrapassam US$150 milhões.