As pessoas que estão ganhando dinheiro silenciosamente com arbitragem na Polymarket

Após a Polymarket atingir uma avaliação de 9 bilhões de dólares, quais outras oportunidades de lucro ainda temos?

Após receber um investimento de 2 bilhões de dólares, a Polymarket atingiu uma avaliação de 9 bilhões de dólares, sendo um dos maiores valores de financiamento para projetos do setor cripto nos últimos anos.

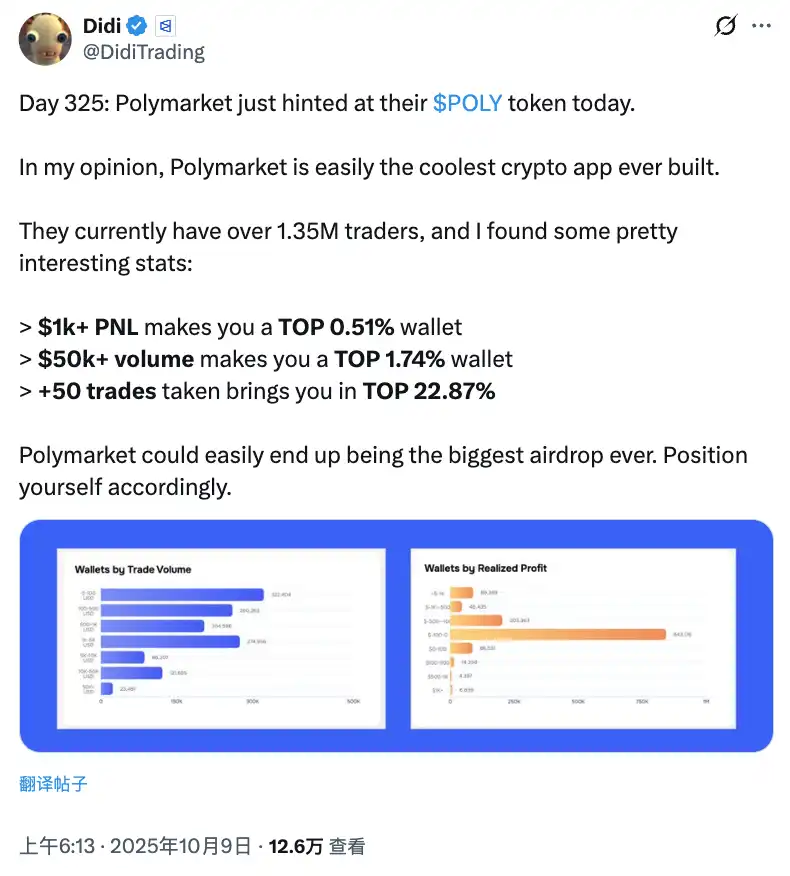

Com rumores cada vez mais intensos sobre IPO+IDO+airdrop, vamos primeiro analisar alguns dados interessantes: se seu PNL ultrapassar 1.000 dólares, você já entra no TOP 0,51% das carteiras; se seu volume de negociação ultrapassar 50.000 dólares, você está entre os 1,74% maiores; se completar mais de 50 negociações, você já supera 77% dos usuários.

Esses dados também significam que, neste terreno fértil chamado Polymarket, poucas pessoas realmente cultivaram e colheram frutos de forma consistente ao longo dos anos.

Com o investimento estratégico da ICE, a liquidez, o número de usuários e a profundidade de mercado da Polymarket estão crescendo rapidamente. Mais capital entrando significa mais oportunidades de negociação; mais investidores de varejo participando significa mais desequilíbrios de mercado; mais tipos de mercados significam mais espaço para arbitragem.

Para aqueles que sabem realmente como lucrar na Polymarket, este é um período de ouro. A maioria trata a Polymarket como um cassino, enquanto o dinheiro inteligente a utiliza como ferramenta de arbitragem. No artigo a seguir, a BlockBeats entrevistou três jogadores experientes da Polymarket para destrinchar suas estratégias de lucro.

“Sweep the tail” como nova ferramenta de investimento

“Na Polymarket, cerca de 90% das grandes ordens acima de 10 mil dólares são executadas a preços acima de 0,95.”, diz diretamente o experiente jogador fish.

No mercado de previsões da Polymarket, essa estratégia chamada “sweep the tail” é muito popular.

A estratégia é simples: quando o resultado de um evento já está praticamente definido, o preço de mercado dispara para acima de 0,95, chegando até 0,99. Você compra a esse preço e espera pacientemente pela liquidação oficial do evento, garantindo aqueles últimos pontos percentuais de lucro certo.

A lógica central do “sweep the tail” é: trocar tempo por certeza.

Quando um evento já ocorreu, como uma eleição com resultado claro ou um evento esportivo já finalizado, mas o mercado ainda não foi liquidado oficialmente, o preço geralmente fica próximo de 1, mas não chega a 1. Nessa hora, basta entrar e, teoricamente, esperar a liquidação para garantir aquele pequeno lucro final.

“Muitos investidores de varejo não têm paciência para esperar a liquidação”, explica fish à BlockBeats, “eles querem sacar logo para apostar no próximo mercado, então vendem diretamente a preços entre 0,997 e 0,999, o que abre espaço para arbitragem dos grandes players. Embora cada operação renda apenas 0,1% de lucro, com volume e frequência altos, o acumulado pode ser significativo.”

Mas, como todo investimento tem risco, o “sweep the tail” também não é uma “aplicação sem cérebro” sem riscos.

“O maior inimigo dessa estratégia”, fish muda o tom, “não é a volatilidade do mercado, mas sim eventos cisne negro e manipulação de grandes players.”

O risco de cisne negro é algo que os jogadores dessa estratégia precisam estar sempre atentos. O que é um cisne negro? São aqueles eventos que parecem já decididos, mas de repente sofrem uma reviravolta inesperada. Por exemplo, uma partida aparentemente encerrada, mas depois anulada pelo árbitro; um evento político aparentemente resolvido, mas um escândalo de última hora muda o resultado. Se isso acontecer, seus tokens comprados a 0,99 viram pó instantaneamente.

“Esses supostos eventos cisne negro que podem reverter geralmente são manipulados pelos grandes players.”, continua fish: “A estratégia deles é: quando o preço chega perto de 0,99, eles despejam grandes ordens para derrubar o preço para 0,9, criando pânico; espalham rumores de possível reversão nos comentários e redes sociais, ampliando o medo dos pequenos investidores; depois que os pequenos vendem em pânico, eles recompram barato; após a liquidação oficial, esses grandes players lucram não só com a diferença de 0,9 a 1,00, mas também embolsam o dinheiro que deveria ser dos pequenos.”

Esse é o ciclo completo da manipulação dos grandes players.

Outro jogador experiente, Luke (@DeFiGuyLuke), acrescenta um detalhe interessante sobre esse ciclo: “A seção de comentários da Polymarket é especialmente legível. Acho isso bem diferente, em outros produtos é difícil ver algo assim.”

As pessoas escrevem muitas evidências para defender seus pontos de vista, e muitos sabem que podem alinhar opiniões. Por isso, manipular a opinião pública na Polymarket se torna fácil.

Isso também foi o que motivou Luke a empreender: “Quando eu usava a Polymarket, notei algo interessante — ninguém quer ler o conteúdo do Twitter, certo? É tudo irrelevante ou falso. A maioria nem fala muito. Mas na seção de comentários da Polymarket é divertido, mesmo que a aposta seja de poucos dólares, as pessoas escrevem textos longos.”

“Você percebe que esse conteúdo é muito interessante. Por isso, achei que a seção de comentários da Polymarket era realmente muito rica.” Com base nessa observação, Luke criou o produto Buzzing: qualquer pessoa pode criar um mercado sobre qualquer assunto. Todos que apostam podem comentar, e esses comentários formam um feed, distribuindo conteúdo para o mercado.

Voltando ao ponto: já que o “sweep the tail” tem risco de cisne negro manipulado, significa que não dá para jogar?

“Não é bem assim. O segredo está no controle de risco e gestão de posição. Por exemplo, eu nunca coloco mais de 1/10 da minha posição em um único mercado”, complementa fish. “Nunca coloque todo o capital em um só mercado, mesmo que pareça 99,9% garantido. Priorize mercados que vão liquidar em poucas horas e com preço acima de 0,997, assim a janela para cisne negro é menor.”

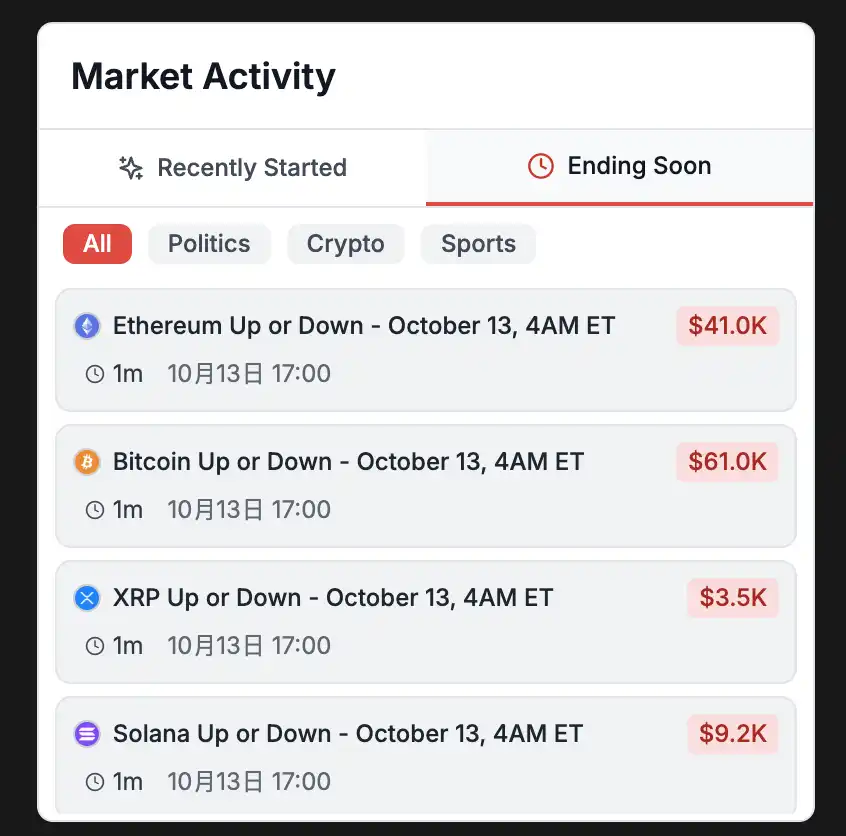

Mercados prestes a encerrar exibidos no polymarketanalytics

Oportunidades de arbitragem com soma inferior a 100%

Existe um endereço na Polymarket que transformou 10.000 dólares em 100.000 dólares em seis meses, participando de mais de 10.000 mercados.

Não foi apostando em probabilidades, nem com informações privilegiadas, mas sim com uma estratégia de arbitragem aparentemente simples, mas tecnicamente exigente: capturar oportunidades em mercados de múltiplas opções onde a soma dos preços é inferior a 1 dólar.

A lógica dessa estratégia é surpreendentemente elegante: em um mercado de múltiplas opções com apenas um vencedor (Only 1 Winner), se a soma dos preços de todas as opções for menor que 1 dólar, você compra uma unidade de cada opção e, após a liquidação, receberá 1 dólar. A diferença entre custo e retorno é seu lucro sem risco.

Pode parecer difícil de entender. Vamos a um exemplo prático. Suponha um mercado sobre “O Fed vai cortar juros em julho?” (Fed decision in July?), com quatro opções:

Corte de mais de 50 pontos-base: preço 0,001 dólar (0,1%);

Corte de mais de 25 pontos-base: preço 0,008 dólar (0,8%);

Sem alteração: preço 0,985 dólar (98,5%);

Aumento de mais de 25 pontos-base: preço 0,001 dólar (0,1%)

Somando os quatro preços: 0,001 + 0,008 + 0,985 + 0,001 = 0,995 dólar. O que isso significa? Você gasta 0,995 dólar para comprar uma unidade de cada opção e, após a liquidação, uma delas será vencedora e você receberá 1 dólar. O lucro é de 0,005 dólar, rendimento de 0,5%.

“Não subestime esses 0,5%. Se investir 10.000 dólares, ganha 50 dólares. Fazendo dezenas de operações por dia, o rendimento anual é impressionante. E é arbitragem sem risco, desde que o mercado liquide normalmente, o lucro é garantido.”, diz Fish.

Por que surgem essas oportunidades de arbitragem?

Em mercados de múltiplas opções, cada livro de ordens (order book) é independente. Isso gera um fenômeno interessante:

Na maioria das vezes, a soma das probabilidades de todas as opções é maior ou igual a 1 (normal, pois o market maker lucra com o spread). Mas, quando investidores de varejo negociam apenas uma opção, só o preço dela é afetado, as demais não são ajustadas. Isso cria um desequilíbrio temporário — a soma das probabilidades fica abaixo de 1.

Essa janela pode durar apenas alguns segundos, ou menos. Mas para quem roda scripts de monitoramento, é uma oportunidade de ouro.

“Nosso bot monitora 24/7 todos os order books de mercados de múltiplas opções”, explica fish, “assim que detecta soma inferior a 1, executa ordens programaticamente para comprar todas as opções e garantir o lucro. Com um sistema de bots, é possível monitorar milhares de mercados ao mesmo tempo.”

“Essa estratégia lembra o MEV (Miner Extractable Value) de arbitragem atômica em cripto”, continua fish, “ambas exploram desequilíbrios temporários do mercado, usando velocidade e tecnologia para arbitrar antes dos outros, restaurando o equilíbrio.”

Infelizmente, essa estratégia já foi dominada por alguns bots, tornando difícil para pessoas comuns lucrarem muito com ela. A arbitragem sem risco, teoricamente acessível a todos, virou uma guerra entre poucos bots profissionais.

“A competição só vai aumentar”, diz fish, “vai depender de quem tem o servidor mais próximo do nó Polygon, quem tem código mais eficiente, quem detecta mudanças de preço mais rápido, quem submete e confirma transações mais rápido.”

Na essência, isso também é ser market maker

Neste ponto, muitos já perceberam que as estratégias de arbitragem acima, na essência, também desempenham o papel de market maker.

O trabalho do market maker é: depositar USDC no pool de um mercado específico, equivalente a ofertar simultaneamente ordens de compra Yes e No, fornecendo contraparte para todos. O USDC depositado é convertido em cotas do contrato conforme a proporção Yes/No. Por exemplo, a 50:50, 100 USDC viram 50 Yes + 50 No. Com a volatilidade, a proporção se desbalanceia (ex: 50:50). Market makers eficientes reequilibram ativamente as posições, garantindo arbitragem.

Assim, esses bots de arbitragem atuam como market makers — reequilibrando o mercado e melhorando preços e liquidez. Isso é benéfico para o ecossistema da Polymarket. Por isso, a Polymarket não cobra taxas e ainda recompensa os makers (quem oferta ordens).

“Por esse lado, a Polymarket é muito amigável para market makers.”, diz Fish.

“Pelos dados, os market makers da Polymarket lucraram pelo menos 20 milhões de dólares no último ano.”, revelou Luke à BlockBeats há dois meses. “Agora, alguns meses depois, não temos os números atualizados, mas certamente é mais.”

“Sobre o modelo de retorno, pela experiência de mercado, uma expectativa conservadora é: 0,2% do volume negociado.”, continua Luke.

Suponha que você forneça liquidez em um mercado com volume mensal de 1 milhão de dólares (incluindo ordens de compra e venda), seu lucro esperado é: 1 milhão × 0,2% = 2.000 dólares

Esse rendimento pode parecer baixo, mas é relativamente estável, diferente da especulação; e, ampliando o volume, o retorno cresce: 10 mercados = 20 mil, 100 mercados = 200 mil. Se somar as recompensas de LP da plataforma e o rendimento anualizado, o retorno real é ainda maior, “mas o principal lucro ainda vem do spread e das recompensas da Polymarket”.

Curiosamente, enquanto outras estratégias de arbitragem já são dominadas por bots, Luke acredita que a competição entre market makers ainda não é tão acirrada.

“Hoje, a competição em token trading é feroz, chegando ao nível de hardware. Mas na Polymarket, a competição não é tão intensa. O diferencial ainda está na estratégia, não na velocidade.”

Isso significa que, para quem tem certa capacidade técnica e capital, ser market maker pode ser uma oportunidade subestimada. E, com a Polymarket atingindo 9 bilhões de dólares em avaliação e liquidez crescente, o espaço de lucro só tende a aumentar. Entrar agora talvez ainda não seja tarde.

Arbitragem nas eleições de 2028

Durante a conversa com a BlockBeats, Luke e Tim mencionaram oportunidades de arbitragem para market makers, especialmente no mercado das eleições americanas de 2028, que oferece rendimento de 4% ao ano.

Faltando três anos para as eleições de 2028, a Polymarket já está se posicionando, oferecendo 4% de rendimento anual para atrair liquidez inicial.

“Muita gente pode achar que 4% ao ano é baixo para o mundo cripto, já que em plataformas como AAVE o APY é maior.”

“Mas acredito que a Polymarket faz isso para competir com a Kalshi.”, explica Luke. “A Kalshi já oferece rendimento de títulos do Tesouro americano sobre o saldo das contas, algo comum em produtos financeiros tradicionais. Por exemplo, na Interactive Brokers, mesmo sem comprar títulos ou ações, você já recebe rendimento. Isso é comum em produtos financeiros tradicionais.”

“Como a Kalshi é um produto Web2, é fácil implementar. Mas a Polymarket nunca fez isso porque o dinheiro está no protocolo, é mais difícil. Por isso, nesse aspecto, a Polymarket estava atrás da Kalshi.”

Essa desvantagem fica mais evidente em mercados de longo prazo como o de 2028. “Pense: você coloca dinheiro agora e só vai liquidar em três anos, seu dinheiro fica parado, é desconfortável, certo? Para equilibrar com a concorrência, lançaram esse rendimento anualizado, provavelmente subsidiado por eles mesmos.”, diz Luke.

“Mas acredito que o objetivo do market maker não é esse 4% ao ano, esse rendimento é mais para o usuário comum.” Com esse subsídio, o custo de negociação diminui, o que é ótimo para quem faz volume e número de negociações na Polymarket, já que estúdios são sensíveis a custo e retorno.

Tim também estudou esse mecanismo a fundo: “Se analisar os detalhes, verá que há oportunidades de arbitragem muito maiores que os 4% para market makers.”

“A recompensa da Polymarket é um detalhe que muitos ignoram: cada opção oferece 300 dólares diários de recompensa para LP.”, continua Tim: além do rendimento anualizado de 4%, a Polymarket oferece recompensas extras para quem fornece liquidez — ou seja, quem oferta ordens de compra e venda, ajudando a manter a profundidade do mercado — podendo compartilhar esse pool diário de 300 dólares por opção.

Tim faz um cálculo simples. Suponha que o mercado “Quem será o presidente em 2028?” tenha 10 opções populares, cada uma com 300 dólares diários de recompensa para LP, totalizando 3.000 dólares por dia. Se você detiver 10% da liquidez, recebe 300 dólares por dia, ou 109.500 dólares por ano.

“E isso é só a recompensa de LP. Somando o lucro do spread e o rendimento anualizado de 4% com juros compostos, o retorno pode facilmente superar 10%, até 20% ou mais.”

“Se me perguntar se vale a pena ser market maker nas eleições de 2028, minha resposta é: se você tem técnica, capital e paciência, é uma oportunidade subestimada. Mas, sinceramente, não é para todos.”

Tim diz: “É para quem tem capital razoável (pelo menos alguns milhares de dólares); para quem sabe programar e pode montar um sistema automatizado de market making; para quem não busca enriquecimento rápido e prefere trocar tempo por rendimento estável; e para quem entende de política americana e consegue julgar tendências de mercado.”

Mas não é para quem tem pouco capital (alguns milhares de dólares); para quem busca enriquecimento rápido e não tem paciência para esperar quatro anos; para quem não entende nada de política americana e não consegue julgar a racionalidade do mercado; nem para quem precisa de liquidez e pode precisar do dinheiro a qualquer momento.

Negociação de notícias na Polymarket

Ao estudar os dados de mercado da Polymarket, Luke e sua equipe descobriram um fenômeno que desafia o senso comum.

“Todo mundo dizia que os usuários da Polymarket eram inteligentes, visionários, certo? Que antes do resultado, já previam pelo trading”, diz Luke, “mas na verdade é o oposto.”

“A maioria dos usuários da Polymarket é dinheiro burro, bem fraca”, Luke ri, “na maioria das vezes, todo mundo erra o evento. Só depois do resultado ou da notícia é que muitos correm para arbitrar, levando o preço para o esperado, para Yes ou No. Mas antes da notícia, geralmente todo mundo erra.”

“Pelos dados”, continua Luke, “as apostas e os preços na Polymarket são atrasados em relação aos eventos reais. Muitas vezes, o evento já aconteceu, mas as apostas estão erradas, gerando grandes reversões.”

Luke dá um exemplo: “Na eleição do papa, o vencedor foi um americano. Antes do anúncio do Vaticano, a probabilidade de vitória do candidato americano era de milésimos, muito baixa. Mas quando o Vaticano anunciou, o preço disparou.”

“Então, nesses mercados, os usuários frequentemente apostam errado”, conclui Luke, “se você tiver uma fonte de notícias rápida, pode lucrar correndo na frente. Acho que isso é viável.”

Mas essa estratégia também tem barreiras altas.

“Acho que isso exige muito do desenvolvimento”, admite Luke, “você precisa integrar fontes de notícias em tempo real, quase como MEV. Tem que capturar notícias com certeza, processar várias camadas e fazer entendimento de linguagem natural para negociar rápido. Mas certamente há oportunidades.”

No campo de batalha da Polymarket, avaliada em 9 bilhões de dólares, vemos várias estratégias de lucro, mas, independentemente da estratégia, muitos dos jogadores discretos que ganham dinheiro na Polymarket a veem mais como uma máquina de arbitragem do que como um cassino.

Nossas entrevistas mostram claramente: o ecossistema de arbitragem da Polymarket está amadurecendo rapidamente, e o espaço para novos entrantes está diminuindo. Mas isso não significa que o usuário comum não tenha chance.

Voltando aos dados do início: PNL acima de 1.000 dólares já coloca você no TOP 0,51%, volume acima de 50.000 dólares já é TOP 1,74%, completar 50 negociações já supera 77% dos usuários.

Portanto, mesmo começando a negociar com frequência agora, no dia do airdrop, como o maior projeto de financiamento dos últimos anos no mundo cripto, a Polymarket ainda pode surpreender os usuários comuns.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Executivo do Google ganha milhões da noite para o dia com uso de informação privilegiada

Referência de Endereço Insider: Mercado de Previsão de Handicap Manipulando Algoritmo do Google

Executivo do Google lucra milhões de dólares em uma noite com negociação com informações privilegiadas

O endereço insider manipulou o algoritmo do Google com base nas probabilidades do mercado de previsão.

O ano de 2025 das stablecoins: você na Cidade Vermelha, eu na Jornada ao Oeste

Mas, no final das contas, todos nós podemos acabar chegando ao mesmo destino, mesmo que por caminhos diferentes.

Nível extremo de medo do XRP reflete o rally de 22% do passado