"10.11" Liquidação Épica de Criptomoedas: como estão as ações das empresas DAT?

Para as empresas que enfrentam exposição dupla tanto ao mercado cripto quanto ao mercado de ações, o pior momento já passou?

Original Article Title: "Após o Crash das Criptomoedas, Como Estão as Ações das Empresas DAT?"

Original Article Link: David, Deep Tide TechFlow

No dia 10, o presidente Trump anunciou uma tarifa de 100% sobre produtos chineses no Truth Social durante a tarde. Essa notícia instantaneamente gerou pânico nos mercados financeiros globais.

Nas 24 horas seguintes, o mercado de criptomoedas experimentou o maior evento de liquidação da história, com mais de 19 bilhões de dólares em posições alavancadas sendo forçadamente fechadas. O Bitcoin despencou de 117.000 dólares para abaixo de 102.000 dólares, marcando uma queda intradiária de mais de 12%.

O mercado de ações dos EUA também enfrentou dificuldades. No fechamento de 10 de outubro, o índice S&P 500 caiu 2,71%, o Dow Jones Industrial Average caiu 878 pontos e o Nasdaq Composite Index recuou 3,58%, todos registrando suas maiores quedas diárias desde abril.

No entanto, o verdadeiro epicentro da crise foram as empresas DAT (Digital Asset Treasury) que mantinham criptomoedas como parte de suas reservas de tesouraria.

A MicroStrategy, como a maior detentora corporativa de Bitcoin, viu o preço de suas ações ser igualmente atingido; outras empresas de reservas de criptomoedas sofreram quedas ainda mais significativas. Segundo dados de negociações após o fechamento, os investidores continuaram a vender.

Para essas empresas expostas ao duplo risco dos mercados de cripto e de ações, o pior momento já passou?

Por Que as Empresas DAT Sofreram Quedas Mais Severas?

Antes de tudo, as empresas DAT enfrentaram um impacto direto em seus balanços. Tomando a MicroStrategy como exemplo, a empresa detém aproximadamente 639.835 bitcoins, e uma queda de 12% no preço do Bitcoin significa uma evaporação instantânea de quase 10 bilhões de dólares em valor de ativos.

Esse tipo de perda deve ser reconhecido como uma "perda não realizada" no balanço. Embora não seja uma perda realizada enquanto não venderem, os números nos demonstrativos financeiros são reais.

Como investidor, o que você vê são os ativos principais da empresa se desvalorizando rapidamente. Há também um efeito multiplicador na confiança do mercado.

No início de 2025, as ações da MicroStrategy tinham um prêmio sobre o valor líquido dos ativos (NAV) que chegou a 2x, mas no final de setembro, esse prêmio foi comprimido para cerca de 1,44x; atualmente, está em torno de 1,2x.

Algumas outras empresas têm mNAV quase retornando a 1, e algumas já caíram abaixo de 1. Esses números refletem uma realidade dura: a confiança do mercado no modelo DAT está sendo abalada nessas condições extremas de mercado.

Durante um mercado de alta, os investidores estão dispostos a dar um prêmio a essas empresas, pois a narrativa pode ser vista como estando na vanguarda da inovação cripto. No entanto, quando o mercado vira, a mesma história se torna uma exposição de risco desnecessária.

Criptomoedas além do Bitcoin sofreram danos técnicos significativos neste grande crash induzido por alavancagem, com algumas até despencando para zero instantaneamente; até mesmo altcoins de grande capitalização experimentaram quedas massivas devido à liquidez insuficiente.

As ações das empresas que detêm esses ativos tornaram-se os principais alvos de venda a descoberto diante do agravamento do sentimento do mercado.

Durante o pânico do mercado, os investidores precisam se desfazer rapidamente. Enquanto o mercado de Bitcoin negocia 24/7, grandes vendas podem impactar significativamente o preço. Em contraste, vender ações como MSTR ou COIN na Nasdaq é muito mais fácil.

Vender bilhões de dólares em ouro não desestabilizaria o mercado, mas vender 70 bilhões de dólares em Bitcoin poderia levar a um colapso de preço e desencadear liquidações em massa; essa diferença de liquidez fez das ações das empresas DAT um canal para retirada rápida de fundos.

Pior ainda, muitos investidores institucionais têm linhas vermelhas de controle de risco rigorosas. Quando a volatilidade ultrapassa determinado limite, eles devem reduzir suas posições, queiram ou não. E as empresas DAT são precisamente um dos alvos mais voláteis.

Usando uma analogia inadequada, se uma empresa de tecnologia comum está em um barco, então uma empresa DAT é como amarrar dois barcos juntos, um navegando nas ondas do mercado de ações e o outro lutando na tempestade do mercado cripto.

Quando ambos os lados enfrentam mau tempo simultaneamente, o impacto que suportam não é aditivo, mas multiplicativo.

Quem Foi Mais Atingido e Quem Foi Mais Resiliente?

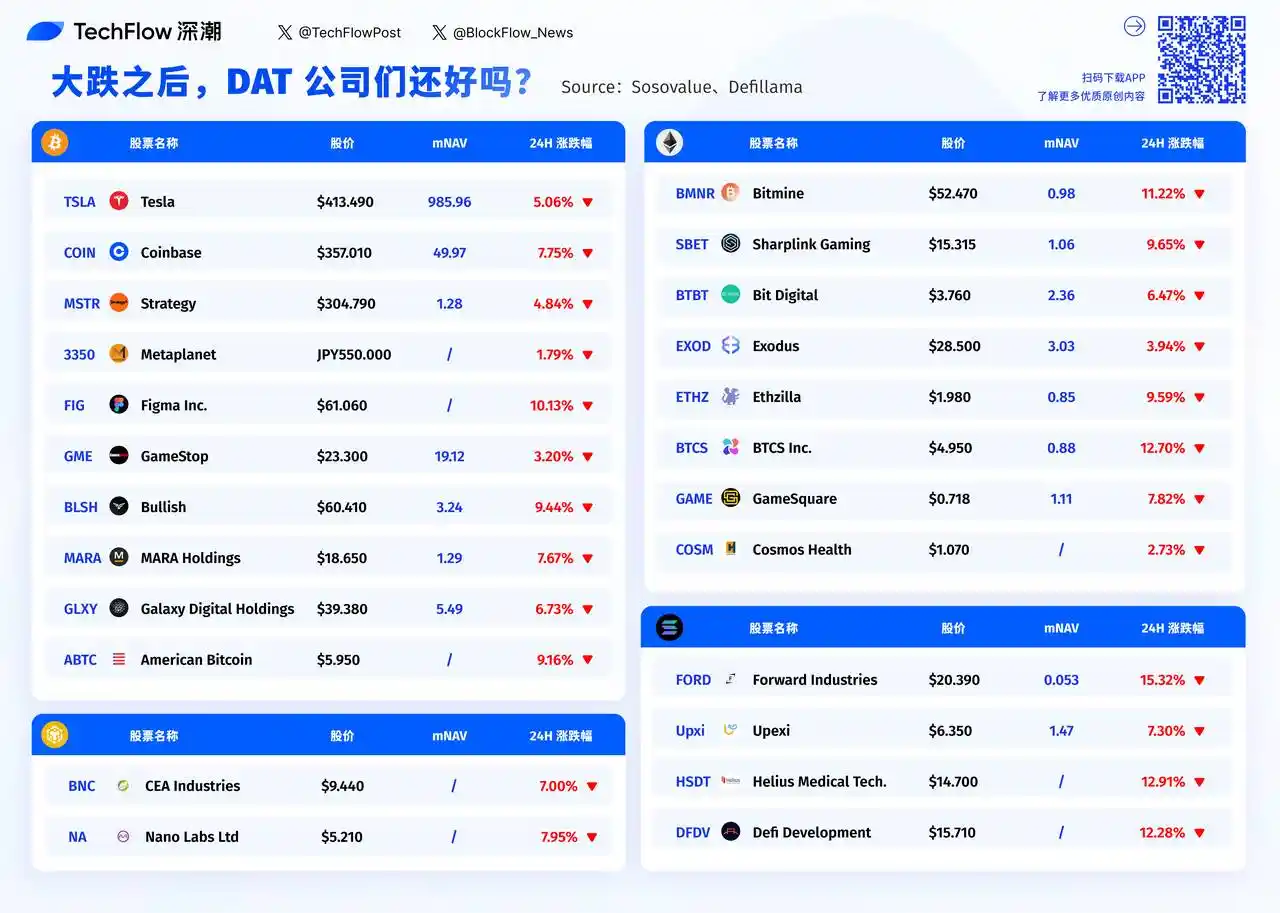

Analisando a lista de maiores quedas das empresas DAT do dia anterior, é possível ver claramente um padrão: quanto menor a empresa, maior a queda.

A Forward Industries caiu 15,32%, com um mNAV de apenas 0,053. A BTCS Inc. caiu 12,70% e a Helius Medical Tech caiu 12,91%.

Essas pequenas empresas, com valor de mercado inferior a 100 milhões de dólares, dificilmente encontram compradores em meio ao pânico. Em contraste, embora a MicroStrategy seja a maior detentora de Bitcoin, sua queda foi de apenas 4,84%.

A lógica por trás disso é bastante simples: liquidez.

Quando o pânico se instala, o spread entre compra e venda das ações de baixa capitalização aumenta significativamente, e uma ordem de venda um pouco maior pode derrubar o preço.

Nesta lista, a Tesla se destaca como uma anomalia. Caiu 5,06%, uma das menores quedas, mas em termos de dados, seu mNAV é de impressionantes 985,96. Esse número significa que o mercado valoriza a Tesla em quase 1000 vezes o valor de suas participações.

Isso porque a Tesla, fundamentalmente, não é uma empresa DAT; manter criptomoedas é apenas uma atividade secundária. Os investidores compram Tesla com base no otimismo sobre seu negócio de veículos elétricos, e a flutuação do Bitcoin tem impacto mínimo em sua avaliação; o mesmo raciocínio se aplica à Coinbase. Apesar da queda de 7,75%, como exchange, ela possui receita tangível de taxas.

Em contraste, para aquelas empresas puramente DAT, a situação é totalmente diferente.

A MicroStrategy tem um mNAV de apenas 1,28 vezes, negociando quase pelo valor de suas participações. A Galaxy Digital tem um mNAV de 5,49 vezes, e a MARA Holdings está em 1,29 vezes. O mercado valoriza essas empresas principalmente com base no valor de seus ativos em criptomoedas, com um pequeno prêmio. Quando o mercado de criptomoedas desaba, elas não têm outro negócio para amortecer o impacto.

Quando o valor de mercado de uma empresa é quase igual ao valor de seus ativos em criptomoedas (mNAV próximo de 1), isso significa que o mercado percebe que essa empresa não tem valor adicional além de manter moedas.

A Bitmine tem um mNAV de 0,98, e a American Bitcoin não divulgou, mas provavelmente também é muito baixo. Essas empresas efetivamente se tornaram ETFs de Bitcoin disfarçados de empresas de capital aberto.

A questão é: agora que existem ETFs de Bitcoin reais disponíveis para compra, por que os investidores ainda manteriam indiretamente através dessas empresas?

Isso pode explicar por que, durante o pânico, empresas com baixo mNAV apresentam quedas maiores. Elas suportam tanto o risco das criptomoedas quanto o do mercado de ações, sem oferecer valor adicional.

Em poucas horas, o mercado de ações dos EUA abrirá. Após um fim de semana de calmaria, o sentimento do mercado irá melhorar? As pequenas empresas DAT com quedas superiores a 10% continuarão sendo vendidas, ou haverá interesse de compra a preços mais baixos?

Do ponto de vista dos dados, empresas com mNAV abaixo de 1 podem apresentar oportunidades de sobrevenda, mas também podem ser uma armadilha de valor. Afinal, quando o próprio modelo de negócios está em questão, o preço baixo não é necessariamente um motivo para comprar.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Bitcoin salta novamente acima de US$ 93 mil enquanto liquidações de posições vendidas e novo interesse institucional ajudam a impulsionar a recuperação antes da reunião do Fed

Resumo rápido: O Bitcoin subiu para mais de US$ 93.000, impulsionado por liquidações de posições vendidas e entradas constantes em ETFs, resultando em uma forte recuperação. No entanto, analistas alertam que o estresse dos mineradores, o comportamento misto das baleias e a incerteza macroeconômica tornam os ganhos recentes vulneráveis caso haja enfraquecimento dos fluxos de ETF ou da liquidez.

O Diário: Reino Unido aprova lei sobre propriedade de criptoativos, Firelight lança protocolo de staking de XRP na Flare, American Bitcoin dos irmãos Trump despenca, e mais

O Reino Unido agora reconhece legalmente os ativos digitais como uma terceira categoria de propriedade após o Property (Digital Assets etc) Act 2025 receber o consentimento real do Rei Charles III. A Firelight Finance lançou um protocolo de staking de XRP na Flare que emite stXRP, um token líquido no estilo restaking projetado para impulsionar um modelo de seguro DeFi assim que as recompensas forem ativadas na próxima fase de lançamento.

MUTM nomeada a principal criptomoeda, investimento de $5K pode multiplicar por 30x

Populares

MaisBitcoin salta novamente acima de US$ 93 mil enquanto liquidações de posições vendidas e novo interesse institucional ajudam a impulsionar a recuperação antes da reunião do Fed

O Diário: Reino Unido aprova lei sobre propriedade de criptoativos, Firelight lança protocolo de staking de XRP na Flare, American Bitcoin dos irmãos Trump despenca, e mais