Mantendo a Linha

O Bitcoin continua defendendo um suporte on-chain chave no custo-base dos holders de curto prazo, enquanto os ETFs e o resfriamento na oferta dos holders de longo prazo oferecem estabilidade. Os mercados de opções se reajustam após o vencimento, com o open interest sendo reconstruído, a volatilidade diminuindo e os fluxos se inclinando para uma cautelosa alta no quarto trimestre.

Trecho

O Bitcoin continua defendendo um suporte on-chain chave no custo base dos detentores de curto prazo, enquanto ETFs e o arrefecimento da oferta de LTH oferecem estabilidade. Os mercados de opções se reajustam após o vencimento, com o OI se reconstruindo, a volatilidade diminuindo e os fluxos se inclinando para uma cautelosa alta no quarto trimestre.

Resumo Executivo

- O Bitcoin defendeu repetidamente o custo base dos detentores de curto prazo, ressaltando seu papel como um ponto de inflexão chave entre a continuação de alta e o risco de baixa. O preço enfrenta forte resistência no cluster de oferta de $118k, onde compradores recentes podem buscar sair.

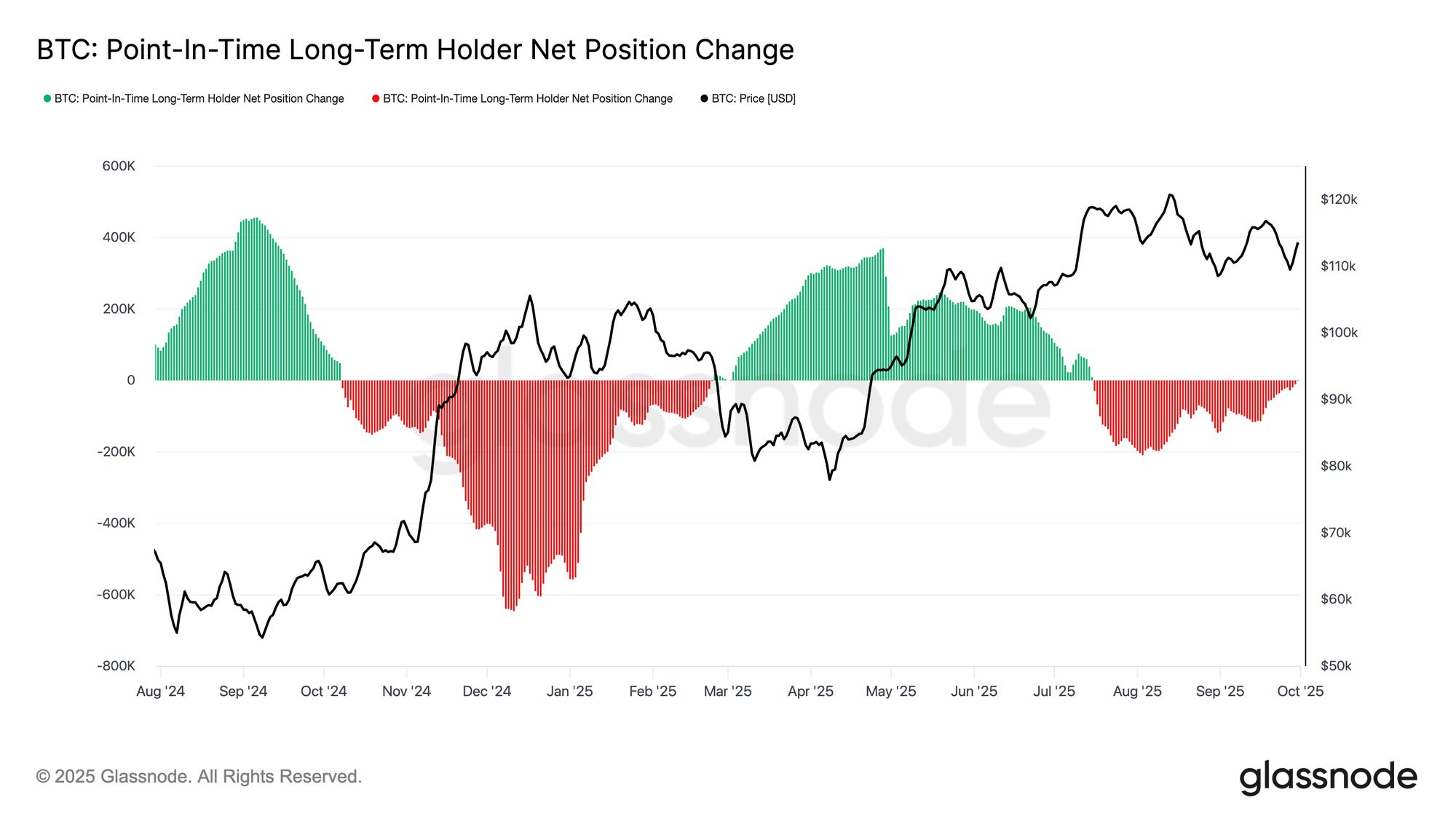

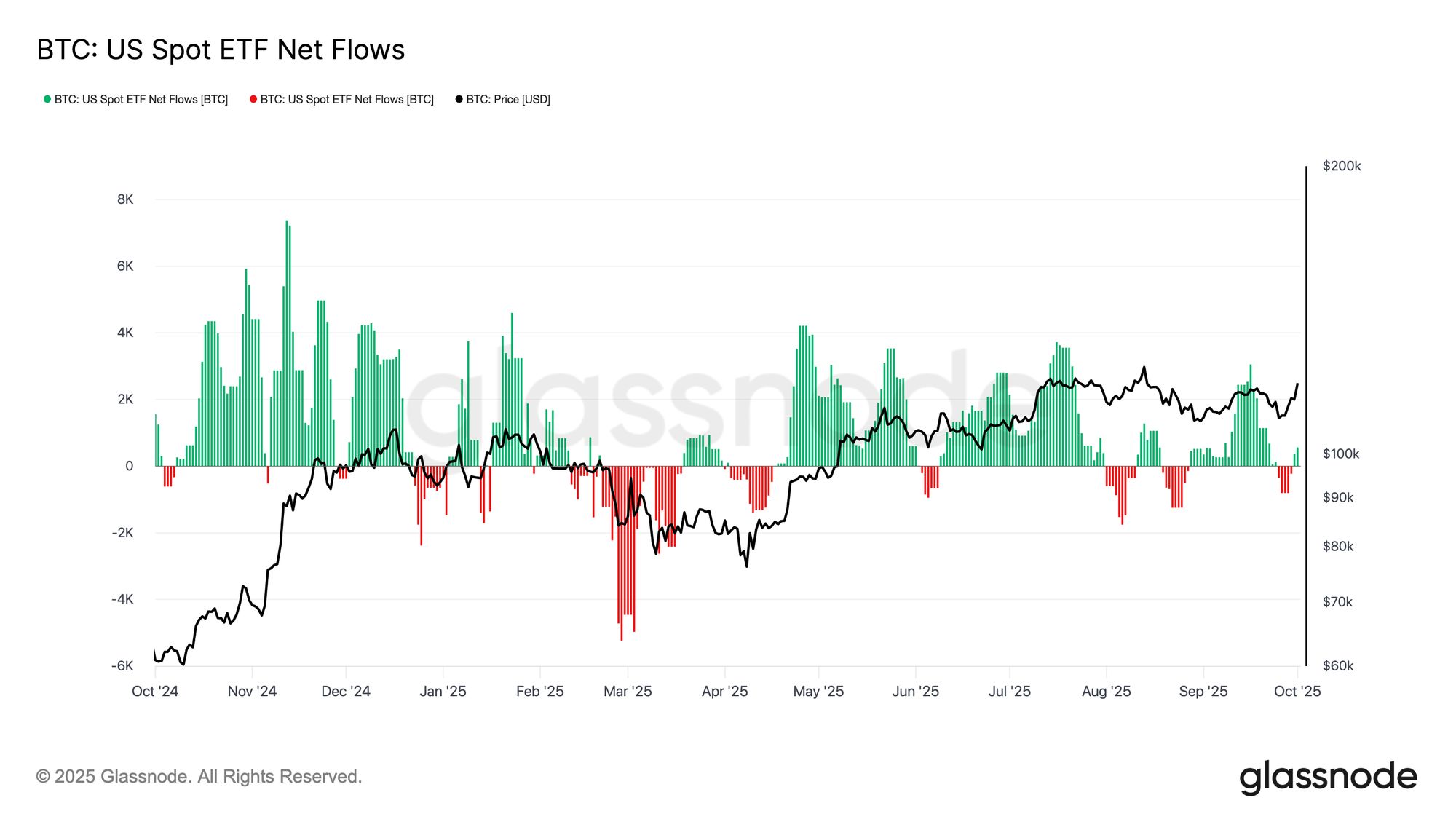

- A distribuição dos detentores de longo prazo esfriou após meses de vendas constantes, e os influxos em ETFs foram retomados, proporcionando uma influência estabilizadora na estrutura do mercado. Juntos, esses fatores apontam para condições de demanda mais saudáveis.

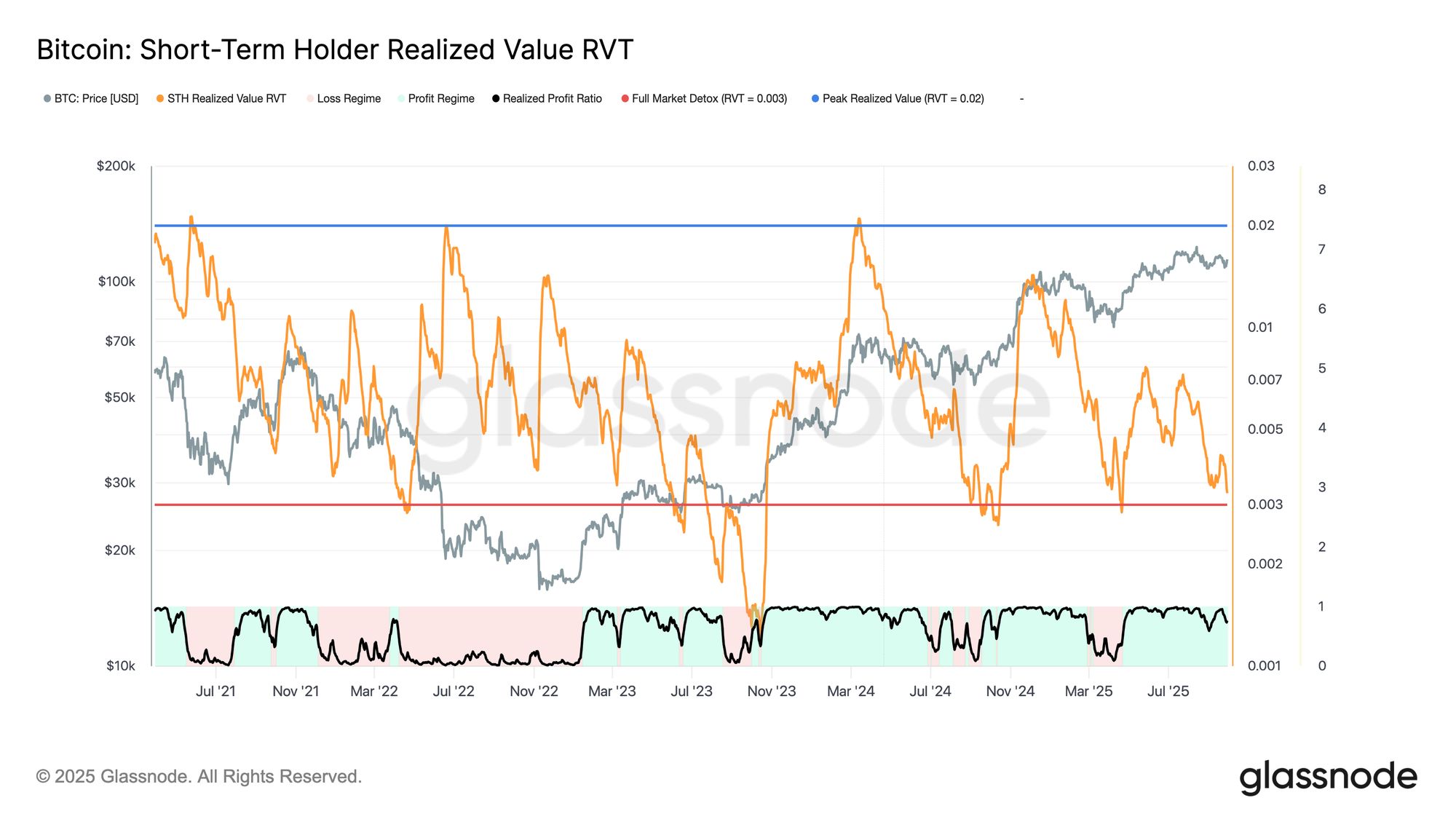

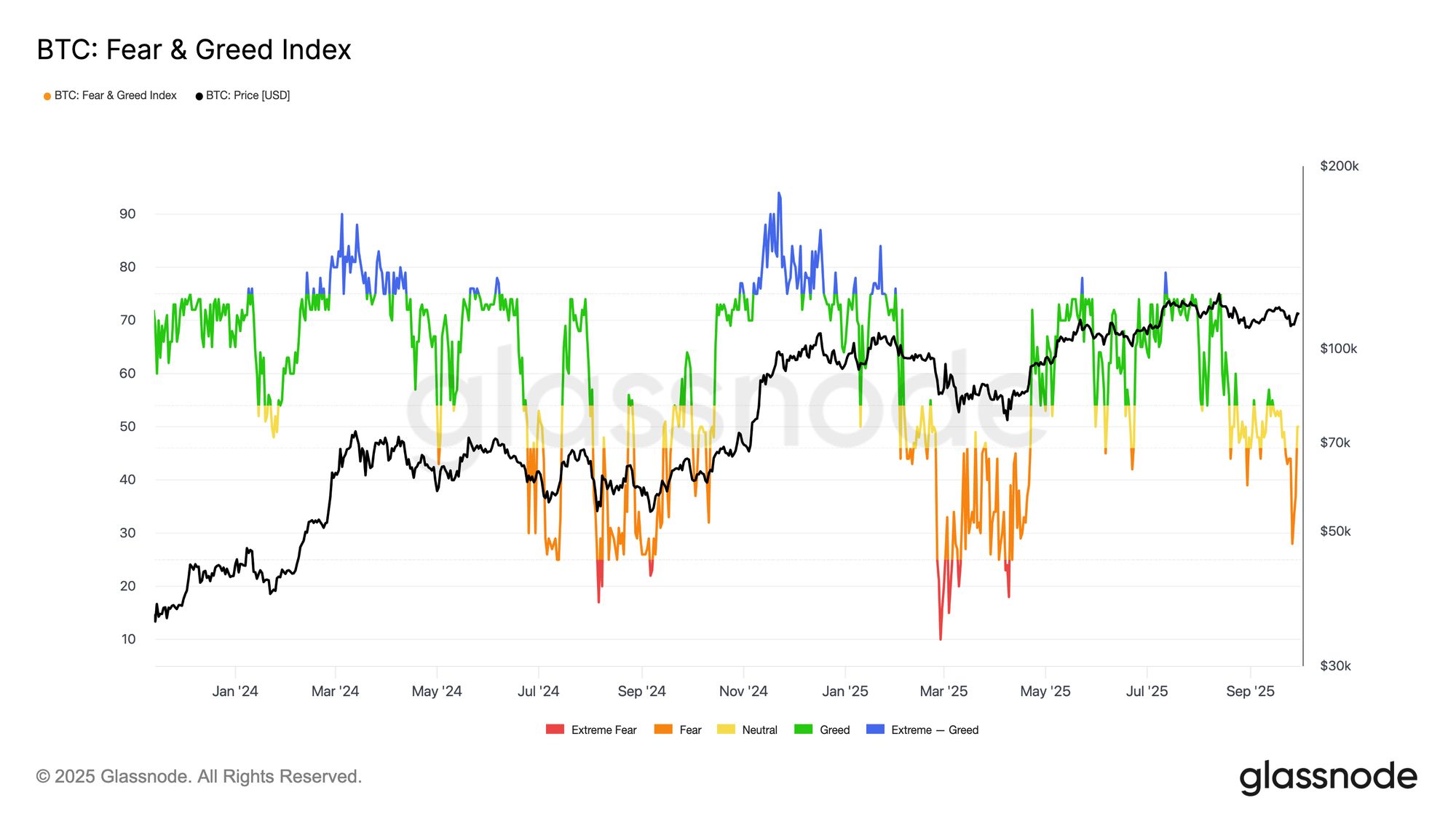

- O Fear Greed Index recuou do patamar de Ganância Sustentada para território Neutro e de Medo, refletindo realização de lucros e apetite de risco reduzido. As tendências do RVT confirmam esse pano de fundo de arrefecimento, com menos lucros realizados em relação ao valor da rede.

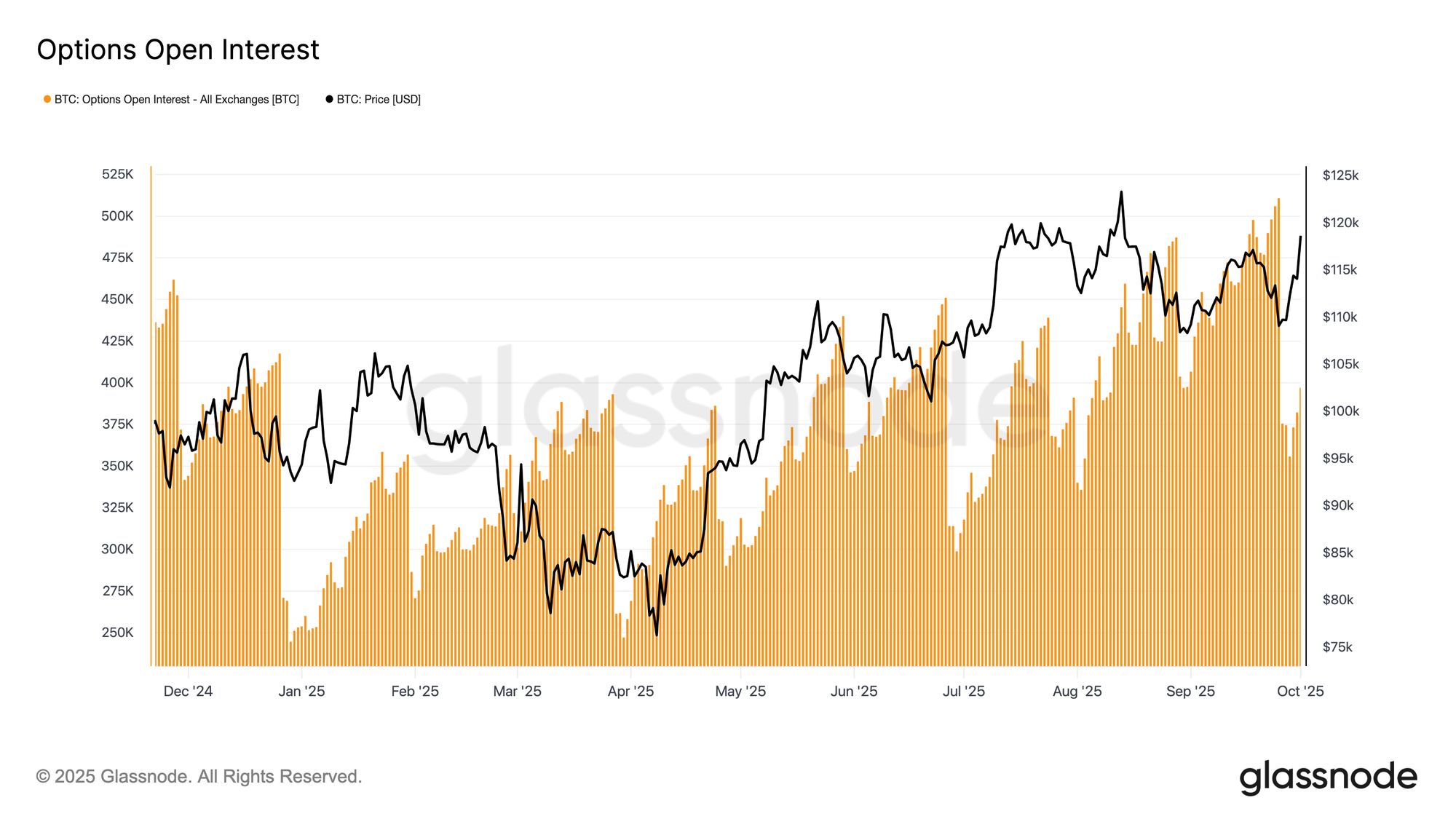

- O open interest das opções foi reajustado após o recorde de vencimentos da semana passada, agora se reconstruindo para o quarto trimestre. Esse reajuste elimina o ruído gerado por hedge e abre espaço para novas posições guiarem a ação do preço.

- Os sinais de volatilidade estão diminuindo, com o IV de curto prazo caindo e o skew se aproximando da neutralidade. A estrutura de prazo permanece em contango, com o IV de longo prazo firme na faixa de 39–43%.

- Os fluxos mostram interesse cauteloso em alta, com traders adicionando risk reversals e convexidade barata enquanto vendem puts. Esse posicionamento reflete otimismo moderado alinhado com a dinâmica sazonal de “Uptober”.

- A exposição gamma dos dealers está equilibrada em ambos os lados, suavizando os fluxos de hedge e ajudando a reduzir a volatilidade intradiária. Sem grandes vencimentos à frente, o cenário de curto prazo permanece estável e neutro.

Defendendo a Linha

O rali do Bitcoin após o FOMC foi rapidamente revertido, já que a realização de lucros empurrou os preços para $109k, caindo abaixo do custo base dos detentores de curto prazo em $111,6k. A queda foi recebida com forte demanda compradora, impulsionando uma recuperação em direção a $118,8k. Este relatório explora indicadores on-chain e de opções para avaliar a dinâmica do mercado e captar as expectativas predominantes entre participantes especulativos.

Perspectiva On-Chain

Defendendo a Linha

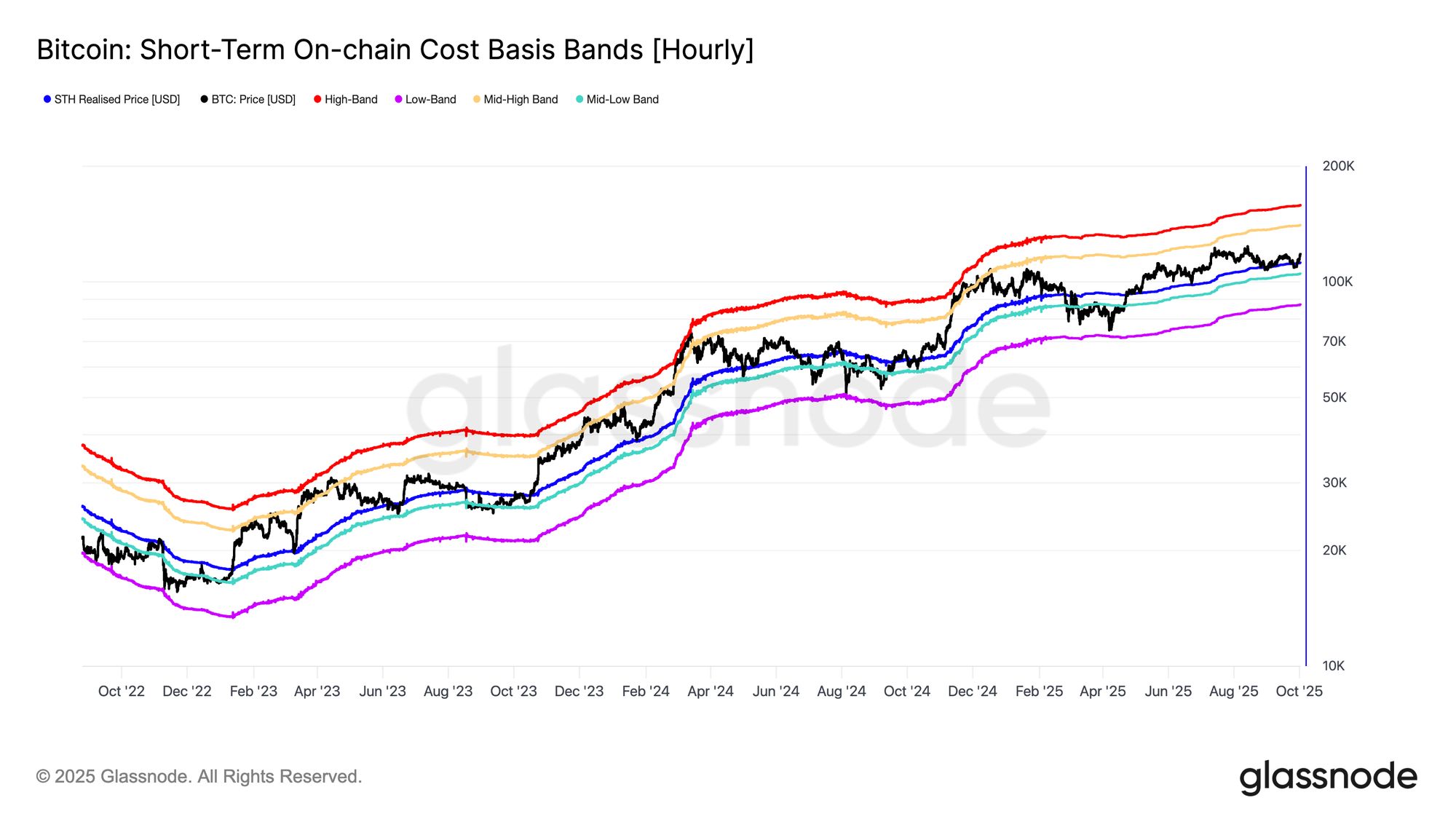

Com base nessa recuperação, o custo base dos detentores de curto prazo voltou a emergir como um ponto de inflexão crítico. Desde maio de 2025, esse nível atuou como suporte em cinco ocasiões distintas, ressaltando seu papel como limite definidor entre regimes de alta e de baixa.

Cada defesa bem-sucedida reforça a convicção dos investidores e destaca a sensibilidade do capital de curto prazo a esse patamar. Manter-se acima desse custo base aumenta as chances de mais alta, embora não garanta a continuação.

Live Chart

Live Chart Excesso de Oferta

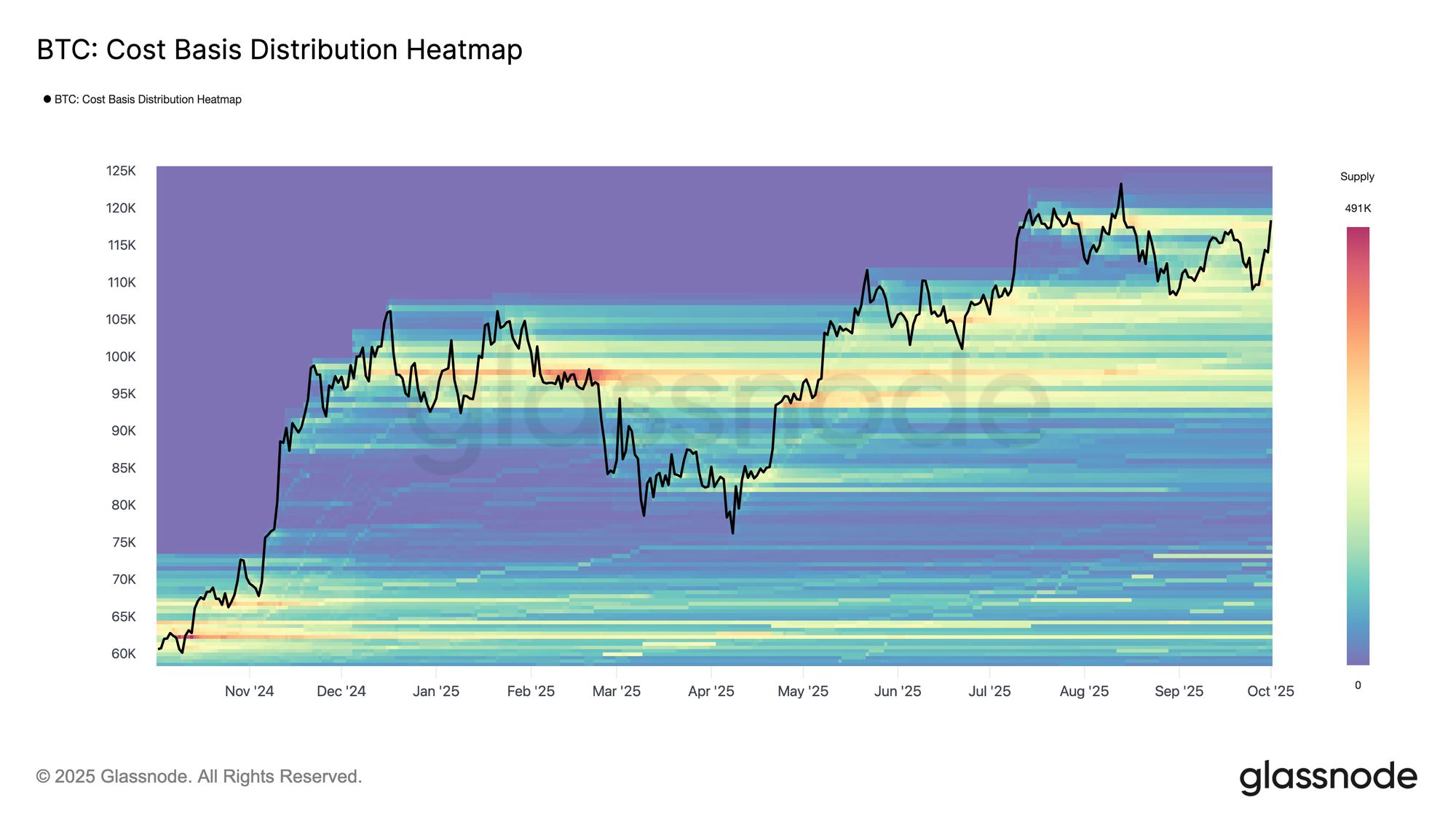

No entanto, manter o ímpeto exige superar um obstáculo significativo. O recente salto agora enfrenta um denso cluster de oferta acumulado entre o final de agosto e a faixa de $114k–$118k. Detentores que compraram próximo a esses topos podem ver a recuperação como oportunidade de sair no ponto de equilíbrio ou com lucro modesto, criando uma resistência notável acima do preço.

Superar essa onda de pressão vendedora é crucial antes que o mercado possa tentar um novo avanço rumo a máximas históricas. Uma estabilização decisiva acima de $118k sinalizaria que a demanda está absorvendo a oferta dos compradores do topo, fortalecendo o cenário para mais alta.

Live Chart

Live Chart Arrefecimento da Pressão

Apesar do preço encontrar suporte repetidamente próximo ao custo base dos detentores de curto prazo, uma tendência de longo prazo está surgindo sob a superfície. A Short-Term Holder Realized Value (RVT), que mede o valor econômico realizado em relação ao valor nominal transferido, vem caindo de forma constante desde maio.

Valores elevados de RVT geralmente indicam mercados superaquecidos, enquanto contrações em direção à zona de “Full Market Detox” apontam para o enfraquecimento do excesso especulativo.

No momento, o RVT está bem abaixo dos extremos, sugerindo que detentores de curto prazo estão realizando menos lucros em relação à atividade geral da rede. Caso o RVT comprima ainda mais e se combine com sinais de capitulação, pode inaugurar uma fase de acumulação enquanto investidores aguardam uma direção mais clara do mercado.

Live Chart

Live Chart Medo ou Descrença?

À medida que o pano de fundo de arrefecimento da atividade especulativa se desenrola, o sentimento acompanha. O Bitcoin Fear Greed Index caiu acentuadamente, saindo do patamar de Ganância Sustentada no início do ano para território de Medo e Neutro. Essa mudança sinaliza realização de lucros, apetite de risco reduzido e uma postura mais cautelosa entre os participantes.

Embora os resets de sentimento possam pesar no ímpeto de curto prazo, também tendem a eliminar o otimismo excessivo e criar condições para bases de suporte mais saudáveis. As leituras atuais apontam para uma fase de consolidação, com o mercado aguardando nova convicção antes de se comprometer com um movimento direcional decisivo.

Live Chart

Live Chart Mudança na Oferta de LTH

Junto com a pressão de venda dos compradores do topo, o equilíbrio entre Long-Term Holders (LTHs) e ETFs tem moldado a recente ação de preço. Nas últimas semanas, os LTHs atuaram como fonte central de oferta, realizando lucros durante os ralis. No entanto, o Long-Term Holders Net Position Change (3D) agora mudou para neutro, sinalizando desaceleração na distribuição após meses de vendas consistentes. Esse arrefecimento da pressão de oferta sugere que a fase recente de realização de lucros dos detentores de longo prazo pode estar diminuindo, potencialmente deixando ETFs e novos influxos como fatores mais decisivos na direção do mercado.

Live Chart

Live Chart Fluxos de ETF Estabilizando

Complementando a desaceleração na distribuição dos detentores de longo prazo, os US Spot Bitcoin ETFs permanecem como força central na estrutura do mercado. Os fluxos têm sido voláteis nos últimos meses, com fortes entradas em meados de setembro seguidas por uma sequência de saídas.

Os dados mais recentes, no entanto, apontam para o retorno dos influxos líquidos, ressaltando que o apetite institucional permanece intacto apesar da rotação de lucros em andamento. Caso essa demanda renovada se alinhe à redução das vendas de LTH, os ETFs podem fornecer uma força estabilizadora, oferecendo uma base mais construtiva para a resiliência dos preços e apoiando as condições necessárias para um avanço sustentável.

Live Chart

Live Chart Perspectiva do Mercado de Opções

Em seguida, nosso foco se desloca dos sinais on-chain para o mercado de opções, buscando um contexto mais profundo. Após o recorde de vencimentos da semana passada, o open interest foi fortemente reajustado e agora está se reconstruindo para o quarto trimestre. Neste relatório, examinamos o posicionamento, a volatilidade e os fluxos para avaliar como os traders de opções estão moldando as expectativas para a próxima fase do Bitcoin.

Reajuste Pós-Vencimento

Às 08:00 UTC, quarta-feira, 1º de outubro, o Bitcoin absorveu seu maior vencimento de opções já registrado, provocando uma forte redução no open interest em todos os vencimentos e strikes. Esse reajuste mecânico remove o ruído gerado por hedge e deixa o mercado mais limpo para novas posições no quarto trimestre. Historicamente, grandes vencimentos costumam sustentar a ação de preço, com a posterior reconstrução do OI refletindo visões mais deliberadas sobre direção e volatilidade.

A fase atual, portanto, marca um terreno mais limpo para avaliar como os traders estão se posicionando para o próximo ciclo.

Live Chart

Live Chart Paisagem da Volatilidade

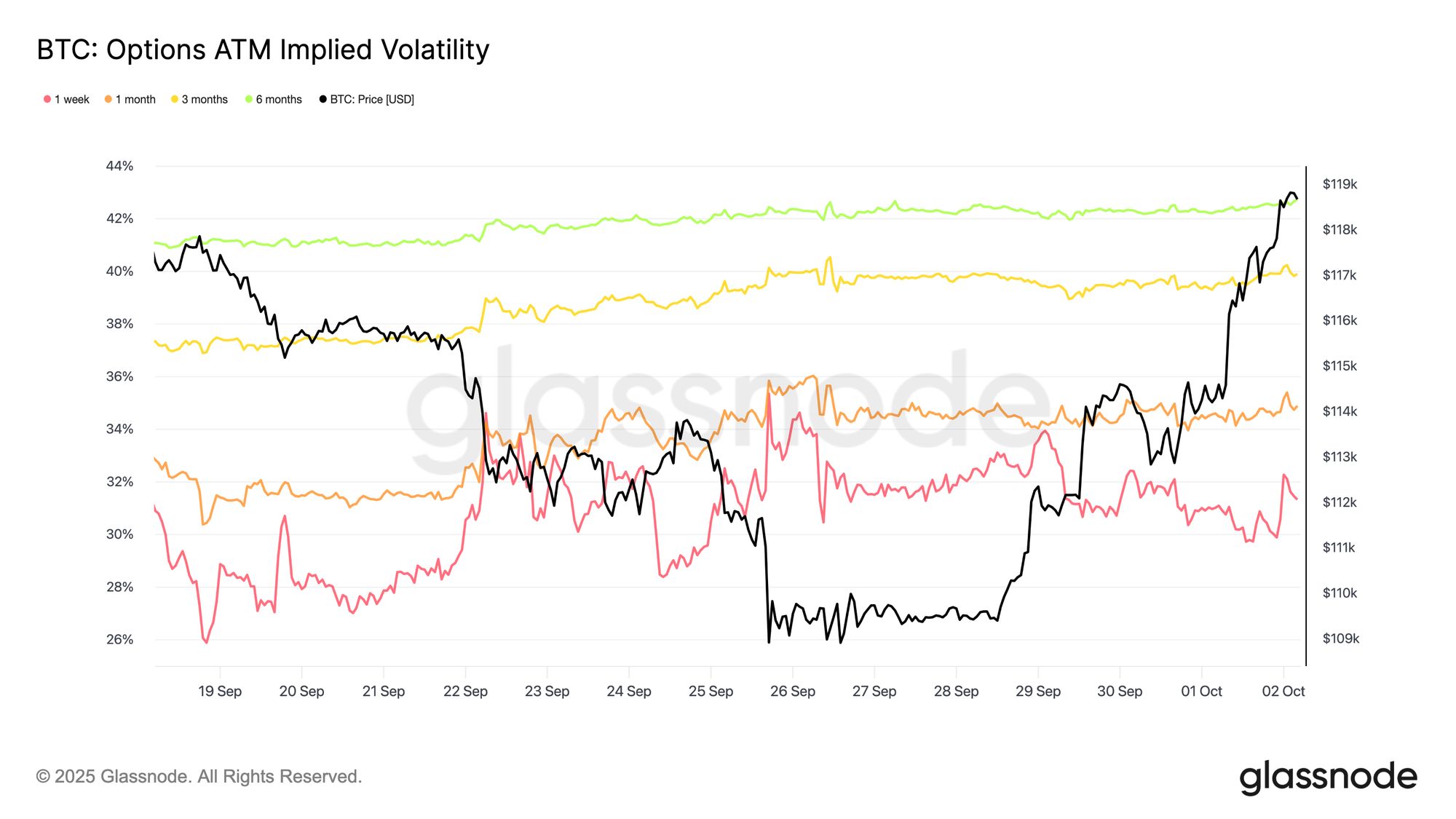

Após o reajuste no open interest, a atenção se volta para a superfície de volatilidade, onde os prêmios de curto prazo diminuíram. A volatilidade implícita at-the-money de uma semana caiu quase 5 pontos percentuais em relação às máximas da semana passada, enquanto o prazo de duas semanas caiu cerca de 2%. Em contraste, vencimentos mais longos permaneceram estáveis ou subiram levemente, deixando a curva mais inclinada. Essa estrutura reflete um mercado onde o estresse de curto prazo diminuiu, mas a cautela persiste nos prazos mais longos.

Apesar do recuo na ponta curta, a volatilidade implícita permanece elevada em relação à realizada, mantendo trades de carry positivos, embora menos atraentes do que na semana anterior. A estrutura de prazo segue em contango, com contratos de curto prazo ancorados em torno de 30% de IV, enquanto vencimentos de três meses ou mais permanecem entre 39% e 43%. A inclinação destaca uma mudança do hedge de risco de curto prazo para uma cautela mais medida e de longo prazo.

Live Chart

Live Chart Skew se Aproxima da Neutralidade

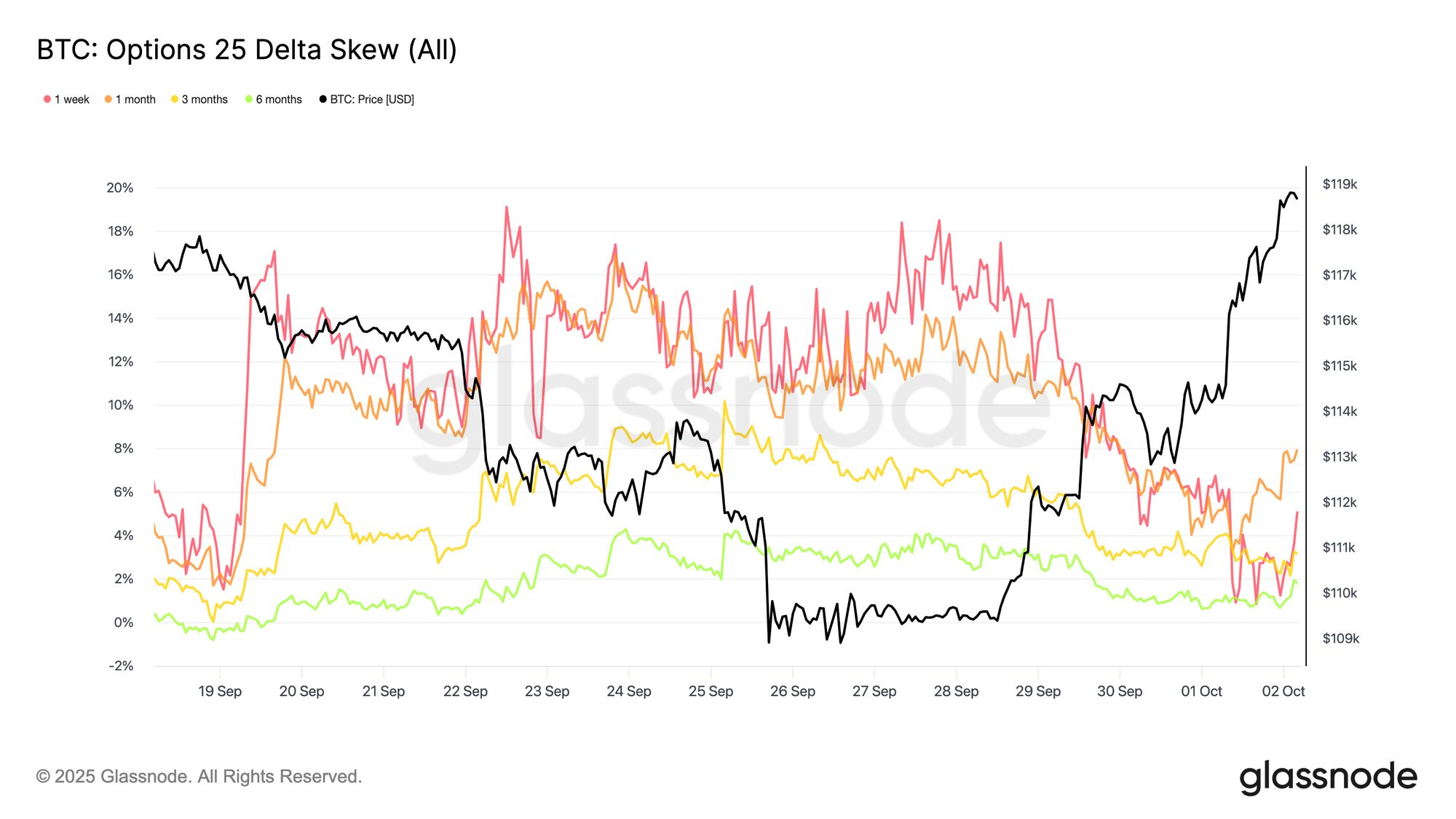

Com a suavização da volatilidade de curto prazo, o skew das opções também se moderou. O 25-Delta Risk Reversal em contratos de uma semana caiu acentuadamente de cerca de 18,5 pontos de vol para cerca de 6 pontos de vol, marcando um movimento significativo de proteção contra queda para o equilíbrio. Vencimentos mais longos também se achatam, aproximando-se do território neutro. Esse ajuste reflete a diminuição da demanda por puts à medida que o estresse de queda imediata diminui, enquanto os prêmios de calls começam a se equiparar. Juntos, o movimento sinaliza uma perspectiva de risco mais equilibrada, onde os traders estão menos focados em hedge de cauda e mais dispostos a expressar alta direcional.

Live Chart

Live Chart Fluxos: Interesse em Alta Retorna

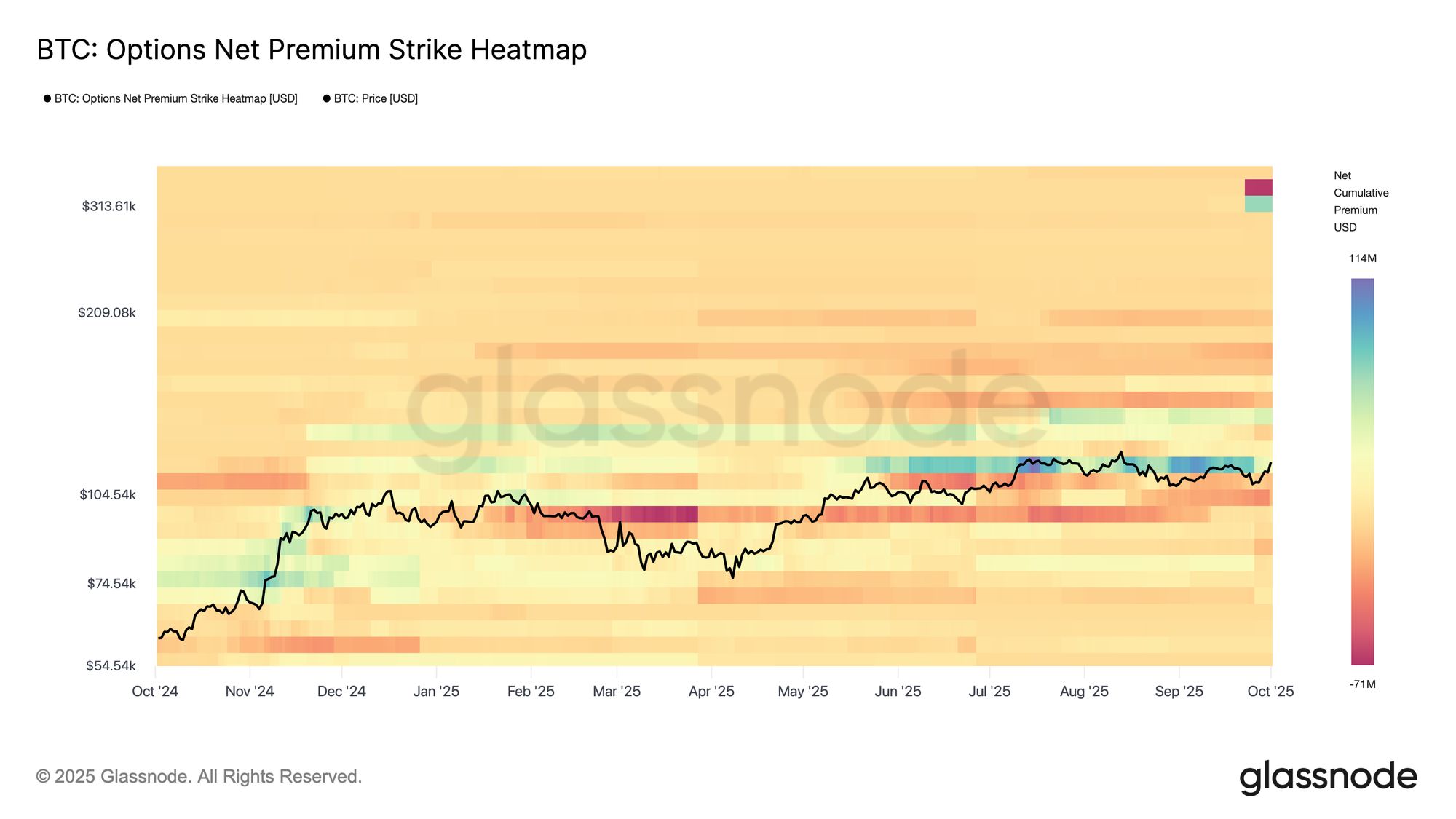

Com o skew se aproximando da neutralidade, o posicionamento mudou para o lado das calls. Traders têm comprado calls de alta em linha com o viés sazonal típico do quarto trimestre, com o prêmio líquido de calls concentrado na faixa de $136k–$145k. Strikes mais altos, porém, viram venda de calls, sugerindo que o mercado não está perseguindo altas extremas, mas sim usando a estrutura para capturar convexidade barata.

Os fluxos também mostram preferência por estratégias que monetizam o skew enquanto mantêm opcionalidade para catalisadores de fim de ano. A venda de puts também aumentou, consistente com a compressão do skew observada anteriormente. No geral, os traders parecem ter aproveitado o recuo da semana passada para adicionar risk reversals—vendendo puts e comprando calls—posicionando-se para opcionalidade no quarto trimestre e para a narrativa sazonal de “Uptober”.

Live Chart

Live Chart Gamma dos Dealers: Cenário Neutro

O posicionamento dos dealers permanece tranquilo após o recorde de vencimentos. Com o open interest normalizado de volta aos níveis médios, o calendário não mostra grandes vencimentos no curto prazo. Como os efeitos de gamma são mais pronunciados at-the-money e próximos do vencimento, a ausência de grandes clusters reduz a probabilidade de fluxos significativos de hedge por parte dos dealers.

O posicionamento atual é amplamente long gamma tanto em strikes de baixa quanto de alta, o que ajuda a reduzir a volatilidade intradiária e estabilizar o spot nos níveis atuais. No entanto, essas exposições são modestas e permanecem distantes de pontos de vencimento relevantes, deixando o mercado de opções em estado neutro até que novas posições se aproximem das datas futuras.

Conclusão

A dinâmica on-chain continua destacando o papel fundamental do custo base dos detentores de curto prazo, que tem servido como suporte confiável desde maio de 2025. O preço segue desafiado pelo denso cluster de oferta entre $114k e $118k, mas o arrefecimento da distribuição dos detentores de longo prazo e o retorno dos influxos em ETFs sugerem demanda estabilizadora. O sentimento, medido pelo RVT e pelo Fear Greed Index, aponta para uma fase de arrefecimento, com condições migrando para consolidação em vez de capitulação.

No mercado de opções, o recorde de vencimentos reajustou o posicionamento, com o open interest agora se reconstruindo para o quarto trimestre. A volatilidade suavizou, o skew caminha para a neutralidade e a curva permanece em contango com a ponta longa mais firme. Os fluxos mostram interesse moderado em alta, enquanto o gamma dos dealers permanece amplamente equilibrado, suavizando os fluxos de hedge. Juntos, esses sinais sugerem um mercado se reajustando para um cenário mais neutro e construtivo, aguardando convicção para o próximo movimento decisivo.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

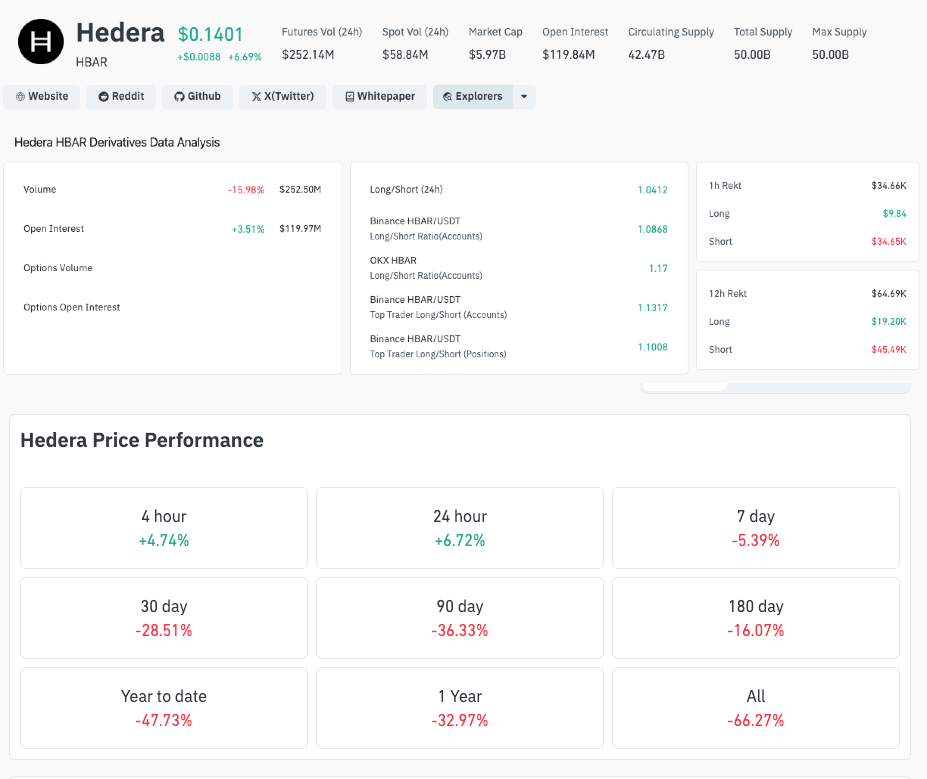

Preço da Hedera sobe 7% enquanto o Vanguard Group, com US$ 11 trilhões em ativos sob gestão, lança ETF de HBAR

Hedera subiu 6,5% após a confirmação da Vanguard sobre o lançamento do seu primeiro ETF de HBAR, marcando uma validação institucional depois que a aprovação da Canary Capital impulsionou uma entrada de US$ 80,26 milhões.

Paul Atkins: Isenção de Inovação para Empresas de Cripto Chegará em Janeiro

Paul Atkins afirmou que a SEC irá lançar a ‘Isenção de Inovação’ para empresas de cripto a partir de janeiro do próximo ano.

Tether e Circle emitiram US$ 20 bilhões em stablecoins desde o crash de 10 de outubro; o que vem a seguir?

A mais recente emissão de $1 bilhão em USDT pela Tether eleva o total de stablecoins emitidas para $20 bilhões desde o crash do mercado em outubro, sugerindo uma entrada significativa de capital nos mercados de criptoativos.

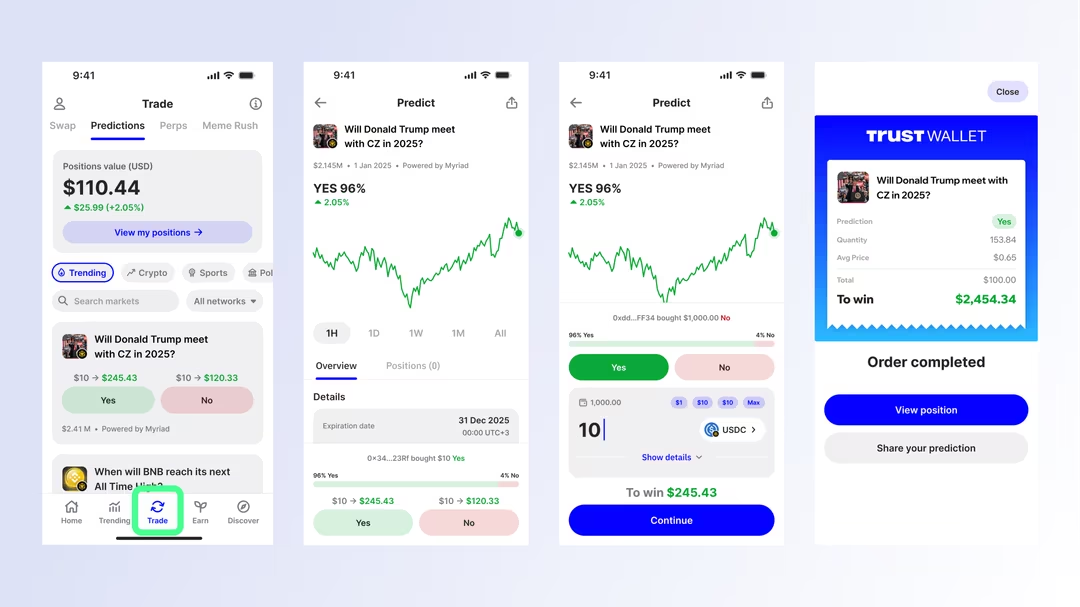

Trust Wallet se torna a primeira grande carteira Web3 com mercados de previsões nativos

A Trust Wallet introduziu negociações preditivas nativas de carteira através da nova aba “Predictions”, começando com Myriad e expandindo para Polymarket e Kalshi.