Prop AMMs desencadeiam uma guerra total entre agregadores, e Solana será o maior perdedor!

Fonte: Oxresearch

Autores: Carlos, Luke Leasure

Compilação e organização: BitpushNews

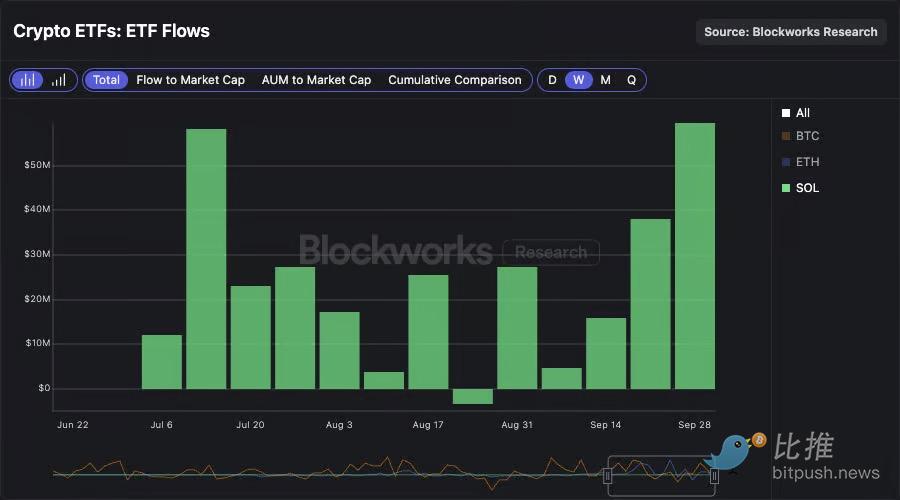

O mercado geral permaneceu em consolidação recentemente, mas mostrou resiliência próximo aos pontos baixos recentes. Apesar do desempenho fraco dos ETFs de BTC e ETH, o REX-Osprey SSK SOL ETF continua a aumentar seu volume de ativos sob gestão antes da esperada aprovação do ETF de SOL sob o arcabouço da Lei de Valores Mobiliários de 1933, prevista para meados de outubro.

No que diz respeito aos fluxos de capital dos ETFs, a semana passada foi a pior desde a liquidação de março. Os ETFs de BTC registraram uma saída líquida de cerca de 900 milhões de dólares, enquanto os ETFs de ETH tiveram uma saída de 800 milhões de dólares. Os fluxos de capital dos ETFs continuam alinhados com a tendência de preços das principais criptomoedas, reforçando ainda mais a tese de um “mercado movido por capital”.

Em contraste, apesar da queda generalizada do mercado na semana passada, o SOL ETF registrou o maior fluxo líquido semanal desde seu lançamento, atingindo 59 milhões de dólares. Este já é o quinto fluxo líquido semanal consecutivo para o SOL ETF. A expectativa de aprovação do SOL ETF sob o arcabouço da Lei de 1933 nas próximas semanas provavelmente acelerará esse ímpeto. Reiteramos nossa opinião: um SOL ETF aprovado tem potencial para atrair um volume de ativos sob gestão múltiplas vezes maior que o atual produto REX-Osprey SSK.

Embora sejamos construtivos quanto à entrada de capital após a aprovação do SOL ETF, várias tendências fundamentais da rede Solana continuam pouco animadoras.

O volume de negociações em DEXs, a receita dos protocolos (REV) e a receita dos aplicativos permanecem em baixa.

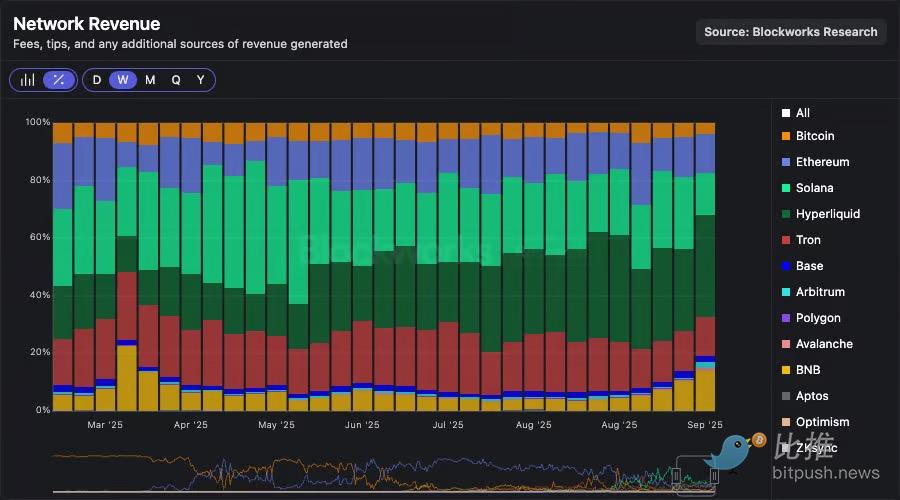

Além disso, a participação de mercado da Solana em receita de rede está sendo continuamente corroída pela Hyperliquid e pela BNB. O novo capital dos ETFs pode continuar sustentando o preço do SOL, mas os dados on-chain mostram que a atividade real está migrando para outros ecossistemas.

Prop AMMs, guerra de agregadores e receita dos protocolos Solana: qual a relação?

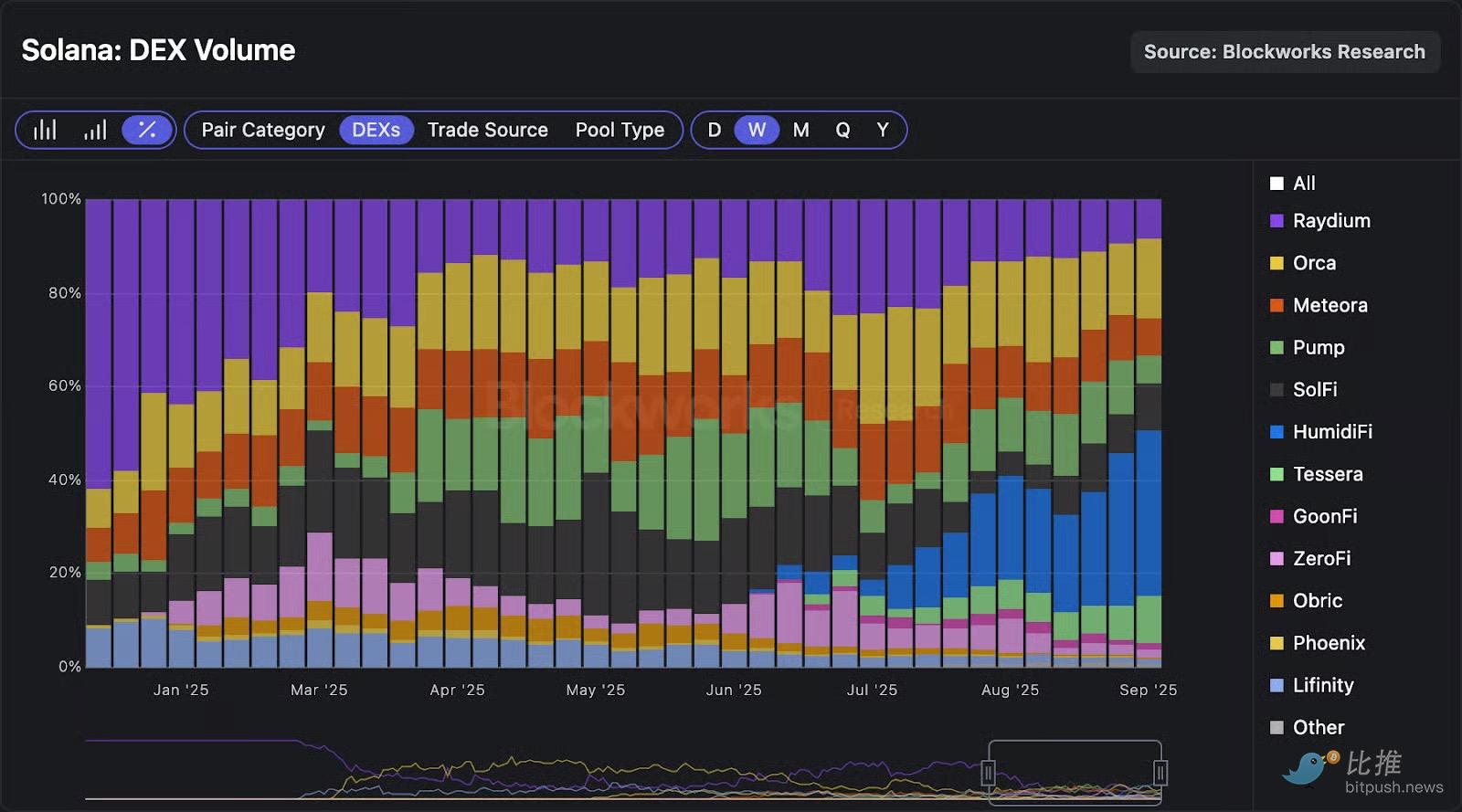

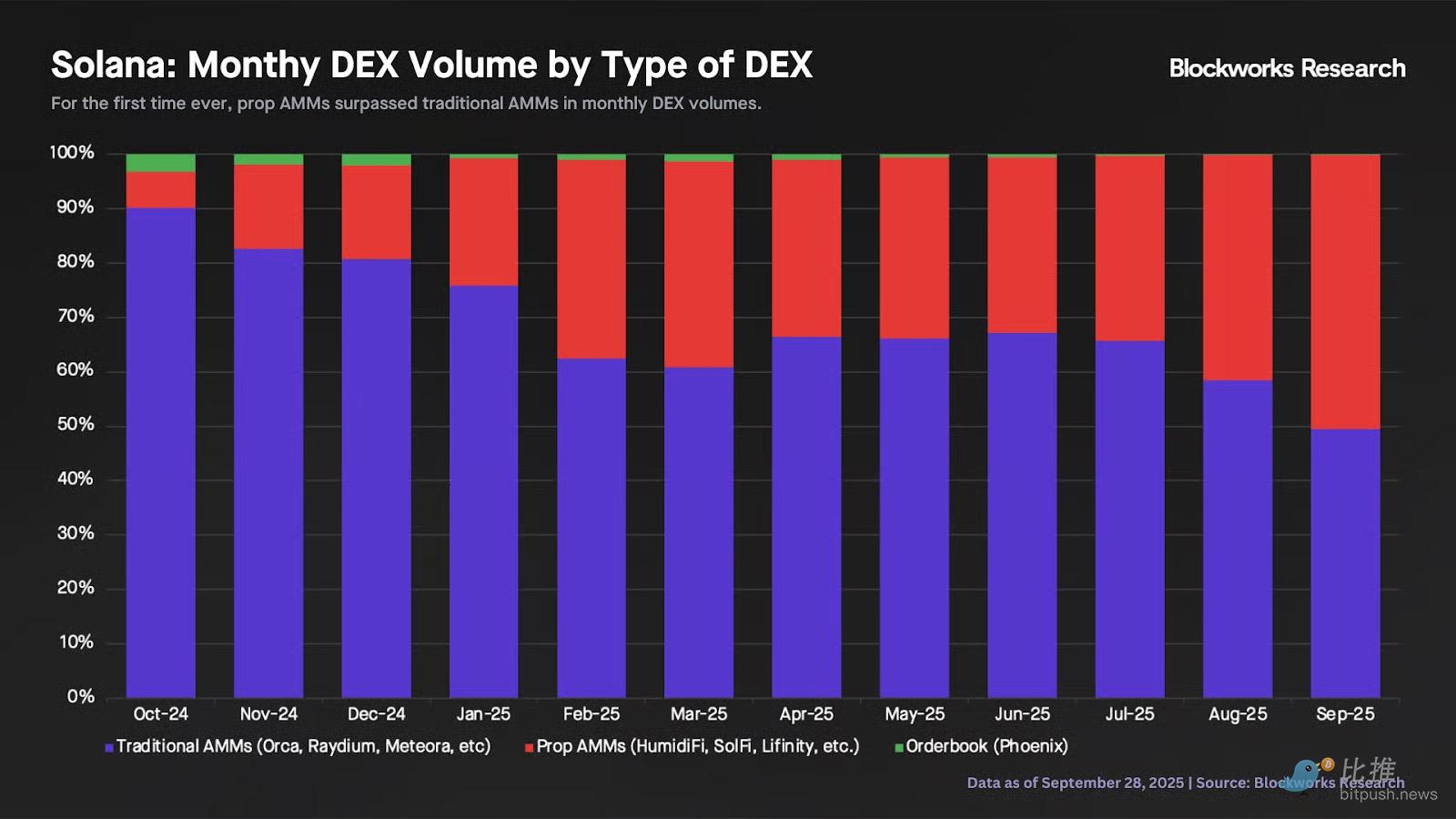

Já discutimos como os Prop AMMs estão mudando a estrutura de mercado da Solana. Este artigo foca em seu domínio contínuo e em duas dinâmicas intimamente relacionadas, mas pouco discutidas: a guerra dos agregadores e a queda acentuada da receita dos protocolos Solana.

Primeiro, a consolidação do domínio. HumidiFi liderou o volume de negociação dos Prop AMMs nas últimas semanas, atualmente respondendo por quase 50% do volume de negociações SOL-stablecoin on-chain. Na semana passada, foi responsável por 35% do volume total de DEXs da Solana, superando todos os AMMs tradicionais como Orca, Raydium e Meteora.

Setembro deste ano será um ponto de inflexão histórico — o volume mensal dos Prop AMMs (HumidiFi, SolFi, etc.) superará pela primeira vez os AMMs tradicionais (Orca, Raydium, etc.). Em outubro de 2024, quando SolFi foi lançado, todos os Prop AMMs juntos representavam apenas 7% do volume total on-chain. Neste mês, apenas a HumidiFi já contribuiu com 28% do volume total de DEXs.

Agora, outro aspecto: algumas semanas atrás, Thogard da FastLane publicou um artigo argumentando que o SVM é um ambiente de execução subótimo para Prop AMMs, afirmando que eles teriam melhor desenvolvimento na cadeia Monad. Seus principais pontos foram:

1. “No SVM, o agregador precisa simular todas as possibilidades para escolher o melhor Prop AMM... mas, quando a transação é executada, esse Prop AMM pode já não ser a melhor escolha.”

2. “No SVM, qualquer Prop AMM pode forçar o rollback da transação, obrigando o agregador a manter uma whitelist, o que reduz a competição e prolonga o ciclo de integração.”

Já escrevi refutando essa visão, apontando que ela ignora um fato crucial: o crescimento explosivo dos Prop AMMs em Solana desencadeou uma intensificação da competição entre agregadores.

Por que isso é tão importante?

É preciso entender que os Prop AMMs não oferecem interfaces públicas; isso significa que a maior parte de seu tráfego depende da entrada via agregadores de DEX.

O segundo argumento de Thogard parte de uma premissa errada — que Jupiter detém um monopólio: “Segundo colegas do setor, a integração de um Prop AMM na Jupiter leva mais de três meses e o processo é cheio de jogos políticos.”

Embora a Jupiter atualmente lidere o tráfego dos agregadores, não falta concorrência. Se a Jupiter demorar para integrar novos Prop AMMs, concorrentes como DFlow e Titan rapidamente conectam seus contratos, oferecendo melhores preços de execução aos usuários. Como a fidelidade dos usuários de agregadores é totalmente baseada em preço, os “jogos políticos” da Jupiter na verdade correm o risco de perder fluxo de ordens.

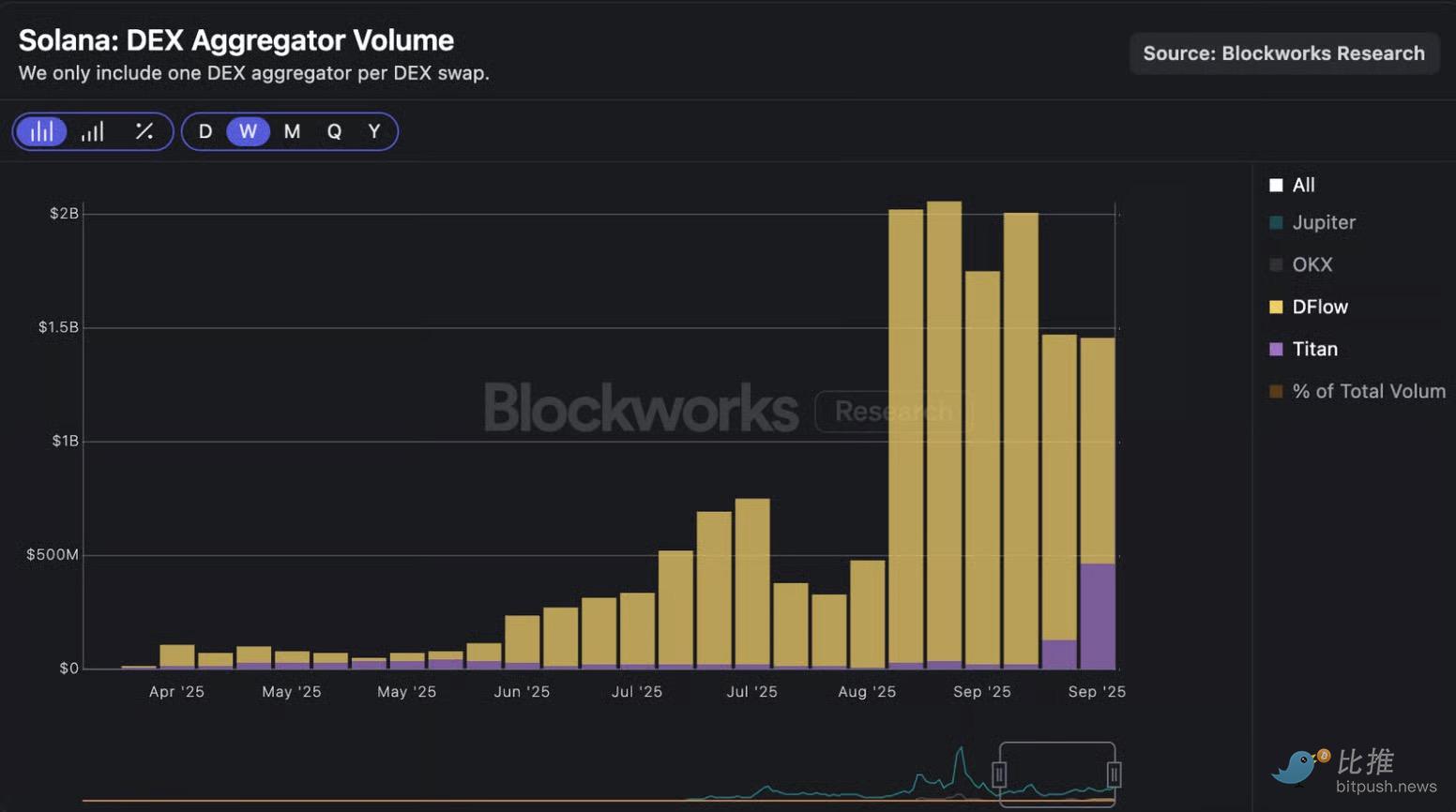

O gráfico abaixo mostra que, desde o final de agosto, o volume de negociações da DFlow e Titan disparou, com média diária combinada de cerca de 1.5 bilhões de dólares nas últimas duas semanas. Vale destacar que, após o lançamento público da Titan em 18 de setembro, seu tráfego explodiu; a equipe afirma que seu algoritmo próprio oferece preços melhores que os concorrentes em 87% dos casos. Para sustentar a tese de “falta de competição”, seria necessário que todos os agregadores conspirassem para manter a mesma estratégia de integração de Prop AMMs, mas a realidade é o oposto — os agregadores têm forte incentivo para integrar rapidamente novos caminhos de negociação e manter ou aumentar sua taxa de sucesso de roteamento.

Resta apenas um último argumento a ser refutado: a latência teórica entre simulação e execução.

Sobre isso, a DFlow lançou na última quinta-feira a solução JIT Routing (roteamento em tempo real), permitindo que os agregadores otimizem dinamicamente as transações durante a execução on-chain. Quando o caminho da transação inclui um Prop AMM, o programa on-chain da DFlow verifica em tempo real a cotação antes de executar essa etapa. Se detectar uma diferença significativa em relação à cotação inicial (indicando que o caminho original não é mais o ideal), o sistema de roteamento redireciona automaticamente a transação para o melhor local disponível, tudo dentro da mesma transação. Isso deve reduzir o slippage real do usuário e aumentar a taxa de sucesso das transações. Vale ressaltar que isso comprova que a equipe nativa da Solana está inovando para superar as limitações teóricas do SVM, proporcionando a melhor experiência e execução de preços aos usuários.

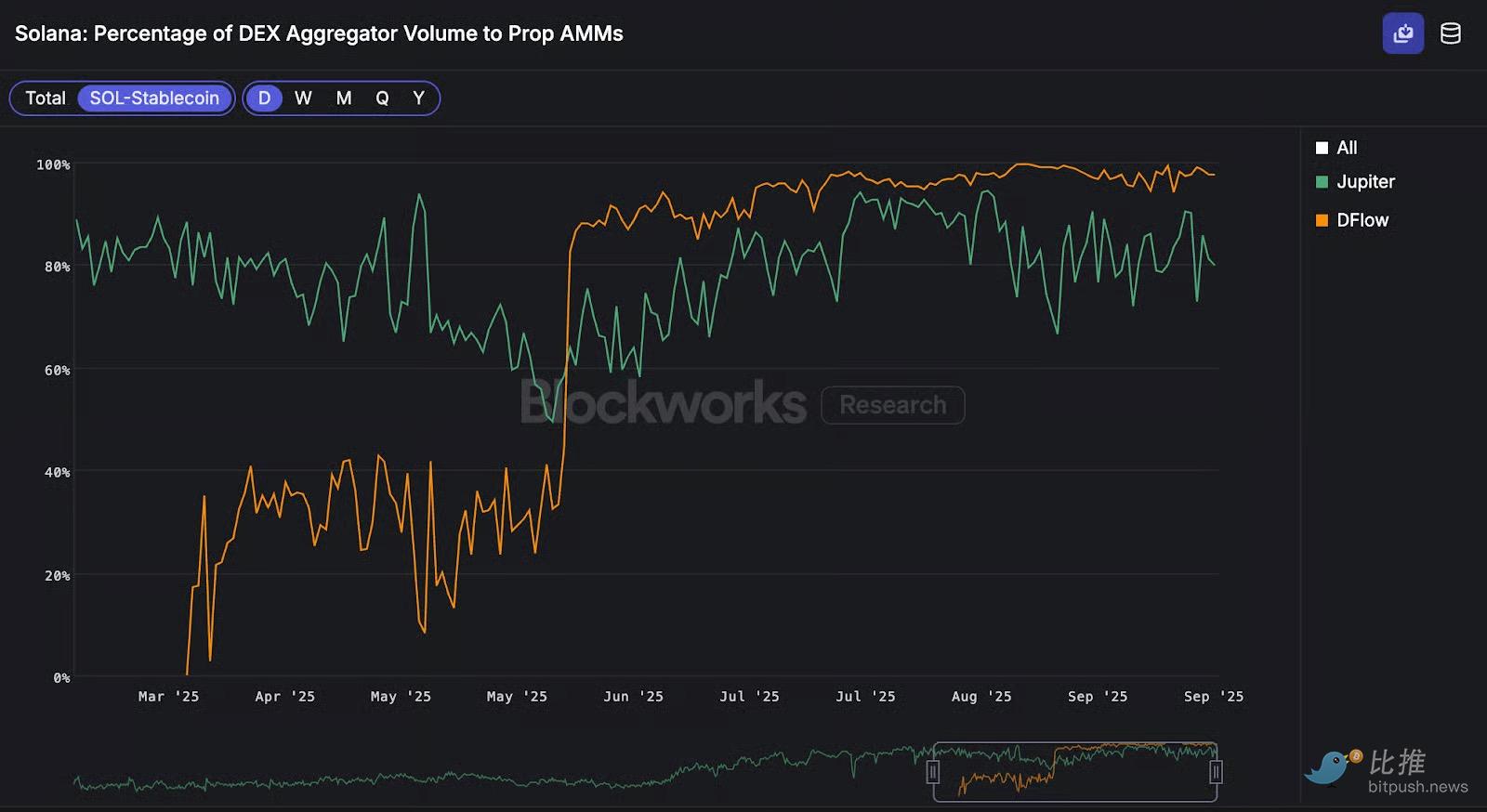

O gráfico abaixo mostra a proporção do volume de negociações SOL-stablecoin que, via agregadores, flui para os Prop AMMs. Observa-se que a DFlow direciona 98% do volume SOL-stablecoin para os Prop AMMs, enquanto a Jupiter direciona 80%. Essa diferença pode explicar, em parte, por que a qualidade de execução da DFlow supera a da Jupiter nos pares SOL-USD, especialmente em grandes negociações.

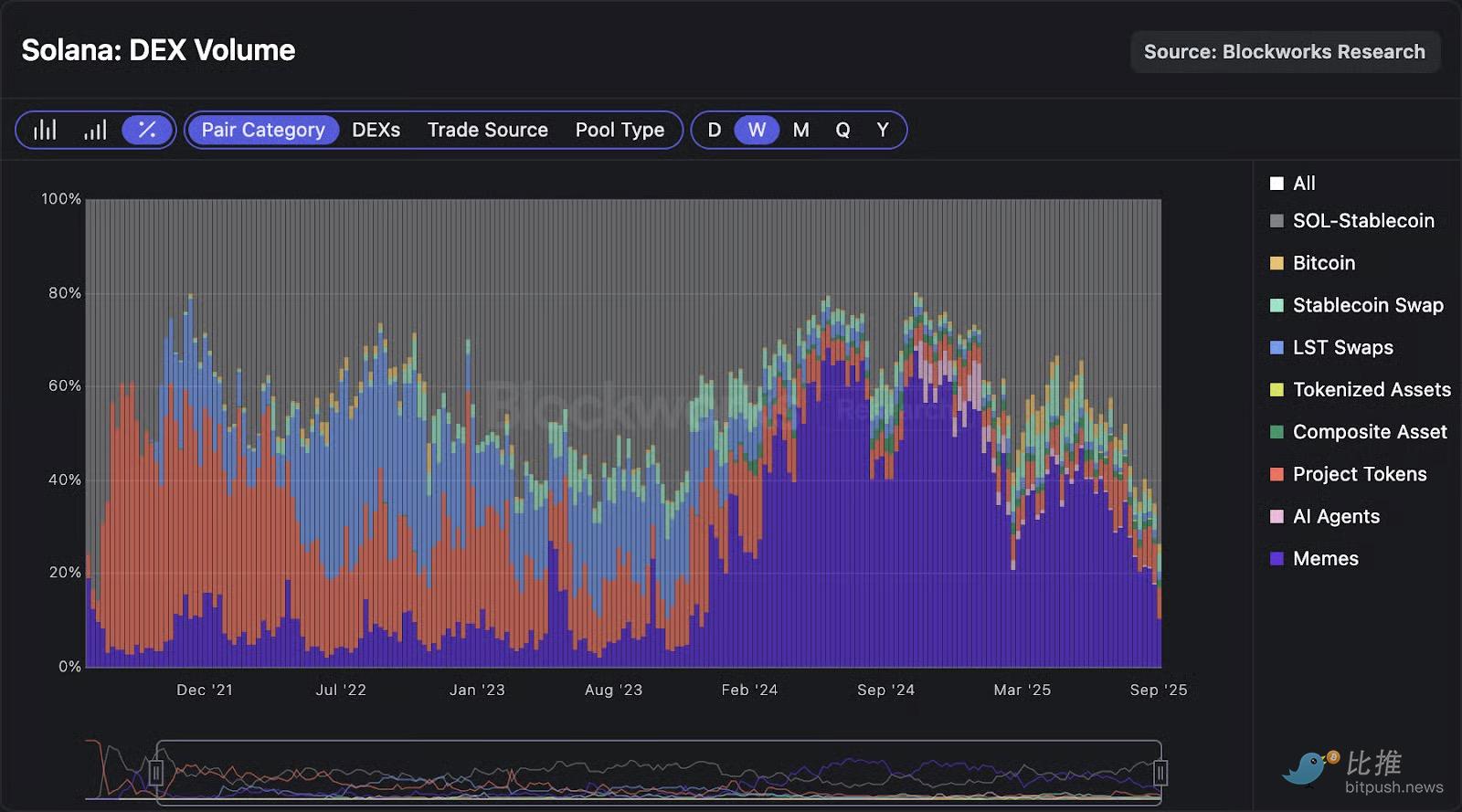

A ascensão dos Prop AMMs é o fenômeno mais marcante do ecossistema Solana atualmente, e seu impacto total ainda está por ser visto. Por exemplo, na semana passada, o volume de negociações SOL-stablecoin representou 74% do volume total de DEXs on-chain — algo que não era visto há quatro anos!

Ao mesmo tempo, o volume de negociações de meme coins despencou, com participação de mercado de apenas 10% na semana passada, atingindo o menor nível desde dezembro do ano passado.

Essa mudança na estrutura de mercado está gerando efeitos em cadeia na receita dos protocolos Solana. Na semana passada, Solana gerou apenas 9.1 milhões de dólares em receita de protocolo, o menor valor semanal desde antes das eleições dos EUA em setembro do ano passado. Embora nem todas as tendências possam ser totalmente atribuídas aos Prop AMMs, eles de fato desempenham um papel importante. Nos próximos meses, vale acompanhar a evolução contínua dos Prop AMMs e seus efeitos secundários no ecossistema Solana (evolução dos agregadores, composição do volume de negociações, receita dos protocolos, etc.).

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

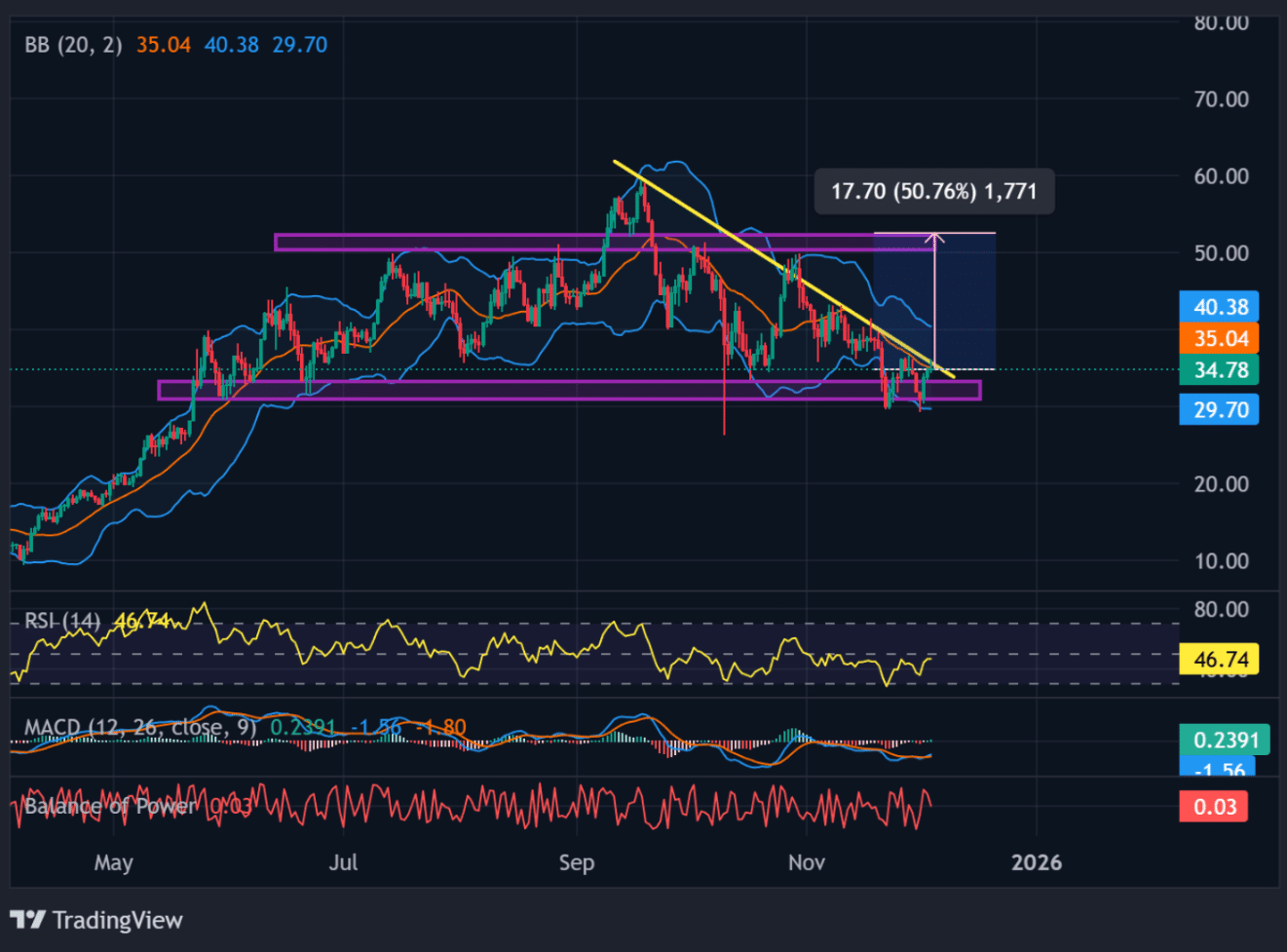

Fluxos de ETF da Chainlink entram em conflito com a barreira dos 17 dólares após rompimento de canal

Gestor de ativos retira 15.000 HYPE: Será que o rompimento da linha de tendência vai desencadear uma alta de 50%?

A empresa de gestão de ativos DACM retirou 15.000 tokens Hyperliquid (HYPE) em 4 de dezembro, quando os mercados personalizados HIP-3 atingiram um volume de 5 bilhões de dólares.

Apostas Estratégicas em Bitcoin Caem 93%, Hamak Strategy Levanta US$ 3 Milhões para Reforçar Seu Tesouro de BTC e Exploração de Ouro

A estratégia está reduzindo significativamente o ritmo histórico de acumulação de Bitcoin, com uma queda de 93% nas compras mensais desde novembro de 2024.