Quando as stablecoins começam a pagar pela rede: a nova relação entre juros e taxas

Este artigo explora os principais desafios do setor relacionados à volatilidade das taxas de transação nas redes blockchain e analisa suas causas. As reservas das stablecoins geram juros off-chain, enquanto os custos operacionais da blockchain precisam ser pagos pelos usuários através de altas taxas on-chain. Isso resulta em um descompasso entre "receita" e "despesa", criando assim uma diferença significativa entre ambos.

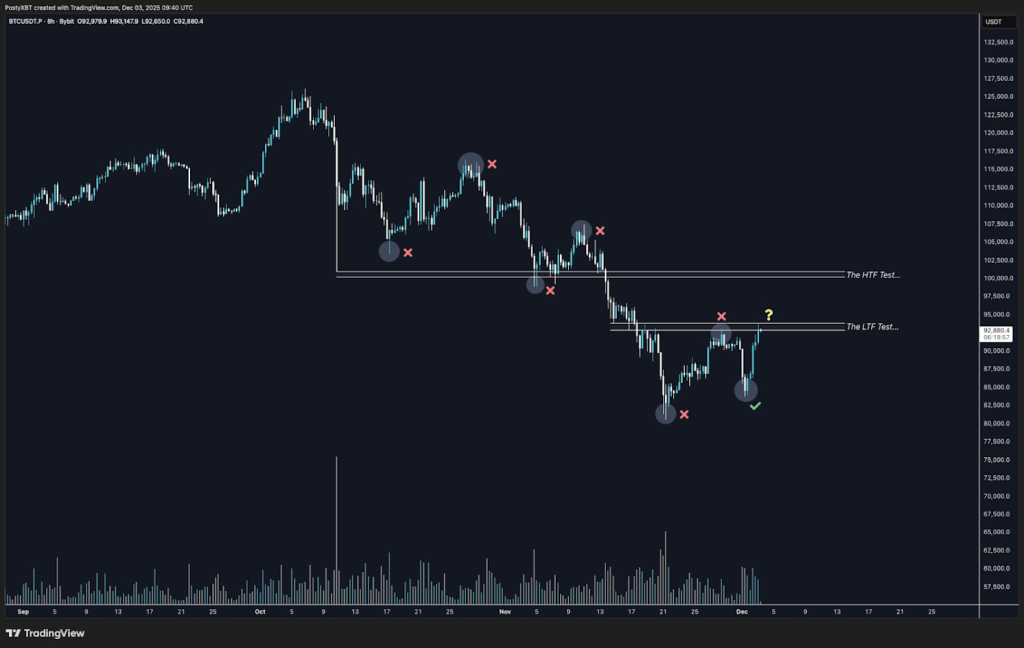

A montanha-russa das taxas de transação

No universo on-chain, muitos usuários já passaram por este momento: ontem, uma transferência custou apenas alguns centavos, mas hoje, a mesma operação exige alguns dólares. As taxas de transação se comportam como uma montanha-russa emocional, frequentemente deixando as pessoas sem saber o que esperar. Nos últimos anos, as stablecoins cresceram nesse ambiente e se tornaram uma das classes de ativos mais populares — elas desempenham funções básicas como liquidação, pagamento e reserva de valor, sendo o sangue do DeFi e uma porta de entrada fundamental para capital externo no mundo cripto. Seu valor de mercado e penetração de usuários já lhes conferem uma posição insubstituível. No entanto, por trás de toda essa movimentação, há fragilidades ocultas: muitos projetos dependem de subsídios e narrativas para atrair usuários em sua fase inicial, mas, quando o mercado esfria e os subsídios se tornam insustentáveis, as fraquezas do modelo inevitavelmente vêm à tona. O exemplo mais evidente é a volatilidade das taxas de transação, que não só frustra os usuários, mas também dificulta que desenvolvedores criem modelos de negócios robustos e estimem com precisão a disposição de pagamento dos usuários finais.

Então, onde está o problema e qual é o caminho a seguir?

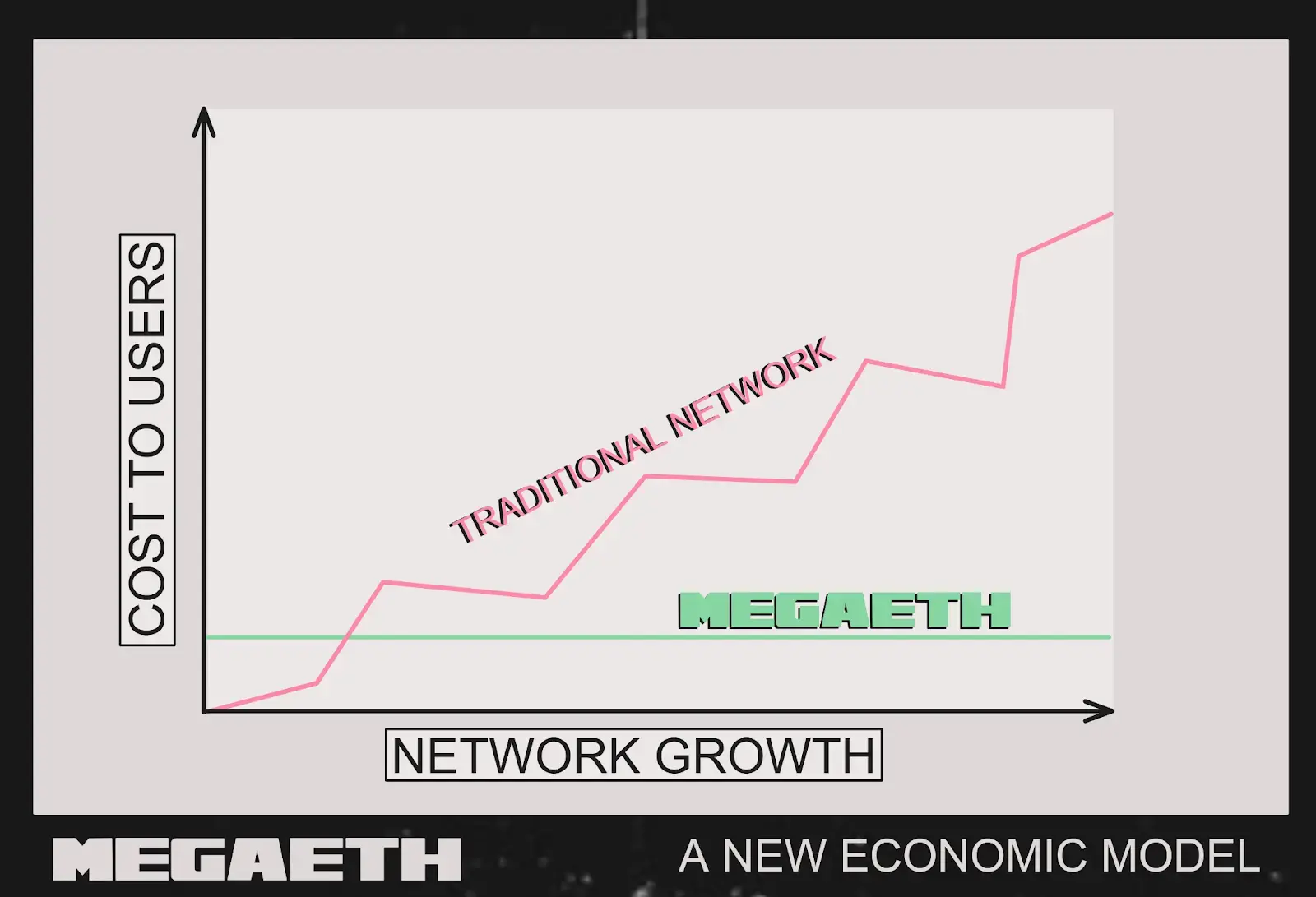

O desalinhamento atual é claro: as stablecoins colocam suas reservas em títulos do Tesouro dos EUA e fundos monetários off-chain, garantindo lucros estáveis; mas a blockchain precisa gastar dinheiro real, concentrado em operações diárias como sequenciadores, nós e liquidação de dados on-chain. O lucro está fora da cadeia, o gasto está dentro da cadeia, e não há um canal entre eles. Como resultado, muitas redes acabam aumentando as taxas de transação para "se manterem", mas usuários e desenvolvedores precisam de um ambiente de baixas taxas, criando assim um descompasso. O custo de dados na mainnet do Ethereum está cada vez mais baixo, e o "espaço para aumento de preço" está sendo comprimido: aumentar as taxas prejudica a experiência, mas não aumentá-las dificulta a sustentabilidade operacional — é uma situação insustentável a longo prazo.

Uma abordagem mais direta seria: usar os juros ganhos pelas reservas das stablecoins como "conta de luz e água" da rede. O usuário deposita dólares para cunhar stablecoins, o capital é investido em ativos seguros e líquidos, gerando juros auditáveis periodicamente; esses juros não ficam com o emissor, mas são usados diretamente para cobrir os custos dos sequenciadores e nós. Assim, a rede não precisa sobreviver cobrando a mais, e as taxas podem se aproximar do custo real, proporcionando uma experiência estável e barata. Baixas taxas → mais transações e aplicações → reservas maiores → mais juros → rede mais estável, formando um ciclo virtuoso. A vantagem está na transparência do caminho, sustentabilidade (enquanto houver reservas, haverá juros) e melhor experiência, especialmente em cenários de alta frequência e baixo valor, como mensagens sociais, economias de jogos e micropagamentos, que finalmente teriam chance de prosperar.

Implementação: o primeiro passo do conceito à realidade

Essa ideia não ficou apenas no papel. Recentemente, MegaETH e Ethena lançaram conjuntamente o USDm, tentando colocar esse novo caminho em prática. MegaETH tem forte respaldo, contando com apoio de nomes como Vitalik e DragonFly, e se posiciona como uma "blockchain em tempo real", tecnicamente capaz de oferecer 10 milissegundos de latência e 100.000 TPS, com confirmações quase instantâneas. Mas apenas desempenho não basta — taxas baixas são a chave para o crescimento em larga escala das aplicações. Assim como as Memecoins nasceram no Ethereum, mas explodiram no ecossistema Solana, taxas baratas muitas vezes determinam o sucesso ou fracasso de uma aplicação.

Na prática, o USDm é emitido pela infraestrutura de stablecoin da Ethena, com reservas principalmente investidas no fundo tokenizado de títulos do Tesouro dos EUA da BlackRock, o BUIDL, mantendo também uma parte em stablecoins líquidas como buffer de resgate. O BUIDL é um ativo de investimento institucional transparente e regulado, sujeito a requisitos de custódia e compliance, capaz de gerar rendimentos estáveis. O ponto-chave é que esses rendimentos não ficam parados, mas são programaticamente usados para cobrir os custos operacionais dos sequenciadores da MegaETH. Assim, a rede não precisa sobreviver cobrando "taxas extras", podendo precificar para o usuário a preço de custo, resultando em taxas de Gas previsíveis e de frações de centavo. Isso revoluciona o modelo tradicional: antes, "quanto mais o usuário paga, mais a rede lucra"; agora, "quanto mais rápido a rede cresce, mais rendimentos das reservas, e as taxas ficam ainda mais estáveis".

A escolha da Ethena como parceira também é estratégica. Ethena é atualmente o terceiro maior emissor de stablecoin em dólar, gerenciando mais de 13 bilhões de dólares, com uma base de usuários sólida no universo DeFi. Esse mecanismo de alinhamento de interesses realmente cria um ciclo virtuoso: à medida que o volume de transações na rede aumenta, as reservas do USDm crescem, os juros retornam em maior quantidade e, pela primeira vez, a receita da rede e o crescimento do ecossistema se retroalimentam de forma saudável — não à custa do usuário, mas permitindo que o próprio crescimento sustente a rede. Combinando o desempenho em tempo real da MegaETH e taxas a preço de custo, isso oferece o solo ideal para desenvolvedores criarem aplicações interativas em tempo real. Se esse modelo funcionar, um ambiente com taxas estáveis e baixíssimas permitirá que muitas aplicações de alta frequência, antes "impensáveis", se tornem realidade, como trading de alta frequência on-chain, interações em jogos em tempo real e micropagamentos.

Fonte: MegaETH

Como enfrentar os desafios futuros?

Primeiro, o cenário macro. Os juros das stablecoins vêm principalmente de títulos do Tesouro dos EUA e fundos monetários; quando as taxas de juros estão altas, os rendimentos são suficientes e ainda subsidiam os custos da rede; quando as taxas caem, os rendimentos diminuem e manter taxas baixas se torna um grande desafio. Essa dependência das taxas externas traz riscos cíclicos, exigindo o desenho prévio de "amortecedores". Em termos de tecnologia e escala: teoricamente, quanto mais transações, maior o pool de juros e maior a possibilidade de redução das taxas; mas, ao enfrentar cenários como cross-chain, aplicações de alta frequência e expansão do ecossistema, o mecanismo pode ser tensionado e a estabilidade posta à prova. Há ainda o desafio da concorrência: USDT, USDC e DAI já têm bases de usuários sólidas, e mesmo que o novo modelo pareça mais inteligente, será preciso tempo para educar o mercado e construir o ecossistema, conquistando a confiança de desenvolvedores e usuários.

No fim das contas, a volatilidade das taxas de transação expõe o velho problema do desalinhamento entre "receita" e "despesa". O entusiasmo sustentado por subsídios geralmente não dura. Usar os juros diretamente para "sustentar a rede" é uma busca por um caminho mais sustentável: fazer com que as stablecoins não só cumpram o papel de pagamento e liquidação, mas também retroalimentem a rede. O verdadeiro teste daqui para frente é se esse design pode ser aprovado em termos de governança transparente, sustentabilidade de longo prazo e escalabilidade. Se conseguir, aquelas aplicações de alta frequência, baratas e fáceis de usar, antes sufocadas por altas taxas, finalmente terão chance de fazer parte do dia a dia.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Stable revela a tokenomics do STABLE para impulsionar uma rede de liquidação de alta performance

Mt Pelerin lança IBAN pessoal de criptomoedas, conectando blockchain e bancos tradicionais

Parlamentar dos EUA questiona Bowman do Fed sobre definições de ativos digitais e stablecoins