O presidente do Federal Reserve adota postura dovish indicando retomada do corte de juros em setembro; fluxo de capital desacelera e rotação de setores leva à correção do BTC (08.18~08.24)

Após as declarações dovish do presidente do Fed, os dados de emprego não-agrícola e a inflação de agosto tornam-se os principais pontos de negociação para o mercado daqui para frente.

Escrito por 0xBrooker

Gráfico diário do BTC

BTC abriu esta semana em 117.488,59 dólares, fechou em 113.478,00 dólares, com mínima de 110.635,00 dólares e máxima de 117.633,80 dólares, apresentando uma queda de 3,41%, amplitude de 5,95% e volume de negociação ampliado em relação à semana anterior.

O desempenho do BTC nesta semana foi influenciado por uma combinação de fatores, incluindo a mudança repentina no sentimento do mercado antes e depois do discurso dovish de Powell, vendas de longo prazo e mudanças na preferência de risco dentro do mercado cripto, resultando em um movimento lateral.

Antes do simpósio anual de bancos centrais em Jackson Hole, ativos de risco como BTC e ações americanas continuaram a cair. No entanto, durante o evento, o presidente do Federal Reserve surpreendeu ao adotar um tom claramente “dovish”, provocando um forte rali nas bolsas e nos ativos cripto.

O mercado está voltando cautelosamente para a expectativa de corte de juros em setembro. No entanto, o ritmo e a magnitude dos cortes de juros este ano ainda dependem dos dados econômicos e de emprego. Isso levanta dúvidas sobre se ativos de risco, que já tiveram uma forte recuperação e estão com avaliações elevadas, continuarão subindo. O mercado precisa de mais dados para fortalecer a confiança dos traders em manter suas posições e estimular o apetite por risco. Antes do corte de juros em setembro, ainda será divulgado o dado de inflação de agosto; se a inflação subir muito rápido, o mercado pode revisar suas expectativas para baixo.

Política, finanças macroeconômicas e dados econômicos

Na semana passada, o dado do PPI impactou fortemente o mercado de ações dos EUA, que já estava com avaliações elevadas. O mercado teme que o aumento dos preços ao produtor seja repassado ao consumidor, elevando a inflação e reduzindo a probabilidade ou a magnitude dos cortes de juros.

As ações americanas, que estão com avaliações altas, passaram a maior parte da semana em ajuste, mas houve rotação entre setores: ações de tecnologia de alto valor continuaram caindo, enquanto ações industriais e cíclicas tiveram recuperação. Isso indica que o mercado está apenas precificando cortes de juros menos frequentes e de menor magnitude, mas ainda não precificou um adiamento do corte de juros em setembro.

Na sexta-feira, Powell surpreendeu ao adotar um discurso “dovish”, focando mais na missão de “manter o emprego” do que em “controlar a inflação”.

Ele destacou que o crescimento econômico dos EUA desacelerou significativamente. O crescimento do PIB no primeiro semestre de 2025 foi de 1,2%, uma queda acentuada em relação a 2024. A taxa de desemprego permaneceu em 4,2%, aparentemente estável, mas o crescimento do emprego desacelerou significativamente. O mercado de trabalho enfrenta riscos de queda, com a redução da imigração tornando a oferta de trabalho mais frágil e a queda na demanda podendo agravar rapidamente a situação do emprego.

Ele também afirmou que a taxa de inflação PCE central, de 2,9%, ainda não atingiu a meta de 2% do Federal Reserve. Recentemente, políticas tarifárias elevaram os preços de alguns produtos, impactando o CPI de forma pontual no curto prazo, mas as expectativas de inflação de longo prazo permanecem estáveis.

Além de enfatizar a gravidade da situação do emprego, a menção de Powell ao “ajuste do arcabouço de política” também foi vista como um importante fator positivo — abandonando o regime de “meta de inflação média” (FAIT) adotado desde 2020 e retornando ao regime de “meta de inflação flexível”, enfatizando o ajuste flexível da política com base nos dados econômicos e priorizando os riscos do mercado de trabalho.

Durante o discurso de sexta-feira, as ações americanas e o preço do BTC subiram rapidamente, enquanto o índice do dólar caiu, mostrando que o mercado rapidamente aumentou a precificação da probabilidade de corte de juros em setembro.

Atualmente, o FedWatch indica uma probabilidade de 87,2% de corte de juros em setembro, um aumento em relação ao pessimismo do início da semana, mas ainda abaixo dos mais de 90% precificados anteriormente.

Antes do corte de juros em setembro, os dados de emprego não agrícola e a inflação de agosto continuam em destaque. Esses dados não só determinarão se haverá corte de juros em setembro, mas também a frequência e a magnitude dos cortes este ano. O mercado ainda não precificou totalmente este último, que será um ponto de negociação importante no futuro.

Mercado cripto: capital flui do BTC para o ETH

Do ponto de vista dos indicadores técnicos, com a redução do apetite por risco, o BTC voltou a testar o “fundo Trump” e a média móvel de 90 dias nesta semana. Após o discurso de Powell no simpósio de Jackson Hole na sexta-feira, houve um aumento de volume e o BTC voltou à média móvel de 5 dias, mas recuou nos dois dias do fim de semana, encontrando suporte na média móvel de 60 dias.

Desde a semana passada, com a quebra do preço do BTC e mudanças no apetite por risco do mercado, a pressão de venda de longo prazo aumentou, com o volume de vendas nesta semana próximo ao da semana anterior, o que exerce pressão de curto prazo sobre o preço do BTC.

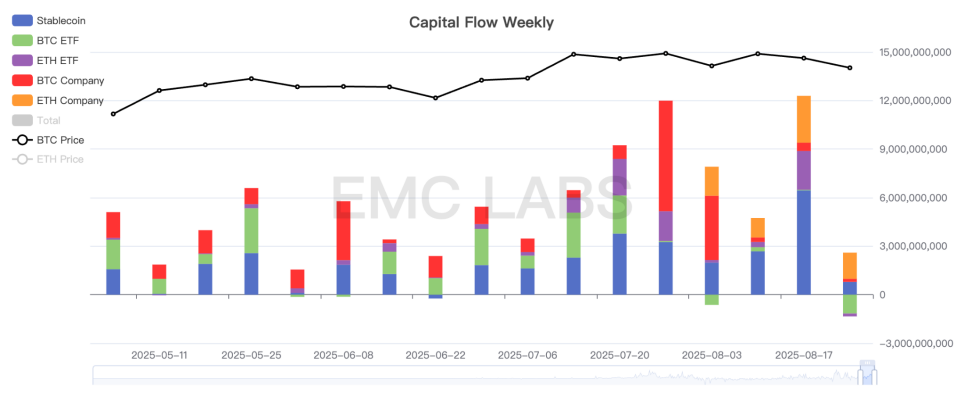

A falta de capital suficiente é a principal razão pela qual o preço do BTC não consegue se desvencilhar da pressão de venda. Nesta semana, o fluxo total de capital para o mercado cripto foi de 1,255 bilhões de dólares, uma queda acentuada em relação aos 12,29 bilhões da semana anterior. Dentre isso, houve uma saída significativa de 1,165 bilhões de dólares dos ETFs Spot de BTC.

Estatísticas semanais de entrada e saída de capital no mercado cripto

Com a retomada do ciclo de cortes de juros e o aumento do apetite por risco dos investidores, também ocorre uma rotação interna no mercado cripto. Segundo a eMerge Engine, há fluxo de capital tanto no mercado à vista quanto no mercado de balcão do BTC para o ETH, o que levou o BTC a cair 2,41% nesta semana, enquanto o ETH subiu 6,88%.

O sinal Altseason da eMerge Engine atingiu 100%. Assim, o preço do BTC pode permanecer em tendência lateral ou subir levemente, enquanto sua dominância de mercado continuará caindo.

Indicadores de ciclo

De acordo com a eMerge Engine, o indicador EMC BTC Cycle Metrics está em 0,625, indicando um período de alta.

O EMC Labs foi fundado em abril de 2023 por investidores em criptoativos e cientistas de dados. Focado em pesquisa da indústria blockchain e investimentos no mercado secundário de cripto, tem como principais competências a visão de futuro do setor, insights e mineração de dados, dedicando-se a participar do desenvolvimento da indústria blockchain por meio de pesquisa e investimento, promovendo o bem-estar proporcionado pela blockchain e pelos criptoativos para a humanidade.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Gigante das telecomunicações dos Emirados Árabes Unidos, du, entra na mineração de criptomoedas

A mineração como serviço está ganhando força nos Emirados Árabes Unidos, com a gigante de telecomunicações du lançando seu serviço de mineração em nuvem por meio de sua sub-marca para clientes locais.

Análise de preço do Ethereum alerta para nível crítico de suporte em US$ 3.596

Pi expande para IA, TRUMP apresenta retorno explosivo, tecnologia híbrida da BlockDAG resolve o trilema do blockchain!

CZ compra 2 milhões de tokens ASTER e o preço sobe 20%