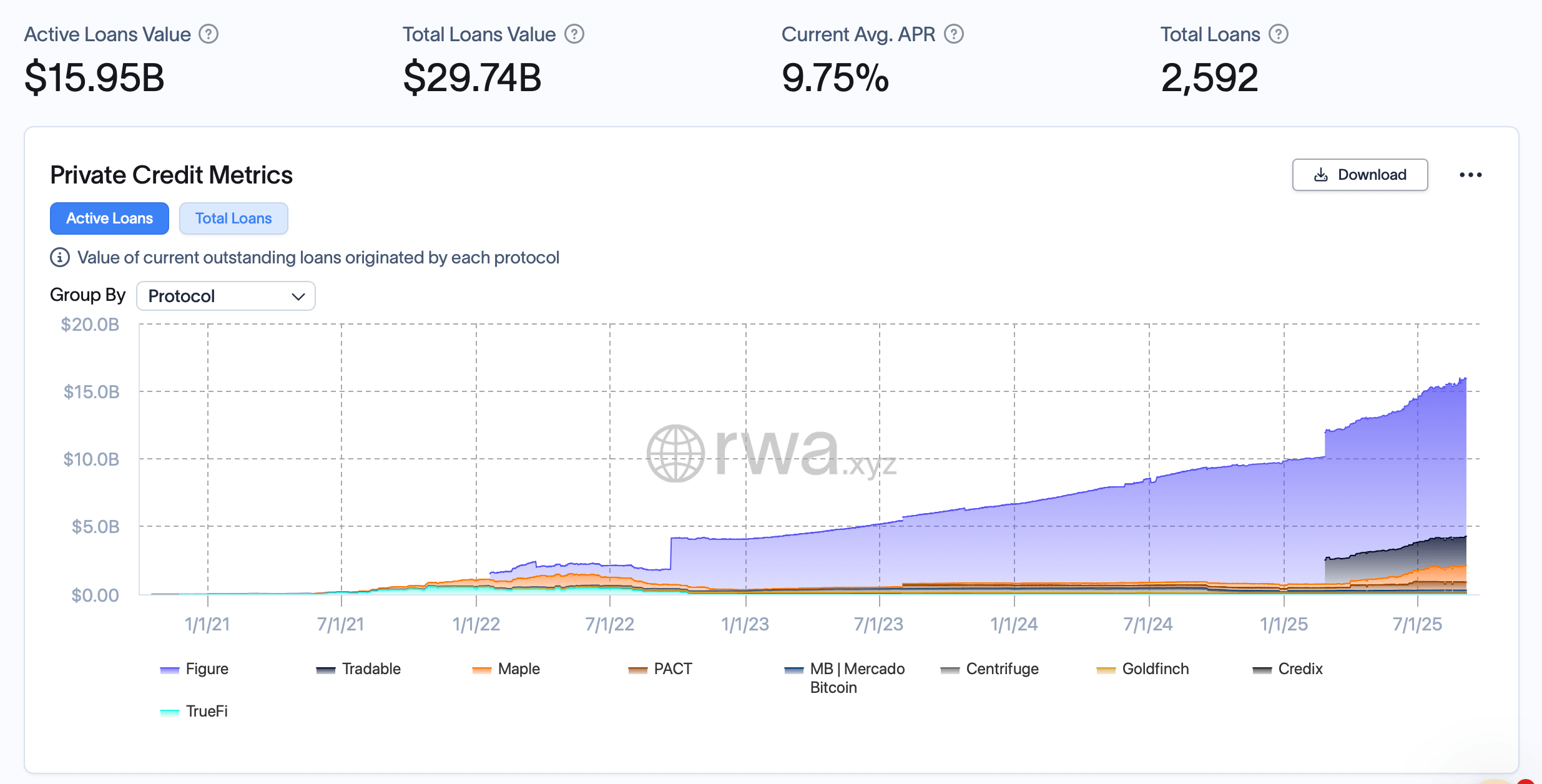

Empréstimos Privados Tokenizados Ativos Aproximam-se de $16 Bilhões, APR Cai para Abaixo de 10%

Empréstimos ativos em crédito privado tokenizado agora ultrapassam US$ 15,95 bilhões, sinalizando rápido crescimento, mas também linhas de falha mais acentuadas no desempenho dos protocolos.

Quantidade de Empréstimos Cai à Medida que Mercado de Crédito Tokenizado se Consolida

O crédito privado tokenizado cresceu significativamente desde meados de junho, adicionando mais de US$ 2 bilhões em empréstimos ativos e US$ 4,3 bilhões em empréstimos acumulados. Em 6 de setembro, as estatísticas do rwa.xyz mostram que os empréstimos ativos somam US$ 15,95 bilhões, enquanto o total de empréstimos originados atingiu US$ 29,74 bilhões em 2.592 empréstimos onchain. A taxa percentual anual média (APR) caiu de 10,33% para 9,75%, sugerindo uma inclinação para empréstimos de menor risco ou mais competitivos.

O número de empréstimos caiu de 2.665 para 2.592 no mesmo período, apontando para menos negócios, porém maiores, impulsionando o crescimento. Figure continua sendo o protocolo dominante, agora com US$ 11,64 bilhões em empréstimos ativos e respondendo pela maior fatia do mercado. Tradable, construído na Zksync Era, também surgiu como um peso-pesado com US$ 2,14 bilhões em empréstimos ativos de mais de US$ 5 bilhões em originações.

Maple continua a expandir com US$ 1,23 bilhão em ativos e US$ 4,16 bilhões em empréstimos totais, embora enfrente US$ 47 milhões em inadimplências. PACT, ativo na Aptos, apresenta o maior rendimento base médio (APY) em 29,35%, juntamente com o maior total de inadimplências em US$ 117 milhões. Em contraste, Credix e Centrifuge mostram crescimento sem inadimplências, enquanto Goldfinch mantém US$ 64 milhões em empréstimos ativos com um APY de 12,42%.

Os protocolos agora competem não apenas em volume de originação, mas também em gestão de risco. Embora as inadimplências permaneçam isoladas ao Maple e PACT, sua escala aponta para a importância da avaliação de crédito à medida que as plataformas de finanças descentralizadas (DeFi) avançam mais fundo no empréstimo ao mundo real.

A expansão geral destaca a aceleração da adoção do crédito tokenizado. Com os empréstimos ativos aumentando mais de 14% desde junho e as APRs em tendência de queda, os protocolos parecem estar amadurecendo, oferecendo oportunidades de empréstimo em estilo institucional enquanto absorvem o risco de crédito de forma transparente e onchain.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Preço do Bitcoin atinge máxima de $111K em novembro, mas temores de mercado de baixa persistem

Disputa sobre o Bitcoin: Peter Schiff vs. Strategy por reivindicação de lucro de US$ 2,8 bilhões

X Chat: O novo aplicativo de mensagens com foco em privacidade de Elon Musk está chegando em breve

A Revolução Pump Fun: Destacando os Próximos Gigantes da Web3