O Efeito de Reflexão e a Ascensão do BTC como Hedge Estratégico contra Pressões Inflacionárias

- Períodos inflacionários desencadeiam mudanças comportamentais por meio do efeito de reflexão, levando investidores a migrarem de títulos do Tesouro dos EUA para Bitcoin como proteção contra a desvalorização monetária. - O fornecimento fixo e a natureza descentralizada do Bitcoin o posicionam como um "ouro digital", superando ativos tradicionais como ouro e TIPS durante picos inesperados de inflação. - Portfólios estratégicos estão alocando cada vez mais Bitcoin ao lado do ouro, aproveitando sua baixa correlação com títulos do Tesouro e sua resiliência durante correções no mercado de ações.

Períodos inflacionários há muito tempo servem como um teste para o comportamento dos investidores, expondo a fragilidade dos ativos tradicionais de refúgio e o apelo das alternativas. Nas últimas duas décadas, a interação entre finanças comportamentais e estresse macroeconômico remodelou as preferências de risco, com o Bitcoin (BTC) emergindo como um contraponto convincente aos títulos do Tesouro dos EUA. Essa mudança não é apenas uma função da mecânica do mercado, mas um reflexo de vieses psicológicos profundos — mais notavelmente, o efeito de reflexão — que levam os investidores a recalibrar portfólios em resposta a ameaças e oportunidades percebidas.

O Efeito de Reflexão: Uma Perspectiva Comportamental

O efeito de reflexão, um pilar da economia comportamental, descreve como os indivíduos invertem suas preferências de risco quando confrontados com perdas versus ganhos. Em ambientes inflacionários, essa dinâmica se torna particularmente acentuada. Quando a inflação é esperada, os investidores tendem a adotar estratégias avessas ao risco, favorecendo ativos como TIPS (Treasury Inflation-Protected Securities) ou ouro para preservar o capital. No entanto, quando a inflação surpreende — disparando devido a choques geopolíticos ou interrupções na cadeia de suprimentos — os investidores frequentemente migram para um comportamento de busca por risco, perseguindo ativos que prometem valorização de capital apesar da volatilidade.

Essa dualidade se manifestou de forma vívida nos últimos anos. Por exemplo, durante o surto inflacionário de 2020–2022, os títulos do Tesouro dos EUA — antes o alicerce dos portfólios globais — tiveram desempenho inferior à medida que os investidores buscavam alternativas. Em 2025, a dívida pública dos EUA havia disparado para US$ 36 trilhões (123% do PIB), corroendo a confiança nos títulos lastreados em moeda fiduciária. Enquanto isso, o preço do Bitcoin começou a se alinhar com métricas de inflação prospectivas, como as taxas de equilíbrio de cinco anos, sinalizando seu papel crescente como barômetro da política monetária.

BTC: Uma Reserva de Valor Digital em um Sistema Fragmentado

A ascensão do Bitcoin como proteção estratégica decorre de suas propriedades únicas: escassez absoluta (fornecimento máximo de 21 milhões), segurança baseada em proof-of-work intensivo em energia e arquitetura descentralizada. Essas características o posicionam como um “ouro digital”, oferecendo proteção tanto contra a inflação quanto contra riscos soberanos. Diferentemente dos títulos do Tesouro dos EUA, que são vulneráveis à má gestão fiscal e tensões geopolíticas, o crescimento da oferta de Bitcoin é limitado algoritmicamente a ~0,8% ao ano, tornando-o inerentemente resistente à desvalorização.

Dados históricos destacam essa divergência. Durante o período de 2020–2022, o desempenho do Bitcoin correlacionou-se mais de perto com as expectativas de inflação do que com os dados retrospectivos do CPI. Por exemplo, seu preço atingiu o fundo no início de 2020, quando surgiram preocupações inflacionárias, e atingiu o pico no final de 2021, quando as expectativas se solidificaram. Isso contrasta fortemente com os títulos do Tesouro dos EUA, que tiveram seu pior desempenho da história até 2025, ficando atrás tanto do ouro quanto do Bitcoin.

O Caso do BTC em Relação às Proteções Tradicionais

Embora o ouro tenha servido por muito tempo como um ativo de refúgio, as vantagens do Bitcoin na era digital são difíceis de ignorar. Sua superior transferibilidade — permitindo transações instantâneas e sem fronteiras — o torna uma reserva de valor mais prática em uma economia globalizada. Além disso, a baixa correlação do Bitcoin com os títulos do Tesouro dos EUA (historicamente ~–0,3) aumenta a diversificação, especialmente em portfólios que buscam proteção contra defaults soberanos.

Considere o papel do Ulcer Index, um índice de volatilidade que mede quedas a partir de máximas anteriores. Estratégias de alocação dinâmica entre Bitcoin e ouro, guiadas por esse índice, têm se mostrado eficazes na navegação tanto de riscos extremos quanto de ciclos de forte tendência. Por exemplo, o Bitcoin teve uma média de retorno de +189,6% dentro de um ano após grandes correções no mercado de ações, em comparação com +7,9% para o ouro. Essa resiliência, aliada à sua resistência ao risco de contraparte, faz do Bitcoin um complemento atraente às proteções tradicionais.

Implicações de Investimento e Alocação Estratégica

Para os investidores, a chave está em equilibrar a influência do efeito de reflexão com as realidades estruturais. Uma abordagem diversificada que aloque dinamicamente entre Bitcoin, ouro e ações sensíveis à inflação pode otimizar os retornos ajustados ao risco. Por exemplo:

- Inflação esperada: Sobreponderar TIPS e ouro para proteção contra quedas.

- Inflação inesperada: Aumentar a exposição ao Bitcoin e ações de ativos reais (por exemplo, energia, commodities).

- Seguro de portfólio: Manter uma pequena alocação em Bitcoin devido à sua baixa correlação com títulos do Tesouro e potencial para proteção contra riscos sistêmicos.

Conclusão: Navegando no Novo Normal

O efeito de reflexão destaca as dimensões emocionais e psicológicas do investimento, especialmente durante períodos de estresse inflacionário. À medida que a confiança nos sistemas tradicionais diminui e o papel do Bitcoin como reserva de valor digital se solidifica, os investidores devem adaptar suas estratégias para considerar tanto os vieses comportamentais quanto as mudanças estruturais. Ao integrar o Bitcoin em um portfólio diversificado, os investidores podem se proteger contra os riscos duplos de inflação e default soberano, ao mesmo tempo em que aproveitam suas vantagens únicas em um cenário financeiro em rápida evolução.

Nesta nova era, a questão já não é mais se o Bitcoin pertence aos portfólios, mas como alocá-lo de forma eficaz — um desafio que exige tanto rigor analítico quanto consciência comportamental.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

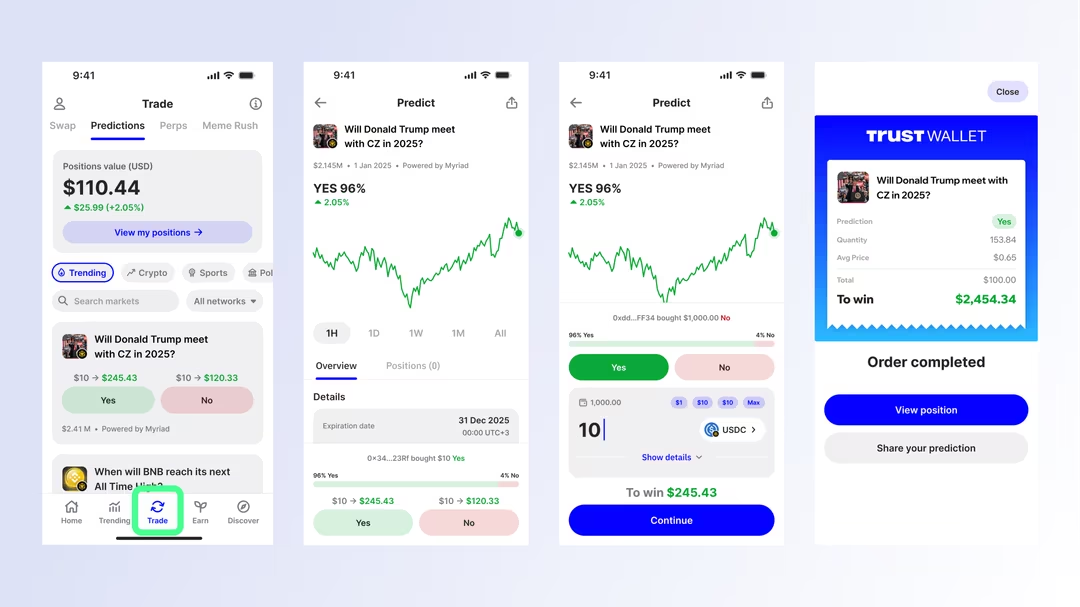

Trust Wallet se torna a primeira grande carteira Web3 com mercados de previsões nativos

A Trust Wallet introduziu negociações preditivas nativas de carteira através da nova aba “Predictions”, começando com Myriad e expandindo para Polymarket e Kalshi.

Previsão de Preço do Shiba Inu: Gráfico Acaba de Sinalizar um Death Cross – SHIB Vai Cair 90%?

Shiba Inu (SHIB) caiu para uma mínima intradiária próxima de US$ 0,00000789 e estendeu uma sequência de quatro dias de perdas, revertendo o aumento de preço do final de novembro que brevemente impulsionou os preços para cerca de US$ 0,00000913.

O Diário: Grayscale prevê novos recordes do bitcoin em 2026, 'efeito Vanguard' impulsiona mercados cripto, ETF da Chainlink estreia e mais

A Grayscale Research contestou a tese do ciclo de quatro anos em um novo relatório e previu que o bitcoin está no caminho para atingir novas máximas históricas em 2026. A Vanguard reverteu sua postura negativa de longa data em relação a produtos relacionados a cripto e permitirá que ETFs e fundos mútuos que mantêm principalmente BTC, ETH, XRP ou SOL sejam negociados em sua plataforma a partir de terça-feira, conforme relatado primeiramente pela Bloomberg.

Analista afirma que mineradores de Bitcoin enfrentam a pior crise de lucratividade já registrada

Resumo rápido: Segundo a BRN, os mineradores de Bitcoin entraram no pior período de lucratividade da história do ativo, com a receita diária esperada caindo abaixo do custo total médio e o prazo de retorno se estendendo além do próximo halving. O fim do aperto quantitativo pelo Fed injetou 13,5 bilhões de dólares no sistema bancário, mas a reação do mercado cripto permaneceu contida. Enquanto isso, os mercados de opções mostram um estresse elevado, já que os traders estão precificando um fechamento abaixo de 80.000 dólares para o BTC no final do ano, segundo analistas.