Ofertas de Ações Preferenciais da Strategy como Alavanca Estratégica para Exposição ao Bitcoin

- A estratégia utiliza ações preferenciais (por exemplo, STRC) para comprar Bitcoin, criando um ciclo autorreforçador de eficiência de capital e amplificação de preço. - O modelo gera retornos ajustados ao risco mais altos do que ações de tecnologia (índice Sharpe de 2,01), mas apresenta 56% de volatilidade acionária devido a 9% de alavancagem e dividendos variáveis. - A estrutura de capital recursiva permite que os ganhos de preço do Bitcoin financiem novas emissões, embora riscos de margem e diluição durante períodos de baixa permaneçam preocupações críticas. - Os investidores pagam um prêmio pela institucionalização.

A MicroStrategy (agora Strategy) foi pioneira em um modelo de engenharia financeira que transforma a acumulação de Bitcoin em uma proposta alavancada e eficiente em termos de capital. Ao emitir ações preferenciais — mais recentemente a Série A Perpétua Preferencial de 9% (STRC) em julho de 2025 — a empresa criou um ciclo auto-reforçador onde a valorização do Bitcoin possibilita novas emissões de ações para comprar mais Bitcoin, amplificando tanto o potencial de alta quanto o risco de baixa [2]. Essa estratégia gerou US$ 21 bilhões em receitas desde 2020, sendo US$ 2,5 bilhões apenas da oferta STRC, todos direcionados para compras de Bitcoin [1]. A estrutura de dividendos variáveis da STRC, atrelada à manutenção de um preço-alvo de US$ 100 por ação, garante fluxos contínuos de capital enquanto oferece aos investidores um rendimento que supera alternativas tradicionais de renda fixa [2].

Do ponto de vista de retorno ajustado ao risco, o modelo da Strategy superou tanto o investimento direto em Bitcoin quanto ações de grandes empresas. O índice Sharpe da empresa de 2,01 (em agosto de 2025) fica atrás do Bitcoin, que é 2,42, mas supera o benchmark de 1,0 de ações de tecnologia como Apple ou Microsoft [4]. Essa vantagem decorre de sua razão de alavancagem de 9%, que equilibra a volatilidade do Bitcoin com uma cobertura de garantia em nível institucional (12x de Bitcoin em relação à dívida) [2]. No entanto, o trade-off é evidente: enquanto a volatilidade implícita do Bitcoin estabilizou em 37%, a volatilidade das ações da Strategy permanece em 56%, refletindo a alavancagem embutida e os riscos da estrutura de mercado [4].

O brilhantismo estratégico da abordagem da Strategy está em sua estrutura de capital recursiva. Cada valorização do preço do Bitcoin aumenta a capitalização de mercado da empresa, permitindo que ela emita mais ações preferenciais em condições favoráveis. Por exemplo, o programa ATM de julho de 2025 para STRC, limitado a US$ 4,2 bilhões, aproveita essa dinâmica para manter um fluxo constante de aquisição de Bitcoin [4]. Isso contrasta com o investimento direto em Bitcoin, que não possui a alavancagem embutida e o acesso institucional que a Strategy oferece. Os investidores pagam um prêmio — o valor de mercado da MicroStrategy é o dobro de suas reservas de Bitcoin — por essas vantagens, incluindo clareza regulatória e liquidez [1].

No entanto, o modelo não está isento de riscos. Uma queda no Bitcoin pode desencadear chamadas de margem ou forçar a venda de ativos, ampliando as perdas. Além disso, o mecanismo de dividendos variáveis da STRC introduz incertezas, já que ajustes para manter o preço-alvo de US$ 100 podem diluir os retornos durante períodos de estresse no mercado [2]. Críticos argumentam que a razão de alavancagem de 20-30%, embora conservadora para padrões de hedge funds, ainda expõe a empresa a choques de liquidez caso a volatilidade do Bitcoin dispare [3].

Em conclusão, as ofertas de ações preferenciais da Strategy representam uma sofisticada ferramenta de engenharia financeira que equilibra o potencial de alta do Bitcoin com uma gestão de risco em nível institucional. Embora o índice Sharpe e os indicadores de alavancagem sugiram um perfil de retorno ajustado ao risco atraente, os investidores devem ponderar esses fatores frente à volatilidade inerente do ativo subjacente e à estrutura de capital recursiva da empresa. Para aqueles que buscam exposição ao Bitcoin com uma camada de infraestrutura institucional, o modelo da Strategy oferece um caminho único, embora alavancado.

Fonte:

[1] MicroStrategy Announces Pricing of Strike Preferred Stock

[2] BTC and MSTR Lead Risk-Adjusted Returns as Volatility ...

[3] MicroStrategy's Bitcoin Bet: Why MSTR Could Beat BTC, ...

[4] Strategy Announces $4.2 Billion STRC At-The-Market Program

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Citadel pede à SEC para regular protocolos DeFi como bolsas, provocando reação negativa

A Citadel Securities afirmou em carta à SEC que a agência não deveria isentar protocolos DeFi de serem regulados como “bolsa de valores” e “corretora”. A Citadel explicou que isenções amplas enfraqueceriam o acesso justo, a vigilância de mercado e outras medidas de proteção ao investidor. Summer Mersinger, CEO da Blockchain Association, contestou a carta da Citadel, classificando a abordagem como “abrangente demais e impraticável”.

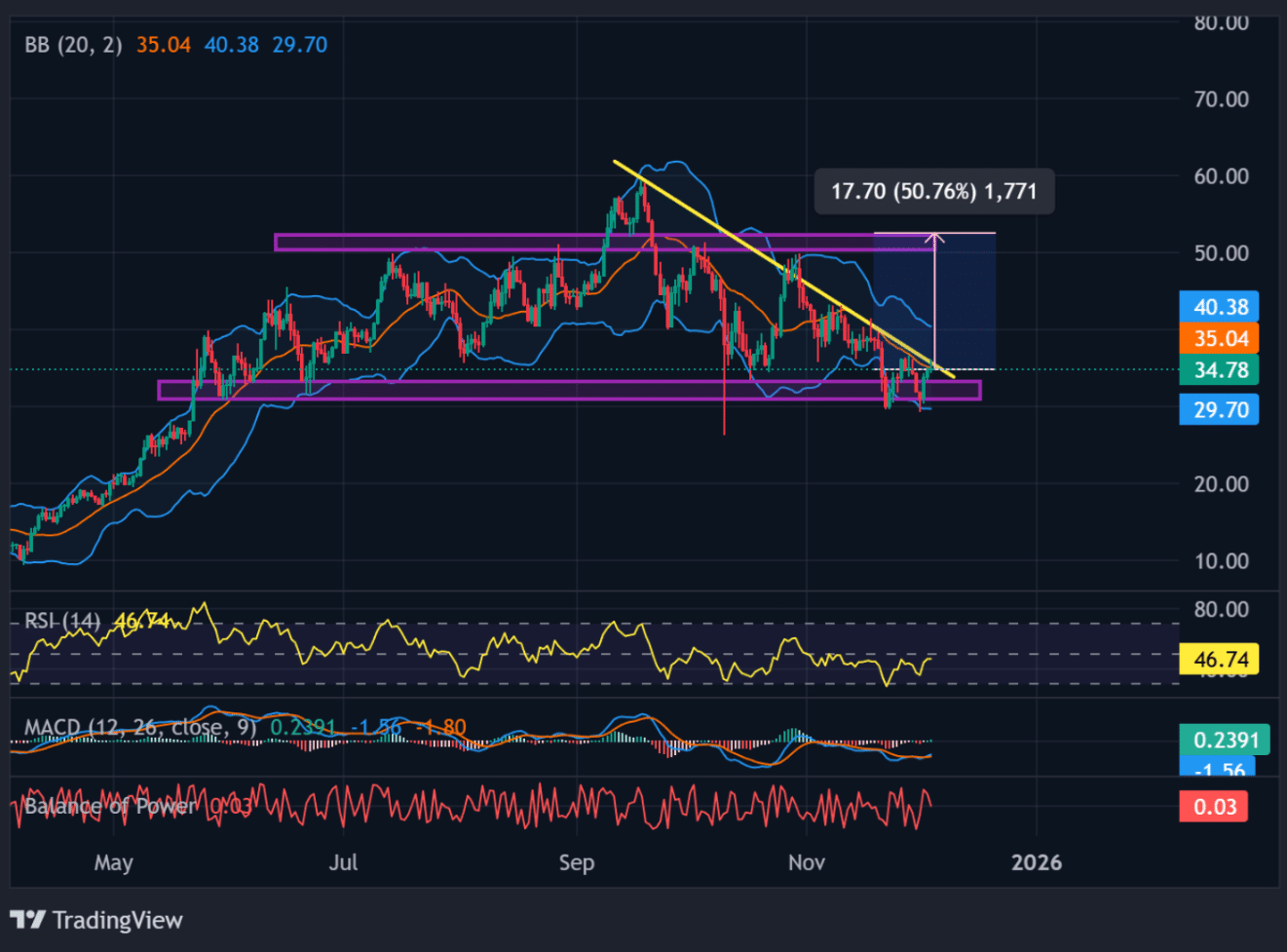

Fluxos de ETF da Chainlink entram em conflito com a barreira dos 17 dólares após rompimento de canal

Gestor de ativos retira 15.000 HYPE: Será que o rompimento da linha de tendência vai desencadear uma alta de 50%?

A empresa de gestão de ativos DACM retirou 15.000 tokens Hyperliquid (HYPE) em 4 de dezembro, quando os mercados personalizados HIP-3 atingiram um volume de 5 bilhões de dólares.