Riscos Sistêmicos das Stablecoins e Lacunas Regulatórias: Implicações para Investidores Globais

- Stablecoins enfrentam fragilidade estrutural e divergência regulatória, arriscando colapso sistêmico em meio à supervisão global fragmentada. - Modelos algorítmicos como UST e USDC expuseram incompatibilidades de liquidez, com falhas algorítmicas causando perdas superiores a 200 bilhões de dólares em poucas horas. - O MiCA da União Europeia exige transparência nas reservas, enquanto o GENIUS Act dos EUA carece de proteções ao consumidor, criando cenários de risco desiguais para investidores. - As stablecoins controladas pelo Estado chinês e a adoção global de DeFi destacam os crescentes riscos sistêmicos, incluindo 63% dos crimes relacionados a criptoativos.

A ascensão das stablecoins redefiniu as finanças globais, prometendo eficiência e acessibilidade. No entanto, sob sua aparência de estabilidade, existe uma arquitetura frágil propensa a colapsos sistêmicos. Falhas recentes, como o colapso da TerraUSD (UST) em 2022 e o descolamento do USDC em 2023, destacam riscos inerentes na gestão de liquidez e transparência das reservas [1]. Esses eventos, aliados a abordagens regulatórias divergentes, apresentam desafios significativos para investidores que navegam em um cenário fragmentado.

Fragilidade Estrutural: Quando a Estabilidade Falha

Stablecoins algorítmicas, projetadas para manter valor por meio de mecanismos algorítmicos em vez de reservas tangíveis, mostraram-se particularmente vulneráveis. O colapso UST-LUNA exemplifica isso: uma perda de confiança desencadeou uma “espiral da morte”, onde os resgates superaram a capacidade do sistema de estabilizar, eliminando 200 billions de dólares em 24 horas [2]. Da mesma forma, o descolamento temporário do USDC em 2023—relacionado à sua exposição ao colapso do Silicon Valley Bank—destacou riscos até mesmo para stablecoins lastreadas em moeda fiduciária [1]. Esses incidentes revelam uma falha comum: incompatibilidades de liquidez entre os passivos das stablecoins e suas reservas, semelhante a crises bancárias tradicionais, mas amplificadas pela velocidade e opacidade do mercado cripto.

Modelos híbridos, que combinam abordagens algorítmicas e colateralizadas, oferecem soluções parciais. Um estudo de simulação de 2025 propôs a colateralização parcial com ativos como USDT e BTC para mitigar riscos de colapso, sugerindo que até reservas modestas poderiam estabilizar sistemas voláteis [3]. No entanto, tais medidas permanecem não testadas em cenários reais de estresse.

Divergência Regulatória: Um Mosaico de Abordagens

As respostas regulatórias têm sido tão fragmentadas quanto o próprio mercado de stablecoins. A regulação Markets in Crypto-Assets (MiCA) da União Europeia, promulgada em 2023, exige requisitos rigorosos de reserva e transparência para tokens referenciados em ativos (ARTs) e tokens de dinheiro eletrônico (EMTs), visando prevenir corridas ao garantir respaldo 1:1 com ativos líquidos [4]. Em contraste, o GENIUS Act dos EUA de 2025 foca em auditorias de reservas e relatórios públicos, mas carece de proteções robustas ao consumidor, como salvaguardas contra fraudes [2].

A abordagem da China é marcadamente diferente. Em vez de banir stablecoins, o país está desenvolvendo modelos controlados pelo Estado lastreados em yuan para internacionalizar o renminbi, aproveitando o blockchain para transações rastreáveis enquanto mantém controles rigorosos de capital [3]. Enquanto isso, o Japão enfatiza a segurança por meio de regras de reserva e custódia, priorizando liquidez e transparência [1]. O Reino Unido, por sua vez, equilibra inovação e prudência sob o Financial Services and Markets Act, evitando excessos enquanto gerencia riscos [2].

Implicações para Investidores

Para investidores globais, a combinação de fragilidade estrutural e divergência regulatória cria um ambiente de alto risco. Stablecoins são cada vez mais usadas em pagamentos transfronteiriços e finanças descentralizadas (DeFi), mas seus riscos sistêmicos—como vendas forçadas de ativos seguros ou fraudes—ainda são subestimados [4]. O GENIUS Act do Senado dos EUA, embora represente um avanço em supervisão, foi criticado por lacunas na proteção ao consumidor, deixando investidores expostos a perdas por transações não autorizadas [2].

Além disso, a fragmentação regulatória pode levar à fragmentação do mercado. Por exemplo, as stablecoins controladas pelo Estado chinês visam desafiar a dominância do dólar americano, potencialmente remodelando os fluxos financeiros globais [3]. Os investidores também precisam lidar com o uso crescente de stablecoins em atividades ilícitas, com 63% dos crimes relacionados a cripto agora envolvendo stablecoins [4].

Conclusão

Stablecoins representam uma faca de dois gumes: inovação com instabilidade inerente. Embora estruturas regulatórias como MiCA e o GENIUS Act busquem mitigar riscos, ainda existem lacunas na supervisão e na aplicação. Os investidores devem permanecer vigilantes, analisando não apenas a solidez técnica dos modelos de stablecoin, mas também os ambientes regulatórios em que operam. À medida que o mercado evolui, a interação entre fragilidade estrutural e divergência regulatória provavelmente definirá a próxima fase da adoção de stablecoins—e seus riscos.

**Fonte:[1] Full article: Stablecoin devaluation risk [2] Exploring the Risks and Failures of Algorithmic Stablecoins [3] Learning from Terra-Luna: A Simulation-Based Study on [4] The EU's Markets in Crypto-Assets MiCA Regulation

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

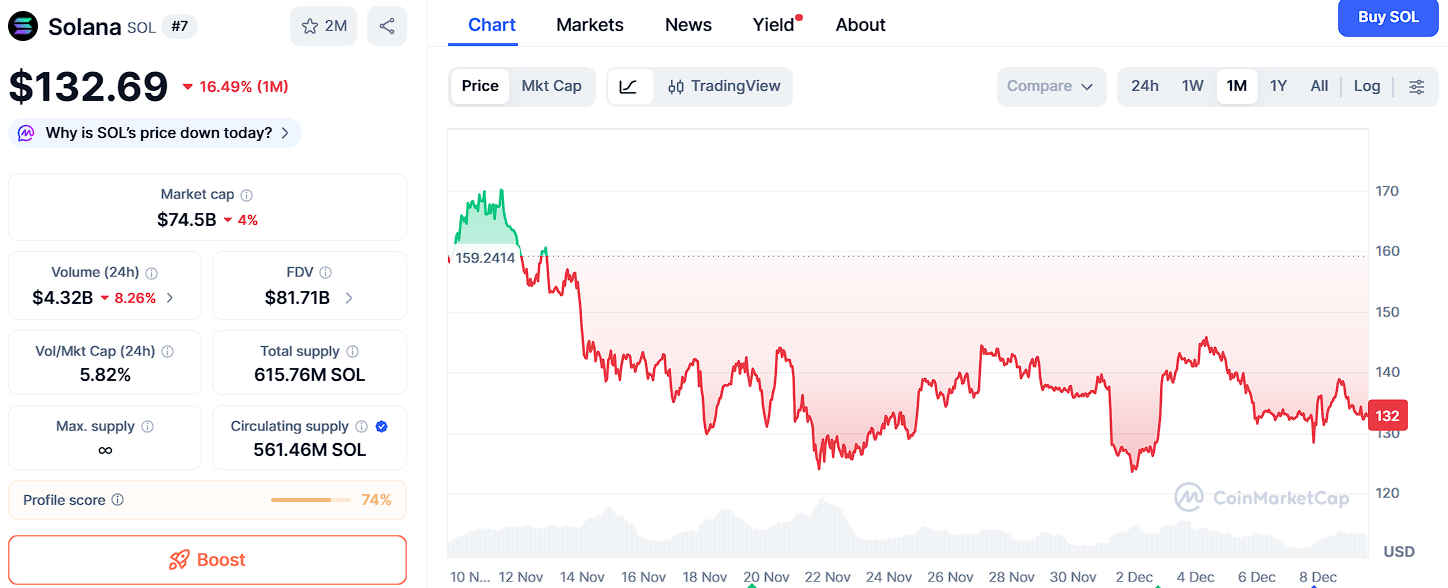

O impulso da Solana cresce rumo a US$800, mas a previsão da Ozak AI domina os modelos de longo prazo

O ciclo do Bitcoin vai sobreviver à política monetária americana?

DOJ expõe golpe de criptomoedas de US$ 7,8 milhões ligado ao Bitcoin Rodney