Michael Novogratz: Refugiado de Wall Street

Novogratz nunca foi um típico homem de Wall Street.

Novogratz nunca foi o típico homem de Wall Street.

Escrito por: Thejaswini M A

Tradução: Block unicorn

18 de maio de 2022. Michael Novogratz olha para o próprio braço.

A tatuagem do Terra Luna o encara de volta. Essa lua crescente lhe custou milhões de dólares e quase destruiu sua reputação. O preço de Luna despencou de 80 dólares para zero em 72 horas, evaporando 60 bilhões de dólares — o que o universo cripto agora chama de “espiral da morte”.

A maioria dos CEOs contrataria uma empresa de gerenciamento de crises, culparia a manipulação de mercado ou simplesmente ficaria em silêncio até o ciclo de notícias passar.

E Novogratz? Ele sentou e escreveu uma carta.

“Minha tatuagem será um lembrete constante de que o investimento de risco exige humildade”, escreveu ele na carta, detalhando onde as coisas deram errado e o que a Galaxy Digital aprendeu ao apoiar um dos maiores desastres da história das criptomoedas. A carta foi publicada naquela mesma tarde.

Quando uma aposta dá errado, normalmente se adota uma estratégia padrão: emitir um comunicado cuidadosamente redigido, desviar a atenção para as “condições de mercado” e esperar as manchetes sumirem. Novogratz não fez isso. Ele escreveu uma carta.

Ele não fugiu da responsabilidade, mas detalhou o que aconteceu com Terra, o que a Galaxy Digital avaliou mal e o que ele próprio aprendeu. No setor financeiro, a franqueza não é inédita, mas ele transformou isso em um estudo de caso para o setor. Outros poderiam tentar minimizar as perdas, mas ele colocou seus erros sob os holofotes, convidando todos a aprender com eles.

Novogratz nunca foi o típico homem de Wall Street. Ex-sócio do Goldman Sachs e ex-lutador de wrestling em Princeton, construiu sua carreira tratando vitórias e derrotas como material para a próxima grande jogada.

O colapso do Terra Luna seria suficiente para encerrar a carreira da maioria dos profissionais de cripto. Para Novogratz, foi apenas mais um capítulo de uma história que começou no tatame de wrestling, passou pelas mesas de operações de moedas e agora abrange desde a defesa do bitcoin até data centers de inteligência artificial avaliados em bilhões.

Crescimento pessoal

26 de novembro de 1964. Alexandria, Virgínia.

Michael Novogratz nasceu em uma família com sete filhos, sendo o terceiro. Para eles, a competição era como vegetais para outras famílias: obrigatória, saudável e inegociável. Seu pai jogou futebol na West Point, então a expectativa de excelência era o mínimo — pelo menos, era preciso apresentar resultados convincentes.

No ensino médio, na Fort Hunt, Novogratz descobriu o wrestling. Não era apenas um esporte, mas um laboratório onde aprendeu a ler o adversário, gerenciar riscos sob pressão e entender que preparação é mais importante que talento.

Foi vice-campeão estadual e, em seguida, recrutado pela Princeton University. Competir em wrestling de primeira divisão na Ivy League significava perder peso, preparação tática e tudo dependia do desempenho individual. Novogratz foi capitão do time de wrestling de Princeton e, em 1986 e 1987, foi eleito para o primeiro time da Ivy League.

1º de abril de 1989. Goldman Sachs.

Novogratz entrou no Goldman Sachs como vendedor de títulos de curto prazo, um entre centenas de jovens recrutas que chegavam todos os anos, todos sonhando em se tornar sócios. A maioria fracassava em cinco anos. Alguns poucos enriqueciam. Menos ainda entendiam as regras do jogo maior.

O que diferenciava Novogratz era seu timing e disposição para assumir tarefas que outros evitavam. Em 1992, o Goldman o enviou para a Ásia, onde, nos sete anos seguintes, enfrentou volatilidade cambial, choques de juros e, por fim, testemunhou a crise financeira asiática de 1997. Essa experiência o fez presenciar um dos capítulos mais turbulentos dos mercados modernos e o transformou em um dos especialistas globais em macroeconomia do Goldman.

Esse período de experiência em moedas e juros o levou a ser eleito sócio em 1998, tornando-se um dos especialistas globais em macroeconomia do Goldman Sachs.

Ser sócio trazia participação acionária, divisão de lucros e acesso a oportunidades de investimento internas. Mais importante, isso o colocou entre os especialistas globais em macroeconomia enquanto o Goldman se preparava para dominar os mercados financeiros na década seguinte.

Mas a escalada de Novogratz não terminou aí.

O império Fortress e sua queda

2022. Fortress Investment Group.

Novogratz deixou o Goldman Sachs e se juntou a uma das plataformas de investimentos alternativos mais emblemáticas dos anos 2000. A Fortress estava expandindo de private equity e crédito para macro global, e precisava de alguém que soubesse lucrar com caos cambial, volatilidade de juros e superciclos de commodities.

Na época, bancos centrais gerenciavam ativamente taxas de câmbio, mercados emergentes se abriam ao capital internacional e a tecnologia criava novas formas de negociar de tudo, do real brasileiro ao cobre. O investimento macro vivia sua era de ouro.

Novogratz assumiu o fundo macro da Fortress, que cresceu para 2,3 bilhões de dólares em ativos sob gestão. O fundo prosperou por mais de uma década, até que o ambiente de mercado mudou após 2008.

Fevereiro de 2007. Fortress abre capital.

A empresa se tornou a primeira grande gestora de ativos alternativos dos EUA a abrir capital, criando bilionários no papel por um breve período. Novogratz e seus sócios estamparam capas de revistas e discursaram em grandes conferências. Por 18 meses, foram estrelas do setor financeiro, surfando o auge da bolha de crédito.

Então, 2008 chegou como um meteoro.

A crise financeira mudou fundamentalmente o ambiente para operações macro. Bancos centrais passaram a coordenar políticas mais de perto, relações cambiais mudaram de formas inesperadas e muitas ineficiências de mercado exploradas por fundos macro desapareceram.

Em 2013, os fundos macro estavam em apuros. O pós-crise era desafiador para muitas estratégias macro. A coordenação das políticas dos bancos centrais reduziu a volatilidade de mercado necessária para os traders macro. Métodos que funcionaram por uma década de repente deixaram de funcionar.

Outubro de 2015. Comunicado divulgado.

A Fortress liquidaria o negócio macro de 2,3 bilhões de dólares. Novogratz sairia, e o capital seria devolvido aos investidores. Treze anos de construção de um dos principais fundos macro do setor terminaram com um comunicado à imprensa e uma série de ligações finais com investidores.

Esse fechamento poderia ter encerrado sua carreira. No entanto, Novogratz viu isso como uma lição. O sucesso dos fundos macro dependia de identificar distorções de mercado causadas por políticas e explorá-las antes dos outros. O fracasso refletia mudanças nas condições de mercado, não má gestão.

Ele precisaria dessa lição antes do que imaginava.

Corrida do ouro digital

2013. Nova York, escritório da Fortress.

Pete Briger, co-CEO da Fortress Investment Group e ex-colega do Goldman Sachs, ligou para Novogratz e fez uma pergunta que mudaria sua vida: “Irmão, você conhece o bitcoin?”

A resposta era: não sabia nada.

Novogratz nunca tinha ouvido falar de moeda digital, blockchain ou criptomoedas. Como a maioria dos profissionais de finanças tradicionais, achava que era uma fraude ou um brinquedo de programador.

Mas Briger, após conversar com amigos na Califórnia, estava convencido de que o bitcoin representava algo maior. Eles se uniram a Dan Morehead, ex-executivo da Tiger Management, que fundou a Pantera Capital, uma das primeiras empresas de investimento focadas em criptomoedas.

Compraram bitcoin pela primeira vez quando o preço estava em torno de 200 dólares. Inicialmente, era apenas mais uma aposta macro. Se a moeda digital desse certo, os primeiros investidores lucrariam. Se desse errado, podiam arcar com a perda.

Era um meio de reserva de valor não soberano surgindo em meio à expansão monetária sem precedentes dos bancos centrais. Oferecia exposição à disrupção tecnológica e, ao mesmo tempo, protegia contra a desvalorização das moedas.

Em 2016, Novogratz já era um dos mais proeminentes defensores das criptomoedas, aparecendo na TV financeira para explicar ativos digitais a uma audiência institucional que normalmente ignorava outros entusiastas do setor. Seu histórico no Goldman Sachs e experiência em macroeconomia lhe davam credibilidade junto a investidores tradicionais, que começavam a enxergar cripto como uma classe de ativos legítima.

Mas só defender não bastava. Ele queria construir algo.

9 de janeiro de 2018. Anúncio oficial da Galaxy Digital.

Novogratz anunciou planos para criar uma plataforma integrada de ativos digitais, combinando trading, gestão de ativos, banco de investimentos e investimentos proprietários.

A visão era ser o Goldman Sachs do universo cripto, oferecendo aos institucionais o mesmo leque de serviços de um banco de investimento tradicional, mas focado em ativos digitais.

Por meio de uma fusão com uma empresa canadense, a Galaxy conseguiu abrir capital mesmo com o arcabouço regulatório para cripto ainda indefinido. Em 31 de julho de 2018, a Galaxy concluiu uma aquisição reversa e começou a negociar na TSX Venture Exchange de Toronto sob o código GLXY.

O modelo de negócios da Galaxy era diferente das empresas puramente cripto. A empresa não apenas comprava e mantinha ativos digitais, mas negociava ativamente suas posições de tesouraria, usando os lucros das operações bem-sucedidas para financiar operações e expansão. Essa abordagem era mais flexível que a estratégia de buy and hold, mas significava que os resultados financeiros dependiam em parte do timing de mercado e do desempenho das negociações.

Durante o bull market das criptomoedas, essa estratégia funcionou muito bem. Com a valorização do bitcoin e do ethereum, as operações de tesouraria da Galaxy geraram centenas de milhões de dólares em lucros. O venture capital em infraestrutura e aplicações cripto também criou mais valor à medida que o ecossistema amadurecia.

Mas 2022 trouxe novos desafios.

Maio de 2022. O ecossistema Terra Luna colapsou em poucos dias, evaporando 60 bilhões de dólares em valor e destruindo um dos projetos mais cobiçados do universo cripto. Quando o mecanismo de stablecoin algorítmica de Luna falhou catastroficamente, a Galaxy Digital enfrentou perdas financeiras e danos à reputação.

A Galaxy Digital havia investido em 18,5 milhões de tokens LUNA a 0,22 dólar cada já em 2020, vendendo gradualmente à medida que o preço subia. Quando o LUNA atingiu o pico de 119 dólares em abril de 2022, a Galaxy Digital já havia realizado centenas de milhões de dólares em lucros e reduzido sua posição quase a zero. Quando o mecanismo de stablecoin finalmente falhou, o risco financeiro direto da Galaxy Digital era mínimo: restavam cerca de 2.000 tokens LUNA, que após o colapso valiam menos de dez dólares.

Novogratz não escondeu o erro, mas publicou uma explicação detalhada, expondo onde estavam os problemas e quais lições o episódio trouxe. Sua carta de CEO discutiu gestão de risco, processos de due diligence e a importância de distinguir modelos de negócios sustentáveis de protocolos experimentais no universo cripto.

Ele admitiu que, dado o caráter experimental do projeto, seu apoio público ao Luna — incluindo a tatuagem — foi prematuro.

Essa carta se tornou uma das análises mais citadas após o colapso do Luna, pois avaliava honestamente que até investidores experientes podem errar com tecnologias emergentes.

Aposta em infraestrutura de inteligência artificial

2024. Nova York, escritório da Galaxy.

Enquanto o mercado cripto se recuperava dos colapsos do Terra Luna e da FTX, Novogratz já planejava o próximo passo da Galaxy. A empresa anunciou uma grande expansão para o setor de infraestrutura de inteligência artificial, aproveitando sua experiência em operações de computação intensiva em energia para entrar no mercado de data centers de IA.

A Galaxy aprendeu, por meio de sua operação de mineração de criptomoedas, a operar infraestrutura computacional em larga escala. As habilidades de otimização da mineração de bitcoin podem ser aplicadas à computação de IA, mas com potencial para margens maiores e fluxos de receita mais previsíveis.

Em agosto de 2024, a Galaxy obteve um financiamento de projeto de 1,4 bilhão de dólares para seu campus de data centers Helios, no Texas. A instalação fornecerá 800 megawatts de capacidade computacional para a provedora de nuvem de GPU CoreWeave, em um contrato de 15 anos, com expectativa de gerar mais de 1 bilhão de dólares em receita anual para a Galaxy.

O projeto Helios visa desenvolver até 3,5 gigawatts de capacidade elétrica quando totalmente construído, tornando a Galaxy um dos principais players em um mercado de infraestrutura de IA com oferta restrita. O modelo de negócios promete margens mais altas e receitas mais previsíveis do que o negócio de trading de criptomoedas.

A empresa mantém seus negócios cripto existentes enquanto expande para áreas tecnológicas adjacentes que aproveitam sua expertise.

O universo cripto sempre foi uma mistura de finanças e drama. Poucos personificam isso tão perfeitamente quanto Novogratz.

Ele é um trader contador de histórias e um contador de histórias trader. A tatuagem do Luna, as cartas francas, as aparições na TV a cabo. Não são apenas confissões ou marketing, mas provas de que o mercado é movido tanto por narrativas quanto por dados.

As empresas que construiu — seja o fundo macro da Fortress ou a Galaxy, que hoje combina trading, venture capital e agora data centers de IA — são tentativas de dar forma a forças maiores que qualquer indivíduo: a volatilidade das moedas, as finanças descentralizadas, a demanda computacional do machine learning.

Se às vezes parece imprudente, é porque se aventura em campos sem certezas. E se às vezes parece visionário, é porque esses campos recompensam os poucos que agem rápido, suportam perdas e ainda assim dobram a aposta na próxima rodada.

Para Novogratz, a questão nunca foi se cripto ou IA fracassariam. Porque elas inevitavelmente terão quedas. A questão é quem consegue construir uma plataforma suficientemente resiliente para sobreviver a esses fracassos. Em meio a todo o caos e drama ao seu redor, esse pode ser seu maior legado: fornecer andaimes mais altos para a próxima geração de aventureiros.

Por hoje é só.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

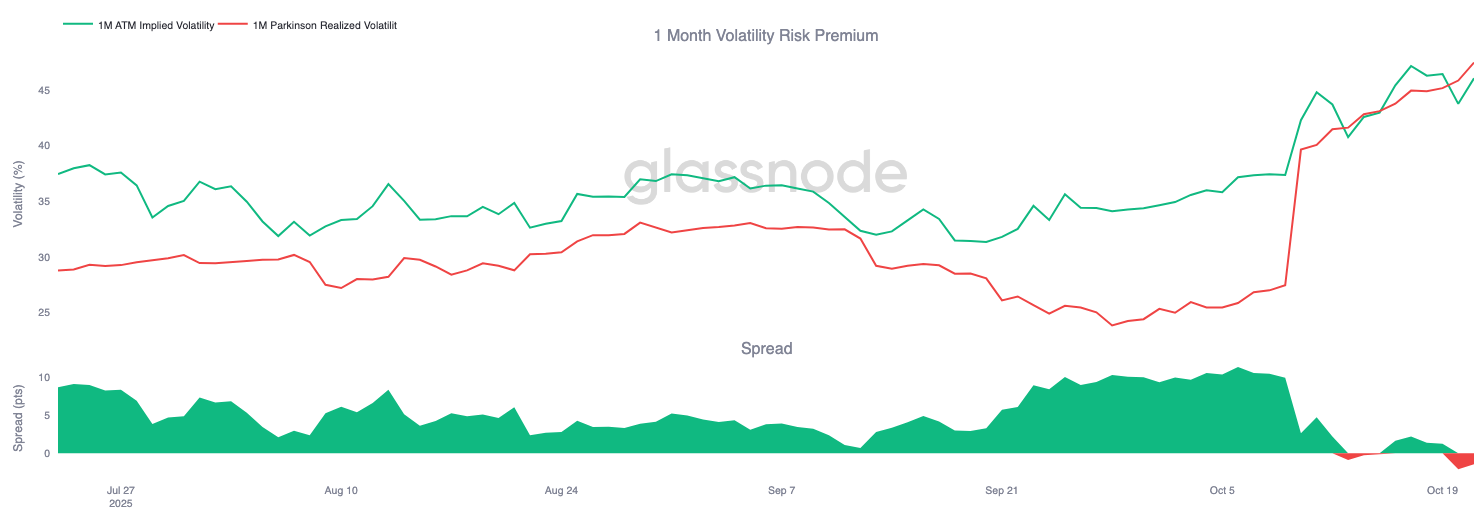

Um mercado protegido pelo medo

O Bitcoin está sendo negociado abaixo dos principais níveis de custo, sinalizando exaustão da demanda e perda de impulso. Detentores de longo prazo estão vendendo durante períodos de força, enquanto o mercado de opções adota uma postura defensiva, com aumento na demanda por opções de venda e volatilidade elevada, indicando uma fase cautelosa antes de qualquer recuperação sustentável.

Evernorth, apoiada pela Ripple, agora possui impressionantes 261 milhões de XRP

Garantindo uma enorme reserva de XRP antes da listagem pública na Nasdaq por meio da fusão com a Armada Acquisition Corp II.

ETFs de Bitcoin e ETH perdem força enquanto investidores retornam ao Bitcoin: o Altseason acabou?

Mudanças nas Preferências do Mercado: Mais de 128 milhões de dólares foram retirados dos ETFs de ETH enquanto a atividade de futuros de Bitcoin atinge níveis recordes.

Revolução das stablecoins: quando os pagamentos não dependem mais dos bancos, qual é o limite para o empreendedorismo FinTech?

O Federal Reserve não está apenas explorando stablecoins e pagamentos com IA, mas também está testando uma nova proposta chamada "conta principal simplificada", que permitirá que empresas qualificadas acessem diretamente o sistema de liquidação do Fed, abrindo assim novas portas para a inovação em fintech.