A aquisição institucional impulsionada pela escassez do Ethereum: como a captação de US$ 20 bilhões da BitMine está remodelando os modelos de avaliação de criptoativos

- BitMine Immersion (BMNR) levantou 20 bilhões de dólares para acumular 6 milhões de ETH, promovendo a escassez e redefinindo os modelos de avaliação institucional. - A oferta deflacionária do Ethereum, impulsionada pelas queimas do EIP-1559 e pelas compras semanais de 190.500 ETH pela BitMine, amplifica a escassez e a confiança institucional. - A adoção institucional acelera com os ETFs de Ethereum atraindo 9.4 bilhões de dólares no segundo trimestre de 2025, superando o Bitcoin, já que 51% dos mercados de stablecoin dependem do Ethereum. - O NAV da BitMine disparou 74% em três meses, aproveitando o rendimento e o staking do Ethereum.

Em 2025, o cenário das criptomoedas está passando por uma mudança sísmica à medida que investidores institucionais migram do modelo de oferta estática do Bitcoin para o framework dinâmico de escassez do Ethereum. Na linha de frente dessa transformação está a BitMine Immersion Technologies (BMNR), uma entidade de capital aberto que levantou US$ 20 bilhões em ações para acumular Ethereum (ETH) em uma escala sem precedentes. Ao mirar 5% do fornecimento total de Ethereum—equivalente a 6 milhões de ETH—a BitMine não está apenas comprando cripto; está engenheirando uma redefinição estrutural dos modelos institucionais de avaliação, aproveitando escassez, utilidade e rendimento para posicionar o Ethereum como a pedra angular dos tesouros corporativos.

A Jogada da Escassez: Da Especulação à Reserva Estratégica

As dinâmicas de oferta do Ethereum evoluíram de inflacionárias para deflacionárias, impulsionadas pelo mecanismo de queima do EIP-1559 e pelos bloqueios de staking. No segundo trimestre de 2025, a taxa anualizada de emissão da rede caiu para 0,7%, enquanto as queimas do EIP-1559 removeram 45.300 ETH em um único trimestre. A acumulação agressiva da BitMine—adicionando 190.500 ETH semanalmente—amplifica essa escassez. O tesouro da empresa agora detém 1,71 milhão de ETH (1,5% do fornecimento), avaliados em US$ 8,82 bilhões a US$ 4.808 por token. Isso não é uma compra especulativa; é um movimento calculado para criar escassez artificial, reduzindo a liquidez e impulsionando a confiança institucional.

O valor patrimonial líquido (NAV) por ação da BitMine disparou 74% em três meses, de US$ 22,84 para US$ 39,84, diretamente atrelado à valorização do Ethereum. Essa métrica destaca uma mudança crítica: o Ethereum não é mais um ativo volátil, mas uma reserva estratégica com utilidade em nível institucional. Diferente do Bitcoin, que permanece como reserva de valor, a infraestrutura programável do Ethereum permite geração de rendimento via staking (4–6% ao ano) e inovações DeFi como tokens de staking líquido (LSTs).

Avaliação Institucional: Além do Preço, Rendimento e Utilidade

A adoção institucional do Ethereum não é mais medida apenas pelo valor de mercado, mas por sua capacidade de gerar valor composto. A estratégia de staking da BitMine bloqueia 105.000 ETH, gerando US$ 87 milhões em rendimentos anuais, o que impulsiona diretamente seu NAV. Esse modelo de dupla renda—valorização do preço + rendimento—cria um efeito flywheel: menor oferta de ações aumenta a avaliação do patrimônio, enquanto a alta do preço do ETH amplifica o valor do portfólio.

Ventos regulatórios favoráveis validam ainda mais essa mudança. A reclassificação do Ethereum pela SEC em 2025 como um utility token abriu caminho para produtos institucionais como ETFs de Ethereum (por exemplo, ETHA da BlackRock, FETH da Fidelity), que atraíram US$ 9,4 bilhões em entradas no segundo trimestre de 2025—superando de longe os US$ 548 milhões do Bitcoin. Essa realocação de capital reflete o papel crescente do Ethereum na infraestrutura DeFi e de stablecoins, com 51% dos US$ 142,6 bilhões do mercado de stablecoins garantidos no Ethereum.

Bitcoin vs. Ethereum: Uma História de Duas Dinâmicas de Oferta

Enquanto o fornecimento do Bitcoin é limitado a 21 milhões e permanece amplamente nas mãos de grandes detentores individuais e primeiros adotantes, o fornecimento do Ethereum está sendo ativamente concentrado por entidades corporativas. A captação de US$ 20 bilhões em ações da BitMine contrasta fortemente com o modelo de oferta estática do Bitcoin, onde tesouros corporativos detêm apenas 2,6% do fornecimento total (554.670 BTC). A adoção institucional do Ethereum está acelerando sua participação de mercado de 9,2% para 14,4% em 2025, enquanto a dominância do Bitcoin caiu para 57,2%.

Essa divergência é impulsionada pelos vetores de crescimento orientados à utilidade do Ethereum. Staking, tokenização e inovações DeFi criam uma proposta de valor composta ausente no Bitcoin. A infraestrutura de staking da BitMine, combinada com operações de energia de baixo custo em Trinidad e Texas, oferece uma vantagem competitiva sobre a mineração de Bitcoin, que está cada vez mais intensiva em capital.

Riscos e Recompensas: Navegando a Corrida Institucional de Alta

Apesar do seu ímpeto, a estratégia da BitMine não está isenta de riscos. A volatilidade do preço do Ethereum pode corroer as avaliações dos ativos, e a incerteza regulatória em torno do staking e da tokenização permanece. No entanto, o programa de recompra de ações de US$ 1 bilhão da empresa e a liquidez diária de US$ 2,8 bilhões (classificando-a como a 20ª ação mais líquida dos EUA) fornecem uma proteção contra flutuações de mercado.

Para investidores, posicionar-se na narrativa institucional do Ethereum requer uma abordagem multifacetada:

1. Exposição via ETF: Acesso direto por meio de ETFs de Ethereum (por exemplo, ETHA, ETHE) oferece exposição regulada e líquida à demanda institucional.

2. Ações: Empresas como a BitMine (BMNR) se beneficiam tanto da valorização do Ethereum quanto de suas estratégias de captação de capital.

3. Infraestrutura de Staking: Provedores como Lido e Rocket Pool estão ganhando tração à medida que cresce a demanda institucional por staking.

Conclusão: O Futuro das Finanças Institucionais

A captação de US$ 20 bilhões da BitMine é mais do que um evento de capital—é um modelo para o futuro das finanças institucionais. Ao engenheirar escassez, gerar rendimento e alavancar a utilidade do Ethereum, a empresa está redefinindo como corporações interagem com ativos digitais. À medida que as dinâmicas de oferta do Ethereum se apertam e a adoção institucional acelera, o ativo está pronto para uma corrida de alta de vários anos, com analistas prevendo um preço-alvo de US$ 7.500+ até o final de 2025.

Para investidores, a mensagem é clara: o Ethereum não é mais um token especulativo, mas um ativo fundamental na evolução das finanças globais. A questão não é mais “Devemos manter Ethereum?” mas “Quanto podemos comprar?”

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

"Concluam isso no prazo": Rep. Steil pressiona reguladores sobre a lei das stablecoins antes do prazo final de julho de 2026

Resumo rápido: O Ato de Orientação e Estabelecimento de Inovação para Stablecoins dos EUA, conhecido como GENIUS, foi aprovado como lei durante o verão. Agora, as agências precisam criar regras para implementar a nova lei. “Eu só quero garantir que concluamos isso dentro do prazo”, disse o deputado Bryan Steil durante a audiência de terça-feira.

Astria Network baseada em Celestia encerra sua rede de sequenciador compartilhado após levantar $18 milhões

De acordo com a equipe, a Astria foi "intencionalmente interrompida" no bloco número 15.360.577 nesta segunda-feira. O projeto, que tinha como objetivo tornar-se uma opção modular e descentralizada de sequenciador para redes Layer 2, vem desativando gradualmente recursos principais ao longo dos últimos meses.

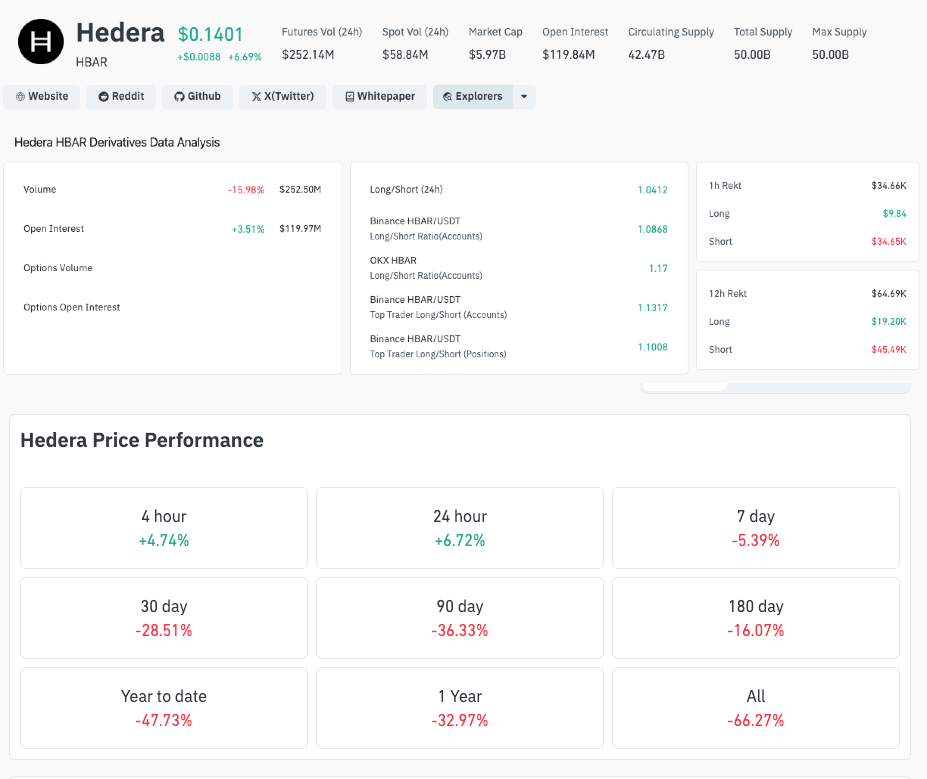

Preço da Hedera sobe 7% enquanto o Vanguard Group, com US$ 11 trilhões em ativos sob gestão, lança ETF de HBAR

Hedera subiu 6,5% após a confirmação da Vanguard sobre o lançamento do seu primeiro ETF de HBAR, marcando uma validação institucional depois que a aprovação da Canary Capital impulsionou uma entrada de US$ 80,26 milhões.

Paul Atkins: Isenção de Inovação para Empresas de Cripto Chegará em Janeiro

Paul Atkins afirmou que a SEC irá lançar a ‘Isenção de Inovação’ para empresas de cripto a partir de janeiro do próximo ano.