Decolagem Institucional do Ethereum: Por que o capital está migrando do BTC para o ETH em 2025

- O capital institucional está migrando do Bitcoin para o Ethereum em 2025 devido aos rendimentos de staking do Ethereum entre 4,5% e 5,2% e à clareza regulatória. - As atualizações Dencun/Pectra do Ethereum reduziram as taxas de gas em 90%, permitindo 10.000 TPS com taxas de US$ 0,08, enquanto o TVL do DeFi atingiu US$ 223 bilhões, sendo 53% em ativos do mundo real tokenizados. - 35,7 milhões de ETH em staking (25% da oferta) geram um rendimento anualizado de US$ 89,25 bilhões, impulsionando os ETFs de Ethereum para US$ 27,66 bilhões em AUM, enquanto o ETF ETHA da BlackRock atraiu US$ 600 milhões em dois dias. - 127 milhões de wallets ativas e 14,3 milhões de ETH em whale wallets.

Em 2025, uma mudança sísmica está em andamento no cenário de investimentos institucionais. O capital que antes fluía exclusivamente para Bitcoin (BTC) agora está sendo redirecionado para Ethereum (ETH), impulsionado por uma confluência de forças macroeconômicas, clareza regulatória e a evolução tecnológica do Ethereum. Essa realocação não é uma tendência passageira, mas sim uma reavaliação estrutural da proposta de valor do Ethereum, posicionando-o como a espinha dorsal de uma nova infraestrutura financeira.

O Prêmio de Rendimento: A Vantagem do Staking do Ethereum

O modelo de rendimento zero do Bitcoin há muito tempo é uma desvantagem em um ambiente de baixas taxas de juros. Em contraste, os rendimentos de staking do Ethereum — variando de 4,5% a 5,2% em 2025 — tornaram-se um ímã para o capital institucional. Com 35,7 milhões de ETH em staking (representando 25% do suprimento circulante), o Ethereum gera US$ 89,25 bilhões em rendimento anualizado, superando amplamente o apelo do Bitcoin, que é impulsionado pela utilidade, mas não gera renda. Esse prêmio de rendimento impulsionou um aumento nos ETFs de Ethereum, que agora detêm US$ 27,66 bilhões em ativos sob gestão (AUM). O ETF ETHA da BlackRock, por exemplo, atraiu US$ 600 milhões em apenas dois dias, destacando a urgência da adoção institucional.

Métricas On-Chain: Uma Rede em Movimento

A atividade on-chain do Ethereum em 2025 conta uma história de maturidade e escala. Os volumes diários de transações atingiram uma média de 1,74 milhão em agosto de 2025, um aumento de 43,83% em relação ao ano anterior, com 62% dessas transações ligadas a interações com contratos inteligentes. Protocolos DeFi sozinhos representaram 25% do volume diário, enquanto plataformas de NFT adicionaram 180.000 transações por dia. As taxas de gas, antes uma barreira para adoção, despencaram para US$ 3,78 por transação graças a soluções de Layer 2 como Arbitrum e Optimism, que agora processam 60% do volume do Ethereum.

O número de endereços ativos também disparou, com 127 milhões de carteiras únicas registradas no primeiro trimestre de 2025 — um salto de 22% em relação ao ano anterior. A participação institucional é evidente na atividade das baleias: 14,3 milhões de ETH agora estão em carteiras de baleias, com grandes players como BitMine Immersion Technologies fazendo staking de 1,5 milhão de ETH (US$ 6,6 bilhões). Essa acumulação estratégica reflete uma mudança do trading especulativo para a preservação de capital a longo prazo, especialmente em uma economia global com pouca liquidez.

Atualizações Estratégicas: A Vantagem de Infraestrutura

A dominância do Ethereum é sustentada por inovação incessante. As atualizações Dencun e Pectra, que reduziram as taxas de gas em 90%, transformaram a rede em uma plataforma escalável de nível empresarial. O valor total bloqueado (TVL) do DeFi disparou para US$ 223 bilhões, com 53% desse valor atrelado a ativos do mundo real tokenizados (RWAs), conectando as finanças tradicionais e digitais. Soluções de Layer 2 agora processam 10.000 transações por segundo com taxas tão baixas quanto US$ 0,08, tornando o Ethereum a infraestrutura preferida para aplicações institucionais.

A clareza regulatória acelerou ainda mais a adoção. A reclassificação do Ethereum pela SEC dos EUA como utility token sob as leis CLARITY e GENIUS permitiu o staking em conformidade com a SEC e eliminou incertezas legais. Protocolos como Lido e EigenLayer agora gerenciam US$ 43,7 bilhões em ativos em staking, oferecendo liquidez e composabilidade de nível institucional.

Implicações de Investimento: Um Novo Paradigma

Para os investidores, a decolagem institucional do Ethereum apresenta um caso convincente. Diferente do Bitcoin, que permanece como reserva de valor em um vácuo deflacionário, o Ethereum oferece dupla utilidade: é tanto uma camada de liquidação quanto um ativo gerador de rendimento. Sua mecânica deflacionária — impulsionada por uma taxa de queima anualizada de 1,32% — adiciona escassez a uma rede que está simultaneamente expandindo seu uso.

O tesouro da Ethereum Foundation, agora avaliado em US$ 1,1 bilhão, reforça ainda mais a confiança na sustentabilidade do ecossistema. Enquanto isso, o índice NVT (Network Value to Transaction) do Ethereum, de 37, sugere que a rede ainda está subvalorizada em relação ao seu throughput e utilidade.

Conclusão: A Reavaliação de Longo Prazo

A reavaliação do Ethereum em 2025 não é uma bolha, mas uma correção para seu valor intrínseco. O capital institucional está fluindo para uma rede que oferece rendimento, escalabilidade e conformidade regulatória — qualidades que o Bitcoin não possui em um mundo pós-afrouxamento quantitativo. Para investidores que buscam exposição ao futuro das finanças, o Ethereum não é mais uma aposta especulativa, mas um ativo fundamental.

À medida que as linhas entre finanças tradicionais e descentralizadas se confundem, o papel do Ethereum como infraestrutura está consolidando seu lugar nos mercados de capitais globais. A questão não é mais se as instituições adotarão o Ethereum, mas quanto elas irão alocar antes do início do próximo ciclo de alta.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

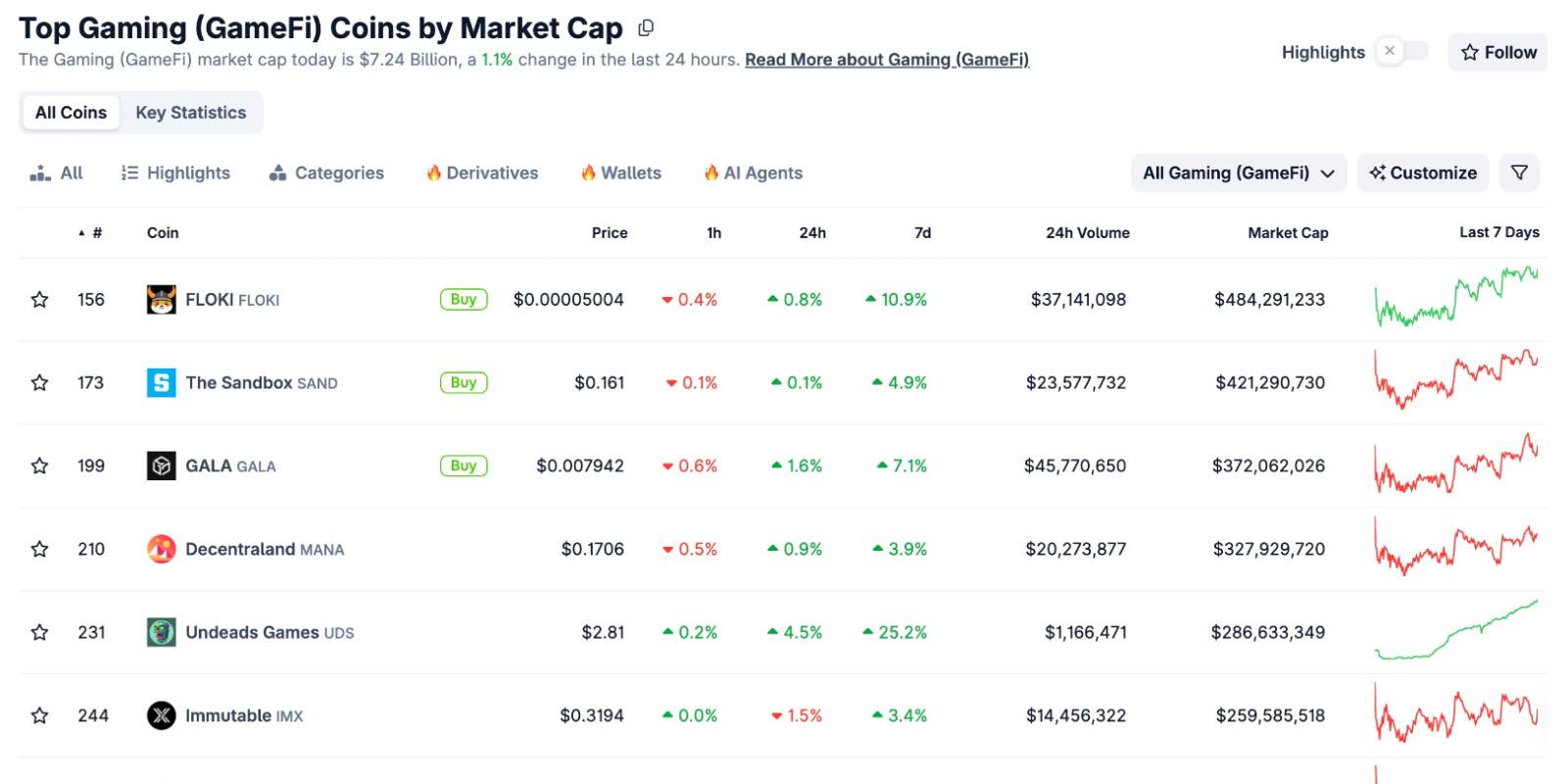

Quando todos os tokens de GameFi caem fora do TOP100, será que COC pode reacender a narrativa usando o modelo econômico do Bitcoin?

No dia 27 de novembro, a mineração de $COC será iniciada. A oportunidade de minerar no início não espera por ninguém.

A próxima década do Ethereum: de "computador verificável" a "propriedade da internet"

O fundador da LambdaClass, Fede, explica em detalhes a antifragilidade, a meta de escalabilidade de 1 Gigagas e a visão do Lean Ethereum.

O motivo por trás do "rali de terça-feira" dos ativos de risco globais: "Mudança significativa" no gigante de gestão de ativos Vanguard

O gigante conservador, que antes resistia firmemente aos criptoativos, finalmente cedeu e abriu oficialmente o acesso à negociação de ETF de bitcoin para 8 milhões de clientes.