Mudança Dovish do Federal Reserve: Como a indicação de Stephen Miran pode remodelar os mercados e a dinâmica da inflação

- A confirmação de Stephen Miran no Fed sinaliza uma mudança dovish, com enfraquecimento do dólar e cortes de juros que podem remodelar os mercados globais. - O DXY caiu 10% em seis meses enquanto o ouro disparou, refletindo uma probabilidade de 90% de corte de 25 pontos-base na taxa de juros em setembro. - Ações de crescimento, Treasuries de longa duração e commodities se beneficiam como proteção contra a inflação sob a estratégia de desvalorização de Miran. - Investidores são aconselhados a rebalancear portfólios em direção a tecnologia/exportadoras, ouro e ações fora dos EUA, enquanto monitoram riscos inflacionários.

A confirmação de Stephen Miran para o Conselho de Governadores do Federal Reserve marca um momento crucial na política monetária dos EUA. Como um dos principais arquitetos da agenda econômica do presidente Trump, a postura dovish de Miran — fundamentada em um enfraquecimento deliberado do dólar e cortes acomodatícios nas taxas de juros — ameaça reverter as dinâmicas tradicionais do mercado. Agora, os investidores precisam lidar com as implicações de um Fed cada vez mais alinhado à visão de Trump de uma economia global “resetada”, onde os riscos inflacionários e o desempenho das classes de ativos são remodelados por desvalorização estratégica e reformas estruturais.

O Plano Dovish de Miran: Uma Política de Desvalorização do Dólar e Cortes nas Taxas

A filosofia econômica de Miran é inequívoca: taxas de juros mais baixas, políticas de enfraquecimento do dólar e uma reorientação do Fed para servir objetivos mais amplos da administração. Sua defesa do “Mar-a-Lago Accord” — uma estrutura para desvalorizar o dólar por meio da reestruturação do comércio e da dívida global — já influenciou as políticas agressivas de tarifas de Trump. Agora, como governador do Fed, Miran está prestes a institucionalizar essas ideias.

O mercado já precificou sua influência. O índice do dólar americano (DXY) caiu mais de 10% em seis meses, enquanto o ouro e outras commodities dispararam. Os mercados futuros agora atribuem uma probabilidade de 90% para um corte de 25 pontos-base na taxa na reunião do FOMC de setembro, refletindo expectativas de uma guinada dovish. A substituição de Miran pela governadora Adriana Kugler neste momento crítico garante que suas políticas dominarão a trajetória de curto prazo do Fed.

Implicações para Principais Classes de Ativos

Ações: Empresas de Crescimento e Exportadoras em Destaque

Um dólar mais fraco e taxas mais baixas criam um vento favorável para as ações, especialmente para setores orientados ao crescimento e impulsionados por exportações. O setor de tecnologia, por exemplo, se beneficia de uma dívida americana mais barata e de uma demanda global mais forte por produtos dos EUA. Dados históricos ressaltam isso: mostram um desempenho consistentemente superior durante ciclos dovish. Os investidores devem dar preferência a empresas com alta exposição líquida às exportações, como fabricantes de semicondutores e empresas aeroespaciais, que estão alinhadas com as prioridades de política industrial de Miran.

Títulos: Treasuries de Longo Prazo Ganham Atratividade

A postura dovish de Miran provavelmente levará os rendimentos dos títulos a níveis mais baixos, impulsionando os preços dos Treasuries de longo prazo. O rendimento do Treasury de 10 anos dos EUA já caiu abaixo de 3,5%, e novas quedas são prováveis à medida que o Fed sinaliza cortes nas taxas. Os dados destacam uma tendência de queda, sugerindo que os investidores devem considerar a extensão de seus portfólios de títulos para vencimentos mais longos. No entanto, é preciso cautela: um dólar mais fraco pode reacender a inflação, potencialmente corroendo os retornos reais se a meta de 2% do Fed for ultrapassada.

Commodities: Ouro e Metais Industriais como Proteção Contra a Inflação

A queda do dólar sob a liderança de Miran posiciona as commodities como uma proteção crítica contra a inflação e a desvalorização cambial. O ouro, em particular, atingiu máximas de vários meses, espelhando o impacto do Plaza Accord de 1985. Os dados ilustram essa relação inversa. Metais industriais como cobre e petróleo também devem se beneficiar de um dólar mais fraco, tornando as commodities mais acessíveis para compradores estrangeiros. Os investidores devem alocar em ETFs de ouro e ações de energia para capitalizar essa tendência.

Movimentos Estratégicos para Investidores

- Rebalanceamento para Setores Favorecidos pelo Dovish: Aumente a exposição a ações de crescimento, especialmente em tecnologia e manufatura, enquanto reduz participações em ações de valor sensíveis a taxas de juros.

- Estenda os Vencimentos dos Títulos: Direcione os portfólios de títulos para Treasuries de longo prazo e títulos protegidos contra a inflação (TIPS) para garantir rendimentos mais altos antes de possíveis cortes nas taxas.

- Proteja-se Contra a Fraqueza do Dólar: Aloque de 10 a 15% dos portfólios em ouro e commodities, e considere ações fora dos EUA para diversificar o risco cambial.

- Monitore Sinais de Inflação: Fique atento ao índice PCE e ao núcleo do CPI. Se a inflação acelerar além de 2%, mude para títulos de curto prazo e equivalentes de caixa para mitigar perdas.

Conclusão: Navegando em uma Era Dovish

A confirmação de Stephen Miran sinaliza um Fed que não está mais isolado da influência política. Suas políticas dovish — taxas mais baixas, dólar mais fraco e reformas estruturais — vão remodelar as avaliações de ativos e a dinâmica inflacionária. Embora essa estratégia possa estimular o crescimento e impulsionar as exportações, também traz riscos de inflação acima do esperado e volatilidade cambial. Investidores que se posicionarem agora para capitalizar essas mudanças — enquanto se protegem contra possíveis erros — estarão mais bem preparados para o próximo capítulo da história monetária dos EUA.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

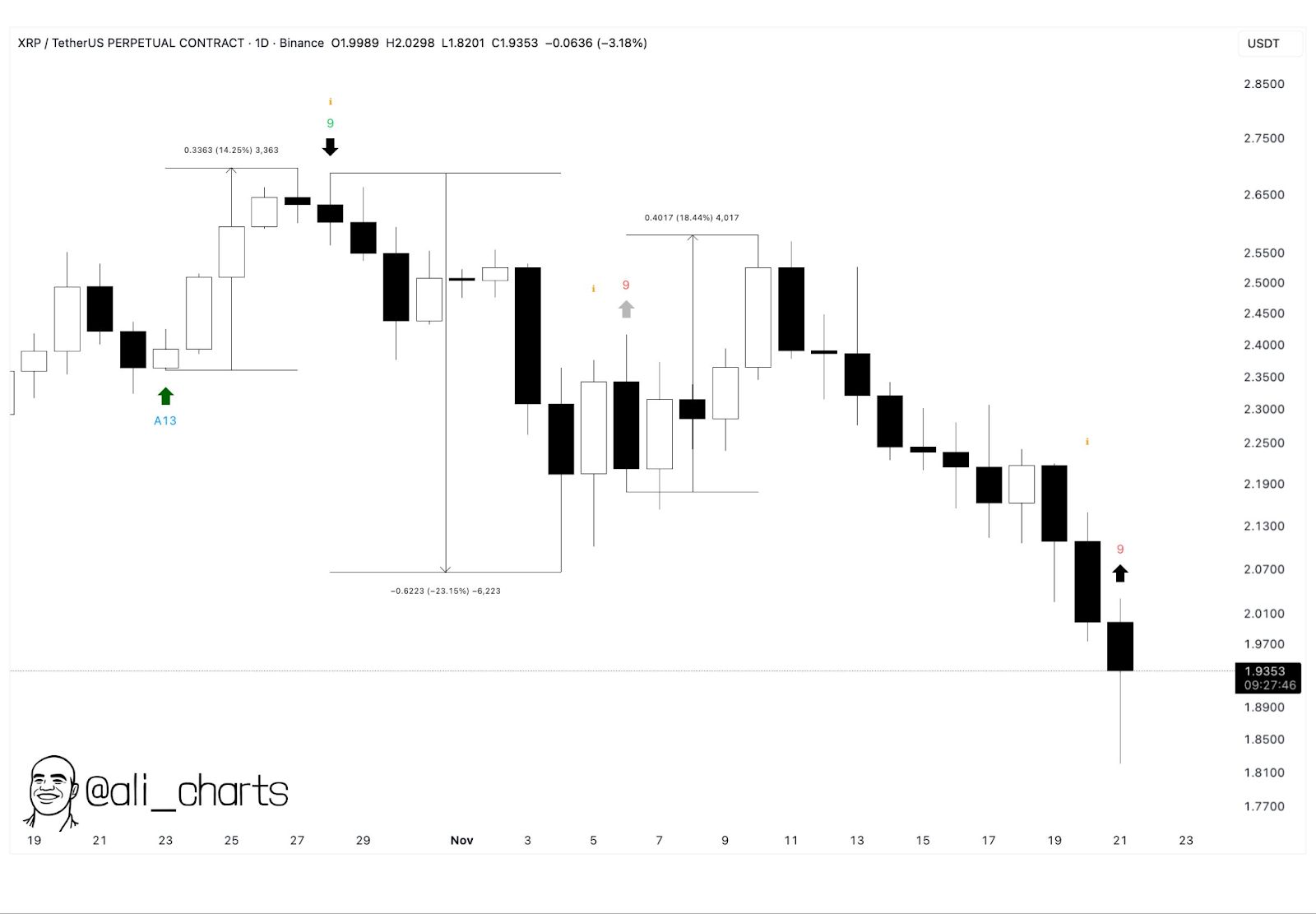

XRP mostra sinais de recuperação enquanto ETFs e sinais de compra fortalecem as perspectivas

O acúmulo histórico de 1.8 bilhões de XRP destaca US$ 1,75 como um suporte chave, reforçando a importância desse nível. O indicador TD Sequential emite um sinal de compra, aumentando a confiança na recuperação de curto prazo do XRP. Os influxos de ETF e os futuros lançamentos de ETF de XRP fortalecem as perspectivas do mercado.

Após uma valorização de 1460%, reavaliando os fundamentos de valor da ZEC

A narrativa e o sentimento podem criar mitos, mas são os fundamentos que determinam até onde esses mitos podem chegar.

Wall Street está contando com a alta volatilidade do Bitcoin para garantir o bônus de fim de ano

O ETF não “domesticou” o bitcoin; a volatilidade continua sendo o indicador mais atraente desse ativo.

ARK Invest adquire ações de ETF de Bitcoin em meio a saídas recordes do mercado