Wanwu Exchange

Este artigo irá explorar como os negócios diversificados da Coinbase operam em conjunto para alcançar a sua visão.

Este artigo irá explorar como os negócios diversificados da Coinbase operam em conjunto para realizar a sua visão.

Autor: Prathik Desai

Tradução: Block unicorn

Introdução

Ao longo dos anos, a Coinbase recebeu vários títulos: representante da regulação de criptomoedas nos EUA, escolha de entrada para investidores de varejo e uma ação de criptomoeda com potencial de valorização fantástico. Ao analisar os resultados trimestrais até 30 de setembro de 2025, percebi que sua maior vantagem não está nas próprias transações, mas sim no ecossistema que construiu e no fluxo de valor que facilita dentro desse ecossistema.

Treze anos após o lançamento inicial para simplificar a compra e venda de Bitcoin, a empresa converteu sua vasta base de clientes, ativos sob custódia e capacidade de conformidade em um poderoso canal de distribuição. Embora, nos últimos dois anos, a atividade de negociação de criptomoedas tenha migrado dos investidores de varejo para as instituições, a Coinbase continua a expandir o seu mercado endereçável total (TAM) com uma série de novos produtos que abrangem spot, derivativos, custódia e aplicações Base.

A empresa chama essa visão de “Everything Exchange”. Na análise de hoje, vou explorar como os negócios diversificados da Coinbase operam em conjunto para realizar essa visão.

Vamos ao que interessa.

Da exchange ao ecossistema

A receita de negociação de criptomoedas normalmente desaparece durante os mercados de baixa, mas hoje faz parte do crescente sistema multiproduto da Coinbase.

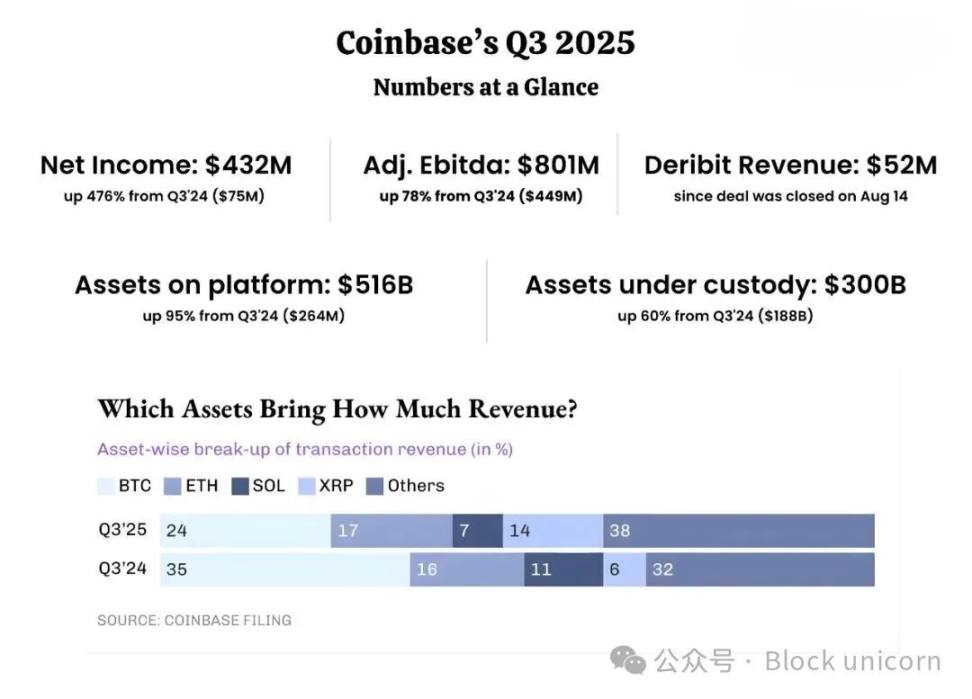

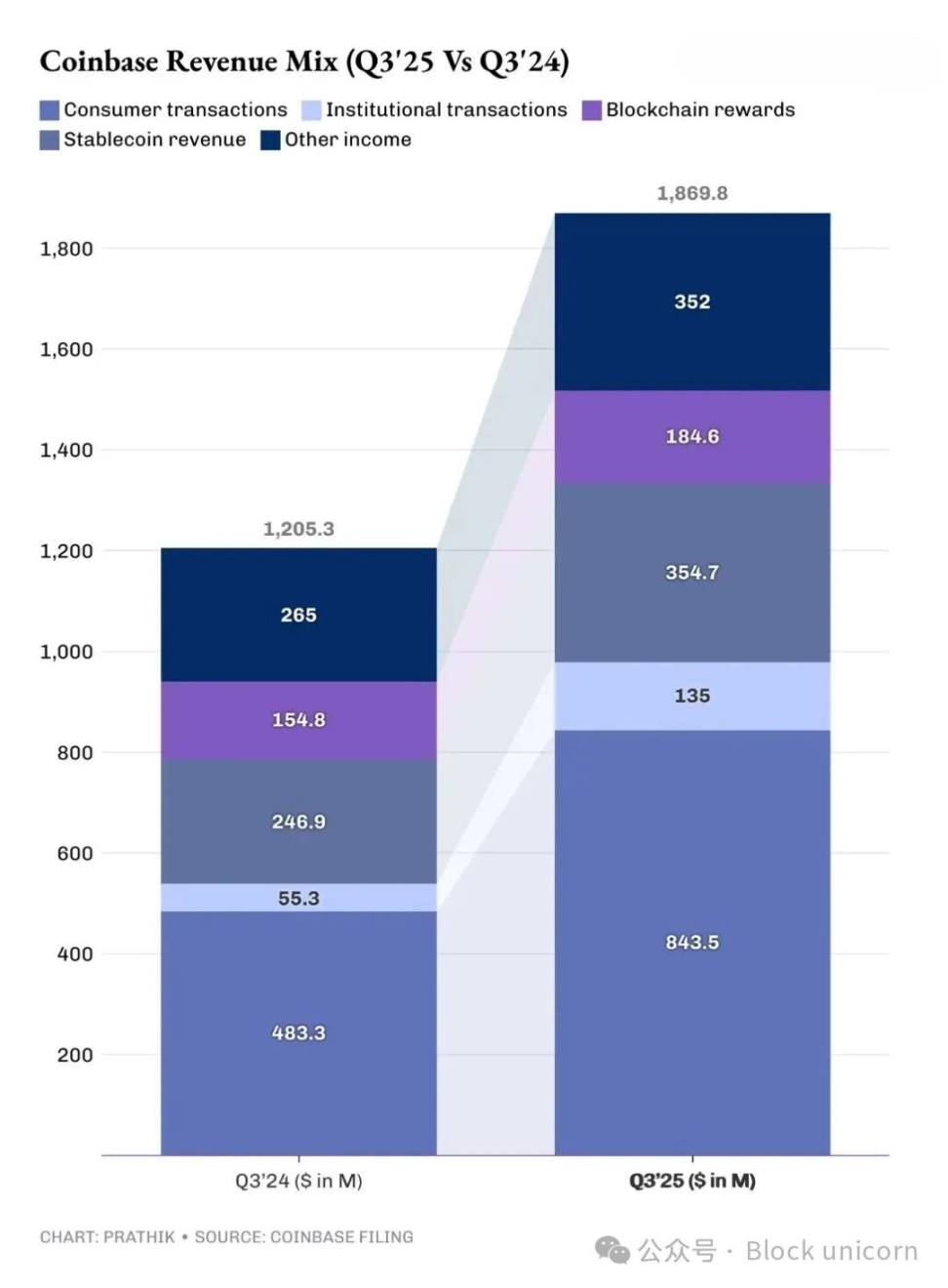

No terceiro trimestre de 2025, a empresa atingiu uma receita líquida de 1.79 bilhões de dólares, um crescimento anual de quase 60%. No mesmo período, devido à recuperação da atividade de negociação, a receita de negociações cresceu mais de 80% em relação ao ano anterior, enquanto a receita recorrente de assinaturas e serviços cresceu cerca de um terço.

No entanto, o que me interessa não é quanto a Coinbase ganha, mas como ela ganha esse dinheiro.

A Coinbase lucra em cada camada de mercado do ecossistema cripto ao qual está conectada, incluindo taxas de custódia de ativos institucionais, rendimentos de saldos em USDC e liquidação de spreads de derivativos. A negociação já foi o negócio principal da Coinbase, mas agora tornou-se a porta de entrada para uma gama cada vez maior de serviços, incluindo custódia, stablecoins, pagamentos e derivativos.

Na conferência de resultados, a empresa chamou essa nova arquitetura de “Everything Exchange”. Quando ouvi esse termo pela primeira vez, pareceu-me um truque de marketing. Mas a ideia simples por trás dele é: o canal de distribuição é o novo fosso defensivo no qual a Coinbase aposta.

Essa aposta ficou especialmente clara em agosto, quando a Coinbase adquiriu a Deribit, a maior plataforma global de opções de cripto, por 1.2 bilhões de dólares.

Essa transação, feita totalmente em ações, construiu uma ponte para a maior exchange de criptomoedas dos EUA acessar o mercado global de derivativos, que por muito tempo esteve fora do alcance da jurisdição americana. Pela primeira vez, uma empresa listada nos EUA pode liquidar negociações spot e de derivativos na mesma plataforma.

Essa aquisição impulsionou significativamente o desenvolvimento do negócio institucional da Coinbase. Em apenas seis semanas após a conclusão da compra, a empresa holandesa adicionou 52 milhões de dólares à receita trimestral da Coinbase. Isso representa cerca de 40% da receita de negociação institucional, que já havia dobrado de 55 milhões de dólares no mesmo período do ano anterior para 135 milhões de dólares.

O jogo das stablecoins

A Deribit expandiu a cobertura de instrumentos ao adicionar opções e futuros, enquanto o USDC trouxe uma cobertura de caixa estável.

Com a circulação do USDC atingindo o recorde histórico de 74 bilhões de dólares, o saldo de USDC mantido na plataforma da Coinbase também atingiu o máximo histórico de 15 bilhões de dólares. A receita de stablecoins aumentou 44% em relação ao ano anterior, para 354 milhões de dólares, tornando-se a maior fonte individual de receita na categoria de assinaturas e serviços.

A Coinbase, por meio da Base e da sua nova API de pagamentos, permite que empresas integrem depósitos, pagamentos e fluxos de fundos em USDC diretamente em seus aplicativos.

Toda essa infraestrutura de stablecoins e o fluxo de fundos transformaram a Coinbase em um banco de liquidação on-chain. Os retornos são substanciais: os saldos de stablecoins geram rendimento, a rede expandida retém usuários pela conveniência oferecida. Ao contrário da volatilidade das negociações, os rendimentos do USDC crescem à medida que a adoção aumenta. Cada novo desenvolvedor que utiliza a Base ou comerciante que integra o USDC aumenta o volume da Coinbase.

O fator confiança

A confiança é o ativo mais difícil de escalar, mas a Coinbase replicou o sucesso de outras empresas em seu negócio de custódia.

No último trimestre, os ativos sob custódia (AUC) da Coinbase atingiram 300 bilhões de dólares, um aumento de 60% em relação ao ano anterior, impulsionado principalmente por fortes fluxos de capital em ETFs e pela crescente adoção de ativos digitais (DAT) por empresas. Atualmente, a Coinbase fornece custódia para mais de 80% do BTC e ETH nos ETFs spot dos EUA. Quando instituições como BlackRock, Fidelity e ARK Invest criam ou resgatam cotas, os ativos correspondentes são negociados através do cofre da Coinbase, com as taxas desses serviços contabilizadas como receita da Coinbase.

A receita de custódia representa menos de 8% da receita total da Coinbase, mas seu valor estratégico é significativo. A custódia constrói confiança, e a confiança amplia o alcance de distribuição e retém usuários.

Esses clientes de custódia também têm maior probabilidade de experimentar o novo portfólio de produtos da Coinbase, incluindo derivativos e pagamentos em USDC. A mais recente aquisição da Coinbase, a Echo, será a próxima beneficiária do fator confiança, pois seus clientes agora podem emitir, negociar e armazenar tokens dentro do mesmo quadro regulatório.

A custódia gera fidelidade. Considero que é a barreira intangível que torna possível a visão da “Everything Exchange”.

Evolução da lucratividade

Quando se observa, de uma perspectiva mais ampla, as mudanças na quantidade e qualidade da estrutura de receita da Coinbase, a trajetória rumo à visão da “Everything Exchange” torna-se ainda mais convincente.

Em 2021, quase 90% da receita da Coinbase vinha do spread de negociação. Hoje, cerca de 40% da receita provém de fontes recorrentes, como taxas de custódia, rendimentos de stablecoins e recompensas de blockchain. Embora a receita ainda dependa fortemente dos ciclos de mercado, esses ciclos já não determinam sua sobrevivência.

Cada novo produto lançado recentemente pela Coinbase trouxe receita adicional. Este é o benefício de usar canais de distribuição para novas linhas de negócios empresariais.

Gosto da visão da “Everything Exchange” porque não tenta construir um portfólio de produtos desordenado; isso seria mais fácil. Acho interessante porque vê as criptomoedas como um espaço onde as pessoas querem permanecer, desde que você ofereça um ecossistema de produtos que se conectem naturalmente ou criem valor entre si.

A custódia e as stablecoins atraem instituições e desenvolvedores, enquanto a Base traz a economia dos criadores para on-chain. A Deribit oferece mercados alavancados. Juntos, formam uma rede de infraestrutura, não apenas uma plataforma de negociação, e é através dessa rede que a Coinbase lucra em diferentes áreas da estrutura de capital das criptomoedas.

A vasta rede de produtos da Coinbase está em toda parte, o que a ajudou a tornar-se o pilar de distribuição de toda a indústria de criptomoedas.

Olhando para o futuro, a Coinbase já expressou a intenção de expandir a arquitetura da “Everything Exchange” para além dos ativos atuais.

Na conferência de resultados da semana passada, o CEO Brian Armstrong admitiu que a visão da empresa é o núcleo da “próxima peça do quebra-cabeça” que estão construindo, incluindo mercados de previsão e tokenização de ativos. Teremos que esperar até o evento de apresentação de produtos da Coinbase em dezembro para saber mais.

Vejo aqui um potencial empolgante para a Coinbase. Se conseguir operar mercados de previsão na plataforma Base, os resultados poderão ser tokenizados, liquidados em USDC e custodiados na infraestrutura da Coinbase, tudo sob o mesmo quadro regulatório confiável.

Se for bem executado, isso ajudará a Coinbase a evoluir de uma plataforma que antes negociava ativos para uma plataforma que negocia informações, comprovando mais uma vez sua capacidade de distribuição.

O que preocupa na Coinbase é que grande parte da sua receita depende de alguns pilares altamente voláteis. Neste trimestre, cerca de 20% da receita total veio dos rendimentos do USDC, que estão atrelados às taxas dos títulos do tesouro de curto prazo. Se essa taxa cair um ponto percentual, a receita trimestral de stablecoins pode diminuir cerca de 70 milhões de dólares.

A Coinbase afirma que sua arquitetura foi projetada para ser diversificada, mas os próximos trimestres mostrarão se essa diversificação pode realmente trazer benefícios quando áreas-chave do negócio não entregarem resultados satisfatórios.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Previsões de preço 11/7: BTC, ETH, BNB, XRP, SOL, DOGE, ADA, HYPE, LINK, ZEC

Bitcoin cruza os $100K enquanto a fase de “formação de fundo” do preço do BTC começa

Quatro razões pelas quais o Ether não caiu abaixo de $3K, e provavelmente não cairá

O preço do XRP cai apesar dos anúncios otimistas da Ripple na Swell: será que $2 é o próximo?