O "jogo de probabilidades" de 2 bilhões de dólares: o mercado de previsões está chegando ao seu momento de "singularidade"?

Bitget Wallet2025/10/25 04:32

Bitget Wallet2025/10/25 04:32O mercado de previsões está deixando de ser visto como um “brinquedo cripto” marginal e começando a ser considerado uma ferramenta financeira séria.

O mercado de previsões está deixando de ser um “brinquedo cripto” marginalizado para ser visto como uma ferramenta financeira séria.

Autor: Bitget Wallet Research

De discussões populares como “Zelensky vai usar terno ou não”, até focos globais como as eleições dos EUA e o Prêmio Nobel, o mercado de previsões sempre consegue “explodir” ciclicamente. No entanto, desde o terceiro trimestre de 2025, uma verdadeira tempestade parece estar se formando:

- No início de setembro, o gigante do setor Polymarket recebeu aprovação regulatória da CFTC dos EUA, retornando ao mercado americano após três anos;

- No início de outubro, a ICE, controladora da Bolsa de Valores de Nova York, planejou investir até 2 bilhões de dólares no Polymarket;

- Em meados de outubro, o volume semanal de negociações do mercado de previsões atingiu um recorde histórico de 2 bilhões de dólares.

Uma onda de capital, a abertura regulatória e a euforia do mercado chegaram ao mesmo tempo, acompanhadas de rumores sobre o lançamento do token do Polymarket — de onde vem essa onda? É apenas mais uma especulação passageira ou um “ponto de valor” de uma nova pista financeira? Bitget Wallet Research irá analisar profundamente a lógica subjacente e o valor central do mercado de previsões, além de fazer uma avaliação preliminar dos principais desafios e direções de desenvolvimento que enfrenta.

I. Da “sabedoria dispersa” ao “duopólio”: a evolução do mercado de previsões

O mercado de previsões não é uma invenção do mundo cripto; sua base teórica remonta até 1945. O economista Hayek, em sua clássica discussão, propôs que o “conhecimento disperso”, fragmentado e local, pode ser eficientemente agregado pelo mercado através do mecanismo de preços. Essa ideia é considerada o alicerce teórico do mercado de previsões.

Em 1988, a Universidade de Iowa lançou a primeira plataforma acadêmica de previsões — o Iowa Electronic Markets (IEM), permitindo que usuários negociassem contratos futuros sobre eventos reais (como eleições presidenciais). Nas décadas seguintes, pesquisas confirmaram amplamente: um mercado de previsões bem projetado costuma ser mais preciso do que pesquisas tradicionais de opinião pública.

No entanto, com o surgimento da tecnologia blockchain, essa ferramenta de nicho encontrou um novo solo para escala. A transparência, descentralização e acesso global do blockchain proporcionaram ao mercado de previsões uma infraestrutura quase perfeita: a execução automática de liquidações via smart contracts quebra as barreiras de entrada das finanças tradicionais, permitindo a participação global e expandindo enormemente a amplitude e profundidade da “agregação de informações”. O mercado de previsões começou a evoluir de uma ferramenta de apostas de nicho para um poderoso setor financeiro on-chain, tornando-se profundamente integrado ao “mercado cripto”.

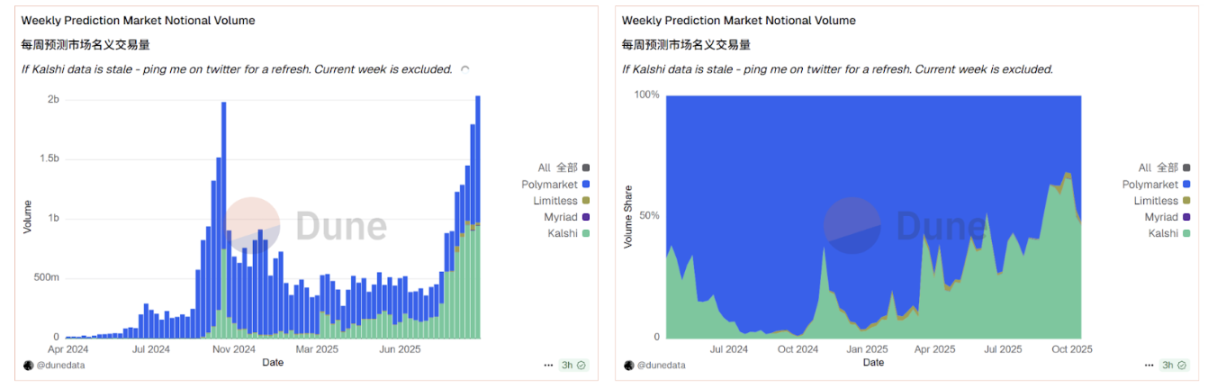

Fonte dos dados: Dune

Os dados da plataforma Dune ilustram claramente essa tendência. Os registros on-chain mostram que o atual mercado cripto de previsões já apresenta um duopólio altamente monopolizado: Polymarket e Kalshi dividem mais de 95% da fatia de mercado. Sob o estímulo duplo de capital e regulação, essa pista está sendo ativada como um todo. Em meados de outubro, o volume semanal de negociações do mercado de previsões ultrapassou 2 bilhões de dólares, superando o pico histórico anterior às eleições americanas de 2024. Nessa explosão de crescimento, o Polymarket, graças a avanços regulatórios e expectativas de token, assumiu temporariamente a dianteira na acirrada competição com a Kalshi, consolidando ainda mais sua posição de liderança.

II. “Derivativos de eventos”: além das apostas, por que Wall Street está apostando?

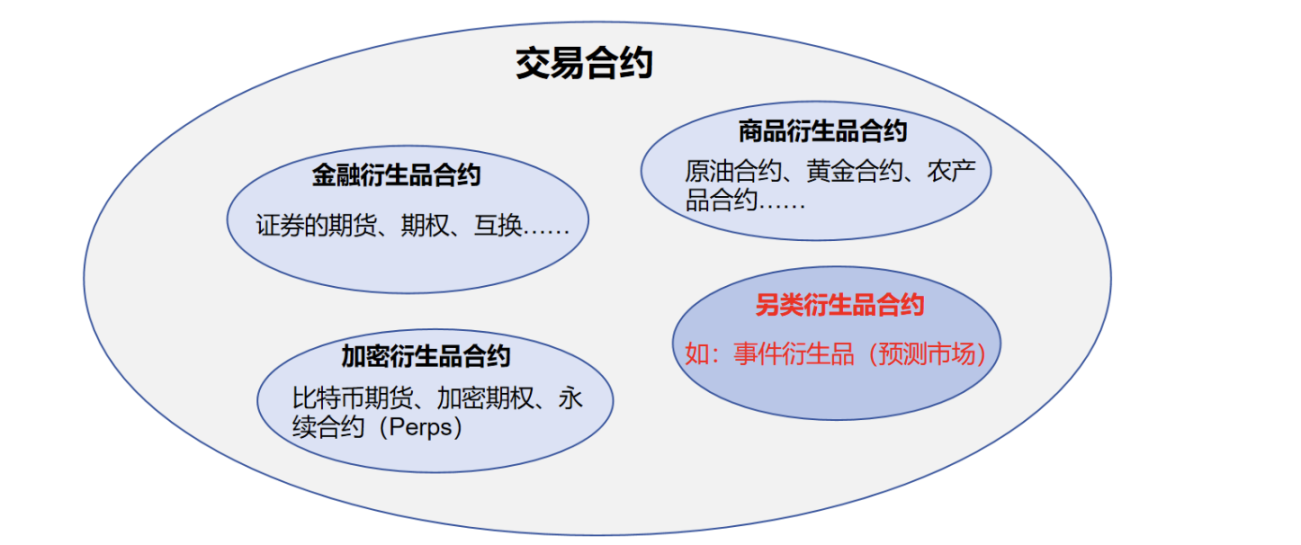

Para entender por que a ICE investiu pesado no Polymarket, é preciso despir o mercado de previsões de sua “roupagem de aposta” e enxergar seu núcleo como “ferramenta financeira”. Essencialmente, o mercado de previsões é um tipo alternativo de contrato de negociação, pertencente à categoria de “derivativos de eventos”.

Isso difere dos “derivativos de preço” que conhecemos, como futuros e opções. Nestes, o objeto negociado é o preço futuro de um ativo (como petróleo ou ações); nos derivativos de eventos, o objeto negociado é o resultado futuro de um evento específico (como eleições ou clima). Assim, o preço do contrato não representa o valor do ativo, mas sim o consenso coletivo do mercado sobre a “probabilidade de ocorrência do evento”.

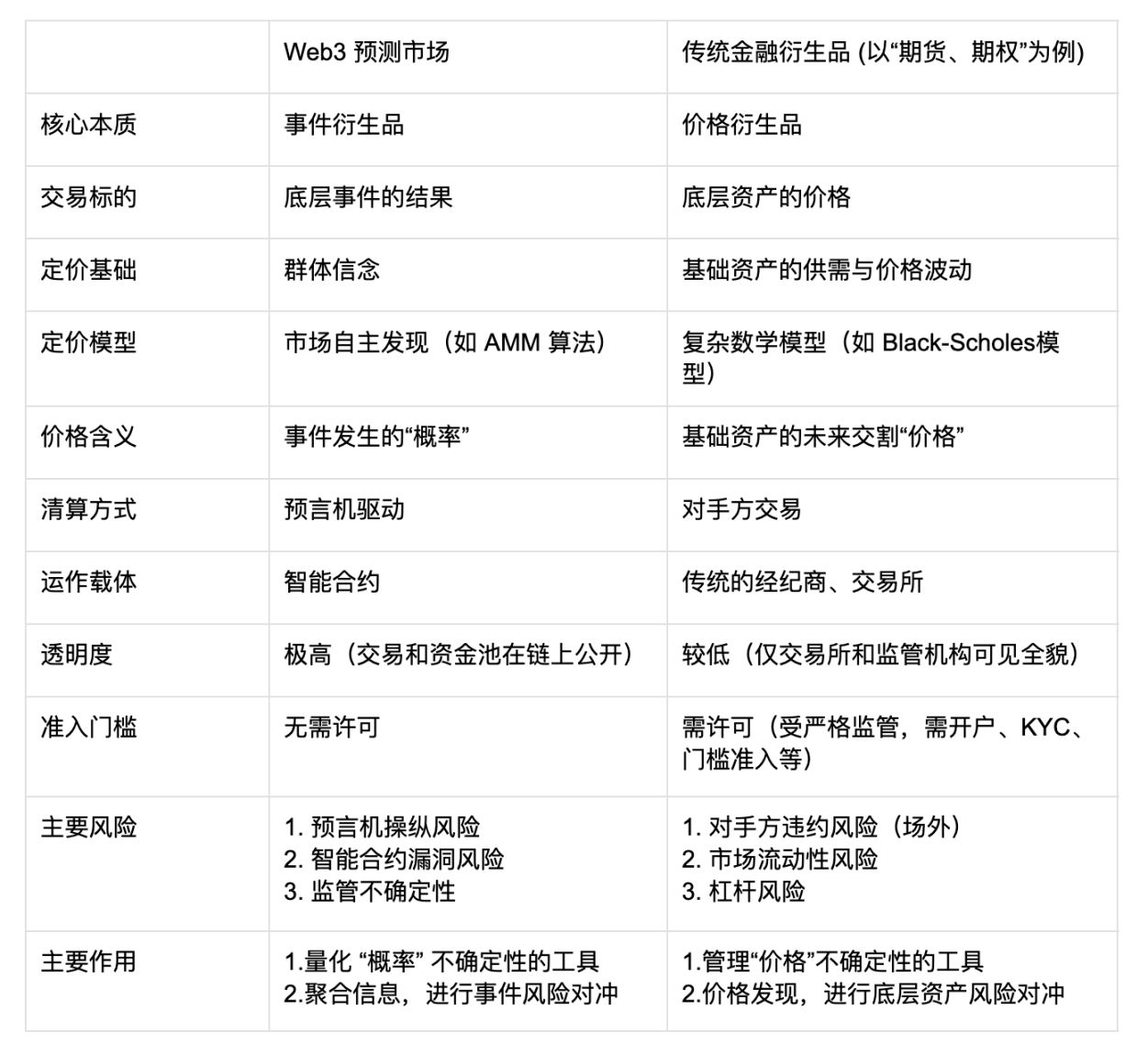

No contexto Web3, essa diferença é ainda mais acentuada. Derivativos tradicionais dependem de modelos matemáticos complexos como Black-Scholes para precificação e são liquidados por corretoras e bolsas centralizadas; já os mercados de previsões on-chain executam automaticamente via smart contracts, com liquidação impulsionada por oracles, e sua precificação (como o algoritmo AMM) e pools de liquidez são totalmente transparentes on-chain. Isso reduz drasticamente as barreiras de entrada, mas também traz novos riscos (como manipulação de oracles e falhas de contrato), contrastando fortemente com os riscos de contraparte e alavancagem das finanças tradicionais.

Tabela comparativa entre mercados de previsões e derivativos financeiros tradicionais

Esse mecanismo único é justamente o que atrai instituições financeiras tradicionais. Ele oferece três valores centrais que os mercados tradicionais não conseguem alcançar — e é esse o verdadeiro motivo para apostas de gigantes como a ICE:

Primeiro, é um avançado “agregador de informações”, remodelando o mapa da igualdade informacional. Em uma era de conteúdo gerado por IA, fake news e bolhas de informação, a “verdade” se torna cara e difícil de distinguir. O mercado de previsões oferece uma solução radical: a verdade não é definida por autoridades ou mídia, mas “licitada” por um mercado descentralizado e movido por incentivos econômicos. Isso responde à crescente desconfiança (especialmente entre os jovens) nas fontes tradicionais de informação, oferecendo uma alternativa mais honesta, onde “votar com dinheiro” é possível. Mais importante ainda, esse mecanismo vai além da simples “agregação de informações”, precificando a “verdade” em tempo real e formando um valioso “indicador de sentimento em tempo real”, promovendo igualdade informacional em todos os níveis.

Segundo, ele transforma a própria “assimetria de informação” em um ativo, abrindo uma nova pista de investimento. No sistema financeiro tradicional, investe-se em ações, títulos e outros “certificados de propriedade”. O mercado de previsões cria um novo ativo negociável — o “contrato de evento”. Isso permite que investidores convertam diretamente suas “crenças” ou “vantagens informacionais” sobre o futuro em instrumentos financeiros negociáveis. Para analistas de informação, fundos quantitativos e até modelos de IA, isso representa uma dimensão de lucro inédita. Eles não precisam mais expressar opiniões indiretamente por meio de operações complexas no mercado secundário (como comprar/vender ações relacionadas), podendo investir diretamente no próprio evento. O enorme potencial de negociação dessa nova classe de ativos é o principal atrativo para operadores de bolsas como a ICE.

Por fim, cria um mercado de gestão de risco onde “tudo pode ser hedge”, expandindo enormemente as fronteiras das finanças. Ferramentas financeiras tradicionais têm dificuldade em proteger contra a incerteza de “eventos” em si. Por exemplo, como uma empresa de navegação pode se proteger contra o risco geopolítico de um “canal ser fechado”? Como um fazendeiro pode se proteger contra o risco climático de “chuvas abaixo de X mm nos próximos 90 dias”? O mercado de previsões oferece uma solução perfeita. Permite que participantes da economia real transformem riscos abstratos de eventos em contratos padronizados e negociáveis, realizando hedge de risco de forma precisa. Isso equivale a abrir um novo mercado de “seguros” para a economia real, oferecendo um novo ponto de entrada para as finanças capacitarem a economia real — com potencial muito além do imaginado.

III. Preocupações sob a prosperidade: os três grandes desafios do mercado de previsões

Apesar de sua proposta de valor clara, o caminho do mercado de previsões do “nicho” ao “mainstream” ainda enfrenta três desafios interligados, que juntos formam o teto do desenvolvimento do setor.

Primeiro desafio: o paradoxo entre “verdade” e “árbitro”, ou seja, o problema do oracle. O mercado de previsões é baseado em “negociação de resultados”, mas quem anuncia o “resultado”? Um contrato on-chain descentralizado depende paradoxalmente de um “árbitro” centralizado — o oracle. Se o evento for mal definido (como a definição de “usar terno”) ou o oracle for manipulado ou cometer erros, a base de confiança do mercado pode desmoronar instantaneamente.

Segundo desafio: o paradoxo entre “amplitude” e “profundidade”, ou seja, a escassez de liquidez no segmento long tail. A atual prosperidade está altamente concentrada em eventos de destaque como as “eleições americanas”. Mas o verdadeiro valor do mercado de previsões está em servir mercados verticais e de nicho (“long tail”), como os riscos agrícolas e de navegação mencionados anteriormente. Esses mercados naturalmente carecem de atenção, resultando em liquidez extremamente baixa e preços facilmente manipuláveis, perdendo assim as funções de agregação de informações e hedge de risco.

Terceiro desafio: o paradoxo entre “market makers” e “informados”, ou seja, o problema de seleção adversa dos AMMs. No DeFi tradicional, os AMMs (LPs) apostam na volatilidade do mercado para ganhar taxas de negociação. No mercado de previsões, o LP aposta diretamente contra “traders informados”. Imagine um mercado sobre “se um novo medicamento será aprovado”, onde o LP aposta contra cientistas com informações privilegiadas — é uma seleção adversa fadada à derrota. Portanto, a longo prazo, é muito difícil para market makers automáticos sobreviverem nesse tipo de mercado, forçando as plataformas a depender de market makers humanos caros, o que limita enormemente a expansão em escala.

Olhando para o futuro, os pontos de ruptura do setor de mercado de previsões inevitavelmente girarão em torno desses três grandes desafios: soluções de oracles mais descentralizadas e resistentes à manipulação (como validação multiparte e auditoria assistida por IA) são a base da confiança; mecanismos de incentivo e algoritmos melhores (como AMMs dinâmicos) para direcionar liquidez aos mercados long tail são a chave para liberar valor real; modelos de market makers mais sofisticados (como taxas dinâmicas e pools de seguro para assimetria de informação) são o motor da expansão em escala.

IV. Conclusão: do “jogo de probabilidades” à “infraestrutura financeira”

A liberação da CFTC e o investimento da ICE são sinais claros: o mercado de previsões está deixando de ser um “brinquedo cripto” marginalizado para ser visto como uma ferramenta financeira séria. Com a “agregação da verdade” como valor central e os “derivativos de eventos” como núcleo financeiro, oferece uma nova dimensão de gestão de risco para as finanças modernas. Certamente, o caminho do “jogo de probabilidades” à “infraestrutura financeira” não é fácil. Como mencionado, o problema do oracle como “árbitro”, a escassez de liquidez nos mercados long tail e a seleção adversa dos market makers são desafios reais que o setor deve enfrentar após a euforia.

Mas, de qualquer forma, uma nova era que integra informação, finanças e tecnologia já começou. Quando o capital tradicional de mais alto nível começa a apostar pesado nessa pista, o impacto será muito maior do que os 2 bilhões de dólares em volume semanal de negociações. Este pode ser um verdadeiro momento de “singularidade” — sinalizando que uma nova classe de ativos (o direito de precificar “crenças” e o “futuro”) está sendo aceita pelo sistema financeiro tradicional.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Bitcoin consolida acima de $111.000 enquanto o rompimento aguarda novo catalisador

O que vem a seguir para Ethereum? Empresa de análise diz: "Este nível deve ser mantido"

Aprovações de ETF de XRP e Cardano ainda não chegaram, SEC permanece em silêncio: O que acontece a seguir?