Autor: Saint

Tradução: AididiaoJP, Foresight News

O mercado cripto, de tempos em tempos, apresenta um produto DeFi de grande sucesso.

Pumpfun tornou a emissão de tokens fácil, enquanto Kaito mudou a distribuição de conteúdo.

Agora, YieldBasis vai redefinir a forma como os provedores de liquidez lucram: transformando volatilidade em rendimento e eliminando a perda impermanente.

Neste artigo, vamos explorar os fundamentos, analisar como o YieldBasis funciona e destacar oportunidades de investimento relacionadas.

Visão Geral

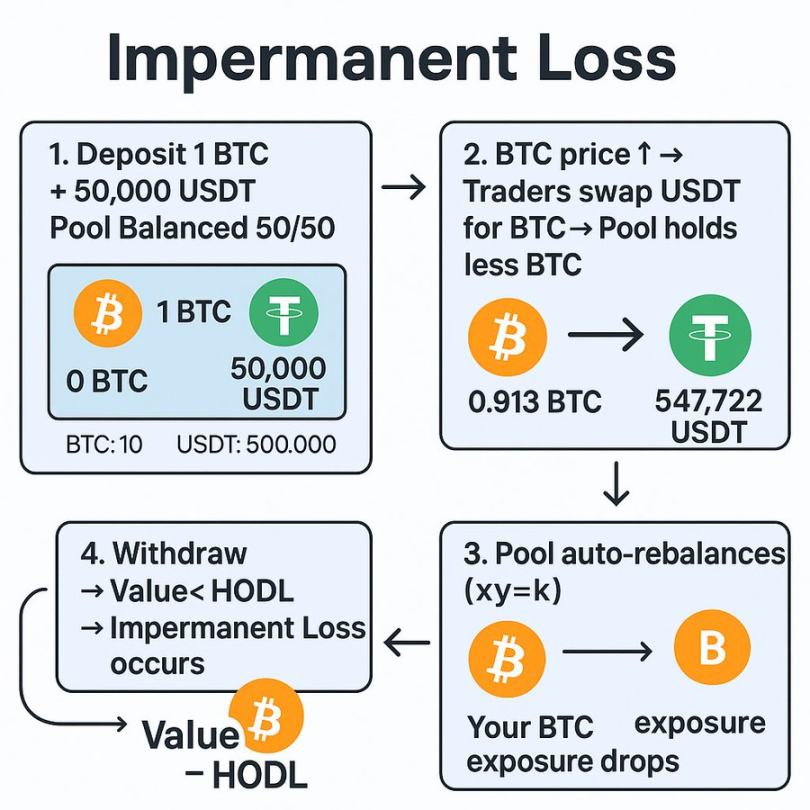

Se você já forneceu liquidez para um pool de dois ativos, provavelmente já experimentou a perda impermanente.

Mas para quem não está familiarizado com o conceito, aqui vai uma rápida revisão:

A perda impermanente é uma perda temporária de valor que ocorre ao fornecer liquidez para um pool contendo dois ativos.

À medida que os usuários negociam entre esses ativos, o pool é automaticamente reequilibrado, o que geralmente faz com que o provedor de liquidez acabe com mais do ativo que foi vendido.

Por exemplo, em um pool BTC/USDT, se o preço do BTC subir, os traders venderão BTC no pool para obter lucro, e o provedor de liquidez acabará com mais USDT e menos BTC.

Ao retirar os fundos, o valor total da posição geralmente é menor do que simplesmente manter BTC.

Lá em 2021, altos APYs e incentivos de liquidez eram suficientes para compensar isso.

Mas, à medida que o DeFi amadureceu, a perda impermanente tornou-se uma verdadeira deficiência.

Diversos protocolos introduziram medidas de correção, como liquidez concentrada, provedores de liquidez delta-neutros e pools unilaterais, mas cada abordagem tem seus próprios trade-offs.

YieldBasis adota uma nova abordagem, visando capturar rendimento da volatilidade enquanto elimina completamente a perda impermanente, tornando o fornecimento de liquidez lucrativo novamente.

O que é YieldBasis?

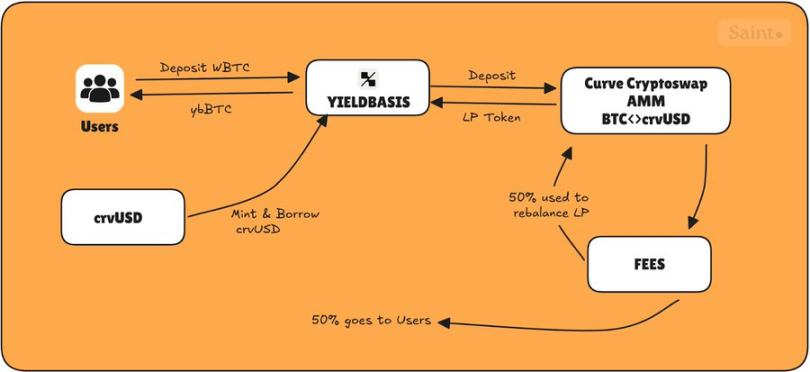

Em resumo, YieldBasis é uma plataforma construída sobre a Curve, que utiliza pools da Curve para gerar rendimento a partir da volatilidade de preços, ao mesmo tempo em que protege as posições dos provedores de liquidez contra a perda impermanente.

No lançamento, o Bitcoin é o principal ativo. Os usuários depositam BTC no YieldBasis, que o aloca nos pools de BTC da Curve e utiliza uma estrutura on-chain única para aplicar alavancagem, neutralizando assim a perda impermanente.

Fundada pela mesma equipe por trás da Curve, incluindo @newmichwill.

YieldBasis já alcançou marcos significativos:

• Arrecadou mais de 50 milhões de dólares de fundadores e investidores de topo

• Registrou mais de 150 milhões de dólares em compromissos na venda Legion

• Preencheu seu pool de BTC em poucos minutos após o lançamento

Mas como esse mecanismo realmente funciona?

Entendendo o Fluxo de Trabalho do YieldBasis

YieldBasis opera por meio de um processo de três etapas, projetado para manter uma posição alavancada de 2x enquanto protege os provedores de liquidez contra riscos de queda.

Depósito

O primeiro passo do usuário é depositar BTC no YieldBasis para cunhar ybBTC, um token de recibo que representa sua participação no pool. Os ativos atualmente suportados incluem cbBTC, tBTC e WBTC.

Flash Loan e Configuração de Alavancagem

O protocolo faz um flash loan de crvUSD no valor em dólares igual ao BTC depositado.

O BTC e o crvUSD emprestado são pareados e fornecidos como liquidez ao pool BTC/crvUSD da Curve.

Os tokens LP resultantes são depositados como garantia em uma CDP (posição de dívida colateralizada) da Curve para obter outro empréstimo de crvUSD, que é usado para pagar o flash loan, tornando a posição totalmente alavancada.

Isso cria uma posição alavancada de 2x com uma razão de dívida constante de 50%.

Rebalanceamento da Alavancagem

À medida que o preço do BTC muda, o sistema se reequilibra automaticamente para manter a razão dívida/capital de 50%:

-

Se o BTC sobe: o valor do LP aumenta → o protocolo toma mais crvUSD emprestado → a exposição é redefinida para 2x

-

Se o BTC cai: o valor do LP diminui → parte do LP é resgatada → dívida é paga → a razão retorna a 50%

Isso mantém a exposição ao risco em BTC constante, de modo que, mesmo com a volatilidade dos preços, você não perde BTC.

O rebalanceamento é tratado por dois componentes principais: o market maker automatizado de rebalanceamento e o pool virtual.

O market maker automatizado de rebalanceamento rastreia os tokens LP e a dívida em crvUSD, ajustando os preços para incentivar arbitradores a restaurar o equilíbrio.

Enquanto isso, o pool virtual empacota todas as etapas — flash loan, cunhagem/queima de tokens LP e pagamento da CDP — em uma única transação atômica.

Esse mecanismo previne eventos de liquidação ao manter a alavancagem estável, ao mesmo tempo em que oferece pequenos incentivos de lucro para arbitradores manterem o equilíbrio.

O resultado é um sistema autoequilibrado que faz hedge contínuo contra a perda impermanente.

Taxas e Distribuição de Tokens

YieldBasis possui quatro tokens principais que definem seu sistema de incentivos:

-

ybBTC: direito sobre o LP BTC/crvUSD alavancado em 2x

-

ybBTC em staking: versão em staking que recebe emissões de tokens

-

YB: token nativo do protocolo

-

veYB: YB bloqueado para votação, concede direitos de governança e recompensas aumentadas

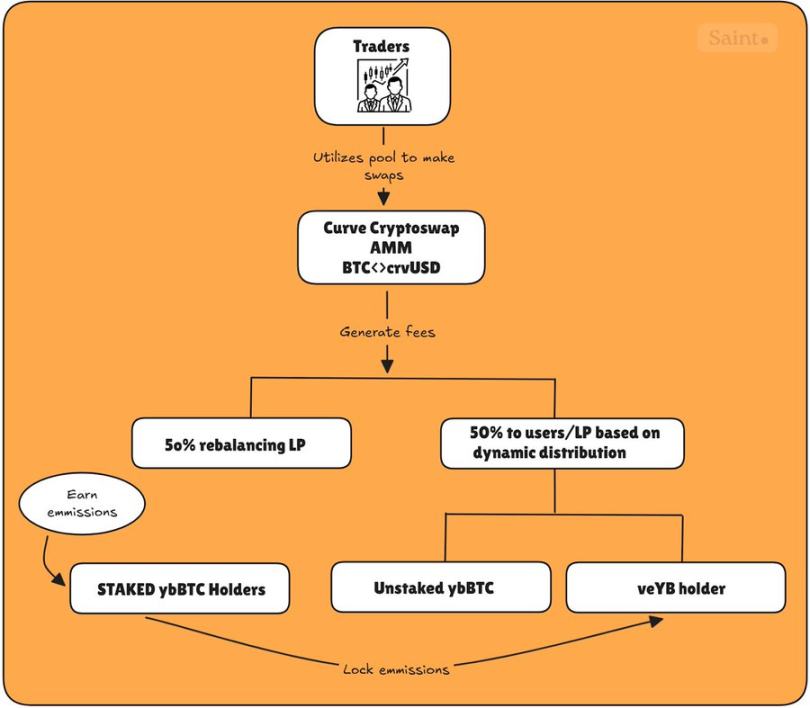

Todas as taxas de negociação geradas pelo pool BTC/crvUSD são divididas igualmente:

-

50% para os usuários (compartilhados entre detentores de ybBTC não em staking e veYB)

-

50% retorna ao protocolo, financiando o mecanismo de rebalanceamento

Os 50% que retornam ao pool de rebalanceamento garantem que não haja chamadas de liquidação devido à falta de arbitradores para equilibrar o pool; assim, o protocolo utiliza 50% das taxas para se autoequilibrar.

Os 50% restantes destinados aos usuários são compartilhados entre ybBTC não em staking e governança veYB, seguindo uma distribuição dinâmica.

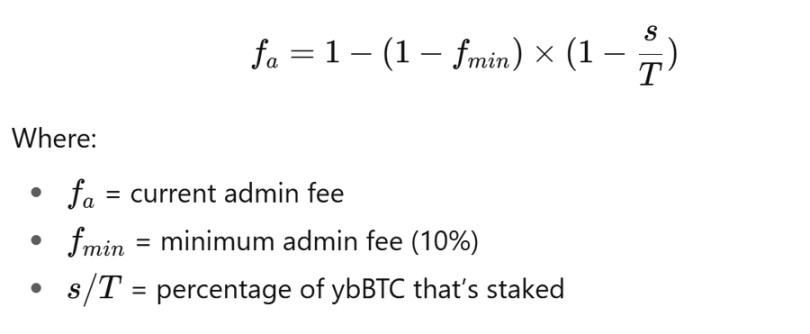

Em resumo, o protocolo rastreia a quantidade de ybBTC em staking e usa a seguinte fórmula para ajustar as taxas que cada detentor (ybBTC não em staking e veYB) pode ganhar:

Quando ninguém está em staking (s = 0)

Assim, 𝑓ₐ = 𝑓𝑚𝑖𝑛 = 10%, os detentores de veYB recebem apenas uma pequena parte (10%), enquanto os detentores de ybBTC não em staking recebem o restante (90%).

Quando todos estão em staking (s = T)

Assim, 𝑓ₐ = 100%, os detentores de veYB recebem todas as taxas do lado do usuário, pois ninguém ficou para ganhar as taxas de negociação.

Quando metade do fornecimento está em staking (s = 0.5T), a taxa de administração sobe (≈ 36,4%), veYB recebe 36,4% e os detentores não em staking compartilham 63,6%.

Para os detentores de ybBTC em staking, eles recebem emissões de YB, que podem ser bloqueadas como veYB, por no mínimo 1 semana e no máximo 4 anos.

Os detentores de ybBTC em staking podem bloquear as emissões recebidas para desfrutar simultaneamente das taxas e emissões como detentores de veYB, criando um efeito flywheel que lhes permite obter o máximo de taxas do protocolo, como mostrado abaixo.

Desde o lançamento, o yieldbasis já apresenta algumas estatísticas interessantes:

-

Volume total de negociação de 28.9 milhões de dólares

-

Mais de 6 milhões de dólares usados para rebalanceamento

-

Gerou mais de 200 mil dólares em taxas.

Opinião Pessoal

YieldBasis representa um dos designs mais inovadores em provisão de liquidez desde o modelo original de stable swap da Curve.

Ele combina mecanismos comprovados; tokenomics de voto-escrow, rebalanceamento automático e provisão de liquidez alavancada, tudo em uma nova estrutura que pode definir o próximo padrão para estratégias de rendimento eficientes em capital.

Dado que foi construído pela mesma equipe por trás da Curve, o otimismo do mercado não é surpresa. Com mais de 50 milhões de dólares em financiamento e pools preenchidos instantaneamente, os investidores claramente estão apostando em uma futura emissão de tokens.

Ainda assim, o produto está em estágio inicial. A natureza relativamente estável do BTC o torna um ativo de teste ideal, mas a introdução prematura de pares de alta volatilidade pode desafiar o mecanismo de rebalanceamento.

Dito isso, a base parece sólida e, se o modelo puder ser expandido com segurança, ele pode abrir uma nova fronteira de rendimento para provedores de liquidez DeFi.