Jak zastosować ramy wyceny banków do firm posiadających skarbiec bitcoinowy

Autor: Andrej Antonijevic, źródło: Bitcoin Treasury, tłumaczenie: Shaw Jinse Finance

Wstęp

Banki istnieją w różnych formach od setek lat. Ich model biznesowy zazwyczaj opiera się na prostym mechanizmie ekonomicznym: przyjmują depozyty i wykorzystują tę bazę kapitałową do oferowania produktów finansowych, takich jak kredyty hipoteczne, pożyczki dla firm, usługi płatnicze i linie kredytowe. Różnica między dochodami z aktywów a kosztami zobowiązań stanowi podstawę ich zysków.

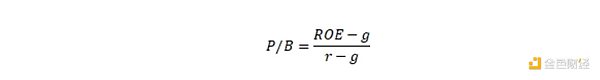

Ze względu na powszechność, regulacje i mierzalność tego modelu biznesowego, rynki kapitałowe opracowały jasne metody wyceny banków. Jedną z najczęściej stosowanych metod jest wskaźnik ceny do wartości księgowej (P/B), który bezpośrednio łączy wycenę banku z jego długoterminową stopą zwrotu z kapitału własnego, kosztem kapitału i trwałą stopą wzrostu.

W XXI wieku pojawił się nowy typ podmiotu bilansowego: spółka skarbcowa bitcoin. Instytucje te emitują kapitał denominowany w walutach fiat (dług, akcje uprzywilejowane lub zwykłe), aby nabywać i przechowywać bitcoin jako część długoterminowej strategii zarządzania kapitałem, traktując bitcoin jako aktywo kapitałowe. Mimo że aktywa bazowe są inne, logika ekonomiczna jest bardzo podobna: zarówno banki, jak i spółki skarbcowe bitcoin zajmują się transformacją kapitału, dlatego można je analizować według tych samych zasad wyceny.

Ten artykuł pokazuje, jak ramy wskaźnika P/B stosowane przez banki mogą być bezpośrednio zastosowane do spółek skarbcowych bitcoin, umożliwiając inwestorom ocenę ich wartości za pomocą spójnej i adekwatnej metody analizy.

Ramy wyceny banków

Ramy wyceny banków według wskaźnika P/B można wyrazić następująco:

Gdzie:

ROE to stopa zwrotu z kapitału własnego banku,

r to koszt kapitału (oczekiwana przez inwestorów stopa zwrotu),

g to długoterminowa stopa wzrostu wartości księgowej na akcję i dywidendy.

Jeśli stopa zwrotu z kapitału własnego banku jest równa kosztowi kapitału (ROE=r), jego cena rynkowa jest równa wartości księgowej. Jeśli ROE przewyższa koszt kapitału, cena rynkowa jest wyższa od wartości księgowej. Jeśli ROE jest niższe od kosztu kapitału, cena rynkowa jest niższa od wartości księgowej.

Ta logika stanowi podstawę ram wskaźnika P/B i tworzy pomost koncepcyjny do spółek skarbcowych bitcoin.

Zastosowanie ram wskaźnika P/B do spółek skarbcowych bitcoin

Spółki skarbcowe bitcoin można analizować według tej samej logiki wyceny. Ich wartość księgowa to ich wartość aktywów netto (NAV), czyli udział w bitcoinie i gotówce.

Stopa zwrotu z kapitału własnego spółki skarbcowej bitcoin składa się z trzech części:

Wzrost ceny bitcoina wyrażonej w walucie fiat

Wzrost wartości bitcoina na akcję (BTC yield), gdy nowy kapitał jest pozyskiwany powyżej wartości aktywów netto (NAV) lub gdy finansowanie pozwala spółce szybciej zwiększać ilość bitcoina na akcję niż pasywny inwestor.

Dźwignia finansowa, czyli efekt mnożnikowy.

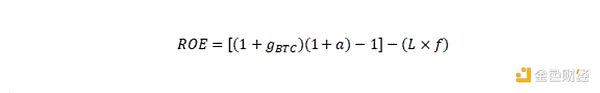

Odpowiedni wskaźnik zwrotu z aktywów netto to:

Gdzie:

g_BTC = wzrost ceny bitcoina wyrażonej w walucie fiat,

a = wzrost wartości bitcoina na akcję (BTC yield),

L = wskaźnik dźwigni (procent długu w stosunku do aktywów ogółem),

f = koszt długu.

To wyrażenie jest podobne do równania ROE banku: zysk operacyjny minus koszt finansowania, odpowiednio dostosowany do struktury bilansu.

Ilustracja ram

Aby pokazać, jak te ramy działają w praktyce (nie na podstawie konkretnych szacunków, a jedynie w celach ilustracyjnych), rozważmy następujące parametry:

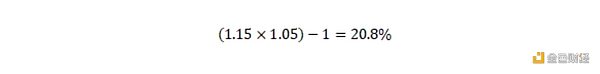

Wzrost ceny bitcoina: 15%

Wzrost wartości bitcoina na akcję (BTC yield): 5%

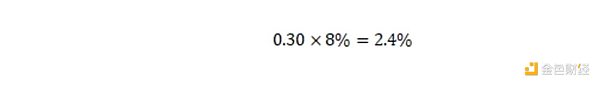

Wskaźnik dźwigni: 30%

Koszt długu: 8%

Skumulowana stopa zwrotu z aprecjacji bitcoina i wzrostu zysku na akcję:

Spłata długu zmniejsza ten wskaźnik:

Co daje:

Koszt kapitału można oszacować metodą CAPM (model wyceny aktywów kapitałowych), gdzie stopa wolna od ryzyka wynosi 4%, a premia za ryzyko rynkowe 4%. W zależności od współczynnika beta spółki skarbcowej bitcoin (np. między 2.0 a 3.0, dostosowanego do dźwigni), koszt kapitału będzie wynosił od 12% do 16%.

Przy tych przykładowych parametrach:

Zakładając długoterminową stopę deprecjacji waluty (czyli inflację) g = 4%, wynik mieści się w przedziale od około 1,2 do 1,8 razy wartość aktywów netto.

To nie jest prognoza, lecz demonstracja tej metody: wycena bezpośrednio odzwierciedla relację między ROE, kosztem kapitału i długoterminowym wzrostem, dokładnie tak jak w przypadku banków.

Dlaczego ta analogia jest trafna

Symetria analityczna między bankami a spółkami skarbcowymi bitcoin nie jest przypadkowa. Obie polegają na transformacji kapitału:

Banki zamieniają niskooprocentowane depozyty na wysokooprocentowane kredyty i aktywa finansowe.

Spółki zarządzające kapitałem bitcoin zamieniają środki fiat na ekspozycję na bitcoin, wykorzystując zarządzanie bilansem do zwiększania długoterminowej akumulacji bitcoina na akcję.

W obu przypadkach tworzenie wartości zależy od zdolności instytucji do utrzymania trwałej stopy zwrotu z aktywów netto (ROE) powyżej kosztu kapitału. Ta różnica wynika z następujących przewag strukturalnych:

Przewaga kosztowa kapitału (dostęp do taniego finansowania)

Przewaga w zarządzaniu ryzykiem i opcjach (timing i struktura emisji),

Przewaga marki i zaufania (zdolność do skutecznego przyciągania długoterminowego kapitału).

Te czynniki determinują wielkość i trwałość różnicy między ROE a stopą procentową, a tym samym czy mnożnik wyceny jest powyżej czy poniżej wartości aktywów netto.

Wnioski

Model P/B od dawna jest podstawą wyceny banków, ponieważ bezpośrednio łączy wycenę z podstawową ekonomią rynku kapitałowego. Ta sama struktura naturalnie odnosi się do spółek skarbcowych bitcoin:

Zyski obu typów instytucji zależą od różnicy między stopą zwrotu z kapitału a kosztem kapitału. Przyjmując sprawdzone ramy bankowe, inwestorzy mogą analizować spółki skarbcowe bitcoin z przejrzystej i spójnej perspektywy, rozumiejąc, jak struktura bilansu, dyscyplina emisji i aprecjacja bitcoina wspólnie kształtują ich długoterminowe tworzenie wartości.

Jeśli te ramy sprawdzają się w przypadku banków, to równie dobrze sprawdzą się w przypadku spółek skarbcowych bitcoin, ponieważ w obu przypadkach wycena ostatecznie odzwierciedla ekonomiczne korzyści z transformacji kapitału.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Transfer płynności ukryty pod rywalizacją Chin i USA

[Angielski długi tweet] Współzałożyciel Scroll: Nieunikniona droga ZK

„Tether” w 2025 roku: analiza kapitału

Marszowy Poranny Raport | Pierwszy ETF SUI zatwierdzony do notowań; Spotkanie SEC ujawnia rozbieżności w regulacjach dotyczących tokenizacji, tradycyjne finanse i branża krypto mają przeciwstawne poglądy

Pierwszy ETF SUI został notowany na giełdzie, spotkanie SEC ujawniło rozbieżności w zakresie regulacji, cena bitcoin spadła pod wpływem danych o zatrudnieniu, zadłużenie Stanów Zjednoczonych przekroczyło 30 bilionów dolarów, a IMF ostrzegł przed ryzykiem związanym ze stablecoinami.