Japońskie 20-letnie obligacje skarbowe ponownie wysyłają rzadki sygnał: globalna płynność może ulec gwałtownej korekcie, a BTC stoi w obliczu okresowej presji.

Japonia po cichu zmierza ku centrum światowej sceny finansowej.

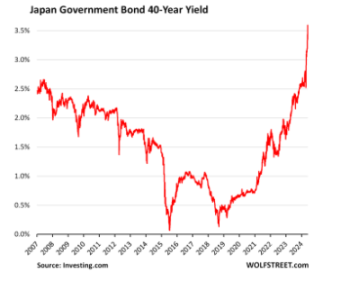

Ostatnio rentowność 20-letnich obligacji skarbowych Japonii (JGB) przekroczyła 2,75%, co jest poziomem niespotykanym od 26 lat. Warto zwrócić uwagę, że ten wzrost nastąpił tuż po wprowadzeniu przez Japonię pakietu stymulacyjnego o wartości 110 miliardów dolarów, a w wyniku jednoczesnej ekspansji fiskalnej i wzrostu stóp procentowych, globalne rynki natychmiast weszły w stan podwyższonej czujności.

Ten sygnał nie jest zwyczajny, ponieważ w historii często towarzyszył mu znaczący zwrot kierunku przepływu kapitału, a nawet stawał się początkiem korekty globalnych aktywów ryzykownych.

I. Japonia jest największym na świecie wierzycielem – jej przepływy kapitałowe wpływają na globalną płynność

Dlaczego zmiany stóp procentowych w Japonii mają wpływ na globalne rynki?

Powód tkwi w szczególnej pozycji Japonii:

Największy na świecie posiadacz zagranicznych aktywów

Posiada ponad 1,1 biliona dolarów amerykańskich obligacji skarbowych

Japońskie firmy ubezpieczeniowe, fundusze emerytalne i instytucje finansowe mają ogromny udział w globalnym rynku aktywów

Kiedy rentowność krajowa w Japonii znacząco rośnie, uruchamia to prostą, ale silną logikę:

Krajowe stopy zwrotu stają się bardziej atrakcyjne → kapitał zagraniczny wraca do Japonii → globalna płynność zostaje wycofana

W rezultacie:

Amerykańskie obligacje skarbowe mogą znaleźć się pod presją sprzedaży

Globalne fundusze akcyjne mogą być zmuszone do wykupu

Zmienne rynkowe szybko rosną

Efekt ten ma charakter łańcuchowy i przyspieszający.

II. Jeśli trend się utrzyma, globalne aktywa ryzykowne mogą wejść w fazę wysokiej zmienności

Jeśli ten trend powrotu kapitału się nasili, wpływ szybko się rozszerzy:

Amerykańskie obligacje skarbowe będą pierwszym celem wyprzedaży

Duże fundusze akcyjne podążą za nimi

Globalne aktywa ryzykowne doświadczą synchronicznej korekty

Podobna sytuacja miała miejsce w 2018 roku:

Rentowności JGB i amerykańskich obligacji rosły równocześnie

Główne światowe indeksy gwałtownie spadły

Japonia stała się niespodziewanym „źródłem zacieśnienia płynności”

Obecne otoczenie makroekonomiczne jest jeszcze bardziej złożone, a każda zmiana stóp procentowych w Japonii jest szeroko interpretowana przez globalny kapitał.

III. Bitcoin jest najbardziej wrażliwy na płynność: krótkoterminowa presja nie do zignorowania

Pojawia się kluczowe pytanie:

Co oznacza ten sygnał z Japonii dla bitcoina?

Odpowiedź jest jasna:

Bitcoin jest jednym z najbardziej zależnych od globalnej płynności aktywów ryzykownych.

W przeszłości, gdy płynność się kurczyła, BTC zawsze wyraźnie spadał:

2015: umocnienie dolara → wyraźna korekta BTC

2018: wzrost globalnych rentowności → BTC spadł z 19k do 3k

2022: zacieśnienie polityki Fed → BTC spadł z 69k do 15k

Porównując można zauważyć:

Każdy duży spadek BTC nie wynikał z pogorszenia fundamentów, lecz z nagłego braku systemowej płynności.

Jeśli Japonia będzie dalej wspierać powrót kapitału, krótkoterminowa presja na BTC jest niemal nieunikniona.

IV. To nie jest odwrócenie trendu, lecz „okres ściskania” płynności

Mimo presji, nie jest to sygnał odwrócenia głównego trendu.

Obecne warunki rynkowe przypominają raczej:

Kurczenie się płynności

Wzrost zmienności

Ceny szukają wsparcia na niższych poziomach

Nie wynika to z negatywnych zmian w technologii czy zastosowaniach bitcoina, lecz z wejścia środowiska finansowego w „okres napiętej równowagi kapitałowej”.

V. Długoterminowe fundamenty bitcoina pozostają solidne

Warto podkreślić, że długoterminowa logika bitcoina stale się umacnia:

Inwestorzy instytucjonalni nadal zwiększają swoje pozycje

Struktura ETF wzmacnia regularny napływ kapitału

Stosunek regulatorów zmienia się z oporu na akceptację

Sieć i ekosystem stale zwiększają swoją wartość

Te siły nie zmienią się przez krótkoterminowe ruchy kapitału z Japonii.

VI. Głębokie korekty budzą strach u spekulantów, ale są okazją dla długoterminowego kapitału

Jeśli Japonia będzie dalej wspierać powrót kapitału:

BTC rzeczywiście może spaść

Skala spadku może być większa, niż większość się spodziewa

Jednak o sukcesie decyduje nie panika, lecz postawa.

To nie jest odwrócenie trendu, lecz okno możliwości dla cierpliwych.

Ci, którzy kupują na dnie strachu, złapią kolejną falę wzrostów.

Wniosek:

Rentowność 20-letnich obligacji Japonii na najwyższym poziomie od 26 lat to sygnał makroekonomiczny o globalnym znaczeniu. Jeśli kapitał z Japonii będzie nadal wracał, obecny trend może wywołać globalne zacieśnienie płynności, a amerykańskie obligacje, giełdy i bitcoin oraz inne aktywa ryzykowne staną w obliczu krótkoterminowej presji.

Jednak ta presja wynika głównie z „zacieśnienia płynności” na poziomie finansowym, a nie z pogorszenia fundamentów bitcoina. Instytucjonalizacja bitcoina, postępy regulacyjne i wartość sieci nadal rosną, a długoterminowa struktura pozostaje niezmienna.

Krótkoterminowa zmienność może się nasilić, ale prawdziwe wielkie okazje często rodzą się właśnie w takich panikarskich korektach.

Rozsądni inwestorzy powinni z cierpliwością podchodzić do zmienności i strategicznie wykorzystywać głębokie strefy wartości.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Architektura płatności nowej generacji: EIP-7702 umożliwia UXLINK FujiPay

FujiPay integruje kanały płatności Web2, umożliwiając bezpieczne i zgodne z przepisami globalne płatności stablecoinami oraz wspierając wykorzystanie aktywów kryptowalutowych jako praktycznych narzędzi płatniczych.

Bitwise XRP ETF wywołuje debatę, gdy ticker „XRP” pojawia się na NYSE

Nowy plan BlackRock dotyczący Staked Ethereum ETF wywiera nową presję na rywali

Bitcoin ponownie testuje dno, rok 2026 może być dobrą okazją do inwestycji

Artykuł omawia głównie rolę bitcoina i AI w przyszłej gospodarce oraz ich wpływ na rynek aktywów ryzykownych, a także prognozuje trendy rynkowe na rok 2026.