Przełącznik opłat w Uniswap Labs został włączony: tajemnicza strategia czy kolejna fala narracji?

Autor: Bruce

Oryginalny tytuł: Przełącznik opłat, tajemnicze drzwi do przyszłości i szans Uniswap Labs

Wstęp

Założyciel Uniswap opublikował w nocy najnowszą propozycję dotyczącą przełącznika opłat, który przez ostatnie 2 lata był odrzucany 7 razy. Tutaj, korzystając z treści @Michael_Liu93, wyjaśniam tę propozycję oraz mechanizm buybacku:

-

Spalono 100 milionów tokenów, co stanowi 10% całkowitej podaży, około 950 milionów dolarów (jako rekompensata za wcześniejszy brak spalania);

-

1/6 opłat przeznaczane jest na buyback i spalanie (5/6 trafia do LP), w ciągu ostatnich 30 dni przychód z opłat wyniósł 230 milionów dolarów, rocznie to 2,76 miliarda dolarów, z czego 1/6 to 460 milionów dolarów rocznie na buyback i spalanie uni na rynku, co przy obecnej kapitalizacji oznacza roczną deflację poniżej 5% całkowitej podaży tokenów;

-

Wyliczenie wskaźnika wyceny $UNI: kapitalizacja 9,5 miliarda dolarów, wskaźnik P/E 21x, wskaźnik P/S 3,5x;

-

Porównanie z hyperliquid: hyperliquid FDV 42,1 miliarda, roczny przychód 1,29 miliarda, roczny buyback 1,15 miliarda, wskaźnik P/E 37x, wskaźnik P/S 33x;

-

Porównanie z pump: pump FDV 4,5 miliarda, przychody z działalności meme są bardzo zmienne, w ostatnich miesiącach wahały się między 1-3 milionami dziennie, zakładając 1,5-2 miliony przychodu dziennie, rocznie to 550-730 milionów dolarów (100% buyback), wskaźnik P/E i P/S około 6x-8x.

????♂️Chodź, przeanalizujmy razem, jaka jest przyszłość @Uniswap?

Czy propozycja przejdzie?

✅ Bardzo wysokie prawdopodobieństwo przyjęcia (ponad 80%)

1️⃣Kluczowa pozycja decyzyjna:

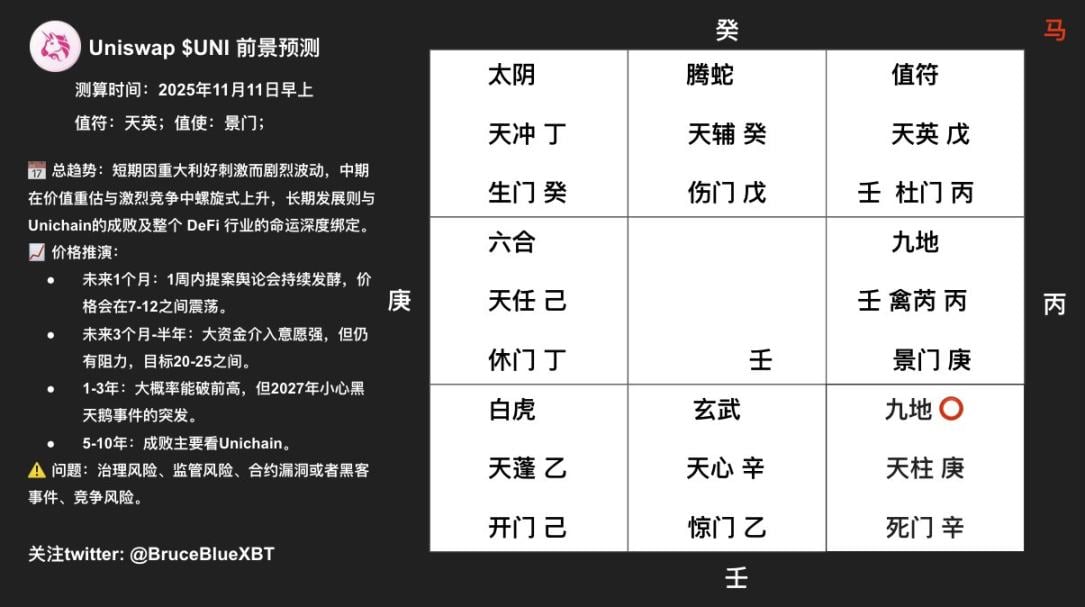

Wartość symbolu w pałacu Kun, symbolizuje najwyższy organ decyzyjny i ostateczny wynik, układ to Qinglong powracający do głowy, co oznacza trend nie do zatrzymania i sukces przedsięwzięcia. Ten układ wyraźnie wskazuje, że propozycja zostanie ostatecznie przyjęta.

Dzień i godzina są wspierane przez szczęśliwe gwiazdy i korzystne znaki, co pokazuje silne wsparcie wewnątrz społeczności oraz wysoką jakość i odpowiedni moment propozycji.

2️⃣Przekształcenie sił opozycyjnych:

Kluczowi przeciwnicy (inwestorzy) mają pewną siłę, ale ich pozycja wskazuje na złagodzenie i zmianę stanowiska. Tianrui i Jiutian w tym samym pałacu oznaczają, że ich obawy przesunęły się z "zdecydowanego sprzeciwu" na "jak zminimalizować ryzyko w trakcie procesu", a ich energia jest bardziej skierowana na szukanie rozwiązań niż na bezpośrednie blokowanie.

⚠️ Kluczowe problemy podczas procesu

Mimo że przyjęcie jest bardzo prawdopodobne, proces nie będzie łatwy i napotka trzy główne wyzwania, odpowiadające trzem pałacom w układzie:

1️⃣Ostateczne potwierdzenie ryzyka prawnego i podatkowego (główna przeszkoda)

Układ: Pałac Dui z Tianrui + Jingmen + Jiutian, oznacza, że proces będzie wymagał wielu negocjacji.

Odpowiednik w rzeczywistości: To właśnie @a16z i inne instytucje inwestycyjne od dawna najbardziej interesuje. Przed i po głosowaniu debata prawna na temat klasyfikacji papierów wartościowych i odpowiedzialności podatkowej DAO osiągnie szczyt. Może być konieczne dołączenie opinii prawnej lub drobna korekta warunków propozycji, aby całkowicie rozwiać wątpliwości dużych instytucji. To najbardziej czasochłonny etap całego procesu.

2️⃣Reakcja i uspokojenie społeczności LP (dostawców płynności)

Układ: Pałac Zhen z Liuhe + Xiumen + Tianren.

Odpowiednik w rzeczywistości: Część LP będzie niezadowolona z powodu podziału zysków, a nawet zagrozi przeniesieniem płynności do konkurencji. Zarządzanie społecznością musi skutecznie komunikować i wyjaśniać mechanizmy kompensacyjne (np. PFDA) oraz racjonalność wdrożenia etapowego, aby uspokoić te emocje i utrzymać fundamenty protokołu.

3️⃣Konkurenci wykorzystują okazję do ataku i zakłócania opinii publicznej

Układ: Pałac Li z Tengshe + Shangmen + Tianfu.

Odpowiednik w rzeczywistości: Konkurenci będą wykorzystywać narrację "UNI poświęca LP", tworząc negatywną opinię w mediach społecznościowych, próbując osłabić konsensus społeczności i przekierować użytkowników oraz płynność.

Jakie są perspektywy rozwoju?

Ogólny trend można podsumować następująco: w krótkim okresie gwałtowne wahania wywołane pozytywnymi informacjami, w średnim okresie spiralny wzrost w wyniku reewaluacji wartości i ostrej konkurencji, a w długim okresie rozwój głęboko powiązany z sukcesem unichain i losem całego sektora DeFi. Jego droga nie jest prosta, lecz polega na stopniowej realizacji potencjału "niebieskiego chipu DeFi" po pokonaniu wielu przeszkód.

???? Kluczowe trendy

1️⃣Krótki termin (najbliższe 3 miesiące): napędzany wiadomościami, konsolidacja

Gwałtowne wahania: Bingqi w pałacu Dui (Jingmen + Jiutian) oznacza nagły wzrost cen wywołany wiadomościami o propozycji. Jednak po gwałtownym wzroście nastąpi korekta i konsolidacja.

Kluczowy moment: 22-dniowy okres głosowania to kluczowe okno obserwacji. Wartość Jingmen w pałacu Dui, $7 – $7,5 to krótkoterminowa linia życia; jeśli się utrzyma, po przyjęciu propozycji możliwy jest kolejny atak na wyższe poziomy.

Nastroje rynkowe i postęp głosowania będą dominować nad ceną, a trend będzie szeroko się wahał, gromadząc energię do wyboru kolejnego kierunku.

2️⃣Średni termin (6 miesięcy - 2 lata): reewaluacja wartości, trend wzrostowy

Otwarcie układu: Jiashen i Geng w pałacu Kun, z Zhifu i Tianying, ten układ zapowiada, że po przyjęciu propozycji przyciągnie ona uwagę głównego kapitału i rozpocznie się odkrywanie wartości.

6 miesięcy: cel cenowy $15 – $25, odpowiadający kapitalizacji $1,5 – $2,5 miliarda, realizacja scenariusza bazowego.

1-2 lata: jeśli uda się skutecznie przechwycić przychody protokołu i utrzymać deflację, możliwe jest wyzwanie historycznego maksimum $44,5 i dążenie do przedziału $50 – $75. W 2026 roku (Bingwu) pałac Li zostanie wypełniony, a korzystne polityki i ekosystem mogą zadziałać wspólnie.

3️⃣Długi termin (3-10 lat): ekosystem na pierwszym miejscu, przeznaczenie

Ścieżka sukcesu: jeśli @Unichain zbuduje udany ekosystem, łącząc przychody protokołu z przechwytywaniem wartości on-chain, $UNI przestanie być tylko tokenem protokołu handlowego, a stanie się kluczowym aktywem infrastruktury finansowej Web3. Układ "Zhifu w pałacu Kun, Qinglong powraca do głowy" wspiera jego długoterminową pozycję lidera, z ceną docelową $100 – $200.

Ścieżka przeciętna: jeśli nie uda się przełamać konkurencji i utrzymać tylko obecny udział w rynku, $UNI stanie się wysokiej jakości "obligacją DeFi", której wartość będzie wspierana przez stabilny buyback i spalanie, a cena będzie się wahać w przedziale $30 – $60.

Konkurencyjne otoczenie: fosy i punkty przełomowe

Fosa: @Uniswap w pałacu Kun z Zhifu, co oznacza najsilniejszą markę, płynność i przyzwyczajenia użytkowników, co jest trudną do pokonania barierą dla konkurencji w krótkim okresie.

Punkt przełomowy: konkurenci w pałacu Dui, Tianrui + Jiutian, ich model wysokich zachęt tokenowych (ve(3,3)) jest agresywny, ale nie do utrzymania. Klucz do przełomu @Uniswap to wykorzystanie innowacji technologicznych takich jak V4 Hook, @Unichain, aby stworzyć nowe źródła wartości bez poważnego uszczerbku dla zysków LP, osiągając "i wilk syty, i owca cała".

Kluczowe ryzyka

Ryzyko zarządzania: Największa niepewność pozostaje w głosowaniu. Mimo wysokiego prawdopodobieństwa przyjęcia, Dumeng symbolizuje przeszkody, należy uważać na ewentualne nowe obawy prawne zgłoszone w ostatniej chwili przez dużych graczy jak @a16z.

Ryzyko konkurencji: Pałac Zhen z Liuhe + Xiumen sugeruje, że inne protokoły mogą połączyć siły, by przejąć płynność. Jeśli przełącznik opłat spowoduje masowy odpływ LP, podważy to fundamenty.

Ryzyko makro i regulacyjne: Pałac Kan z Xuanwu + Jingmen, należy uważać na czarne łabędzie w globalnych regulacjach po 2026 roku oraz systemowe ryzyko zmian trendów na rynku Crypto.

Symulacja przyszłości: sukces zależy od integracji ekosystemu

???? Uniswap: powrót wartości i walka o tron DeFi

Kluczowa perspektywa: protokół całkowicie przekształci się z "narzędzia zarządzania" w "aktywo przynoszące dochód", zamykając pętlę przechwytywania wartości, ale jego tron płynności jest pod bezprecedensową presją.

1️⃣Przebudowa wartości (1-2 lata złotego okna)

Układ: Pałac Kun "Zhifu + Wu Bing Qinglong powraca do głowy", symbolizuje powrót króla i reewaluację wartości. Włączenie przełącznika opłat jest kluczem do wybuchu tego trendu. $UNI zrzuci łatkę "bezwartościowego tokena zarządzania" i stanie się kluczowym aktywem z wyraźnym przepływem gotówki i oczekiwaniami deflacyjnymi.

Cel wyceny: Na podstawie rocznego buybacku i spalania o wartości setek milionów dolarów, wskaźnik P/E wzrośnie z obecnych 2,2x (na bazie opłat) do poziomu tradycyjnych spółek technologicznych (20-30x). W ciągu 1-2 lat kapitalizacja powróci do poprzedniego maksimum ($44,5) z dużym prawdopodobieństwem, a w średnim i długim terminie możliwe jest wyzwanie przedziału $75-$100.

2️⃣Obrona fosy (kluczowy konflikt)

Ryzyko: Pałac Dui z Tianrui + Jiutian, konkurenci atakują z wysoką efektywnością kapitałową (model ve(3,3)). Strategia @Uniswap polegająca na poświęceniu części zysków LP w zamian za przychody protokołu to miecz obosieczny.

Klucz do sukcesu: Czy uda się poprzez innowacje takie jak V4 Hook, aukcje PFDA itp. stworzyć dla LP nowe źródła zysków, które zrekompensują pobierane opłaty. Jeśli tak, fosa zostanie wzmocniona; jeśli nie, nastąpi negatywna spirala odpływu płynności.

⛓️ Unichain: walka o przetrwanie ekosystemu w warunkach ryzyka

Kluczowa perspektywa: To ryzykowny zakład, sukces otworzy przestrzeń wyceny sięgającą bilionów dolarów, porażka może zepchnąć do roli przeciętnego "łańcucha zapasowego".

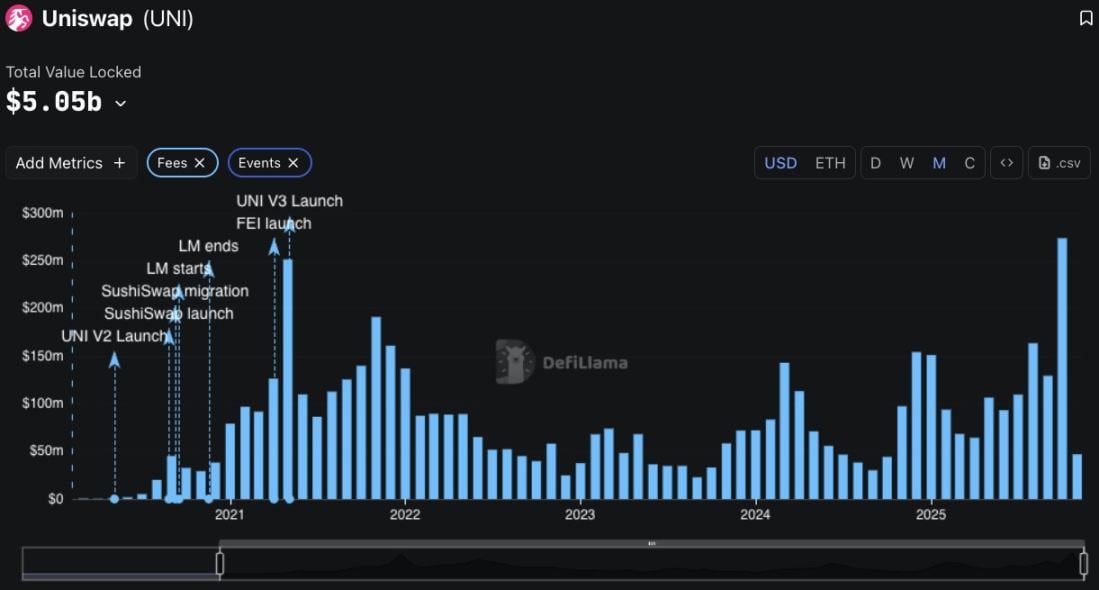

Przychody Unichain

1️⃣Szanse i ambicje

Układ: Pałac Gen "Kaimen + Baihu + Tianpeng". Kaimen oznacza ogromne możliwości rynkowe i nową narrację, Tianpeng symbolizuje śmiałą spekulację i ekspansję, sugerując, że @Unichain dąży do rozwiązania problemów wydajności głównej sieci i przechwytywania wartości poprzez model dedykowanego łańcucha, budując nową barierę ekosystemową.

Potencjał: Jeśli @Unichain zwiąże swoje przychody z sortera, natywne zalety V4 i ekonomię tokena $UNI, nie będzie już tylko łańcuchem, ale warstwą osadzania wartości całego ekosystemu @Uniswap, z potencjałem znacznie wykraczającym poza zwykły protokół DEX.

2️⃣Ryzyka i wyzwania

Niebezpieczny układ: Baihu symbolizuje ostrą konkurencję i presję, wskazując, że @Unichain stanie w szranki z dojrzałymi ekosystemami L2 jak @base, @Arbitrum, @Optimism. Tianpeng niesie też ryzyko "nadmiernej spekulacji" i "luk bezpieczeństwa".

Kluczowy problem: zimny start ekosystemu – jak przyciągnąć najlepsze aplikacje poza @Uniswap, by zbudować efekt sieciowy, to kwestia życia i śmierci.

Dowód wartości: Czy początkowe roczne przychody z sortera na poziomie 7,5 miliona dolarów wystarczą, by pokryć ogromne koszty rozwoju i utrzymania łańcucha oraz przynieść korzyści posiadaczom $UNI?

???? Relacja symbiotyczna: wspólny sukces, wspólna porażka

Scenariusz sukcesu (70% prawdopodobieństwa): @Uniswap dzięki marce i płynności utrzymuje podstawę, dostarczając @Unichain początkowych użytkowników i reputację; @Unichain poprzez niższe koszty transakcji i bardziej elastyczne aplikacje Hook wzmacnia @Uniswap, konsolidując jego pozycję lidera i otwierając nowe źródła przychodów. Oba tworzą efekt koła zamachowego, a $UNI staje się uniwersalnym kluczem do wartości całego ekosystemu.

Scenariusz porażki (30% prawdopodobieństwa): @Uniswap traci płynność przez przełącznik opłat, a udział w rynku zostaje uszczuplony; @Unichain zatrzymuje się w rozwoju z powodu braku ekosystemu. Oba ciągną się nawzajem w dół, a historia powrotu wartości $UNI kończy się smutno.

???? Kluczowe punkty do obserwacji w przyszłości

-

Początek grudnia 2025: ostateczny wynik głosowania nad przełącznikiem opłat i natychmiastowa reakcja rynku.

-

Połowa 2026: wskaźnik adopcji V4 i wczesne wdrożenia na @Unichain.

-

2027: niezależny TVL Unichain i liczba natywnych aplikacji – czy uda się zbudować własny ekosystem.

Ostateczne przeznaczenie Uniswap Labs: podział i wejście na giełdę?

W przyszłości Uniswap Labs może wydzielić część działalności (np. rozwój @Unichain, usługi frontendowe) do niezależnej spółki i dążyć do wejścia na giełdę – to bardzo prawdopodobna ścieżka.

✅ Czynniki sprzyjające wejściu na giełdę (prawdopodobieństwo: ok. 60%-70%)

1️⃣Układ pokazuje, że "Kaimen" jest otwarte

Pałac Gen, symbolizujący zdolność do działania Uniswap Labs, sam w sobie zawiera "Kaimen", czyli nowe organizacje, nowe możliwości i współpracę. Wydzielenie części działalności do nowej spółki idealnie wpisuje się w ten znak.

Tianpeng w tym pałacu symbolizuje śmiałe operacje kapitałowe i ekspansję, co wskazuje, że zespół Labs ma wystarczające ambicje i motywację do realizacji takich przedsięwzięć związanych z dużym finansowaniem.

2️⃣Jasny nośnik wartości, unikanie kluczowych konfliktów

Ten ruch sprytnie oddziela "prawo do zarządzania protokołem" (należące do tokena $UNI) od "prawa do usług technicznych i rozwoju" (należącego do akcji spółki giełdowej). Spółka giełdowa może jasno opierać swoją wycenę na umiejętnościach technicznych, przychodach z rozwoju oprogramowania i przyszłych przychodach z sortera @Unichain, nie będąc bezpośrednio powiązaną z problemem papierów wartościowych tokena $UNI, co rozwiązuje najpoważniejszy konflikt regulacyjny.

3️⃣Istnieją udane precedensy

Podobnie jak relacja @Coinbase z @Base oraz wcześniejsza @ethereum z @Consensys. @Consensys jako kluczowa siła rozwojowa ekosystemu Ethereum, przeszedł wiele rund finansowania i wielokrotnie pojawiały się plotki o wejściu na giełdę. To daje Uniswap Labs jasny wzorzec.

⚠️ Wyzwania i ryzyka (nadal istnieją przeszkody)

1️⃣Konkurencja rynkowa i presja

Pałac Gen z Baihu oznacza, że nawet po podziale i wejściu na giełdę, proces ten będzie wiązał się z bardzo ostrą konkurencją rynkową i ogromną presją zewnętrzną. Rynek kapitałowy będzie porównywał ją z firmami takimi jak @Coinbase i surowo oceniać jej rentowność i potencjał wzrostu.

2️⃣Delikatna równowaga układu

Spółka giełdowa nadal będzie głęboko zależna od marki i ekosystemu protokołu @Uniswap. Jak zapewnić zgodność interesów spółki giełdowej i zdecentralizowanej społeczności będzie dużym wyzwaniem zarządczym. Jeśli działania spółki giełdowej zaszkodzą interesom protokołu (np. pobieranie zbyt wysokich opłat), wywoła to silny sprzeciw społeczności $UNI i podważy fundamenty.

3️⃣Niezależność działalności i podstawa wyceny

Rynek kapitałowy zapyta: jaka jest kluczowa bariera tej firmy? Jeśli jest tylko dostawcą usług frontendowych dla protokołu @Uniswap, jej wartość jest ograniczona. Musi udowodnić, że posiada niezależne od protokołu przewagi technologiczne i źródła przychodów (np. wyłączne prawa do operowania @Unichain, patenty na technologię cross-chain itp.), aby uzyskać wysoką wycenę.

Na zakończenie✍️

Na rozdrożu DeFi, Uniswap Labs otwiera złotą erę przechwytywania wartości dzięki przełącznikowi opłat: propozycja najprawdopodobniej przejdzie, $UNI przekształci się z narzędzia zarządzania w aktywo przynoszące dochód, wspólnie z ekosystemem @Unichain tworząc efekt koła zamachowego. Co więcej, jeśli Labs z powodzeniem się podzieli i wejdzie na giełdę, rozwiąże to problem regulacji, przyciągnie kapitał głównego nurtu i popchnie $UNI na szczyt. Jednak sukces lub porażka zależy od konsensusu społeczności, obrony przed konkurencją i przewodnictwa losu.

Czy jesteś gotowy, by być świadkiem powrotu króla DeFi i narodzin imperium finansowego Web3?

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Prognoza ceny Dogecoin: Analitycy twierdzą, że to najtrudniejszy kwartał DOGE w historii – ale przewidują także ogromne odbicie wkrótce

Dogecoin przechodzi przez to, co wielu analityków uważa za jego najtrudniejszy kwartał od lat, ponieważ ta memowa kryptowaluta zmaga się z utrzymaniem się powyżej kluczowej strefy wsparcia na poziomie 0,17 USD.

Firma skarbca Ethereum, BTCS, odnotowała przychód w wysokości 65,59 miliona dolarów w raporcie finansowym za trzeci kwartał

BTCS osiągnęło przełomowe wyniki za trzeci kwartał 2025 roku, generując przychód w wysokości 4,94 mln dolarów oraz zysk netto w wysokości 65,59 mln dolarów, napędzane agresywną strategią akumulacji Ethereum.

American Bitcoin braci Trumpów gwałtownie się waha w związku z wynikami za trzeci kwartał i wzrostem rezerw BTC

American Bitcoin podwoił kwartalne przychody i zwiększył marżę brutto, jednak akcje gwałtownie spadły podczas handlu przed sesją z powodu ogólnej słabości rynku. W trzecim kwartale kopalnia dodała ponad 3 000 BTC do swojego rezerwatu bitcoin, ponieważ jej moc wydobywcza wzrosła do 25 EH/s po dużej rozbudowie floty oraz fuzji z Gryphon.

The Daily: Spot bitcoin ETFs odnotowują drugi co do wielkości odpływ w historii, Michael Saylor odpiera plotki o sprzedaży BTC przez Strategy i więcej

Szybki przegląd: Spotowe ETF-y bitcoin odnotowały w czwartek odpływy netto w wysokości 869,9 milionów dolarów — to drugi co do wielkości odpływ w historii, gdy na rynku pojawiły się nastroje unikania ryzyka. Współzałożyciel Strategy, Michael Saylor, odrzucił plotki, że firma sprzedała 47 000 BTC, podkreślając, że agresywnie kupuje i ujawni nowe zakupy w poniedziałek.