Tajemniczy zespół, który przez trzy miesiące dominował na Solana, zamierza wyemitować token na Jupiter?

Bez marketingu, bez wsparcia VC – jak HumidiFi w ciągu 90 dni wygrało wojnę na własnego market makera na Solana?

Autor: SpecialistXBT

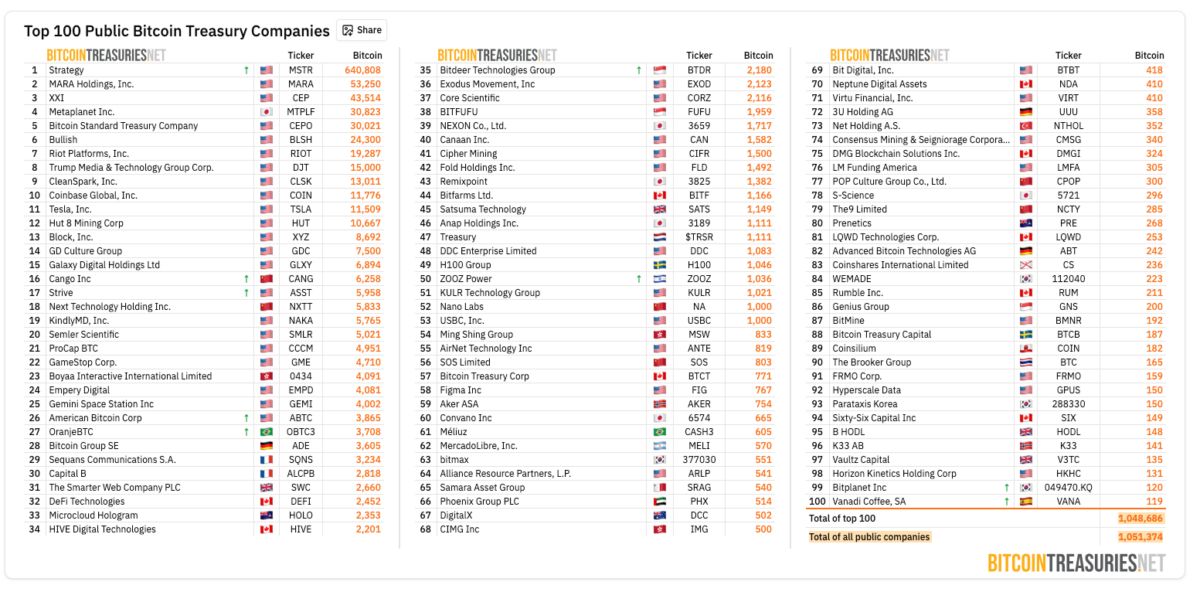

Zespół bez oficjalnej strony internetowej, bez społeczności, działający anonimowo, w ciągu 90 dni zdobył prawie połowę udziału w wolumenie transakcji na Jupiter.

Aby lepiej zrozumieć ten tajemniczy projekt, najpierw musimy przyjrzeć się cichej rewolucji transakcji on-chain, która ma miejsce na Solana.

Całkowity wolumen transakcji obsłużonych przez HumidiFi stanowi 42% wolumenu Jupiter

Źródło: Dune, @ilemi

Jak własny AMM przebudowuje handel on-chain

W kontekście AMM, toksyczny przepływ zleceń odnosi się do sytuacji, gdy wysokoczęstotliwościowi arbitrażyści wykorzystują niskie opóźnienia i zaawansowane algorytmy, aby szybko wychwycić różnice cenowe i natychmiast wyrównać różnice między cenami on-chain a miejscami odkrywania cen (zazwyczaj scentralizowane giełdy jak Binance). Zyski z tych toksycznych przepływów ostatecznie ponoszą traderzy, dostawcy płynności i market makerzy on-chain.

Na tradycyjnych rynkach finansowych, gdzie transakcje są kojarzone przez scentralizowane księgi zleceń (CLOB), profesjonalni market makerzy mogą radzić sobie z toksycznym przepływem zleceń na wiele sposobów (np. dostosowując spread, wstrzymując kwotowania). Analizując wzorce przepływu zleceń, mogą identyfikować traderów z przewagą informacyjną i odpowiednio dostosowywać kwotowania, aby ograniczyć straty wynikające z „antyselekcji”. Dlatego market makerzy działający na Solana naturalnie wybierali DEX-y takie jak Phoenix, które wykorzystują CLOB. Jednak w okresie „meme szaleństwa” Solana od 2024 do początku 2025 roku, sieć Solana była przeciążona bezprecedensowym popytem, przez co zlecenia market makerów często nie trafiały na blockchain, a aktualizacja kwotowań pochłaniała ogromne ilości kosztownych jednostek obliczeniowych, gwałtownie zwiększając koszty market makerów.

Szereg trudnych problemów praktycznych zmusza najbardziej doświadczonych market makerów AMM do fundamentalnego przemyślenia sposobu funkcjonowania rynków on-chain, a rewolucyjna, nowa struktura rynku zaczyna się wyłaniać.

Ten nowy paradygmat nazywany jest „własnym AMM” (Prop AMM), którego celem jest zapewnienie na blockchainie płynności o niższym spreadzie i większej efektywności, przy jednoczesnym maksymalnym ograniczeniu ryzyka wykorzystania przez wysokoczęstotliwościowych arbitrażystów.

SolFi, ZeroFi i Obric to pierwsi „trzej giganci” własnych AMM. Nie udostępniają oni publicznie interfejsów kontraktów, lecz przekazują je bezpośrednio głównym routerom transakcyjnym, takim jak Jupiter, i wymagają, aby Jupiter kierował zlecenia do ich AMM. Taka konstrukcja sprawia, że zewnętrznym profesjonalnym arbitrażystom, takim jak Wintermute, niezwykle trudno jest bezpośrednio wchodzić w interakcję z kontraktem, ponieważ nie są w stanie zrozumieć ani przewidzieć logiki transakcyjnej, co zapobiega podmienianiu kwotowań market makera i problemowi „antyselekcji” przez podmioty z przewagą informacyjną.

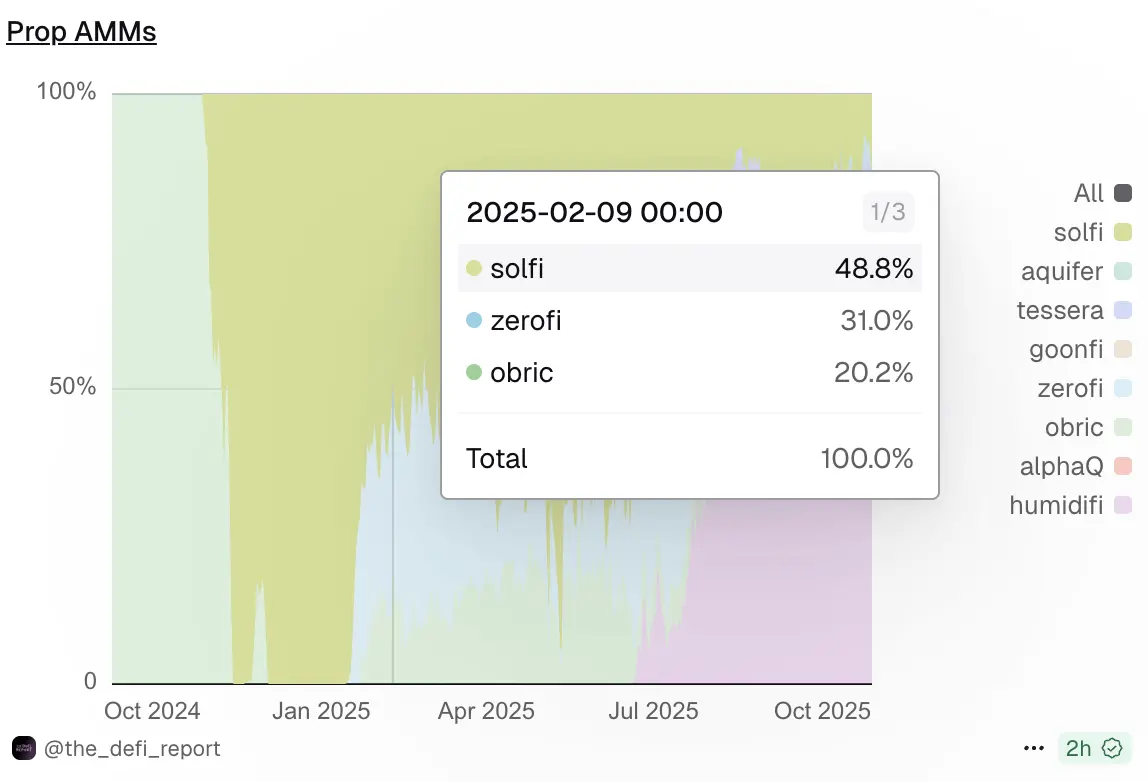

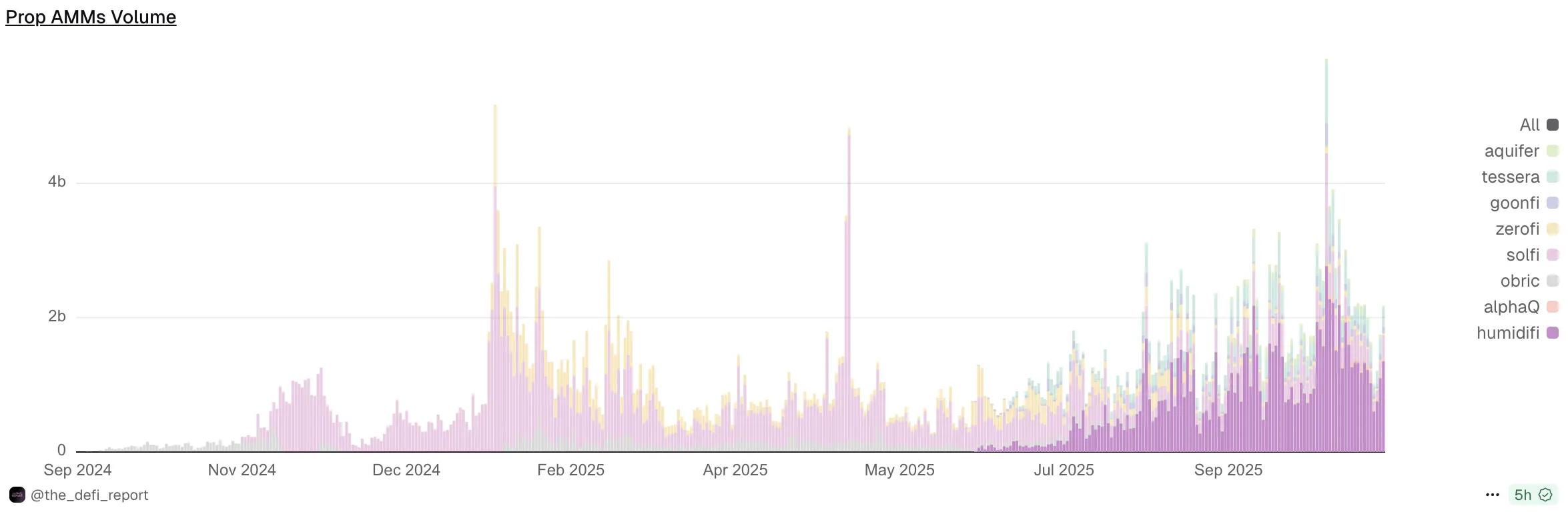

W lutym 2025 roku SolFi, ZeroFi i Obric to trzy główne własne AMM

Źródło: Dune @the_defi_report

Błyskawiczna ofensywa HumidiFi

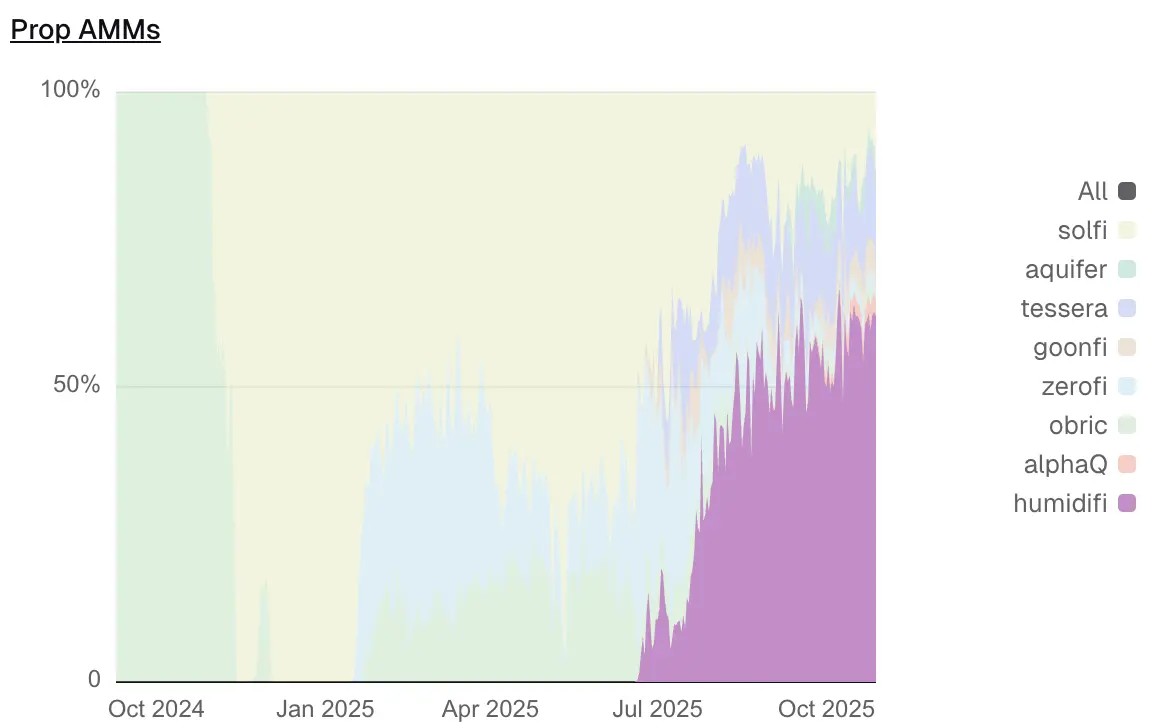

Konkurencja wśród własnych AMM osiągnęła apogeum w lipcu 2025 roku, a projekt o nazwie HumidiFi w zawrotnym tempie przekształcił cały krajobraz rynku.

HumidiFi oficjalnie wystartował w połowie czerwca 2025 roku i już po dwóch miesiącach zdobył 47,1% wolumenu wszystkich własnych AMM, stając się niekwestionowanym liderem rynku. Dla porównania, dawny hegemon SolFi zanotował gwałtowny spadek udziału z 61,8% dwa miesiące wcześniej do 9,2%.

Źródło: Dune @the_defi_report

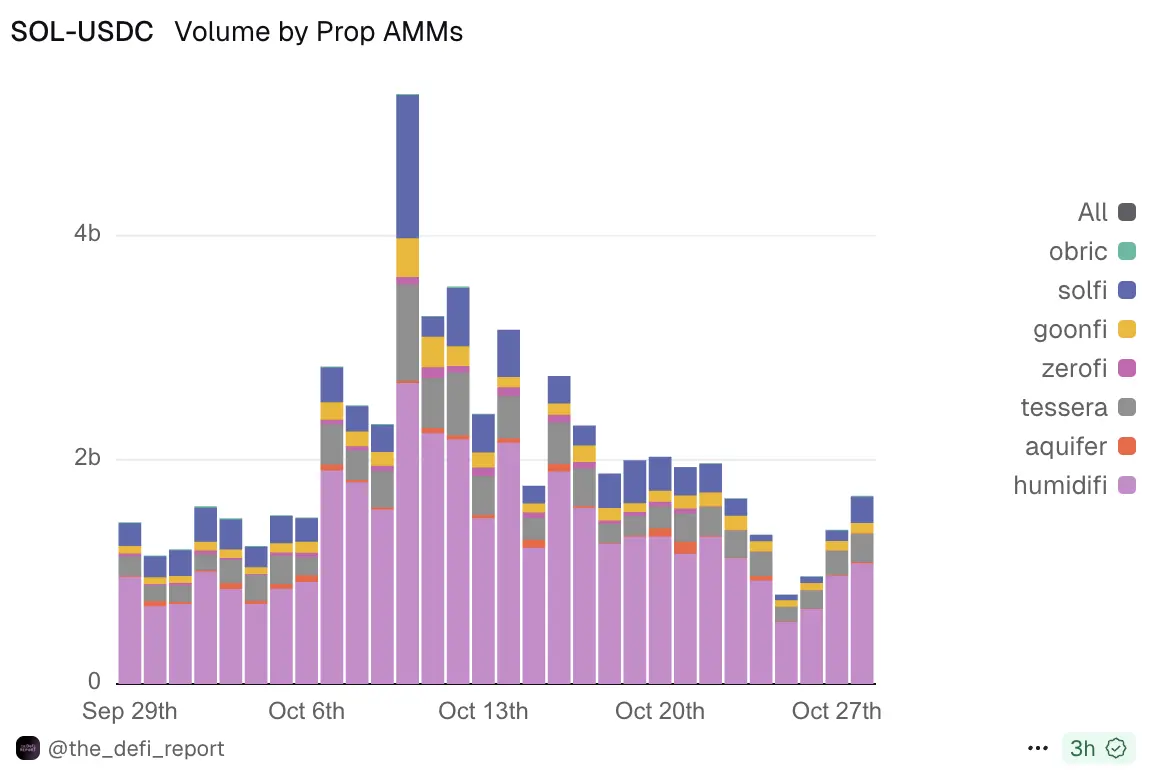

Dominacja HumidiFi jest szczególnie widoczna na parze SOL/USDC. 28 października (UTC+8) HumidiFi obsłużył w ciągu jednego dnia transakcje SOL/USDC o wartości 1.08 miliarda dolarów, co stanowiło 64,3% całkowitego wolumenu tej pary tego dnia.

Źródło: Dune @the_defi_report

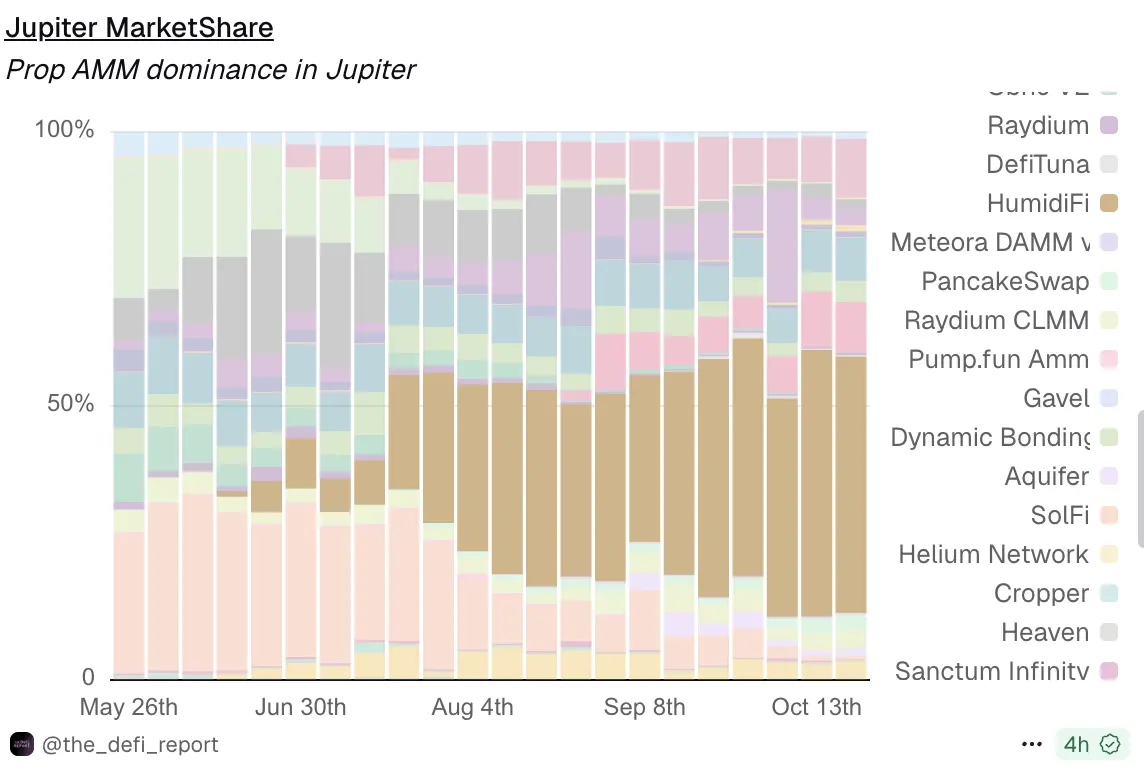

HumidiFi ma również bardzo wysoką penetrację w Jupiter routing. Jako agregator z 86,4% udziałem w rynku na Solana, wybory routingu Jupiter w dużej mierze decydują o rzeczywistym doświadczeniu traderów. Dane z 20 października (UTC+8) pokazują, że udział HumidiFi w Jupiter wynosił aż 46,8%, ponad czterokrotnie więcej niż drugiego TesseraV (10,7%).

Źródło: Dune @the_defi_report

Patrząc szerzej na cały ekosystem własnych AMM, dominacja HumidiFi jest równie stabilna. 28 października (UTC+8) całkowity wolumen transakcji wszystkich własnych AMM wyniósł 2.18 miliarda dolarów, z czego HumidiFi odpowiadał za 1.35 miliarda dolarów, co stanowiło aż 61,9%. Ta liczba nie tylko znacznie przewyższała drugiego SolFi (309 milionów dolarów), ale nawet przekraczała łączny wolumen wszystkich konkurentów z miejsc 2-8.

Źródło: Dune @the_defi_report

To zwycięstwo HumidiFi zostało osiągnięte praktycznie w pełnej „niewidzialności”. Nie posiadał oficjalnej strony, początkowo nie miał nawet konta na Twitterze, a żadne informacje o członkach zespołu nie zostały ujawnione.

HumidiFi nie potrzebuje marketingu, airdropów ani opowieści. Wystarczy, że przy każdej transakcji oferuje lepszy spread i lepszą cenę wykonania niż konkurencja. Gdy algorytm routingu Jupiter raz za razem wybiera HumidiFi, rynek już oddał na niego swój głos.

Wyścig po prędkość i koszty

Kluczem do sukcesu HumidiFi jest maksymalne zredukowanie kosztów obliczeniowych aktualizacji orakli oraz sprytne wykorzystanie mechanizmu aukcji Jito do przekształcenia tej przewagi technologicznej w absolutną dominację rynkową.

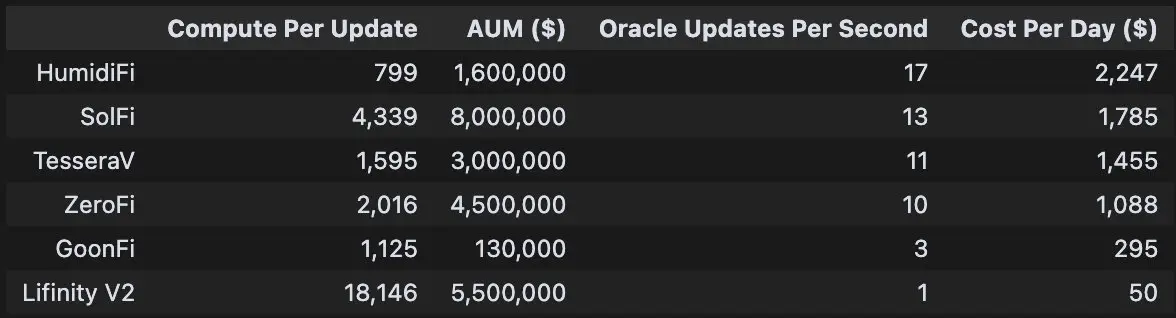

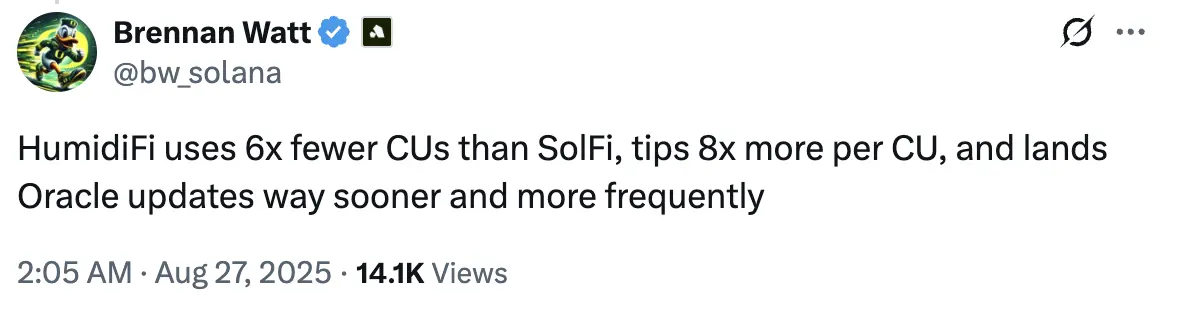

Po pierwsze, HumidiFi zużywa bardzo mało zasobów obliczeniowych. Według danych dostarczonych przez @bqbrady, każda aktualizacja orakla przez HumidiFi zużywa tylko 799 CUs (jednostek obliczeniowych). Dla porównania, główny konkurent SolFi potrzebuje 4339 CUs. TesseraV, obsługiwany przez topowego market makera Wintermute, potrzebuje 1,595 CUs, czyli dwa razy więcej niż HumidiFi.

Źródło: X, @bqbrady

HumidiFi w pełni wykorzystuje swoją niską konsumpcję CU, uzyskując absolutny priorytet transakcji w infrastrukturze MEV Solana – aukcji Jito. W aukcji Jito priorytet transakcji nie zależy od całkowitego napiwku (tip), lecz od napiwku na jednostkę obliczeniową (Tip per CU). HumidiFi przy każdej aktualizacji orakla płaci około 4,998 lamports napiwku. Dzięki bardzo niskiej konsumpcji CU (799 CUs), ich wskaźnik Tip per CU osiąga imponujące 6,25 lamports/CU.

Zgodnie z danymi inżyniera Brennana Watta z Solana core developer Anza, HumidiFi zużywa 6 razy mniej CU niż dawny lider Prop AMM SolFi i płaci ponad 8 razy więcej napiwku.

Kolejną kluczową przewagą HumidiFi jest częstotliwość aktualizacji orakla. HumidiFi aktualizuje swój orakl z częstotliwością 17 razy na sekundę, znacznie przewyższając głównych konkurentów (SolFi – 13 razy, TesseraV – 11 razy, ZeroFi – 10 razy).

W warunkach gwałtownych wahań na rynku kryptowalut, ta niemal natychmiastowa zdolność śledzenia cen pozwala im zawsze utrzymywać się blisko wartości godziwej, nie pozostawiając arbitrażystom okazji, a jednocześnie zapewniając bardziej zwartą płynność bez konieczności rozszerzania spreadu w celu samoobrony.

Oprócz tego HumidiFi bardzo dobrze radzi sobie z kontrolą kosztów. Dzienny koszt operacyjny HumidiFi wynosi tylko 2,247 dolarów. Dla porównania, SolFi, mimo że zarządza pięciokrotnie większym kapitałem (AUM) (8 miliardów dolarów vs 1.6 miliarda dolarów), ma dzienny koszt tylko o 20% niższy (1,785 dolarów).

Token WET debiutuje na Jupiter DTF

Własny AMM to segment „zwycięzca bierze wszystko”. HumidiFi osiągnął dzisiejszą dominację dzięki przewadze technologicznej, ale oznacza to również, że jeśli nowy konkurent dokona przełomu w efektywności CU lub szybkości orakla, może szybko przejąć jego udział w rynku. Ta wojna Prop AMM dopiero się zaczyna.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Deweloperzy Ethereum oficjalnie wyznaczają 3 grudnia jako datę aktualizacji Fusaka

Badacze z Ethereum Foundation oficjalnie ustalili datę następnej dużej aktualizacji mainnetu, nazwanej Fusaka, podczas czwartkowej rozmowy All Core Devs. Hard fork Fusaka, zgodny wstecznie, wdroży około tuzina propozycji ulepszeń Ethereum.

Canaan wraca z hukiem – poznaj Avalon A16, koparkę stworzoną do poważnych zadań

SEGG Media celuje w Bitcoin, on-chain yield oraz tokenizację aktywów w ramach inicjatywy kryptowalutowej o wartości 300 milionów dolarów

SEGG Media ujawnia strategię dotyczącą aktywów cyfrowych o wartości 300 milionów dolarów, łączącą model skarbu kryptowalutowego 80/20 z dochodami z walidatorów oraz tokenizowanymi aktywami sportowymi.

IQ i Frax wprowadzają KRWQ, pierwszego stablecoina powiązanego z koreańskim wonem na sieci Base

IQ i Frax wprowadziły KRWQ, oznaczając debiut stablecoina powiązanego z wonem na Base. Token wykorzystuje technologię LayerZero do transferów międzyłańcuchowych.