Nowy błękitny ocean o wartości 300 miliardów dolarów: trzy główne linie ekosystemu stablecoinów

Podścieżka stablecoinów przechodzi od koncepcji do rzeczywistości, z fazy spekulacji do fazy zastosowań.

Podsektor stablecoinów przechodzi od koncepcji do rzeczywistości, od spekulacji do zastosowań praktycznych.

Autor: Biteye, kluczowy współtwórca Louis

Redakcja: Biteye, kluczowy współtwórca Denise

Wstęp: Historyczny punkt zwrotny ekosystemu stablecoinów

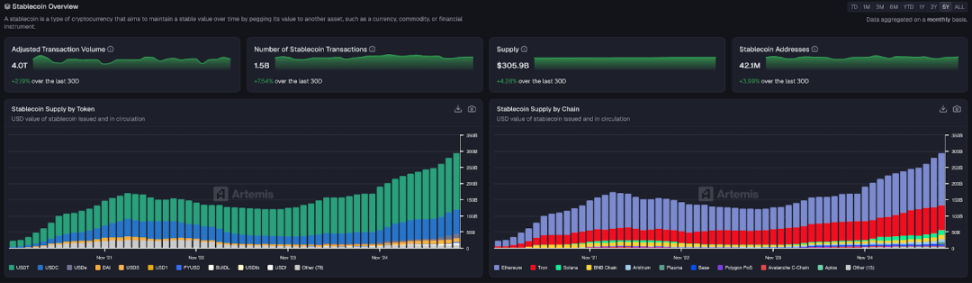

W latach 2024-2025 globalny rynek stablecoinów doświadcza bezprecedensowego, gwałtownego wzrostu. Do października łączna kapitalizacja stablecoinów przekroczyła 300 miliardów dolarów, co oznacza roczny wzrost o 82,9% w porównaniu do 166,3 miliardów dolarów na koniec 2024 roku. Ten wzrost nie tylko ustanowił nowy rekord, ale także oznacza fundamentalną transformację stablecoinów z marginalnych narzędzi spekulacyjnych w główną infrastrukturę finansową.

Aktualna ilość stablecoinów na rynku i dane dotyczące wolumenu transakcji

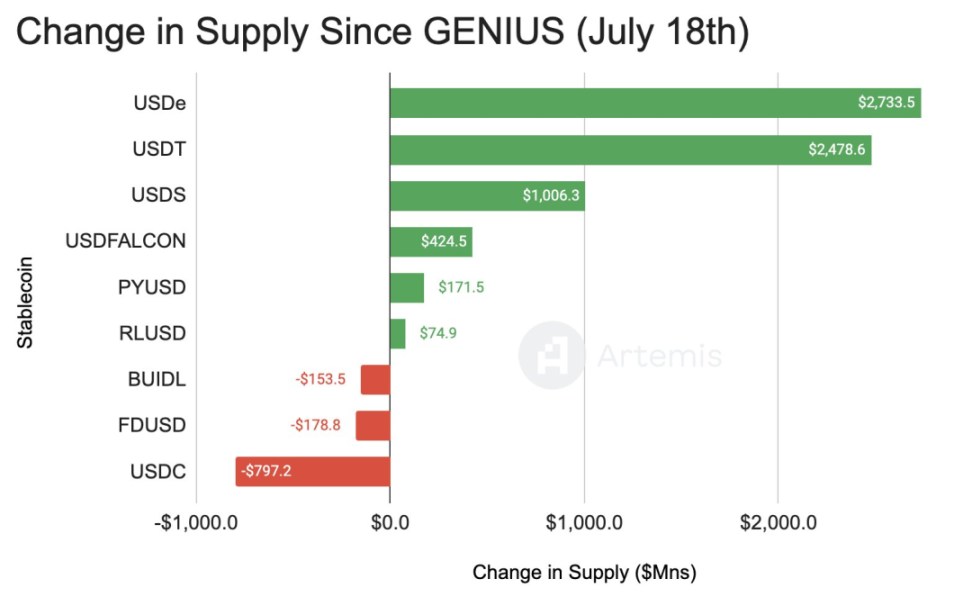

Historyczny przełom w otoczeniu regulacyjnym zapewnił silny impuls temu wzrostowi: w lipcu 2025 roku amerykańska ustawa GENIUS została oficjalnie podpisana, ustanawiając pierwszy federalny framework płatności stablecoinami. Jednocześnie unijne rozporządzenie MiCA weszło w pełni w życie w grudniu 2024 roku, kładąc solidne fundamenty pod uregulowany rozwój branży stablecoinów.

Wzrost stablecoinów po ustawie GENIUS

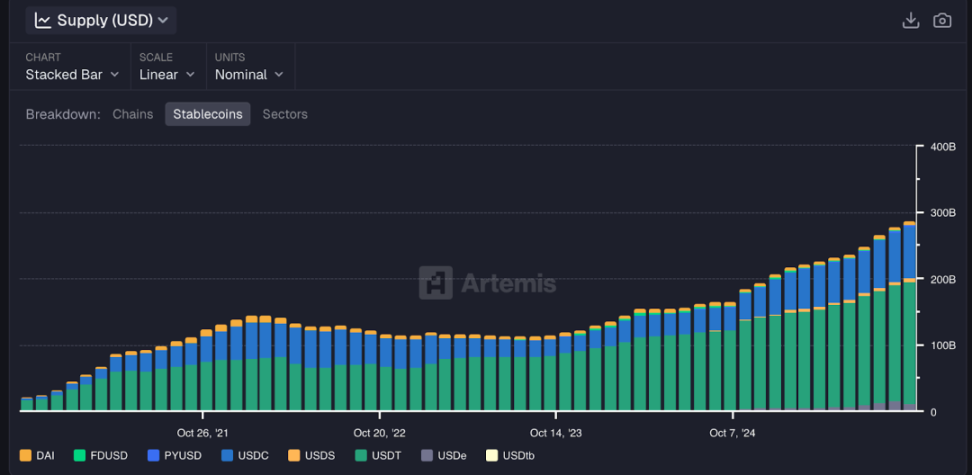

Chociaż USDT i USDC nadal dominują, ich udział w rynku spadł z 91,6% do 83,6%. Rynek stablecoinów powoli się zmienia, a nowe projekty stablecoinów szybko zyskują na znaczeniu, takie jak:

- Kapitalizacja rynkowa USDe od Ethena osiągnęła 11 miliardów dolarów

- Kapitalizacja rynkowa PYUSD od PayPal przekroczyła 2,76 miliarda dolarów

- Rynek stablecoinów wspieranych przez RWA osiągnął 35 miliardów dolarów, roczny wzrost o 46%

Udział w rynku poszczególnych stablecoinów

Dedykowane blockchainy stablecoinów: rewolucja infrastrukturalna

Tradycyjne blockchainy ujawniają istotne problemy podczas obsługi transakcji stablecoinami: wysokie opłaty za gas na Ethereum często sięgają kilkudziesięciu dolarów, a czas potwierdzenia transakcji waha się od kilku sekund do kilku minut; Tron, choć tańszy, boryka się z ryzykiem centralizacji i ograniczeniami technicznymi.

Nowa generacja dedykowanych blockchainów stablecoinów osiągnęła jakościowy przełom dzięki innowacjom technologicznym. Te blockchainy powszechnie obsługują przepustowość powyżej 1000 TPS, zerowe lub bardzo niskie opłaty oraz potwierdzenia transakcji w czasie poniżej sekundy. Co ważniejsze, stablecoiny są w nich natywnymi tokenami gas, całkowicie eliminując wpływ zmienności cen kryptowalut na doświadczenie użytkownika.

Plasma: flagowy projekt ekosystemu Tether

Plasma, jako lider tego sektora, zebrała 75,8 miliona dolarów finansowania, w tym 20,5 miliona dolarów w rundzie A w lutym 2025 roku prowadzonej przez Bitfinex i Framework Ventures oraz wsparcie takich inwestorów jak Peter Thiel i Bybit. Po uruchomieniu testnetu mainnetu 25 września 2025 roku, TVL szybko osiągnął 5,3 miliarda dolarów.

Pod względem technicznym Plasma wykorzystuje dostosowany mechanizm konsensusu PlasmaBFT, osiągając potwierdzenie finalności poniżej sekundy i wydajność ponad 2000 TPS. Kluczową innowacją jest system Paymaster, umożliwiający prawdziwie bezpłatne transfery USDT, a także obsługę niestandardowych tokenów gas i funkcji płatności poufnych. Projekt zintegrował już Chainlink oracle i poprzez niepowierniczy most bitcoinowy pBTC zbudował kompletny ekosystem DeFi.

Stable: instytucjonalnie zoptymalizowane USDT

Stable pozycjonuje się jako „realny tor płatności”, koncentrując się na instytucjonalnych zastosowaniach USDT. Projekt w lipcu 2025 roku pozyskał 28 milionów dolarów w rundzie seed, zainwestowanych wspólnie przez Franklin Templeton, Hack VC, PayPal Ventures i Bitfinex. Wykorzystuje konsensus StableBFT, obsługuje 10 000 TPS i finalność w ciągu sekund, zachowując jednocześnie kompatybilność z EVM.

Techniczną cechą Stable jest użycie USDT jako natywnego tokena gas oraz realizacja bezpłatnych transferów P2P dzięki abstrakcji kont. Funkcje dla przedsiębiorstw obejmują agregację transferów masowych, zgodne transfery prywatne i wsparcie dla cross-chain USDT0. Projekt zintegrował już stablecoin PYUSD od PayPal, skupiając się na rozwoju kanałów fiat on/off-ramp i emisji kart debetowych.

Arc: dedykowany ekosystem Circle

Arc, rozwijany przez Circle, pozycjonowany jest jako „dom finansów stablecoinów”, głęboko zintegrowany z ekosystemem Circle. Projekt wykorzystuje USDC jako natywny token gas, zapewniając przewidywalną strukturę opłat denominowanych w dolarach. Technicznie opiera się na silniku konsensusu Malachite BFT, obsługując 3000 TPS i finalność poniżej sekundy.

Unikalność Arc polega na wbudowanym silniku FX, obsługującym wymianę stablecoinów na podstawie zapytań oraz opcjonalnych funkcjach prywatności dla zgodnych z regulacjami blokad. Projekt bada również odwracalne transakcje USDC w celu przeciwdziałania oszustwom i współpracuje z niemiecką giełdą papierów wartościowych nad wdrożeniem na rynku UE.

Patrząc na skalę finansowania i postęp technologiczny, Plasma dzięki wsparciu ekosystemu Tether i najwcześniejszemu uruchomieniu mainnetu ma przewagę. Stable buduje zróżnicowaną konkurencyjność poprzez pozycjonowanie instytucjonalne i współpracę z PayPal, podczas gdy Arc opiera się na przewadze regulacyjnej Circle i pozycji ekosystemu USDC. Wszystkie trzy projekty wykorzystują mechanizmy konsensusu BFT, które w porównaniu do tradycyjnego PoS z probabilistyczną finalnością są lepiej dostosowane do scenariuszy płatności.

Stablecoiny z odsetkami: innowacyjne modele zysków

Stablecoiny z odsetkami oferują użytkownikom doświadczenie zysków przewyższające tradycyjne oszczędności bankowe, poprzez bezpośrednie wbudowanie dochodu w stablecoin.

Ethena USDe

Kapitalizacja rynkowa USDe wzrosła z 86 milionów dolarów w styczniu 2024 roku do 11,04 miliarda dolarów w październiku 2025 roku, co oznacza imponujący wzrost o 13 750% i awans na trzeciego największego stablecoina na świecie.

Innowacja technologiczna USDe polega na utrzymaniu stabilności poprzez strategię delta neutral, polegającą na stakowaniu aktywów takich jak ETH i WBTC oraz otwieraniu pozycji zabezpieczających na giełdach, tworząc ekspozycję bez ryzyka kierunkowego. sUSDe oferuje posiadaczom roczną stopę zwrotu na poziomie 2,56%-3,72%, a źródła zysków obejmują nagrody za staking Ethereum, opłaty finansowania kontraktów perpetual oraz stały dochód ze stablecoinów.

Ekosystem Sky

Ekosystem Sky (dawniej MakerDAO) zredefiniował zdecentralizowany rynek pożyczek stablecoinów poprzez rebranding i innowacje produktowe. USDS jako stablecoin nagrodowy osiągnął kapitalizację rynkową 8 miliardów dolarów, oferując użytkownikom roczną stopę zwrotu 4,75% dzięki mechanizmowi Sky Savings Rate.

Zyski pochodzą z nadwyżki protokołu, obejmującej opłaty za pożyczki i dochody z likwidacji, które są dystrybuowane użytkownikom oszczędzającym przez mechanizm SSR. Projekt uruchomił również plan restrukturyzacji Endgame z SubDAO, oferując różne usługi poprzez wyspecjalizowane subprotokóły, takie jak Spark, Grove, Keel.

Infrastruktura płatności stablecoinami: globalna transformacja finansowa

W 2025 roku wolumen przetworzonych płatności transgranicznych stablecoinami osiągnął 46 bilionów dolarów, co stanowi ponad 50% wolumenu Visa. Tradycyjne opłaty za płatności transgraniczne wynoszą zwykle 2-7%, obejmując opłaty za przelew, różnice kursowe i prowizje pośredników, podczas gdy stablecoiny mogą obniżyć koszty do 0,5-2%, oszczędzając 50-80% w scenariuszach wysokiej częstotliwości. Co ważniejsze, czas rozliczenia stablecoinów skraca się z tradycyjnych 3-5 dni roboczych do mniej niż 3 minut, znacznie redukując potrzebę prefinansowania i przerwy w przepływach pieniężnych.

Dynamiczny wzrost BVNK

BVNK jako dostawca infrastruktury stablecoinów w 2025 roku odnotował silny wzrost działalności, przetwarzając rocznie ponad 20 miliardów dolarów transakcji, głównie obsługując klientów korporacyjnych takich jak Worldpay, Flywire i dLocal. Citi Ventures dokonało strategicznej inwestycji w BVNK w październiku 2025 roku, wspierając globalną ekspansję torów płatności stablecoinami. Jednocześnie Coinbase i Mastercard prowadzą negocjacje w sprawie przejęcia BVNK, wyceniając firmę na 1,5-2,5 miliarda dolarów, co byłoby największym przejęciem stablecoinów w historii i podkreśla kluczową pozycję BVNK w płatnościach korporacyjnych stablecoinami.

Innowacyjne działania Stripe

Stripe wprowadził funkcję subskrypcji płatności stablecoinami, obsługując automatyczne pobieranie USDC na łańcuchach Base i Polygon, skierowaną do firm AI i SaaS. Koszt rozliczenia tej funkcji został zmniejszony o połowę, a firmy AI zgłaszają, że 20% płatności przeniosło się na stablecoiny. Stripe uruchomił także platformę Open Issuance, pomagając przedsiębiorstwom w emisji własnych stablecoinów oraz integrując narzędzia płatności agentów AI.

Integracja stablecoinów z AI: przyszłość finansów

Wraz z rozwojem gospodarki agentów AI, tradycyjne klucze API i modele subskrypcji nie są już wystarczające do autonomicznych transakcji między maszynami, co prowadzi do powstania protokołów i infrastruktury płatniczej zoptymalizowanej dla agentów AI.

KITE AI: Layer-1 dla internetu agentów

KITE AI jako lider tego sektora dąży do stworzenia pierwszego blockchaina Layer-1 zoptymalizowanego dla gospodarki agentów AI. KITE zakończył rundę A finansowania na 18 milionów dolarów, prowadzoną przez PayPal Ventures i General Catalyst.

Kluczowa innowacja projektu opiera się na trzech filarach technologicznych: systemie tożsamości agentów (AIR - Agent Identity Resolution), programowalnym zarządzaniu uprawnieniami oraz on-chain dowodach inteligencji (PoAI). AIR jako sklep z aplikacjami agentów rozwiązuje problem zaufania między agentami AI, a deweloperzy mogą wdrażać własnych agentów przez interfejs low-code i podłączać ich do ekosystemu.

Ostatnio KITE i Brevis ogłosiły strategiczne partnerstwo, wykorzystując technologię zero-knowledge proof do zwiększenia przejrzystości i autonomii modułów tożsamości i płatności agentów. Pierwsze moduły wdrożono na BNB Chain, a w przyszłości zostaną rozszerzone na KITE L1 w celu realizacji cross-chain proof relay.

Protokół x402: redefinicja standardu płatności HTTP

Protokół x402 jest wspierany przez gigantów technologicznych takich jak Coinbase, Google i Cloudflare. Gdy klient (np. agent AI lub aplikacja) uzyskuje dostęp do chronionych zasobów, serwer zwraca kod stanu 402 i szczegóły płatności w formacie JSON, w tym kwotę, walutę i adres odbiorcy. Klient następnie tworzy podpisaną transakcję płatniczą i ponownie wysyła żądanie z nagłówkiem X-PAYMENT. Po weryfikacji płatności on-chain przez pośredników takich jak Coinbase, serwer przyznaje dostęp do zasobów. Cały proces jest zdecentralizowany, a płatność rozliczana na blockchainie zapewnia audytowalność.

Techniczną zaletą x402 jest natywna integracja z HTTP i bardzo niskie koszty transakcji. Rozliczenie USDC na Base może zostać zakończone w 2 sekundy, opłata za gas wynosi poniżej 0,0001 dolara, a opłata protokołu to zero.

Perspektywy inwestycyjne i ocena ryzyka

Podsektor stablecoinów przechodzi od koncepcji do rzeczywistości, od spekulacji do zastosowań. Spośród czterech nowych sektorów, dedykowane blockchainy stablecoinów wykazują najjaśniejszą wartość inwestycyjną. Plasma, dzięki wsparciu ekosystemu Tether i potwierdzeniu popytu rynkowego przez TVL na poziomie 5,3 miliarda dolarów, posiada wyraźną przewagę technologiczną. Wraz z eksplozją popytu na płatności korporacyjne, tego typu projekty infrastrukturalne mogą uzyskać wycenę premium. Rozwiązania płatności korporacyjnych korzystają z poprawy otoczenia regulacyjnego, a wycena przejęcia BVNK na poziomie 1,5-2,5 miliarda dolarów odzwierciedla uznanie tradycyjnych gigantów finansowych dla infrastruktury stablecoinów. Integracja z AI jest na wczesnym etapie, ale tempo innowacji technologicznych i weryfikacji przypadków użycia przekracza oczekiwania, co czyni ją atrakcyjną dla inwestorów o wyższym apetycie na ryzyko. Stablecoiny z odsetkami mają najbardziej złożony stosunek ryzyka do zysku, a ryzyko odkotwiczenia modeli syntetycznych w ekstremalnych warunkach rynkowych nie może być ignorowane.

Ryzyko regulacyjne pozostaje największą zmienną. Choć ustawa GENIUS i rozporządzenie MiCA zapewniają ramy dla rozwoju branży, szczegóły wdrożenia i standardy egzekwowania nadal się zmieniają, dlatego projekty stablecoinów muszą stale monitorować koszty zgodności i zmiany polityki. Ryzyko konkurencji nasila się wraz z wejściem tradycyjnych gigantów finansowych, takich jak Stripe, Visa, Mastercard, których strategiczne działania przekształcą układ rynku. Nowe projekty muszą utrzymać przewagę w innowacjach technologicznych i budowie ekosystemu.

Inwestując w nowe sektory stablecoinów, należy znaleźć równowagę między innowacjami technologicznymi, zgodnością regulacyjną a popytem rynkowym. Wraz z uruchomieniem kluczowych projektów w 2025 roku i dalszym doprecyzowaniem ram regulacyjnych, ta runda modernizacji infrastruktury stablecoinów ma szansę przekształcić globalny krajobraz płatności i przynieść znaczące zyski wczesnym uczestnikom.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Prawdziwy bohater wczorajszego FOMC: nie obniżka stóp, lecz zatrzymanie QT

Rezerwa Federalna ogłosiła obniżkę stóp procentowych o 25 punktów bazowych i zakończenie QT (redukcji bilansu), jednak rynek wpadł w krótkoterminową panikę z powodu jastrzębich wypowiedzi Powella dotyczących niepewności co do obniżek stóp procentowych w grudniu, co spowodowało spadki cen bitcoin i ethereum. Streszczenie wygenerowane przez Mars AI To streszczenie zostało wygenerowane przez model Mars AI, którego dokładność i kompletność są wciąż na etapie iteracyjnej aktualizacji.

Kluczowy poziom wsparcia przełamany, „jastrzębi cień” Fed może ponownie wywołać zmienność na rynku

Bitcoin wykazuje oznaki słabości, a wiara rynku jest wystawiona na próbę.

SHIB buduje silne wsparcie w okolicach $0.0000095 przed dużym rajdem