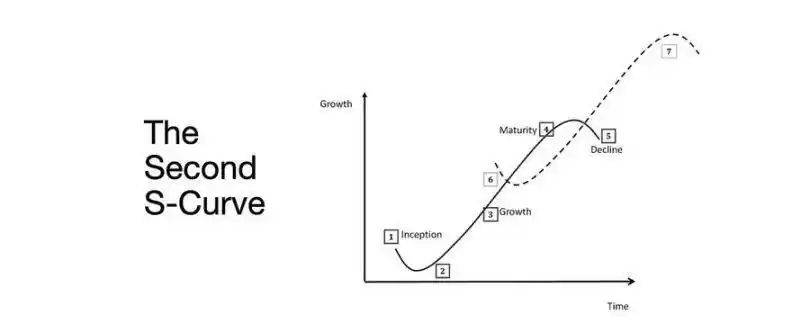

Klucz do przejścia z rynku niedźwiedzia na byka: druga krzywa wzrostu w kształcie litery S

Druga krzywa wzrostu S jest wynikiem strukturalnej normalizacji finansów poprzez stopy zwrotu, siłę roboczą i wiarygodność w warunkach rzeczywistych ograniczeń.

Oryginalny tytuł: The Second S-Curve

Oryginalny autor: arndxt, analityk kryptowalutowy

Oryginalne tłumaczenie: AididiaoJP, Foresight News

Ekspansja płynności nadal pozostaje dominującą narracją makroekonomiczną.

Sygnały recesji są opóźnione, a strukturalna inflacja wykazuje dużą lepkość.

Stopy procentowe polityki są wyższe niż poziom neutralny, ale niższe niż próg restrykcyjny.

Rynek wycenia miękkie lądowanie, ale prawdziwa korekta zachodzi na poziomie instytucjonalnym: od taniej płynności do umiarkowanej produktywności.

Druga krzywa nie jest cykliczna.

To normalizacja strukturalna finansów poprzez rentowność, siłę roboczą i wiarygodność w warunkach rzeczywistych ograniczeń.

Transformacja cyklu

Konferencja Token2049 w Singapurze oznacza punkt zwrotny od spekulacyjnej ekspansji do strukturalnej integracji.

Rynek dokonuje ponownej wyceny ryzyka, przechodząc od narracyjnie napędzanej płynności do danych o dochodach wspierających rentowność.

Kluczowe zmiany:

· Perpetual decentralized exchanges utrzymują dominację, a Hyperliquid zapewnia płynność na skalę sieciową.

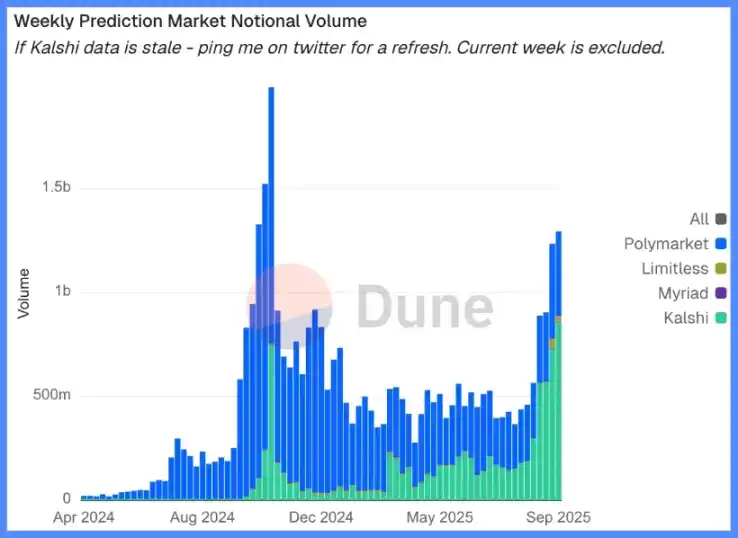

· Rynki predykcyjne wyłaniają się jako funkcjonalne instrumenty pochodne przepływu informacji.

· Protokoły AI z rzeczywistymi zastosowaniami Web2 po cichu zwiększają przychody.

· Restaking i DAT osiągnęły szczyt; dywersyfikacja płynności jest oczywista.

Makroinstytucje: dewaluacja waluty, demografia, płynność

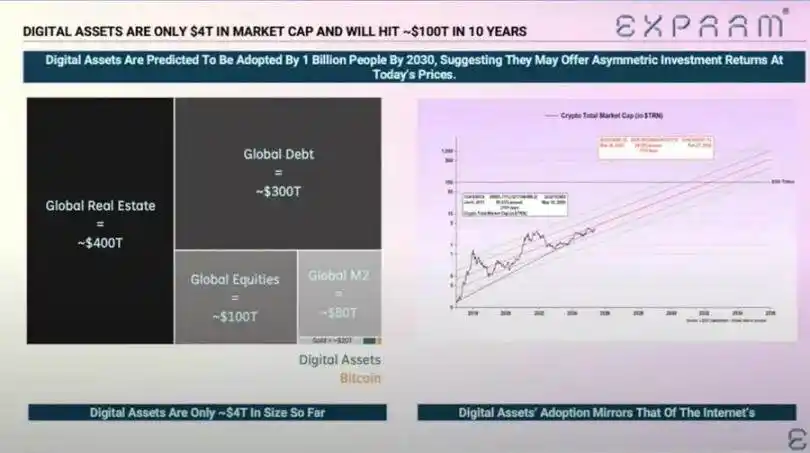

Inflacja aktywów odzwierciedla dewaluację waluty, a nie organiczny wzrost.

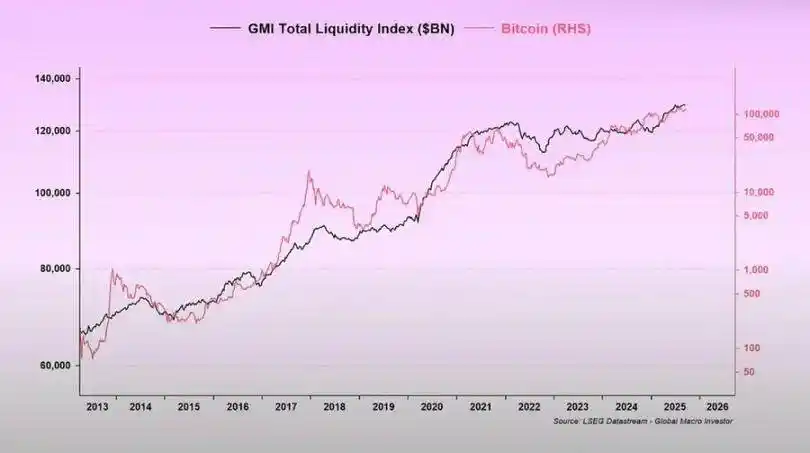

Gdy płynność się rozszerza, aktywa o dłuższym terminie przewyższają rynek.

Gdy płynność się kurczy, dźwignia i wyceny są kompresowane.

Trzy strukturalne czynniki napędzające:

· Dewaluacja waluty: spłata długu suwerennego wymaga ciągłej ekspansji bilansu.

· Demografia: starzenie się społeczeństwa obniża produktywność, wzmacniając zależność od płynności.

· Kanały płynności: globalna płynność, czyli suma rezerw banków centralnych i systemu bankowego, od 2009 roku śledzi 90% wyników aktywów ryzykownych.

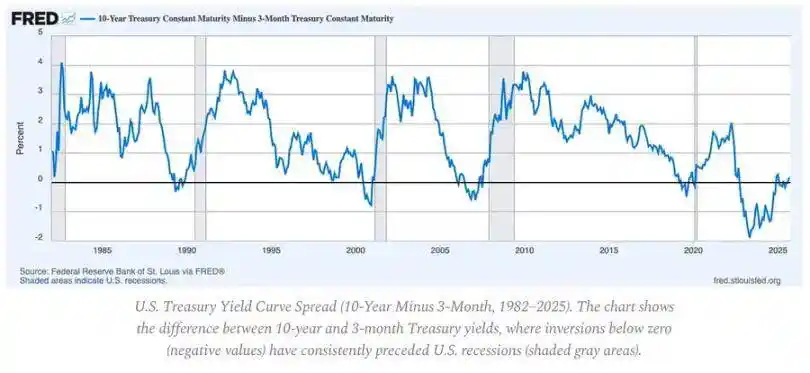

Ryzyko recesji: opóźnione dane, wskaźniki wyprzedzające

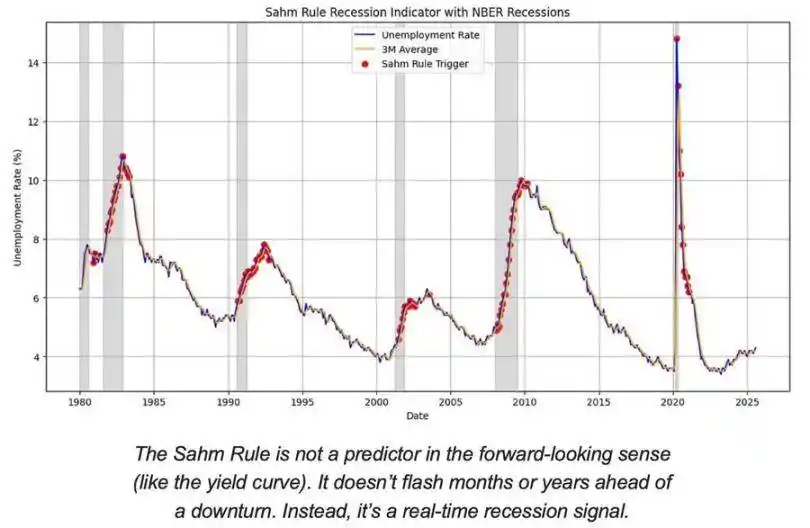

Główne wskaźniki recesji są opóźnione.

CPI, stopa bezrobocia i reguła Sahma potwierdzają recesję dopiero po jej rozpoczęciu.

Stany Zjednoczone znajdują się w późnej fazie cyklu gospodarczego, a nie w recesji.

Prawdopodobieństwo miękkiego lądowania jest nadal wyższe niż ryzyko twardego lądowania, ale czas polityki pozostaje czynnikiem ograniczającym.

Wskaźniki wyprzedzające:

· Odwrócenie krzywej dochodowości pozostaje najczystszym sygnałem wyprzedzającym.

· Spready kredytowe są pod kontrolą, co wskazuje na brak bezpośredniego systemowego napięcia.

· Rynek pracy stopniowo się ochładza; zatrudnienie pozostaje napięte w cyklu.

Dynamika inflacji: problem ostatniej mili

Dezinflacja towarów została zakończona; inflacja usług i lepkość płac obecnie kotwiczą ogólny CPI w okolicach 3%.

Ta „ostatnia mila” to najbardziej złożony etap dezinflacji od lat 80.

· Deflacja towarów obecnie częściowo kompensuje wpływ na CPI.

· Wzrost płac blisko 4% utrzymuje inflację usług na wysokim poziomie.

· Inflacja mieszkaniowa jest opóźniona w pomiarach; rzeczywiste czynsze rynkowe już się ochłodziły.

Implikacje polityki:

· Fed stoi przed wyborem między wiarygodnością a wzrostem.

· Zbyt wczesne obniżki stóp grożą ponownym przyspieszeniem; zbyt długie utrzymanie grozi nadmiernym zacieśnieniem.

· Wynik równowagi to nowa dolna granica inflacji blisko 3%, a nie 2%.

Struktura makro

Trzy długoterminowe kotwice inflacyjne nadal istnieją:

· Deglobalizacja: dywersyfikacja łańcuchów dostaw zwiększa koszty transformacji.

· Transformacja energetyczna: kapitałochłonne działania niskoemisyjne zwiększają krótkoterminowe koszty wejścia.

· Demografia: strukturalny niedobór siły roboczej powoduje trwałą sztywność płac.

Ogranicza to zdolność Fed do normalizacji bez wyższego nominalnego wzrostu lub wyższej równowagi inflacyjnej.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Firma DAT: koncepcja w trakcie transformacji

Vitalik pochwalił aktualizację Ethereum Fusaka.

Od tradycyjnych gigantów market makingu do kluczowego market makera na rynku predykcyjnym, SIG prowadzi zaawansowane działania w zakresie kryptowalut.

Niezależnie od tego, czy chodzi o inwestowanie, czy handel, SIG zawsze wykazuje się dalekowzrocznością.