Czy krach z 11 października był zorganizowanym atakiem? Szczegółowa analiza dwóch głównych wątpliwości

Czy największa likwidacja w historii była celowym atakiem?

Oryginalny tytuł: Was the Friday Crash a Coordinated Attack? The Evidence Points to Something Disturbing

Oryginalny autor: @yq_acc

Tłumaczenie: Jiahua, ChainCatcher

Czarny łabędź z 10 na 11 października doprowadził do największej w historii kryptowalut likwidacji na kwotę aż 19.3 miliardów dolarów. Chociaż wstępne raporty przypisywały przyczynę panice rynkowej wywołanej ogłoszeniem celnym, głębsza analiza danych ujawniła kilka budzących wątpliwości kwestii. Czy był to skoordynowany atak wymierzony w Binance i posiadaczy USDe? Przyjrzyjmy się dowodom.

Podejrzenie 1: Dlaczego akurat te trzy aktywa?

Najbardziej zagadkowym aspektem tego krachu była koncentracja na trzech konkretnych aktywach – ich ceny katastrofalnie się załamały, ale tylko na Binance:

USDe: Spadł na Binance do $0.6567, podczas gdy na innych giełdach utrzymywał się powyżej $0.90.

wBETH: Załamał się na Binance do $430, co stanowiło spadek o 88.7% względem normalnej ceny ETH.

BNSOL: Spadł gwałtownie na Binance do $34.9, podczas gdy na innych giełdach niemal nie było wahań.

Taki „specyficzny dla giełdy” krach natychmiast wzbudził alarm. Panika rynkowa zazwyczaj nie dotyczy tak precyzyjnie tylko jednej platformy.

Podejrzenie 2: Podejrzanie zbieżny moment w czasie

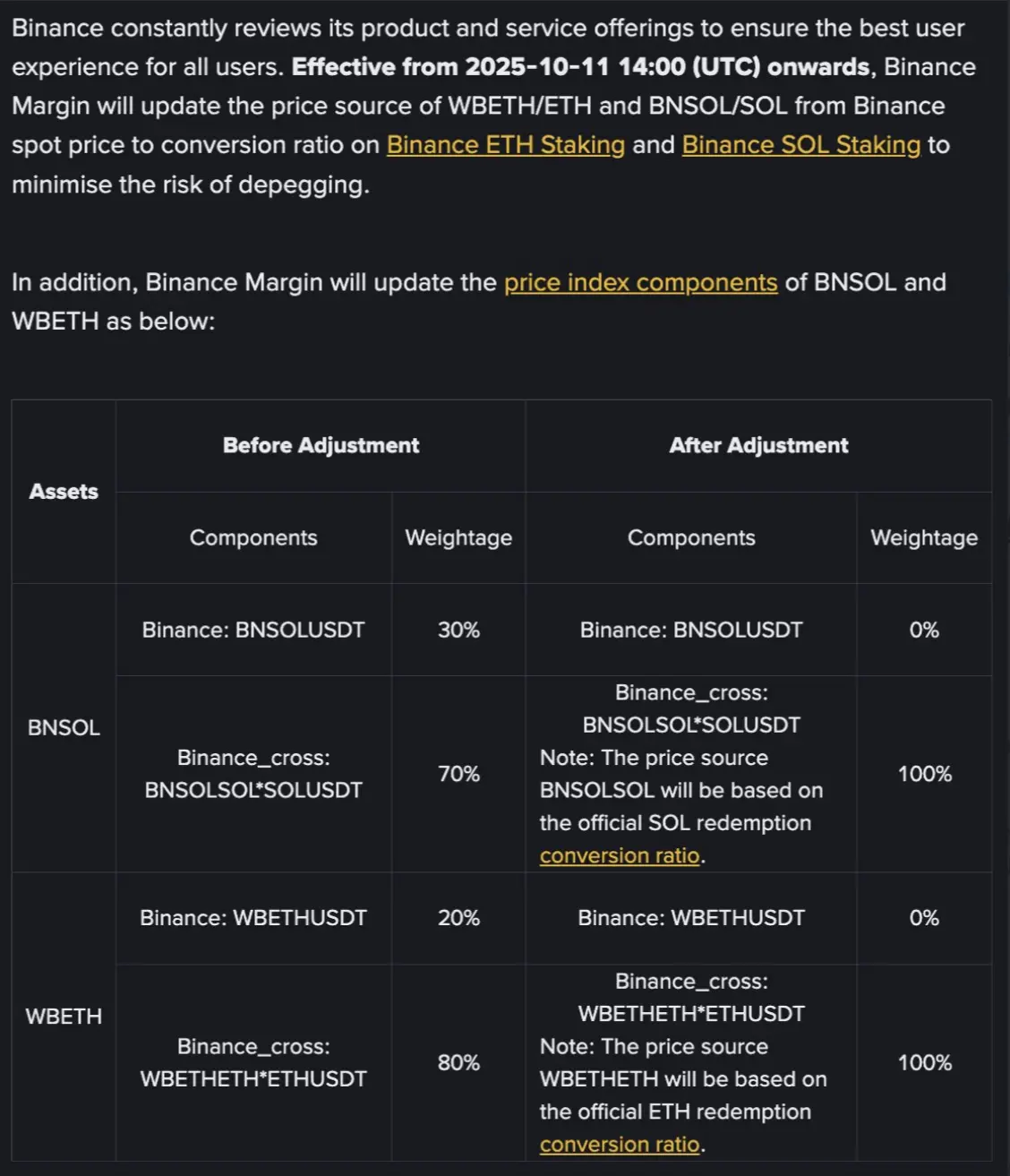

Sprawa staje się jeszcze ciekawsza. Już 6 października Binance ogłosiło aktualizację mechanizmu wyceny WBETH i BNSOL, przewidując jej wejście w życie 14 października (obecnie zmieniono na 11 października). Krach nastąpił dokładnie w dniach 10-11 października – idealnie w „oknie podatności” po ogłoszeniu, a przed wejściem w życie nowego mechanizmu.

Spośród tysięcy par handlowych, dlaczego tylko te trzy, które miały zapowiedzianą aktualizację, doświadczyły ekstremalnego odkotwiczenia? Prawdopodobieństwo, że to przypadek, jest znikome.

Hipoteza ataku: Starannie zaplanowana oś czasu

Załóżmy, że rzeczywiście był to zorganizowany atak – wtedy linia czasowa wskazuje na skrupulatne planowanie:

5:00 rano (UTC+8): Rynek zaczyna spadać z powodu wiadomości celnych, co jest normalną reakcją.

5:20 rano (UTC+8): Likwidacje altcoinów nagle gwałtownie przyspieszają. Ten ruch mógł być wymierzony w pozycje market makerów.

5:43 rano (UTC+8): USDe, WBETH i BNSOL zaczynają jednocześnie krach na Binance.

6:30 rano (UTC+8): Struktura rynku całkowicie się załamuje.

Szczegóły krachu:

-

5:00 rano (UTC+8): Początkowa zmienność rynku

-

Bitcoin zaczyna spadać z $119,000

-

Wolumeny w normalnym zakresie

-

Market makerzy utrzymują standardowy spread

-

-

5:20 rano (UTC+8): Pierwsza fala likwidacji

-

Likwidacje altcoinów gwałtownie przyspieszają

-

Wolumeny rosną: 10-krotność normalnej aktywności

-

Pojawia się tryb wycofywania się market makerów

-

-

5:43 rano (UTC+8): Kluczowe odkotwiczenie

-

USDe: $1.00 → $0.6567 (-34.33%)

-

WBETH: 3,813 USDT → początek katastrofalnego spadku

-

BNSOL: ~200 USDT → przyspieszony krach

-

-

5:50 rano (UTC+8): Największe rozbieżności

-

WBETH osiąga 430.65 USDT (spadek o -88.7% względem parytetu)

-

BNSOL osiąga dno na 34.9 USDT (-82.5%)

-

Całkowity brak płynności po stronie kupujących

-

-

6:30 rano (UTC+8): Struktura rynku całkowicie się załamuje

-

Całkowita wartość likwidacji przekracza 10 miliardów dolarów

-

Market makerzy całkowicie się wycofują

- Wyjątkowe dla Binance anomalie cenowe osiągają szczyt

-

USDE/USDT spada o 5:43 rano (UTC+8)

WBETH/USDT spada o 5:43 rano (UTC+8)

Pomiędzy pierwszą falą likwidacji a krachem USDe, WBETH i BNSOL minęły 23 minuty, co sugeruje realizację według planu, a nie przypadkowe wydarzenie paniki.

BNSOL/USDT spada o 5:43 rano (UTC+8)

Czynnik USDe

USDe sam w sobie ma kilka słabości, które czynią go idealnym celem ataku:

1.Ukryta dźwignia: 12% program zysków Binance zachęcał użytkowników do rekurencyjnego pożyczania, tworząc pozycje z dźwignią do 10x.

2.Skoncentrowane zabezpieczenie: Wielu traderów używało USDe jako zabezpieczenia depozytowego.

3.Słaba płynność: Mimo że nazywa się „stablecoinem”, głębokość księgi zleceń USDe była zaskakująco płytka.

Kiedy USDe spadł do $0.6567, nie tylko spowodował bezpośrednie straty – mógł także wywołać efekt domina w całym ekosystemie.

Punkt widzenia market makera

Wśród traderów krąży teoria: pierwsza fala likwidacji altcoinów o 5:20 (UTC+8) miała na celu specjalnie uderzyć w market makerów. Gdy ci zostali zmuszeni do wyjścia z powodu strat, jednocześnie usunęli wszystkie zlecenia z par handlowych, co spowodowało natychmiastowy brak płynności i podatność rynku na krach.

Dowodem jest to, że ceny wielu altcoinów na Binance były wtedy znacznie niższe niż na innych giełdach, co odpowiada wzorcowi likwidacji głównych market makerów.

Śledzenie środków

Jeśli był to zorganizowany atak, atakujący osiągnęli zdumiewające zyski:

Potencjalny zysk z shortowania: 300-400 milionów dolarów

Zakupy po niskich cenach: okazje warte 400-600 milionów dolarów

Arbitraż między giełdami: 100-200 milionów dolarów

Całkowity potencjał zysku: 800 milionów do 1.2 miliarda dolarów

To nie są normalne zyski z handlu, lecz rabunkowe zwroty.

Inne wyjaśnienia

Trzeba przyznać, że istnieją też inne możliwości:

1.Efekt łańcuchowej likwidacji: Duża likwidacja naturalnie wywołuje efekt kuli śnieżnej.

2.Zbyt duża koncentracja ryzyka: Zbyt wielu traderów stosowało podobne strategie.

3.Presja systemowa: Giełda zawiodła pod ekstremalnym wolumenem.

4.Psychologia paniki: Strach sam w sobie tworzy samospełniającą się przepowiednię.

Jednak żadne z tych wyjaśnień nie tłumaczy, dlaczego krach tak precyzyjnie dotknął określone aktywa i określoną giełdę.

Podejrzane aspekty wydarzenia

Kilka czynników odróżnia to wydarzenie od typowego krachu rynkowego:

-

Specyfika miejsca: krach cenowy niemal wyłącznie na Binance

-

Selektywność aktywów: poważnie dotknięte tylko aktywa z zapowiedzianą podatnością

-

Precyzja czasowa: zdarzyło się dokładnie w oknie podatności

-

Sekwencyjność: market makerzy zostali usunięci przed uderzeniem w główne cele

-

Model zysku: zgodny z wcześniej przygotowaną strategią

Jeśli to prawda, co to oznacza

Jeśli rzeczywiście był to skoordynowany atak, oznacza to nową ewolucję manipulacji na rynku kryptowalut. Atakujący nie atakują już systemów czy nie kradną kluczy, lecz uzbrajają samą strukturę rynku.

To oznaczałoby:

-

Każde ogłoszenie giełdy staje się potencjalną podatnością

-

Przejrzystość może paradoksalnie obniżać bezpieczeństwo

-

Struktura rynku wymaga fundamentalnego przeprojektowania

-

Obecne modele ryzyka są niewystarczające

Kilka niepokojących możliwości

Chociaż nie możemy jednoznacznie udowodnić istnienia zorganizowanego ataku, dowody budzą uzasadnione podejrzenia. Precyzja, timing, specyfika miejsca i model zysku idealnie pasują do obrazu skoordynowanego ataku.

Niezależnie od tego, czy była to wybitna spekulacja, czy celowe działanie, ktoś zamienił przejrzystość Binance w podatność i w tym procesie zgarnął prawie miliard dolarów.

Branża kryptowalut musi teraz zmierzyć się z niepokojącym pytaniem: czy w naszym wzajemnie połączonym, działającym 24/7 rynku przejrzystość sama w sobie nie stała się bronią w rękach przebiegłych uczestników?

Zanim uzyskamy jasną odpowiedź, traderzy powinni zakładać, że każda giełda może mieć podobne podatności. Wydarzenia z 10-11 października mogą mieć wiele wyjaśnień, ale jedno jest pewne – nie były przypadkowe.

Niniejsza analiza opiera się na dostępnych danych rynkowych, porównaniach cen między giełdami oraz ustalonych wzorcach zachowań rynkowych. Wyrażone opinie są wyłącznie moje własne i nie reprezentują stanowiska żadnej instytucji.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Co się stało z ponownym stakingiem?

Dogłębna analiza drogi ponownego stakowania EigenLayer: napotkane trudności i sukcesy EigenDA, które torują drogę dla nowego kierunku EigenCloud.

Czy warto wziąć udział w publicznej sprzedaży HumidiFi z pulą stakingową JUP i FDV o wartości 69 milionów?

Przegląd tokenomiki i zasad publicznej oferty jednego artykułu.

Prawda stojąca za nocnym wzrostem bitcoin o 9%: czy grudzień stanie się punktem zwrotnym dla rynku kryptowalut?

Bitcoin gwałtownie odbił się 3 grudnia o 6,8% do poziomu 92 000 USD, a Ethereum wzrosło o 8%, przekraczając 3 000 USD. Tokeny o średniej i małej kapitalizacji odnotowały jeszcze większy wzrost. Odbicie rynku było napędzane przez oczekiwania obniżek stóp procentowych przez Fed, aktualizację technologiczną Ethereum oraz zmianę polityki. Podsumowanie wygenerowane przez Mars AI. Treść podsumowania została wygenerowana przez model Mars AI i jej dokładność oraz kompletność są wciąż udoskonalane.