Zanim naciśniesz przycisk short, zapoznaj się z tym raportem oceny OpenEden.

OpenEden nie jest projektem spekulacyjnym, lecz infrastrukturą mającą na celu połączenie tradycyjnych finansów z DeFi.

OpenEden nie jest projektem spekulacyjnym, lecz infrastrukturą mającą na celu połączenie tradycyjnych finansów z DeFi.

Autor: Stacy Muur

Tłumaczenie: AididiaoJP, Foresight News

OpenEden pozycjonuje się jako regulowany złoty standard tokenizacji RWA, łącząc finansowanie instytucjonalne z natywną kompozycyjnością DeFi.

Całkowita wartość zablokowana przekracza 517 milionów dolarów, uzyskał ocenę Moody’s „A”, ocenę S&P „AA+”, a także nawiązał partnerstwa z Bank of New York Mellon oraz Binance, rozwiązując tym samym paradoks regulacyjno-innowacyjny, z którym nie poradziła sobie większość projektów RWA.

Krótki kontekst rynku RWA:

- Do 2025 roku całkowity rynek tokenizowanych RWA osiągnie 1,2 biliona dolarów (wzrost z 300 miliardów dolarów w 2024 roku)

- Oczekiwany roczny skumulowany wzrost do 2025 roku wynosi 80-100%

- Potencjał rynku przekroczy 2 biliony dolarów do końca 2025 roku

- Tokenizowane obligacje skarbowe: rynek o wartości 150 miliardów dolarów (wzrost z 10 miliardów dolarów w 2023 roku)

Zatem potencjalny rynek dla OpenEden to:

- Obligacje skarbowe: globalny rynek o wartości 26 bilionów dolarów

- Stablecoiny: rynek powyżej 17 miliardów dolarów poszukujący zysków

- Całkowita wartość zablokowana w DeFi: ponad 100 miliardów dolarów poszukujących ekspozycji na RWA

- Popyt instytucjonalny na RWA: szybki wzrost

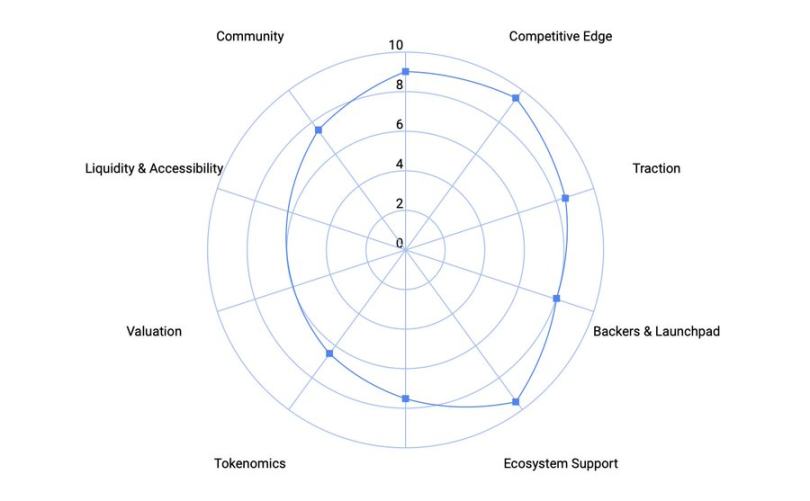

Ta analiza potencjału inwestycyjnego OpenEden wykorzystuje ocenę Muur, mój osobisty framework oceny protokołów oparty na parametrach ważonych wpływem.

Część pierwsza: Ocena produktu

Ocena stanu produktu: 9/10

- Etap: Mainnet działa od 2022 roku, posiada wiele funkcjonalnych produktów (TBILL, USDO, cUSDO).

- Wskaźniki: Całkowita wartość zablokowana przekracza 517 milionów dolarów, zweryfikowane integracje w sektorze DeFi.

- Dojrzałość: Zero poważnych incydentów bezpieczeństwa w ciągu 3 lat, audytowana infrastruktura, stabilna dostawa zysków.

Dlaczego 9/10? OpenEden działa na dużą skalę i cieszy się silną adopcją. Choć nie osiągnął jeszcze dominacji na poziomie miliardów dolarów jak Ondo, udowodniona atrakcyjność mainnetu uzasadnia niemal najwyższą ocenę.

Ocena przewagi konkurencyjnej: 9.5/10

- Unikalna innowacja: pierwszy tokenizowany fundusz obligacji skarbowych z oceną Moody’s „A” oraz S&P „AA+”.

- Rozwiązanie trylematu: regulacje + zysk + kompozycyjność DeFi, co zwykle jest niemożliwe do pogodzenia, ale OpenEden to osiągnął.

- Fosa konkurencyjna: instytucjonalna opieka powiernicza i zarządzanie inwestycjami (Bank of New York Mellon), przewaga regulacyjna oraz strategia wielołańcuchowa.

Dlaczego 9.5/10? Wyraźna przewaga pierwszego ruchu w regulowanym sektorze RWA, silne relacje z TradFi i zaawansowana integracja z DeFi. Szybkie kopiowanie przez konkurencję jest niemal niemożliwe.

Ocena atrakcyjności rynkowej: 8.5/10

- Całkowita wartość zablokowana: TBILL (260 milionów dolarów) i USDO (257 milionów dolarów), razem 517 milionów dolarów.

- Wzrost: TBILL wzrost rok do roku +135%; USDO osiągnął nowe szczyty.

- Adopcja: Binance i Ceffu akceptują cUSDO jako zabezpieczenie poza giełdą; skarbiec Pendle przyciąga popyt na bardzo wysokie roczne zyski.

- Działanie na wielu łańcuchach: Ethereum, Ripple, Polygon i inne.

Dlaczego 8.5/10? Eksplozja wzrostu, adopcja instytucjonalna i ciągłe użycie. Całkowita wartość zablokowana nie jest jeszcze najwyższa jak u Ondo, ale dynamika jest bardzo silna.

Ocena wspierających: 8/10

Wspierający: YZi Labs oraz wsparcie strategiczne od Bank of New York Mellon i Binance.

Dlaczego 8/10? Partnerzy instytucjonalni, ale brak ujawnionych czołowych funduszy venture crypto-native (jak Paradigm/a16z). YZi Labs ostatnio intensywnie inwestuje, ale nie wszystkie inwestycje przynoszą dobre zwroty detalistom.

Ocena wsparcia ekosystemu: 9.5/10

- Integracje DeFi: Pendle, Curve, Morpho, Euler, Balancer, Spectra.

- Partnerzy TradFi: Bank of New York Mellon (opieka powiernicza i zarządzanie inwestycjami), Moody’s i S&P (ratingi), Binance (akceptacja jako zabezpieczenie).

- Zyski: działające produkty i skarbce generują przychody.

Dlaczego 9.5/10? Niewiele projektów RWA może pochwalić się tak głęboką synergią TradFi i DeFi.

Ocena tokenomiki

Ocena wyceny: nie dotyczy

Całkowita rozwodniona wycena nie została ujawniona, ocena zostanie przeprowadzona na późniejszym etapie.

Tokenomika (35% oceny): 6.5/10

- Niewiadome: proporcje alokacji, okresy nabywania, harmonogram odblokowań.

- Pozytywy: aktywność społecznościowa (Bills) i zachęty tokenowe (OpenSeason) sugerują uczciwy start; konserwatyzm instytucji może zapewnić sprawiedliwość.

Dlaczego 6.5/10? Ograniczone dane o modelu ekonomicznym; do czasu ujawnienia szczegółów przyznano ostrożną, średnio-niską ocenę.

Użyteczność (30%): 7.5/10

- Oczekiwana użyteczność: zarządzanie, podział opłat z TBILL/USDO, staking, zachęty ekosystemowe.

- Zalety: rzeczywiste przechwytywanie przychodów opartych na opłatach.

- Słabości: ograniczenia regulacyjne mogą ograniczyć zakres użyteczności.

Płynność i dostępność (10%): nie dotyczy

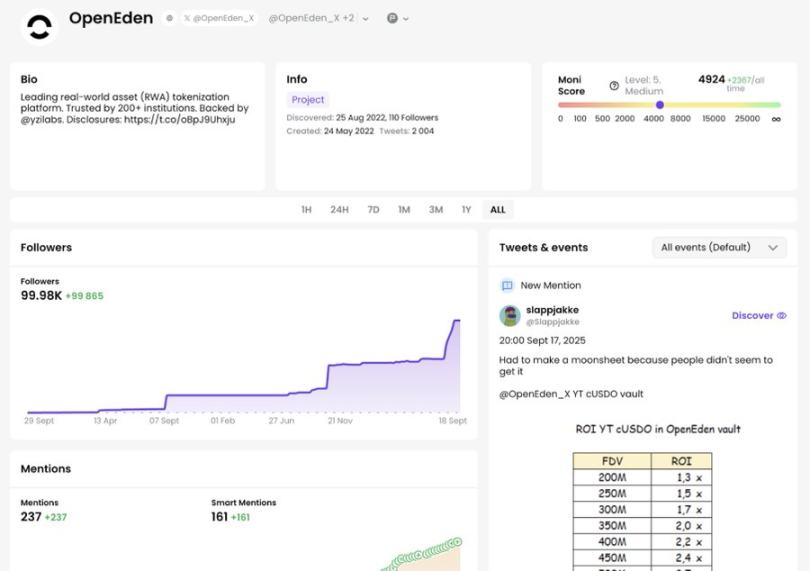

Społeczność i nastroje rynkowe

Ocena: 7.5/10

Silna pozycja wśród instytucji i natywnych użytkowników DeFi; słabsza atrakcyjność detaliczna i wiralna. Akcje takie jak OpenSeason zwiększają zaangażowanie.

Kontekst rynkowy

- Gorący temat: RWA to jedna z najgorętszych narracji 2025 roku. (końcowa ocena +0.5)

- Nastroje rynkowe: rynek znajduje się w strefie „chciwości”, trwa sezon altcoinów. (końcowa ocena +0.5)

- Konkurencja: silna rywalizacja o świadomość detalistów, zwłaszcza w kategorii RWA. (końcowa ocena -0.5)

Korekta: ogółem +0.5

Ostateczna ocena OpenEden: 8.27

- Produkt: 8.85/10

- Tokenomika: 6.96/10

- Społeczność: 7.5/10

- Korekta rynkowa: +0.5

Ocena ryzyka

Scenariusz wzrostowy (55% prawdopodobieństwa):

- Rynek RWA doświadcza dalszego wykładniczego wzrostu, a OpenEden zdobywa znaczący udział w rynku.

- Przewaga regulacyjna staje się nie do pokonania dla konkurencji.

- Adopcja instytucjonalna przyspiesza dzięki partnerstwom strategicznym z Bank of New York Mellon i Binance.

- Token EDEN zyskuje na wartości dzięki wzrostowi przychodów z opłat.

Scenariusz bazowy (20% prawdopodobieństwa):

- Adopcja pozostaje ograniczona do określonych pionów instytucjonalnych.

- Obserwowany umiarkowany wzrost, ale aprecjacja tokena jest ograniczona.

- Bariery regulacyjne hamują innowacje.

Scenariusz spadkowy (25% prawdopodobieństwa):

- Tradycyjne instytucje finansowe opracowują konkurencyjne rozwiązania.

- Zmiany regulacyjne sprzyjają większym, już istniejącym podmiotom.

- Wartość generowana przez integracje DeFi jest niższa niż oczekiwano.

- Pojawia się konkurencja ze strony lepiej finansowanych lub bardziej agresywnych uczestników rynku.

Kluczowe ryzyka do monitorowania:

- Zmiany regulacyjne wpływające na tokenizację RWA.

- Konkurencja ze strony tradycyjnych finansów (np. wejście BlackRock, JPMorgan na rynek).

- Ryzyka związane z integracją z protokołami DeFi.

- Obecne otoczenie stóp procentowych wpływające na rentowność obligacji skarbowych.

Konkretnie sygnały ostrzegawcze:

- Całkowita wartość zablokowana skoncentrowana w rękach kilku dużych deponentów.

- Koszty zgodności regulacyjnej negatywnie wpływają na rentowność.

- Ograniczona użyteczność tokena z powodu ograniczeń regulacyjnych.

- Konkurencja ze strony tokenów protokołów oferujących lepsze zyski.

Wnioski

OpenEden pozycjonuje się jako przyszłość tokenizacji RWA na poziomie instytucjonalnym, oferując w pełni regulowaną platformę, głęboko zintegrowaną z DeFi i wspieraną przez partnerstwa z podmiotami tradycyjnych finansów.

Argumenty inwestycyjne za OpenEden są silne, ponieważ:

- Udowodnione dopasowanie produktu do rynku: potwierdzone przez ponad 517 milionów dolarów całkowitej wartości zablokowanej.

- Regulacyjna fosa: istotna bariera wejścia dla konkurencji, praktycznie nie do skopiowania.

- Partnerstwa instytucjonalne: zapewniają trwałą przewagę konkurencyjną.

- Kompozycyjność DeFi: umożliwia optymalizację zysków i szerszą adopcję.

OpenEden nie jest projektem spekulacyjnym, lecz inwestycją infrastrukturalną mającą na celu połączenie tradycyjnych finansów z DeFi.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Czy Solana (SOL) osiągnęła już dno? Pełna analiza cenowa i kolejne cele

Największa na świecie platforma społecznościowa Telegram wprowadziła dużą aktualizację: Twój GPU może teraz wydobywać TON.

Ambicje Telegram dotyczące Prywatności i Sztucznej Inteligencji

Znany influencer kryptowalutowy uwikłany w aferę "Donation Fraudgate", oskarżony o sfałszowanie pokwitowania darowizny na pożar w Hongkongu, wywołując publiczne oburzenie

Wykorzystywanie działalności charytatywnej do celów fałszywej reklamy nie jest rzadkością w historii osób publicznych.

Największa na świecie platforma społecznościowa Telegram wprowadza dużą aktualizację – Twoja karta graficzna może teraz kopać TON.

Telegramowe ambicje związane z prywatnością w dziedzinie AI