[Angielski długi tweet] Ramy i kierunek kolejnego cyklu na rynku kryptowalut

Chainfeeds Wprowadzenie:

Najważniejszy wniosek strukturalny: rynek kryptowalut nie będzie oderwany od makroekonomii.

Źródło artykułu:

Autor artykułu:

arndxt

Poglądy:

arndxt: Najważniejszy wniosek strukturalny jest taki, że rynek kryptowalut nie będzie oderwany od makroekonomii. Czas i skala rotacji płynności, ścieżka stóp procentowych ustalana przez Fed oraz tempo adopcji instytucjonalnej zdecydują o przebiegu obecnego cyklu. W przeciwieństwie do roku 2021, nawet jeśli pojawi się nowy sezon altcoinów, będzie on przebiegał wolniej, z większą selektywnością i bardziej instytucjonalnym charakterem. Jeśli Fed uwolni płynność poprzez obniżki stóp procentowych i emisję obligacji skarbowych, a środki instytucjonalne będą się nadal kumulować, rok 2026 może stać się najważniejszym okresem ryzyka od 1999–2000 roku, z potencjalnymi korzyściami dla aktywów kryptowalutowych, choć wzrost będzie bardziej powściągliwy niż wybuchowy. W 1999 roku, mimo podwyżki stóp procentowych przez Fed o 175 punktów bazowych, giełda nadal rosła aż do szczytu w 2000 roku. Obecnie rynek terminowy oczekuje, że do końca 2026 roku Fed obniży stopy o 150 punktów bazowych, co oznacza środowisko „zwiększania płynności”, a nie „wycofywania płynności”. Jeśli ten scenariusz się spełni, rok 2026 może być postrzegany jako „wzmocniona wersja 1999/2000”. Jednak w porównaniu do 2021 roku obecne otoczenie różni się pod wieloma względami: wysokie stopy procentowe i inflacja sprawiają, że podejmowanie ryzyka na rynku jest bardziej zdyscyplinowane, nie pojawi się już fala płynności wywołana gwałtownym wzrostem M2 podczas pandemii, a po dziesięciokrotnym powiększeniu rynku ekstremalne zwroty rzędu 50–100 razy nie są już realne. Dominacja kapitału instytucjonalnego oznacza, że przepływy będą wolniejsze i bardziej zorientowane na konsolidację. Opóźnienie w wynikach bitcoin względem warunków płynności wynika z faktu, że nowa płynność utknęła na wyższych poziomach rynku obligacji skarbowych i funduszy rynku pieniężnego, a jeszcze nie napłynęła do aktywów ryzykownych. Jako klasa aktywów na końcu krzywej ryzyka, rynek kryptowalut zwykle korzysta dopiero wtedy, gdy płynność skutecznie przepływa w dół. Doświadczenie historyczne pokazuje, że kryptowaluty zazwyczaj gwałtownie rosną dopiero w późnej fazie cyklu, podczas gdy wcześniej korzystają na tym giełda i złoto. Aby wywołać ponadprzeciętne wyniki aktywów kryptowalutowych, potrzebne są kluczowe katalizatory: po pierwsze, ekspansja kredytów bankowych i powrót indeksu ISM powyżej 50; po drugie, powrót środków z funduszy rynku pieniężnego po obniżkach stóp; po trzecie, emisja długoterminowych obligacji skarbowych przez Departament Skarbu i obniżenie długoterminowych stóp procentowych; po czwarte, osłabienie dolara, co złagodzi globalną presję finansową. Dopiero po spełnieniu tych warunków kapitał zacznie płynąć na rynek kryptowalut. Ponadto, cykl w 2026 roku prawdopodobnie nie będzie już definiowany przez spekulacyjne szoki płynnościowe, lecz przez strukturalną integrację kryptowalut z globalnymi rynkami kapitałowymi. Przepływy kapitału instytucjonalnego, bardziej powściągliwe podejmowanie ryzyka oraz rotacja płynności napędzana polityką będą się ze sobą przeplatać, stopniowo przesuwając kryptowaluty z „cyklu byka i niedźwiedzia” do roli „systemowych aktywów”. Mimo że ogólne ramy płynności są optymistyczne, ryzyko nadal istnieje: wzrost długoterminowych stóp procentowych spowodowany geopolityką, umocnienie dolara ograniczające globalną płynność, słaby kredyt bankowy lub zatrzymanie środków na rynku pieniężnym mogą przerwać przepływ kapitału do aktywów ryzykownych. Na poziomie polityki przemysłowej amerykański sektor produkcyjny doświadcza efektu odwrotnego do zamierzonego. Najnowsze dane pokazują, że ISM PMI spadł do 48,7, co wskazuje na kurczenie się produkcji; zamówienia nieznacznie wzrosły, ale produkcja, eksport i zatrudnienie spadły. Cła nie zwiększyły konkurencyjności, a wręcz podniosły koszty rozwoju i ceny produktów w branżach takich jak elektronika i sprzęt elektryczny, podczas gdy marże zysku nadal spadają. Firmy nie wracają do kraju, lecz z powodu kosztów ceł przenoszą się za granicę, co prowadzi do oznak „wydrążenia” przemysłu. Sektor transportowy znalazł się w stanie stagflacji, z „rosnącymi cenami i spadającym wolumenem transakcji”, a producenci sprzętu AGD zredukowali 15% wysoko wykwalifikowanych stanowisk, zamrażając wydatki kapitałowe i rekrutację. W przeciwieństwie do lat 80., gdy branża motocyklowa zyskała na celach ukierunkowanych, obecne szeroko zakrojone cła zniekształcają strukturę kosztów, tworząc podatek od produkcji krajowej, który w połączeniu z presją inflacyjną uderza w cele odnowy przemysłu. Jeszcze większym ryzykiem jest przenoszenie zdolności produkcyjnych za granicę, dalsze wydrążanie krajowego przemysłu, przy jednoczesnym wzroście cen konsumpcyjnych. Te błędy strukturalne, w połączeniu z niedopasowaniem siły roboczej spowodowanym zaostrzeniem polityki imigracyjnej, obciążają zatrudnienie i tempo wzrostu PKB w USA. [Oryginał w języku angielskim]

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Przegląd zmienności BTC w tygodniu (17 listopada - 1 grudnia)

Kluczowe wskaźniki (od 17 listopada godz. 16:00 czasu hongkońskiego do 1 grudnia godz. 16:00 czasu hongkońskiego) BTC/USD: -9,6% (...

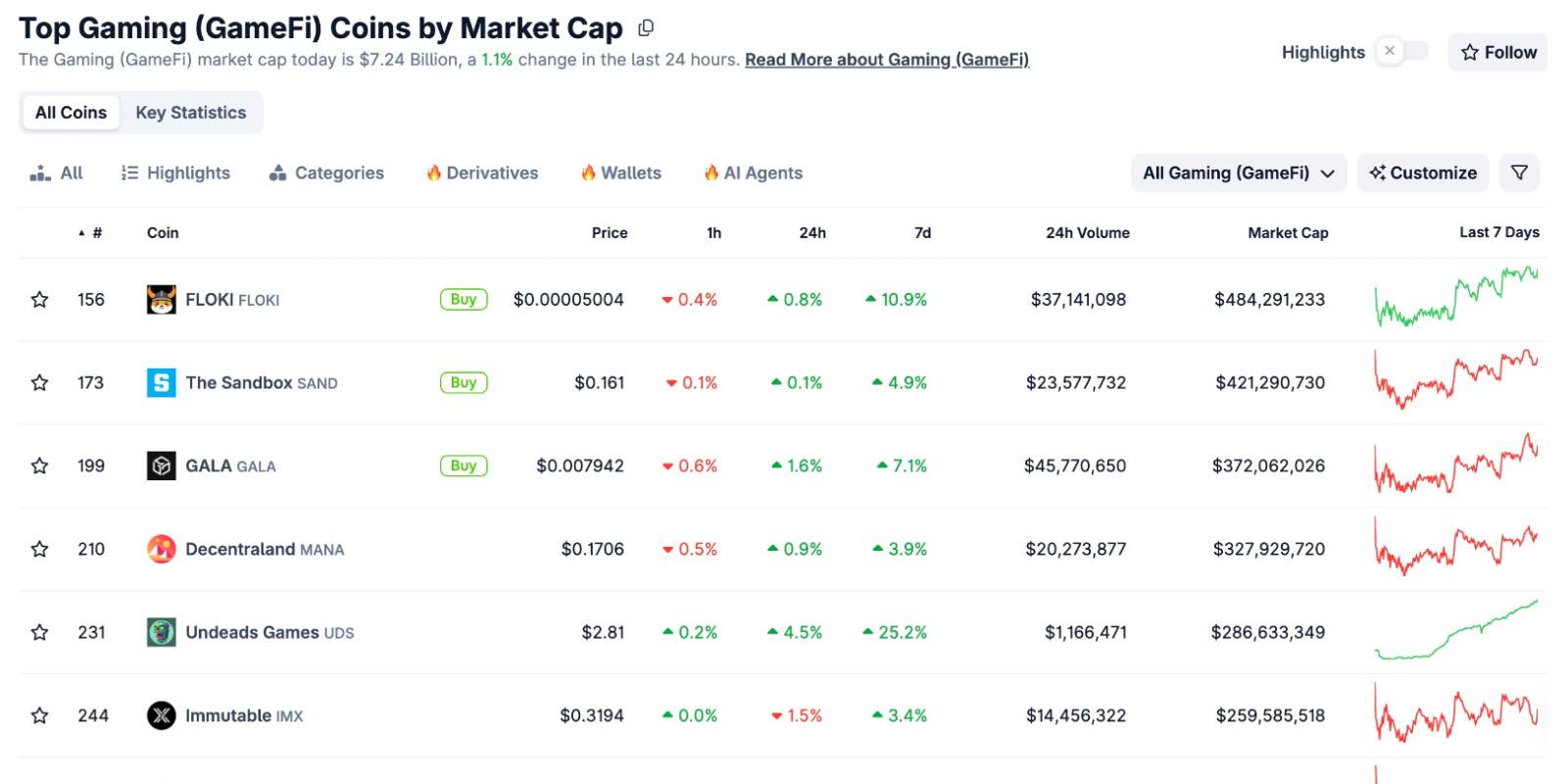

Gdy wszystkie tokeny GameFi wypadły z TOP100, czy COC może wykorzystać model ekonomiczny bitcoin, aby ponownie rozpalić narrację?

27 listopada rozpoczęto wydobycie $COC. Okazja na zdobycie pierwszych nagród z kopania nie będzie czekać na nikogo.

Kolejna dekada Ethereum: od „weryfikowalnego komputera” do „własności internetu”

Założyciel LambdaClass, Fede, szczegółowo wyjaśnia antykruchość, cel skalowania do 1 Gigagas oraz wizję Lean Ethereum.