SignalPlus Specjalna Edycja Analizy Makroekonomicznej: Wrzesień pełen grozy?

Zgodnie z oczekiwaniami, wkroczyliśmy w sezonowy, gwałtownie zmienny wrześniowy cykl: dane o zatrudnieniu poza rolnictwem były nieco słabsze od prognoz, a średnie tempo wzrostu z ostatnich trzech miesięcy spowolniło do poziomu sprzed pandemii...

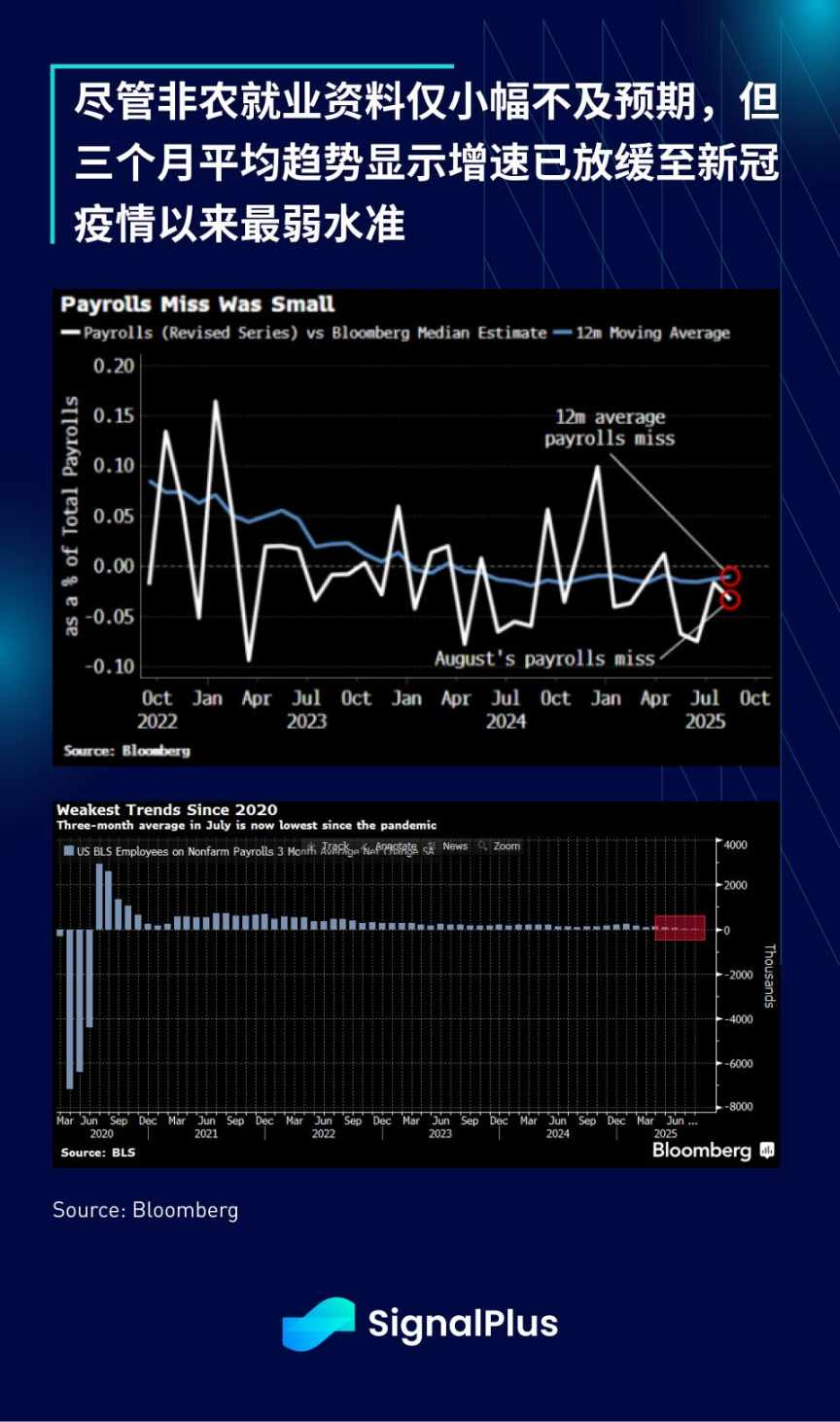

Zgodnie z oczekiwaniami, weszliśmy w sezonowy, bardzo zmienny wrześniowy cykl: dane z rynku pracy w USA (non-farm payrolls) były nieco słabsze od prognoz, a średnie tempo wzrostu z ostatnich trzech miesięcy spadło do najniższego poziomu od początku pandemii.

Kluczowe dane z raportu również były słabe – w sierpniu w 80% branż zatrudnienie spadło, co wzmocniło oczekiwania na obniżkę stóp procentowych w tym miesiącu. Oczekiwana stopa końcowa Fed spadła do 2,9%, co jest najniższym poziomem w obecnym cyklu. To znaczna korekta w dół o 50 punktów bazowych w porównaniu do poziomu 3,4% z początku lata.

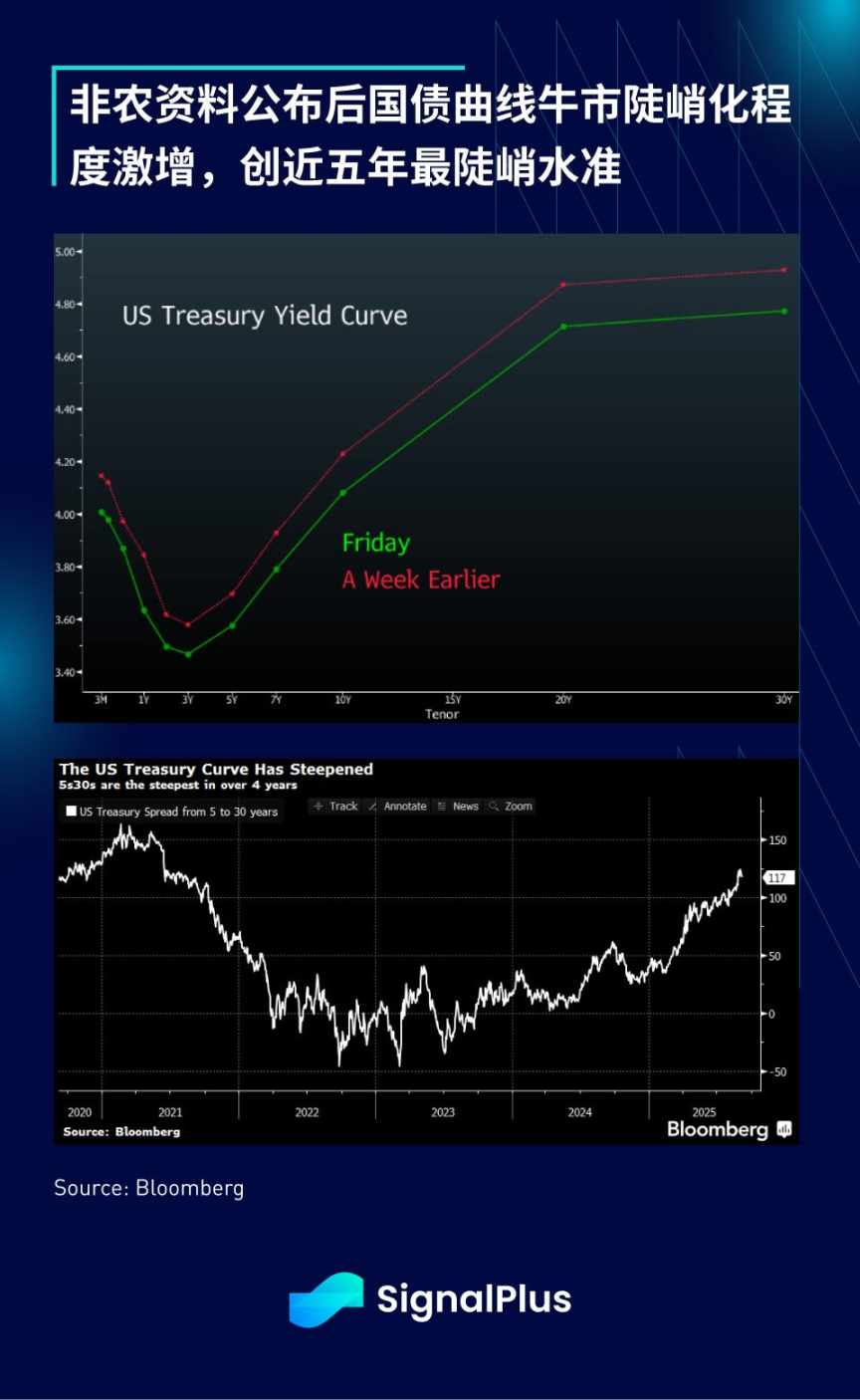

Po publikacji danych z rynku pracy, traderzy stóp procentowych oceniają prawdopodobieństwo obniżki stóp o 50 punktów bazowych w tym miesiącu jako bardzo niskie (około 5%), ale szansa na trzy obniżki do końca roku wynosi już 92%. Kontrakt terminowy na wrzesień 2026 roku (1-year forward Fed funds futures) spadł w piątek o 15 punktów bazowych, a wycena rynkowa wskazuje, że do końca 2026 roku łącznie stopy zostaną obniżone prawie trzykrotnie.

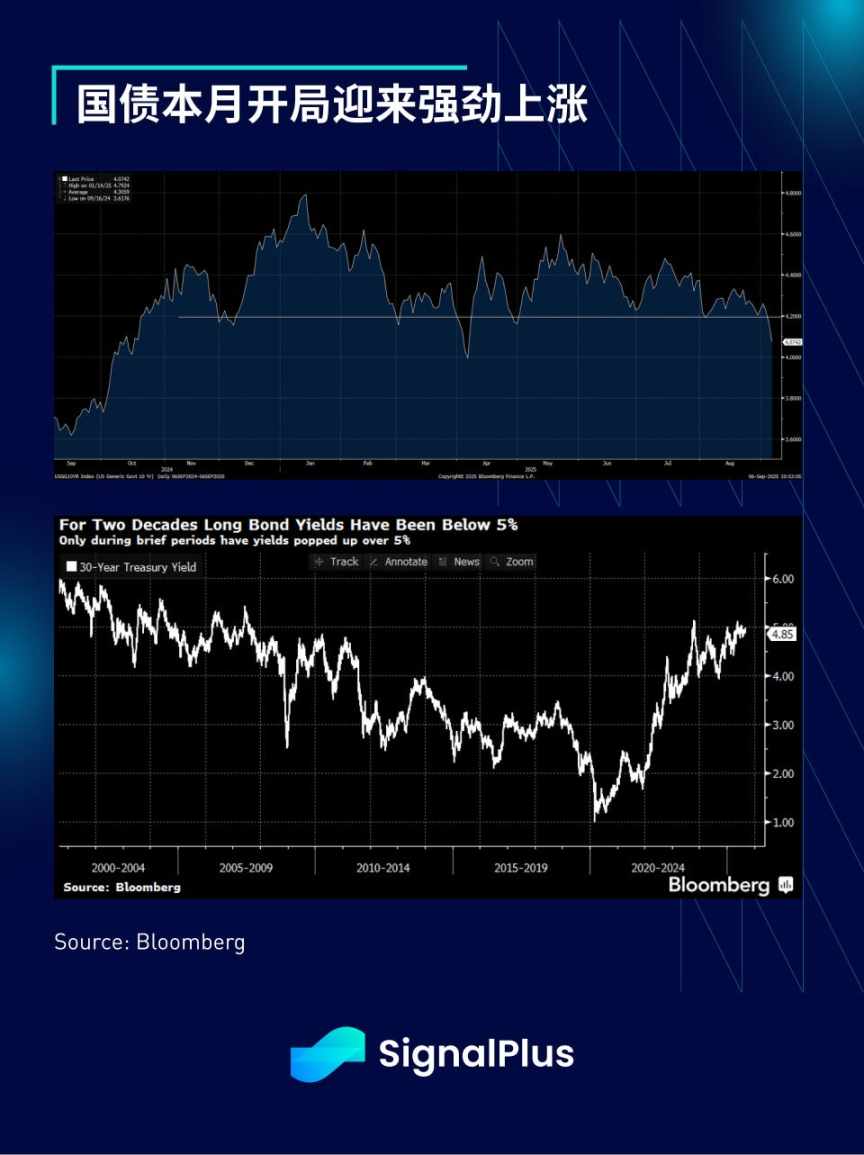

Oczekiwania inflacyjne są pod kontrolą: wraz z ponowną oceną przez inwestorów perspektyw spowolnienia gospodarczego, zarówno inflacyjne swapy, jak i długoterminowe wskaźniki breakeven inflation spadły. Rynek prognozuje, że dane CPI w tym tygodniu wyniosą 2,92%. Traderzy będą zwracać szczególną uwagę na sygnały potwierdzające potencjalne spowolnienie inflacji, aby potwierdzić jastrzębio-gołębi zwrot Fed po konferencji w Jackson Hole. Dane z kolejnych miesięcy pokażą, czy pojawią się pierwsze oznaki presji cenowej związanej z taryfami – na tym etapie każde wyższe, jastrzębie dane inflacyjne są niekorzystne dla aktywów ryzykownych.

Wskaźnik breakeven inflation nieznacznie spadł w piątek, co jest korzystne dla długoterminowych obligacji (wcześniej rentowności amerykańskich obligacji skarbowych zbliżyły się do 5% z powodu utrzymujących się obaw fiskalnych). 30-letnie obligacje USA odbiły po teście poziomu 5% na początku tygodnia, a rentowność 10-letnich obligacji po gwałtownym spadku zbliża się do poziomu 4%.

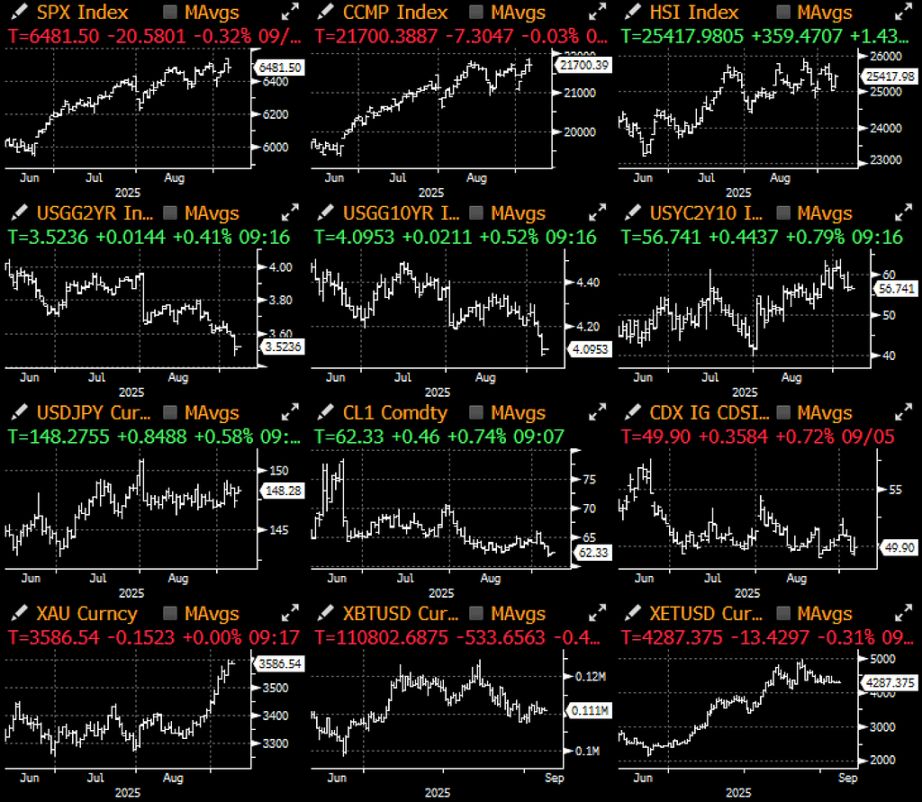

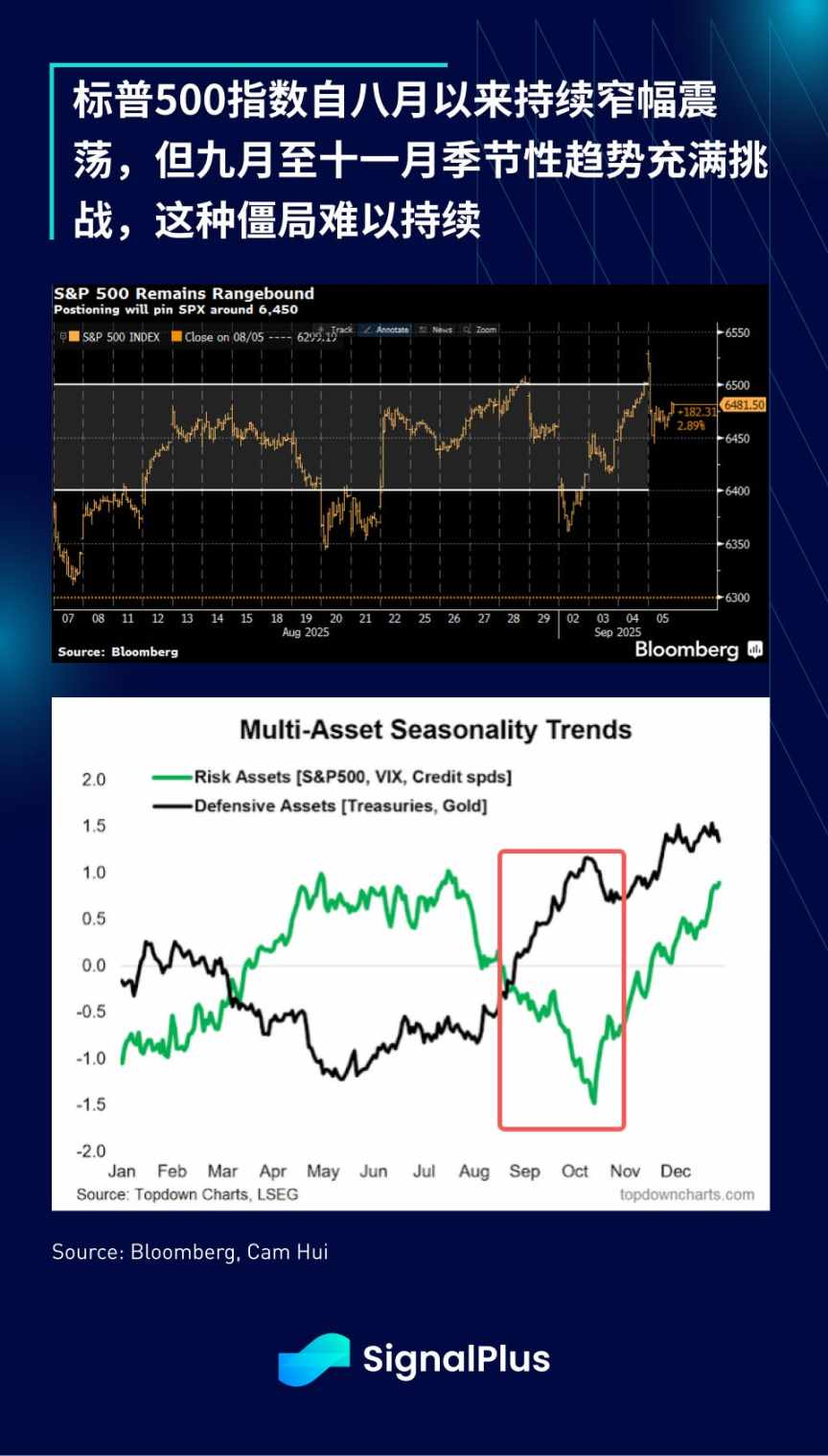

W ubiegłym tygodniu rynek akcji pozostał ogólnie bez zmian: słabość Nvidia została zrównoważona przez inne spółki blue chip i sektory defensywne, a indeks S&P 500 powrócił do środkowego zakresu letniego przedziału handlowego. Jak wspomniano w zeszłym tygodniu, biorąc pod uwagę sezonowe wyzwania oraz raport JPMorgan wskazujący na wysoki poziom lewarowania netto funduszy hedgingowych, oczekuje się wzrostu zmienności w ciągu najbliższych dwóch miesięcy.

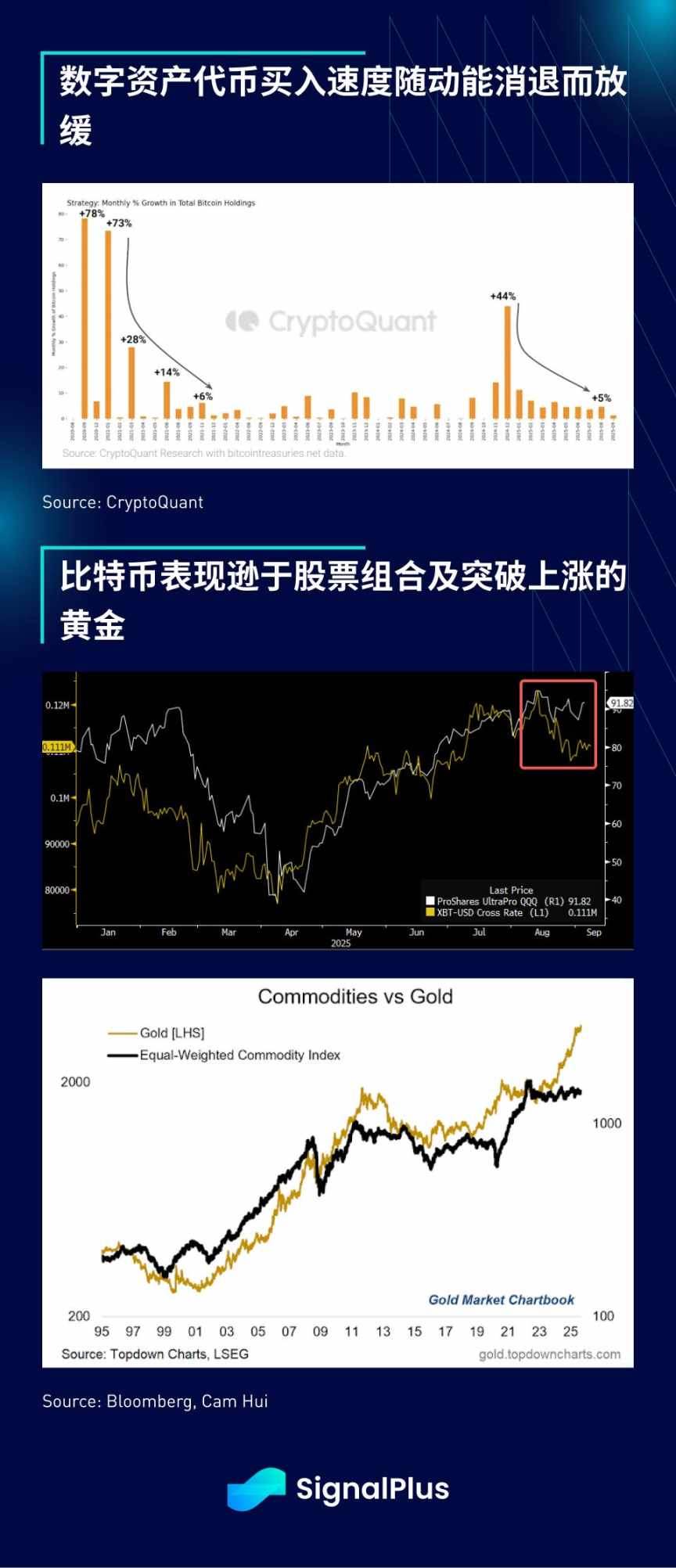

Rynek kryptowalut w minionym tygodniu pozostawał w konsolidacji, jednak bitcoin wyraźnie wypadł gorzej niż inne aktywa, akcje oraz złoto spot. Impuls zakupowy osłabł: wolumen zakupów tokenów cyfrowych aktywów znacząco się skurczył, a raporty z giełd scentralizowanych wskazują na niską chęć napływu nowego kapitału – inwestorzy wolą obecnie przyjąć postawę wyczekującą. Krótkoterminowe perspektywy są bardziej wymagające, dlatego zaleca się przyjęcie strategii defensywnej, aby sprostać sezonowej zmienności aktywów ryzykownych. Dodatkowo należy uważać na ryzyka związane z tokenami cyfrowych aktywów: wraz z dalszym zawężaniem się premii netto, w trakcie spadków może narastać obawa o negatywną wypukłość.

Powodzenia w handlu!

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Ostrzeżenie przed oszustwem Aqua: „Rug Pull” staje się coraz bardziej zaawansowany

Są produkty, są współprace, jest audyt kodu, a mimo to wciąż może to być oszustwo.

Czy powinieneś wycofać się z kryptowalut?

Kryptowaluty to rynek oparty na nastrojach inwestorów, gdzie animatorzy rynku wykorzystują emocje inwestorów detalicznych. Twoja wartość ekonomiczna powstaje kosztem wartości innych uczestników łańcucha.

Jaki jest powód stagnacji wzrostu ceny bitcoin?

Akumulacja bitcoinów spot nadal trwa, w przeciwnym razie cena bitcoina prawdopodobnie byłaby znacznie niższa niż obecny poziom.

Dyrektor inwestycyjny Bitwise: Solana będzie kolejnym przełomem

Solana posiada już wszystkie czynniki niezbędne do wybuchowego wzrostu na koniec roku.