Nowa rola Chainlink jako rezerwy skarbowej korporacji: nowy katalizator dla instytucjonalnej adopcji

- Chainlink (LINK) zyskuje zainteresowanie instytucjonalne jako infrastruktura blockchain oraz płynny aktyw rezerwowy, a jego Strategic Reserve o wartości powyżej $1M wspiera stabilność wartości tokena i trwałość sieci. - Spółki publiczne, takie jak CaliberCos, przyjmują LINK w celu dywersyfikacji skarbców, korzystając z dochodów ze stakingu oraz infrastruktury Chainlink do łączenia tradycyjnych finansów z systemami zdecentralizowanymi. - Zgłoszenie ETF Bitwise zatwierdzone przez SEC odzwierciedla struktury Bitcoin/Ethereum, co wywołało wzrost ceny o 5% i przyciągnęło inwestorów instytucjonalnych.

W 2025 roku Chainlink (LINK) wyłonił się jako kluczowy składnik portfeli instytucjonalnych, napędzany swoją podwójną rolą jako umożliwiacz infrastruktury blockchain oraz płynny aktyw rezerwowy. Utworzenie Chainlink Reserve, strategicznej rezerwy on-chain tokenów LINK, podkreśla rosnącą wiarygodność protokołu wśród instytucji. Ta rezerwa, finansowana przychodami offchain od klientów korporacyjnych oraz opłatami za usługi onchain, zgromadziła już ponad 1 milion dolarów w LINK, a prognozy wskazują na wykładniczy wzrost wraz ze skalowaniem adopcji [1]. Celem rezerwy jest stabilizacja wartości tokena poprzez kontrolowaną dynamikę podaży oraz finansowanie długoterminowej trwałości sieci, zgodnie z tokenomiką na poziomie instytucjonalnym [5].

Przełomowym przykładem adopcji instytucjonalnej jest CaliberCos, notowana na giełdzie firma z branży nieruchomości, która przeznaczyła część swojego skarbca na tokeny LINK w obliczu wyzwań finansowych. Ten krok, obejmujący staking tokenów w celu generowania zysków, podkreśla szerszy trend wykorzystywania przez korporacje aktywów blockchainowych dla płynności i efektywności operacyjnej [1]. Decyzja CaliberCos nie była odosobniona; odzwierciedla strategiczną zmianę wśród firm, które dywersyfikują rezerwy w aktywa o wartości zarówno spekulacyjnej, jak i użytkowej. Integracja infrastruktury Chainlink w operacjach firmy dodatkowo pokazuje rolę tokena w łączeniu tradycyjnych finansów z systemami zdecentralizowanymi [3].

Zgłoszenie Bitwise Chainlink ETF do SEC w drugim kwartale 2025 roku stanowiło punkt zwrotny w regulacjach. ETF, wzorowany na strukturze ETF-ów Bitcoin i Ethereum oraz unikający mechanizmów stakingu w celu ograniczenia ryzyka regulacyjnego, zapewnia inwestorom instytucjonalnym zgodny z przepisami sposób dostępu do wartości infrastrukturalnej Chainlink [1]. Zgłoszenie wywołało 5% wzrost ceny LINK oraz napływ „smart money” o wartości 1,4 miliona dolarów, sygnalizując silny popyt na altcoiny oparte na użyteczności [2]. Harvard University oraz Mubadala Investment Company, wcześniejsi inwestorzy ETF-ów Bitcoin, są obecnie postrzegani jako potencjalni pierwsi nabywcy ETF-u LINK [1]. Skrócony przez SEC harmonogram zatwierdzenia—przewidywany na koniec października 2025—dodatkowo zmniejsza niepewność, czyniąc Chainlink realnym kandydatem do instytucjonalnej dywersyfikacji altcoinów [5].

Atrakcyjność Chainlink dla instytucji wzmacnia także jego rola w interoperacyjności cross-chain oraz tokenizacji realnych aktywów (RWA). Kinexys od J.P. Morgan oraz Ondo Finance przeprowadziły pierwszą atomową transakcję Delivery versus Payment (DvP) z wykorzystaniem infrastruktury Chainlink, umożliwiając bezpieczne rozliczenie tokenizowanych amerykańskich obligacji skarbowych pomiędzy blockchainami publicznymi i z uprawnieniami [4]. Podobnie, partnerstwo Mastercard z Chainlink rozszerzyło zakupy krypto on-chain na 3 miliardy posiadaczy kart poprzez aplikację Swapper, demonstrując skalowalność protokołu w głównym nurcie finansów [3]. Te przypadki użycia pozycjonują Chainlink jako fundamentalny składnik infrastruktury, odróżniający się od spekulacyjnych altcoinów i wpisujący się w trend tokenizacji realnych aktywów—rynku wartego 16 bilionów dolarów [4].

Z perspektywy tokenomiki, aktualizacja Staking v0.2 oraz mechanizm rezerw Chainlink wprowadziły niedobór i zachęty do uzyskiwania zysków, bezpośrednio łącząc adopcję ze wzrostem wartości tokena. Zakupy instytucjonalne oraz akumulacja przez wieloryby dodatkowo ugruntowały status LINK jako blue-chip, a wsparcie regulacyjne, takie jak GENIUS Act (ponadpartyjna ustawa promująca innowacje w krypto), zapewnia dodatkowy impuls [6]. Ostatnie FAQ SEC dotyczące zgodności blockchain, opracowane pod wpływem zaangażowania Chainlink w politykę, również zmniejszyło bariery dla adopcji instytucjonalnej [4].

Dla inwestorów instytucjonalnych Chainlink stanowi unikalne połączenie użyteczności infrastrukturalnej, jasności regulacyjnej i płynności. Certyfikaty ISO 27001 i SOC 2—pierwsze dla platformy oracle blockchain—potwierdzają standardy bezpieczeństwa, czyniąc z niego wysokiej jakości aktywo cyfrowe [5]. Wraz z przyspieszającą tokenizacją nieruchomości, obligacji i towarów, Cross-Chain Interoperability Protocol (CCIP) Chainlink staje się kluczowym narzędziem, wykorzystywanym przez firmy takie jak SBI Group i J.P. Morgan do szybszych transakcji [4].

Podsumowując, pojawienie się Chainlink jako aktywa rezerwowego w skarbcach korporacyjnych nie jest jedynie spekulacją, lecz wynika z jego wartości infrastrukturalnej, zgodności z wymogami instytucjonalnymi oraz strategicznych partnerstw. Zgłoszenie ETF Bitwise, w połączeniu z rzeczywistymi przypadkami użycia, takimi jak tokenizacja RWA i rozliczenia cross-chain, pozycjonuje LINK jako fundament instytucjonalnej dywersyfikacji altcoinów. Wraz z dojrzewaniem ram regulacyjnych SEC i rosnącym trendem tokenizacji, Chainlink jest gotowy na redefinicję roli altcoinów w portfelach instytucjonalnych.

Źródło:

[1] CaliberCos adopts Chainlink as treasury reserve amid financial woes,

[2] The Strategic Case for a Chainlink Spot ETF,

[3] Chainlink Quarterly Review: Q2 2025,

[4] Chainlink’s Strategic Expansion in Institutional Blockchain Infrastructure,

[5] A Strategic LINK Token Reserve Enabling Chainlink Network Growth,

[6] Chainlink's 2025 Price Surge and Institutional Adoption,

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Od „kto daje pieniądze komu” do „tylko właściwym osobom”: następna generacja Launchpad musi zostać przetasowana

Następna generacja Launchpad może pomóc rozwiązać problem uruchamiania społeczności w sektorze kryptowalut, podczas gdy airdropy do tej pory nie były w stanie tego osiągnąć.

Balancer planuje rozdzielić 8 milionów dolarów odzyskanych środków z exploita o wartości 128 milionów dolarów

Balancer zaproponował plan dystrybucji około 8 milionów dolarów odzyskanych aktywów po poważnym ataku, który na początku tego miesiąca opróżnił jego skarbce na kwotę ponad 128 milionów dolarów. Podano, że sześciu „białych kapeluszy” odzyskało około 3,86 miliona dolarów podczas ataku.

Do Kwon prosi o ograniczenie kary więzienia do 5 lat w sprawie oszustwa Terra o wartości 40 miliardów dolarów

Założyciel Terraform Labs, Do Kwon, oraz jego prawnicy poprosili sąd w USA o ograniczenie jego wyroku więzienia do pięciu lat. Skazanie Kwona zaplanowano na 11 grudnia.

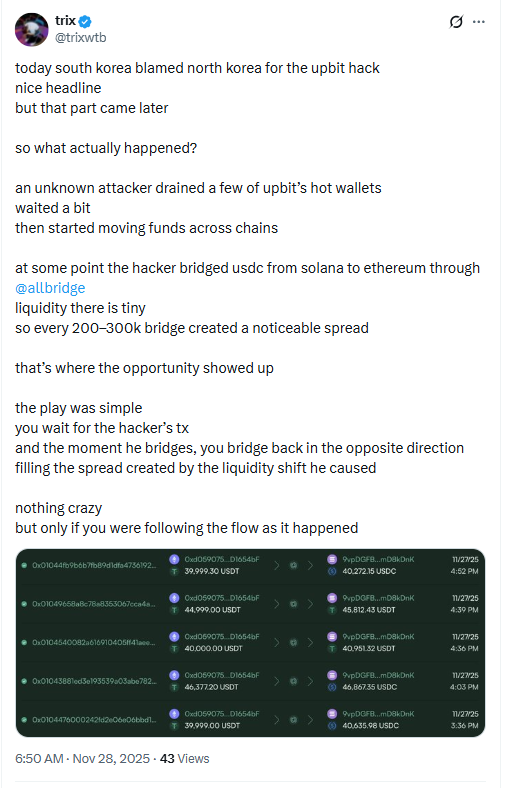

Atak hakerski na Upbit powiązany z Lazarus, podczas gdy Dunamu stoi w obliczu kar FIU i zamrożenia VASP