Meme Coin Mirage: Zachowania behawioralne i iluzja kontroli w 2025 roku

- Szał na memecoiny w 2025 roku jest przykładem pułapek finansów behawioralnych, napędzanych przez uprzedzenia psychologiczne i szum w mediach społecznościowych. - Iluzja kontroli i efekt stada prowadzą do nadmiernego zadłużenia i strat, co widać na przykładzie traderów DOGE oraz wirusowych tokenów, takich jak GoBanga. - Manipulacje rynkowe poprzez wash trading i tokeny z wstępną alokacją (np. 74% spadek YZY) wykorzystują uprzedzenia inwestorów. - Dyscyplina oraz strategie oparte na podstawach, w tym deflacyjna tokenomika i analizy on-chain, oferują odporność na spekulacyjną zmienność rynku.

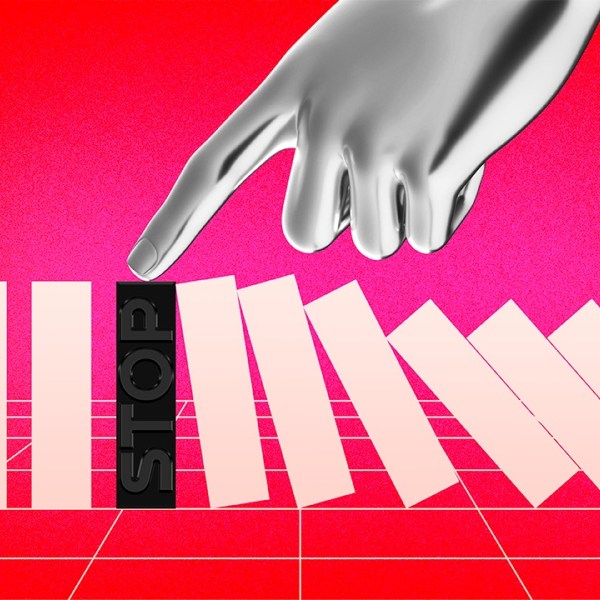

Szał na memecoiny w 2025 roku stał się podręcznikowym przykładem w finansach behawioralnych. Podczas gdy tokeny takie jak Dogecoin (DOGE) i TOTAKEKE odnotowały astronomiczne wzrosty, ich trajektorie są coraz bardziej kształtowane przez pułapki psychologiczne, a nie fundamenty. Inwestorzy detaliczni, napędzani szumem w mediach społecznościowych i błędami poznawczymi, tworzą spekulacyjną bańkę, która grozi załamaniem pod własnym ciężarem.

Iluzja kontroli i nadmierna pewność siebie

Jednym z najbardziej rozpowszechnionych błędów poznawczych w handlu memecoinami jest iluzja kontroli, w której inwestorzy wierzą, że mogą przewidzieć lub wpływać na wyniki na z natury nieprzewidywalnych rynkach. Było to widoczne w przypadku Jamesa Wynna, inwestora detalicznego, który wielokrotnie używał dźwigni 10x na DOGE, zakładając, że uda mu się wyczuć moment osiągnięcia przez token poziomu $0,298 we wrześniu 2025 roku [1]. Gdy cena tokena spadła do $0,22 na koniec roku, pozycje Wynna zostały zlikwidowane, co wymazało jego kapitał. Badania behawioralne pokazują, że nadmierna pewność siebie w handlu z dźwignią często prowadzi do irracjonalnego optymizmu, ponieważ traderzy ignorują strukturalne ryzyka modeli o nieskończonej podaży oraz zależność od mediów społecznościowych [2].

Efekt stada i błąd potwierdzenia

Efekt stada zamienił platformy takie jak Reddit i X w komory pogłosowe dla spekulacyjnego zapału. Na przykład tokeny takie jak GoBanga i Useless Coin gwałtownie wzrosły w 2025 roku, mimo braku whitepaperów czy użyteczności, napędzane wiralowymi postami i rekomendacjami influencerów [3]. To zachowanie potęguje błąd potwierdzenia, w którym inwestorzy wybiórczo konsumują informacje potwierdzające ich stanowisko. Trader nastawiony byczo na TOTAKEKE może ignorować jego podaż w obiegu wynoszącą 582 miliony czy 24-godzinną zmienność na poziomie 390%, skupiając się zamiast tego na byczych tweetach samozwańczych „guru”.

Błąd świeżości i heurystyka zakotwiczenia

Błąd świeżości dodatkowo zniekształca podejmowanie decyzji. Traderzy przeceniają ostatnie zyski, zakładając, że trendy będą się utrzymywać. Było to widoczne podczas 41% jednodniowego wzrostu GoPro (GPRO) w lipcu 2025 roku, który nie miał fundamentalnych katalizatorów, ale został wzmocniony przez algorytmiczne platformy podkreślające krótkoterminowy impet [1]. Tymczasem heurystyka zakotwiczenia sprawia, że inwestorzy skupiają się na ostatnich danych cenowych, takich jak poziom $0,23 dla DOGE w sierpniu 2025 roku, tworząc nierealistyczne oczekiwania co do jego przyszłej wartości.

Manipulacje rynkowe i efekty rozlewania

Rynek memecoinów jest również pełen manipulacji. Wash trading oraz inflacja cenowa oparta na pulach płynności (LPI) zniekształcają sygnały, wciągając traderów w nadmiernie lewarowane pozycje. Token YZY, na przykład, odnotował wzrost o 1 400% w 2025 roku, by spaść o 74%, gdy okazało się, że 70% podaży zostało wcześniej przydzielone insiderom [2]. Te taktyki wykorzystują błędy poznawcze, tworząc fałszywe poczucie legitymacji.

Droga naprzód: dyscyplina i fundamenty

Aby ograniczyć ryzyko, inwestorzy muszą przedkładać fundamenty nad sentyment. Tokeny takie jak Arctic Pablo Coin (APC) i MAGACOIN FINANCE (MAGA) pokazują, jak strukturalna tokenomika — taka jak mechanizmy deflacyjne i interoperacyjność multi-chain — może zapewnić odporność [1]. Dodatkowo, analiza on-chain może ujawnić aktywność wielorybów i ryzyka płynności, oferując przeciwwagę dla emocjonalnych decyzji [3].

Badanie z 2022 roku dotyczące Bitcoin i memestocków dodatkowo podkreśla potrzebę ostrożności. Podczas gdy memestocks napędzają transfery majątkowe do Bitcoin, ich zmienność pozostaje czerwoną flagą dla długoterminowych inwestorów [4].

Wnioski

Hossa na memecoiny w 2025 roku to przestroga z zakresu finansów behawioralnych w praktyce. Rozpoznając błędy takie jak iluzja kontroli czy efekt stada, inwestorzy mogą uniknąć pułapek spekulacyjnego handlu. W miarę dojrzewania rynku, tylko ci z dyscypliną i skupieniem na użyteczności — a nie wiralności — przetrwają nadchodzące turbulencje.

Źródła: [1] Meme Coin Volatility vs. Utility-Driven Resilience [2] The Illusion of Control: How Behavioral Biases and Market Manipulation Fuel the Collapse of Leveraged Memecoin Strategies [3] Meme Coins in 2025: Why They're Still Outperforming the Crypto Market [4] Spillovers between Bitcoin and Meme stocks

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Jak proces Do Kwona wywołał spekulacyjną falę o wartości 1.8 miliarda dolarów?

a16z „Wielkie idee na 2026 rok: Część pierwsza”

W tym artykule zostaną przedstawione opinie zespołów zajmujących się infrastrukturą, wzrostem, biotechnologią i zdrowiem oraz Speedrun.