Prorok powracający z zimna

Chainlink nie zastąpił tradycyjnego systemu finansowego, lecz stworzył warstwę tłumaczącą, która pozwala tradycyjnym instytucjom finansowym „mówić językiem blockchain”.

Chainlink nie zastąpił tradycyjnego systemu finansowego – zbudowali warstwę tłumaczącą, która pozwala tradycyjnym finansom „mówić językiem blockchaina”.

Autor: Thejaswini M A

Tłumaczenie: Block unicorn

Dream Team z 1992 roku zdeklasował rywali podczas olimpijskiego turnieju koszykówki, wygrywając średnio różnicą 44 punktów, ale jest w tej historii szczegół, o którym większość ludzi nie pamięta.

W swoim pierwszym meczu treningowym z drużyną uniwersytecką prawie przegrali.

Problemem nie był talent. Michael Jordan, Magic Johnson i Larry Bird w jednej drużynie teoretycznie powinni dominować od pierwszego dnia. Ale problem polega na tym, że supergwiazdy nie tworzą automatycznie mistrzowskiej drużyny. Potrzebujesz systemu, który przekształci indywidualne atuty w przewagę zespołową. Potrzebujesz kogoś, kto zbuduje więzi, które pozwolą każdemu wejść na wyższy poziom.

Trener Dream Teamu, Chuck Daly, zrobił w pierwszym tygodniu coś, co wydawało się bardzo nudne i dalekie od efektownych wsadów: ustalił ścieżki podań. Określił momenty do stawiania zasłon. Stworzył infrastrukturę, która zamieniła grupę członków Hall of Fame w siłę nie do zatrzymania. Gdy nadeszły igrzyska, stał się cud. Każde podanie tworzyło lepszą okazję do rzutu. Każda rotacja w obronie ułatwiała kolejną. Każdy zawodnik zwiększał wartość pozostałych.

Geniusz polegał na stworzeniu infrastruktury, która wzmacniała możliwości wszystkich.

To w zasadzie właśnie robi Chainlink w świecie kryptowalut.

Podczas gdy inne projekty kryptowalutowe próbują być Michaelem Jordanem blockchaina, Chainlink po cichu stał się Chuckiem Dalym cyfrowych finansów. Zbudowali infrastrukturę, która ułatwia innym oddawanie rzutów.

W 2019 roku Chainlink uruchomił swoją główną sieć z prostym celem: wprowadzić wyniki sportowe i dane pogodowe do Ethereum, aby ludzie mogli obstawiać mecze piłkarskie bez polegania na scentralizowanych firmach bukmacherskich. Sześć lat później JPMorgan wykorzystuje tę samą infrastrukturę do rozliczania transakcji obligacjami skarbowymi pomiędzy łańcuchami, a Fed przyklaskuje temu w tle.

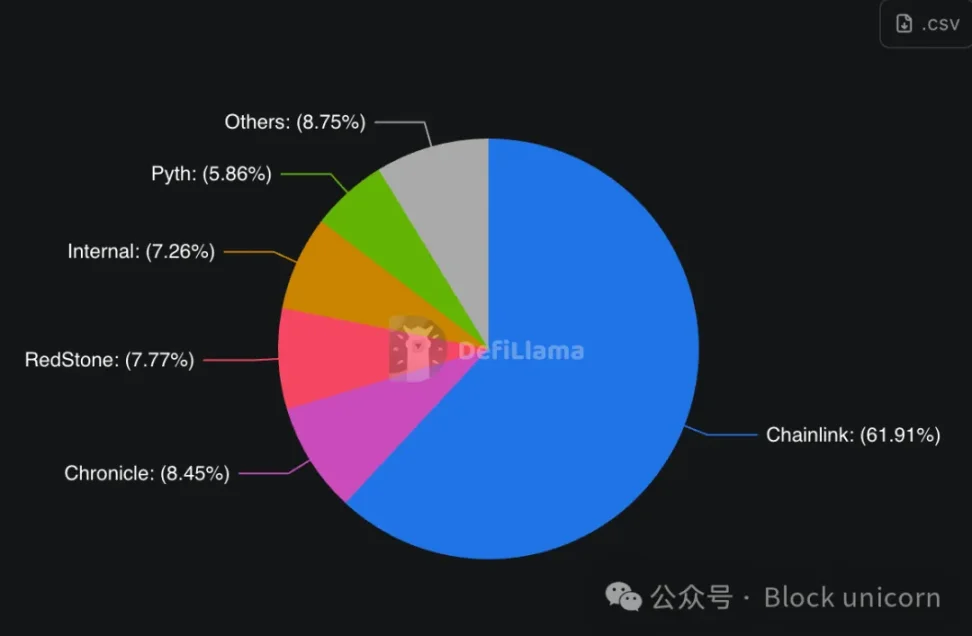

Chainlink rozwiązał tak zwany „problem wyroczni” w świecie kryptowalut, czyli fakt, że blockchainy są jak cyfrowe wyspy, niezdolne do rozmowy lub słuchania czegokolwiek. Jeśli chcesz, aby Twój smart contract znał cenę akcji Apple, wiedział, czy wczoraj w Kansas padał deszcz, albo czy ktoś naprawdę ma tyle dolarów na koncie, ile twierdzi – potrzebujesz czegoś, co przekaże te informacje do blockchaina. Tym czymś jest wyrocznia, a Chainlink stał się wyrocznią, która pochłonęła wszystkie inne wyrocznie.

Chainlink obsługuje już ponad 60% wartości zdecentralizowanych finansów (DeFi), a na Ethereum blisko 80%. Wraz z migracją tradycyjnych aktywów na blockchain, będą one potrzebowały tej samej infrastruktury co DeFi. Chainlink jest pionierem rynku i buduje standardy, które naśladują inne platformy.

Pozwól, że wyjaśnię tę infrastrukturę.

Początkowo Chainlink nie zamierzał być mostem między Wall Street a Web3. Ale w pewnym momencie tradycyjne instytucje finansowe zdały sobie sprawę z problemu: jeśli chcesz tokenizować obligacje skarbowe, musisz mieć sposób, by udowodnić, że te obligacje naprawdę istnieją i są warte tyle, ile twierdzisz.

Tak powstał system Proof of Reserve Chainlinka – brzmi zaawansowanie, ale w rzeczywistości to bardzo złożony sposób, by udowodnić, że nie prowadzisz oszustwa z częściową rezerwą.

Nagle każdy główny emitent stablecoinów potrzebował tej usługi, bo samo mówienie „zaufajcie nam, mamy na pewno 100 billions dolarów w obligacjach” przestało wystarczać regulatorom, zwłaszcza po kryzysach Terra i FTX.

Następnie pojawił się Cross-Chain Interoperability Protocol (CCIP), który pozwala aktywom przemieszczać się między różnymi blockchainami. To jak zbudowanie uniwersalnego tłumacza. Pomaga bankom komunikować się ponad barierami blockchainów. W efekcie JPMorgan może teraz wysyłać tokenizowane depozyty ze swojej prywatnej sieci Ethereum na publiczną sieć Solana, a Chainlink pełni rolę zaufanego posłańca.

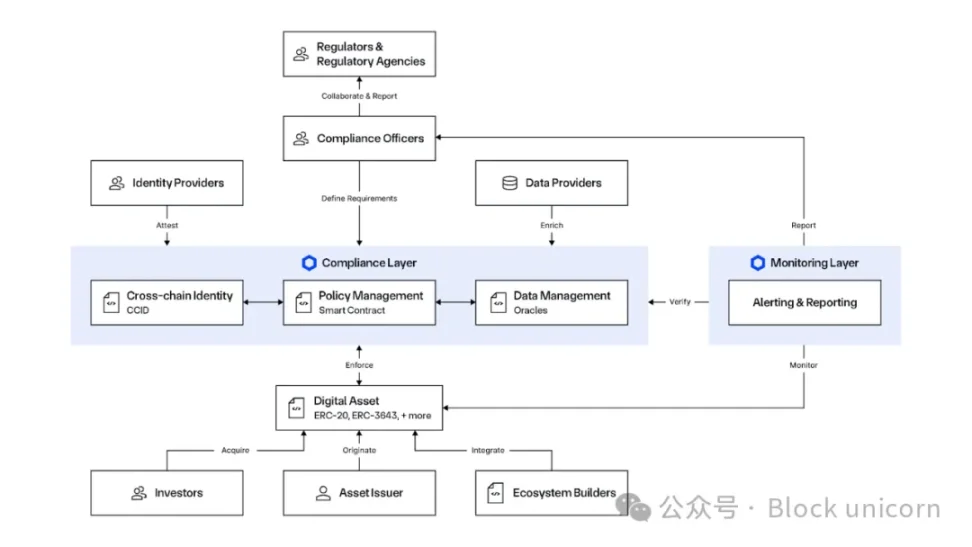

Chainlink zbudował też narzędzia specjalnie pomagające instytucjom spełniać wymogi regulacyjne.

Ich nowy silnik automatyzacji zgodności (ACE) może automatycznie obsługiwać całą dokumentację regulacyjną, która czyni transakcje kryptowalutowe legalnymi. Chcesz przenosić tokenizowane aktywa między blockchainami, zachowując zgodność z AML, weryfikacją KYC i ścieżką audytu? Chainlink obsłuży to wszystko automatycznie, zapewniając zgodność każdej transakcji z wymogami regulacyjnymi w Twojej jurysdykcji.

To idealnie pozycjonuje ich na nadchodzącą falę tokenizacji finansów. Każdy bank, firma zarządzająca aktywami czy instytucja rządowa, która chce wypróbować technologię blockchain, najpierw musi rozwiązać problem zgodności.

Historia Chainlinka na 2025 rok jest szczególnie fascynująca.

Tuttle Capital w styczniu złożył wniosek o pierwszy Chainlink ETF (fundusz notowany na giełdzie), a decyzja amerykańskiej SEC spodziewana jest jesienią 2025 roku. Termin idealnie zgrywa się z obecnym, przychylnym kryptowalutom otoczeniem regulacyjnym.

Kinexys od JPMorgan wykorzystał Chainlink do przeprowadzenia pierwszego rozliczenia DvP (dostawa kontra płatność) między tradycyjnym systemem bankowym a publicznym blockchainem.

Intercontinental Exchange, czyli spółka-matka New York Stock Exchange, zintegrowała Chainlink Data Streams, wprowadzając dane z rynku walutowego i metali szlachetnych na blockchain. Gdy największa giełda papierów wartościowych na świecie potrzebuje infrastruktury wyroczni, wybiera Chainlink.

Mastercard współpracuje z Chainlink, umożliwiając swoim 3 miliardom posiadaczy kart bezpośredni zakup kryptowalut. Gdy operator płatności potrzebuje zgodnej z regulacjami infrastruktury kryptowalutowej, wybiera Chainlink.

Chainlink uruchomił strumienie danych dla amerykańskiego rynku akcji i ETF-ów, dostarczając w czasie rzeczywistym ceny akcji takich jak Apple, Tesla czy indeks S&P 500.

Banki centralne Brazylii i Hongkongu wykorzystują Chainlink do pilotażowych projektów CBDC i eksperymentów z rozliczeniami między łańcuchami. Gdy rządy potrzebują infrastruktury blockchain, wybierają Chainlink.

Wzorzec jest stały: gdy instytucje przechodzą z fazy eksperymentalnej do wdrożeń produkcyjnych, standaryzują się na Chainlinku.

„Flywheel” drukarki skarbowej uruchomiony

W sierpniu Chainlink ogłosił program „Chainlink Reserve”, będący w zasadzie wersją programu skupu akcji własnych. Firma wykorzystuje opłaty uzyskane od klientów korporacyjnych (JPMorgan, Mastercard, New York Stock Exchange) do zakupu tokenów LINK na rynku wtórnym.

Oto jak działa ten mechanizm:

Krok pierwszy: przedsiębiorstwa płacą za strumienie danych, usługi międzyłańcuchowe i rozwiązania zgodności Chainlinka. Współzałożyciel Sergey Nazarov potwierdził, że wygenerowali już „setki milionów dolarów przychodów”, z czego część off-chain jest znacząca.

Krok drugi: wszystkie płatności – niezależnie czy w walutach fiducjarnych, stablecoinach czy innych tokenach – są automatycznie konwertowane na LINK przez ich Payment Abstraction system.

Krok trzeci: część LINK trafia do rezerwy strategicznej i zostaje zablokowana na lata.

Krok czwarty: wraz ze wzrostem tokenizacji aktywów przez instytucje, rośnie popyt na usługi Chainlinka, generując więcej przychodów i automatyczny skup LINK.

Piękno tego systemu polega na tym, że popyt na LINK jest bezpośrednio powiązany z adopcją biznesową w świecie rzeczywistym. Tradycyjne projekty kryptowalutowe polegają na spekulacji lub użyteczności tokena w swoim ekosystemie.

Od uruchomienia programu rezerw zgromadzili już ponad 150 000 tokenów LINK o wartości około 4.1 miliona dolarów. To może nie wydawać się dużo, ale należy spojrzeć na trajektorię rozwoju. Przechodzą od projektów pilotażowych do wdrożeń produkcyjnych w wielu instytucjach jednocześnie.

Chainlink ewoluuje z dostawcy danych w to, co Sergey Nazarov nazywa „systemem transakcyjnym”. Współczesne instytucje potrzebują więcej niż tylko danych o cenach:

- Strumienie danych: do precyzyjnej wyceny i wyceny aktywów

- Możliwości międzyłańcuchowe: do przenoszenia aktywów między sieciami

- Tożsamość i zgodność: spełnianie wymogów regulacyjnych

- Proof of Reserve: weryfikacja zabezpieczenia aktywów

- Raportowanie i audytowalność: spełnianie wymogów nadzoru instytucjonalnego

Chainlink może być jedynym dostawcą oferującym wszystkie te usługi w jednym zintegrowanym rozwiązaniu. Gdy instytucje chcą tokenizować aktywa, mogą współpracować tylko z Chainlinkiem, zamiast składać rozwiązania z wielu dostawców.

Daje im to wyjątkową pozycję w nadchodzącej fali tokenizacji. Jak zauważył Nazarov w niedawnym wywiadzie, obecnie mniej niż 1% światowych aktywów jest tokenizowanych. Nawet osiągnięcie 5% oznaczałoby dziesięciokrotny wzrost całego rynku kryptowalut.

Skala tej szansy jest oszałamiająca. Tradycyjne finanse reprezentują około 500 trillions dolarów aktywów. Chainlink argumentuje, że większość z nich ostatecznie przeniesie się na blockchain, a wszystkie będą potrzebowały kompleksowych usług infrastrukturalnych, które oferuje Chainlink.

Rozdział między bitcoinem a tokenizacją

Sergey Nazarov wysuwa intrygującą tezę na temat przyszłości kryptowalut. Bitcoin może przyciągać popyt na bezpieczną przystań w niestabilnych czasach i osiągnąć wartość rzędu bilionów dolarów. Ale aktywa tokenizowane przewyższą bitcoina o kilka rzędów wielkości.

Bitcoin jako cyfrowe złoto przyciąga inwestorów szukających niepowiązanych aktywów w niepewnych czasach. Tokenizowane aktywa to bardziej wydajne wersje istniejących produktów finansowych, których wartość już sięga setek bilionów dolarów.

Kiedy fundusze majątkowe i emerytalne będą alokować środki w aktywa kryptowalutowe, nie przeznaczą 50% na bitcoina. Utrzymają zdywersyfikowany portfel akcji, towarów, obligacji i nieruchomości – tylko w formie tokenizowanej. Potencjalny rynek aktywów tokenizowanych to cały tradycyjny system finansowy.

Ta zmiana zasadniczo zmieni definicję „kryptowalut”. Sektor nie będzie już definiowany przez bitcoina i ethereum, ale przez tokenizowane wersje tradycyjnych aktywów. Chainlink pozycjonuje się jako niezbędna infrastruktura tej transformacji.

Dynamika podaży

Podaż w obiegu LINK wzrosła z 470 milionów tokenów w 2021 roku do dzisiejszych 680 milionów, co oznacza wzrost o 44%. Może to niepokoić, dopóki nie zrozumiesz, do czego te tokeny są używane.

Te 210 milionów tokenów rozcieńczenia sfinansowało najbardziej agresywną budowę infrastruktury w historii kryptowalut.

Rozszerzenie podaży to w istocie rundy finansowania A, B i C Chainlinka – tylko że nie oddali udziałów inwestorom VC, lecz sfinansowali rozwój poprzez sprzedaż tokenów. Krytycy nazywają to rozcieńczeniem, zwolennicy – konieczną inwestycją.

Zgodnie z danymi Tokenomist, 41% całkowitej podaży LINK (411.9 miliona tokenów) pozostaje zablokowane, bez zaplanowanych wydarzeń odblokowujących. Sugeruje to, że główna faza rozcieńczania już minęła, a większość historycznych odblokowań miała miejsce w latach 2018-2022 podczas rozwoju projektu.

Strategiczna rezerwa uruchomiona w sierpniu 2025 roku zasadniczo zmienia tę dynamikę.

- 41% tokenów pozostaje zablokowanych, brak planowanych odblokowań

- Rezerwa strategiczna generuje stały popyt zakupowy

- Efekt netto zależy od równowagi między wzrostem przychodów korporacyjnych a przyszłymi decyzjami o odblokowaniu

- Wczesne dane o akumulacji wskazują na stały wzrost rezerw

Ten moment tworzy ciekawy punkt zwrotny. Wzrost podaży sfinansował infrastrukturę, która dziś generuje setki milionów dolarów przychodów korporacyjnych. Te przychody z kolei zasilają rezerwę strategiczną, usuwając tokeny z obiegu, gdy adopcja instytucjonalna przyspiesza.

Rozcieńczenie, które w ostatnich latach wydawało się niedźwiedzie, staje się fundamentem trwałego popytu w 2025 roku i później. Inwestorzy skupiający się na ekspansji podaży ignorują budowaną infrastrukturę. Ci, którzy patrzą tylko na obecny wolumen skupu, mogą przegapić trajektorię przychodów, która zdecyduje o przyszłym tempie akumulacji.

Wszystko to prowadzi do jednego pytania.

Co się stanie, gdy warstwa infrastrukturalna stanie się cenniejsza niż aplikacje, które na niej działają?

W 2025 roku całkowita wartość zablokowana (TVS) Chainlinka w protokołach DeFi, aktywach tokenizowanych i infrastrukturze międzyłańcuchowej wzrosła do ponad 93 billions dolarów. Dostarczają strumienie danych dla tysięcy protokołów DeFi. Są technologią pomostową, która pozwala tradycyjnym bankom eksperymentować z publicznymi blockchainami. Budują narzędzia zgodności, które decydują, które aplikacje kryptowalutowe są legalne, a które nie.

Te 93 billions dolarów to nie wartość infrastruktury – to wartość aplikacji całkowicie zależnych od infrastruktury Chainlinka. Infrastruktura to sieć wyroczni, strumienie danych i system komunikatów międzyłańcuchowych Chainlinka.

Ale jeśli Chainlink zniknie jutro, ile z tych 93 billions dolarów stanie się bezwartościowe? Ile protokołów DeFi przestanie działać? Ile aktywów tokenizowanych straci dane o cenach?

Odpowiedź brzmi: większość. To sugeruje, że infrastruktura może być już cenniejsza niż aplikacje, nawet jeśli rynek jeszcze tego nie dostrzega.

Stali się systemowo ważni w świecie kryptowalut – status, który osiąga niewiele protokołów. Efekt sieciowy jest oczywisty: im więcej instytucji korzysta z Chainlinka, tym bardziej inne instytucje chcą z niego korzystać, bo wszyscy już z niego korzystają.

W kryptowalutach, gdy wszyscy potrzebują tej samej usługi bazowej, efekt sieciowy sam się wzmacnia. Im więcej instytucji korzysta z Chainlinka, tym bardziej inne chcą, bo wszyscy już to robią. Przychody są lepkie, bo niezależnie od tego, które aplikacje odniosą sukces lub porażkę, infrastruktura stale pobiera opłaty. Protokoły DeFi pojawiają się i znikają, ale warstwa danych wspierająca je wszystkie stale pobiera opłaty. Aplikacje są towarem, infrastruktura jest monopolem. A monopol, jak wiemy, zwykle przechwytuje większość wartości ekosystemu.

Pęknięcia w fundamentach

Ale porozmawiajmy szczerze o potencjalnych problemach, bo byczy scenariusz Chainlinka zakłada wiele rzeczy, które mogą nie być wieczne.

Pierwszy problem: sieć wyroczni jest technicznie trudna do zbudowania. Ale trudność nie leży w oprogramowaniu, lecz w przekonaniu wszystkich, by używali Twojej wersji. Fosą Chainlinka są efekty sieciowe i przewaga pierwszego ruchu, a nie jakaś nieprzekraczalna bariera technologiczna. Google i Amazon mogłyby jutro zbudować konkurencyjną usługę wyroczni, gdyby chciały. Microsoft także. Każdy duży dostawca chmury z dobrym zespołem inżynierów może to zrobić.

Drugi problem: ryzyko przejęcia przez regulatorów. Chainlink stał się tak systemowo ważny, że jeśli zawiedzie, duża część systemu finansów tokenizowanych również upadnie. To dokładnie sytuacja „zbyt duży, by upaść”, która niepokoi regulatorów. Co się stanie, jeśli jakiś senator zda sobie sprawę, że prywatna firma bez nadzoru rządowego kontroluje strumienie danych dla bilionów dolarów aktywów tokenizowanych? Chainlink może nagle znaleźć się w centrum uwagi regulatorów, co zamieni dochodowy biznes w koszmar zgodności.

Trzeci problem: założenie o tokenizacji. Cała wartość Chainlinka opiera się na masowej migracji tradycyjnych finansów na blockchain. A co jeśli tak się nie stanie? Co jeśli banki uznają, że ich prywatne blockchainy są wystarczająco dobre i nie potrzebują interakcji z publicznymi sieciami? Co jeśli środowisko regulacyjne się zmieni i tokenizacja stanie się trudniejsza, a nie łatwiejsza? Chainlink buduje infrastrukturę dla przyszłości, która może nigdy nie nadejść.

Czwarty problem: konkurencja ze strony własnych klientów. JPMorgan obecnie korzysta z Chainlinka, ale ma też tysiące inżynierów i miliardy dolarów na badania i rozwój. Jak długo zajmie im zbudowanie własnego systemu wyroczni, zamiast wiecznie płacić Chainlinkowi? To samo dotyczy każdego dużego banku i firmy zarządzającej aktywami próbującej tokenizacji.

Ostatni problem: czy jakakolwiek firma middleware może utrzymać siłę cenową w długim terminie? Historia pokazuje, że warstwa infrastruktury z czasem staje się towarem. Internet zaczynał od drogich usług dial-up, a skończył jako commodity broadband. Chmura zaczynała od wysokich cen Amazona, a skończyła jako pole konkurencji kosztowej wielu dostawców. Dlaczego sieć wyroczni miałaby być inna?

Chainlink zakłada, że zawsze utrzyma efekty sieciowe i koszty zmiany dostawcy. To możliwe, ale takie zakłady działają, dopóki nagle nie przestają.

Na razie jednak ten przypadek sukcesu wygląda zupełnie inaczej niż zdecentralizowany, bezpośredni system finansowy, jaki pierwotnie zakładały kryptowaluty. Przypomina raczej stary system z lepszym API. Banki nadal są bankami, regulatorzy nadal są regulatorami, a pieniądze nadal przepływają przez instytucje kontrolowane przez rządy.

Chainlink nie zastąpił tradycyjnego systemu finansowego. Zbudowali warstwę tłumaczącą, która pozwala tradycyjnym finansom „mówić językiem blockchaina”. Teraz, gdy ta warstwa tłumacząca stała się niezbędna, nie jest jasne, czy kryptowaluty naprawdę decentralizują finanse, czy tylko dostarczają scentralizowanym finansom lepsze narzędzia.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Cena akcji Cambrian przekroczyła Kweichow Moutai, zdobywając tytuł „króla akcji” na rynku A-share

Akcje Cambrian kontynuują gwałtowny wzrost po tym, jak firma przedstawiła najlepsze wyniki od debiutu giełdowego. Imponujące osiągnięcia zostały docenione zarówno przez głównych inwestorów indywidualnych, jak i banki inwestycyjne z Wall Street.

Trzy kroki do przejęcia kontroli nad Fed: ujawnienie jasnej mapy drogowej Trumpa do przekształcenia amerykańskiego banku centralnego

Prezydent USA Donald Trump niespodziewanie ogłosił zwolnienie członkini zarządu Fed Lisy Cook, co wywołało wstrząsy na rynku. Ten ruch postrzegany jest jako pierwszy krok do systematycznego podważania niezależności Fed, mający na celu przejęcie przez Biały Dom kontroli nad zarządem Rezerwy Federalnej oraz Federalnym Komitetem Otwartego Rynku (FOMC), a tym samym nad decyzjami dotyczącymi stóp procentowych. Ten plan może doprowadzić do batalii prawnych i zagrozić niezależności banku centralnego, zwiększając zainteresowanie zdecentralizowanymi aktywami, takimi jak bitcoin, a jednocześnie pogłębiając obawy o stabilność tradycyjnego systemu finansowego.

Nawigacja po krótkoterminowej zmienności Solana: strategiczna ścieżka wzrostu na lata 2026–2030

- Solana (SOL) wykazuje krótkoterminowe niedźwiedzie sygnały techniczne, ale utrzymuje silne fundamenty długoterminowe na 2025 rok. - Konsolidacja ceny w przedziale 125–210 dolarów oraz niedźwiedzi klin sugerują potencjalne ponowne testy wsparcia na poziomach 138–152 dolarów. - Adopcja instytucjonalna, aktualizacje Alpenglow oraz 83% wzrost liczby deweloperów pozycjonują Solanę na ekspansję w latach 2026–2030. - Wysoka efektywność energetyczna (2 707 dżuli/transakcję) oraz 9.3 billions dolarów DeFi TVL wzmacniają jej skalowalność w porównaniu do tradycyjnych blockchainów. - Analitycy prognozują cenę docelową na poziomie 723,30 dolarów do 2030 roku, napędzaną przez rozwój rynku.

Renesans Meme Coinów: Dlaczego Arctic Pablo Coin wyprzedza PEPE w trzecim kwartale 2025 roku

- Rynek kryptowalut w trzecim kwartale 2025 roku pokazuje przesunięcie inwestorów w kierunku altcoinów opartych na użyteczności, takich jak Arctic Pablo Coin (APC), zamiast stagnujących meme coinów jak PEPE. - Brak mechanizmów zarządzania, użyteczności i deflacyjnych w PEPE kontrastuje z ustrukturyzowaną tokenomiką APC, wzrostem podczas przedsprzedaży oraz planami notowania na DEX/CEX. - Narracja APC o „ekspedycji”, kod bonusowy na 200% oraz prognozowany zwrot z inwestycji na poziomie 769,565% podkreślają, że meme coiny ewoluują poza czystą spekulację w stronę tworzenia wartości. - Psychologia inwestorów obecnie priorytetowo traktuje podaż deflacyjną, com.