Ang misteryosong koponan na namayani sa Solana sa loob ng tatlong buwan, maglalabas na ba ng token sa Jupiter?

Walang marketing, walang VC, paano nanalo ang HumidiFi sa self-operated on-chain market maker war ng Solana sa loob ng 90 araw.

Isang koponan na walang opisyal na website, walang komunidad, at anonymous ang mga miyembro, ay nakakamit ng halos kalahati ng kabuuang trading volume sa Jupiter sa loob lamang ng 90 araw.

Upang mas malalim na maunawaan ang misteryosong proyektong ito, kailangan muna nating sumilip sa isang tahimik ngunit rebolusyonaryong pagbabago sa on-chain trading na nagaganap sa Solana.

Ang kabuuang halaga ng transaksyong naproseso ng HumidiFi ay umaabot sa 42% ng Jupiter trading volume

Source:Dune, @ilemi

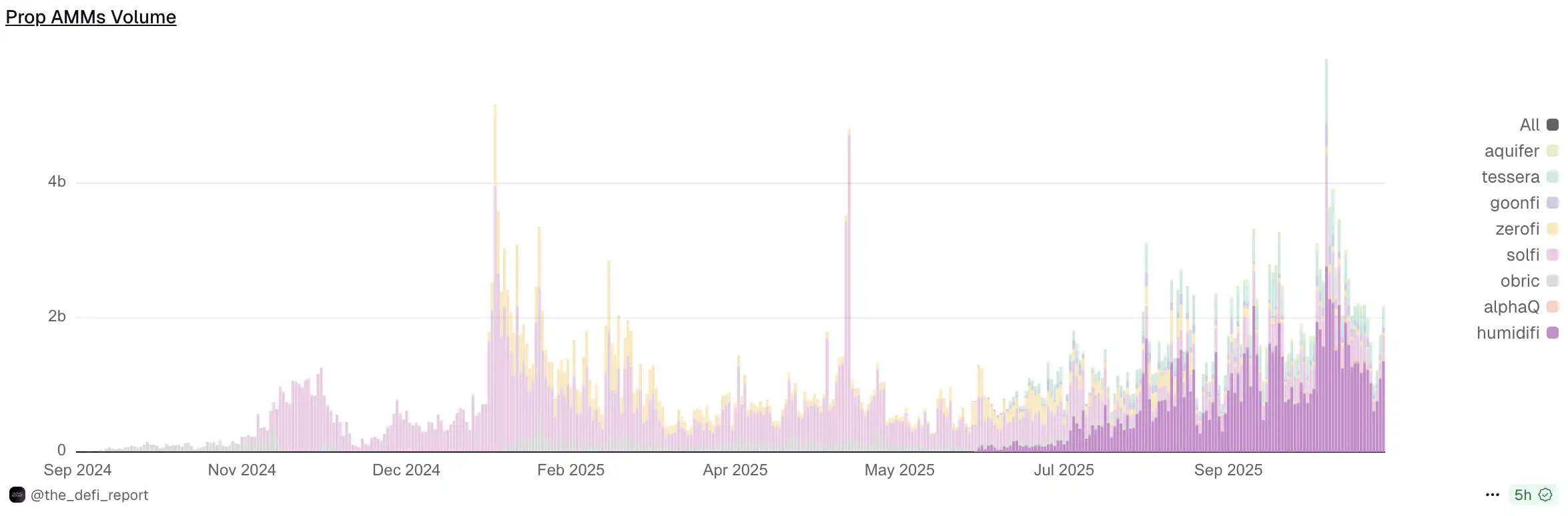

Paano Binabago ng Prop AMM ang On-chain Trading

Sa konteksto ng AMM, ang tinatawag na toxic order flow ay tumutukoy sa mga high-frequency arbitrageurs na gumagamit ng low-latency connections at advanced algorithms upang maagap na mahuli ang mga price discrepancies, at mabilis na mapantay ang presyo sa pagitan ng on-chain at mga price discovery venues (karaniwan ay mga centralized exchanges tulad ng Binance). Ang mga tubo mula sa toxic order flow na ito ay sa huli ay binabayaran ng mga trader, liquidity provider, at on-chain market makers.

Sa mga tradisyonal na financial markets na gumagamit ng centralized limit order book (tinatawag na "CLOB") para sa matching ng trades, ang mga propesyonal na market makers ay may kakayahang gumamit ng iba't ibang paraan (tulad ng pag-adjust ng spread o pag-pause ng quotes) upang harapin ang toxic order flow. Maaari nilang suriin ang mga pattern ng order flow upang matukoy ang mga trader na may information advantage, at i-adjust ang kanilang quotes upang mabawasan ang pagkalugi mula sa "adverse selection". Kaya naman, ang mga market maker na nag-ooperate sa Solana ay natural na pinili ang mga DEX tulad ng Phoenix na gumagamit ng CLOB. Gayunpaman, noong panahon ng "meme craze" ng Solana mula 2024 hanggang unang bahagi ng 2025, labis na napuno ang network dahil sa mataas na demand, kaya't madalas na hindi naipapasok ng mga market maker ang kanilang mga order sa chain, at ang pag-update ng quotes ay nangangailangan ng napakamahal na computational units, kaya't biglang tumaas ang kanilang gastos.

Isang serye ng mahihirap na praktikal na problema ang nagtutulak sa ilan sa mga pinaka-beteranong AMM market maker na muling pag-isipan mula sa ugat ang paraan ng pagpapatakbo ng on-chain markets, at isang rebolusyonaryong bagong market structure ang nagsisimulang umusbong.

Ang bagong paradigm na ito ay tinatawag na "Prop AMM" (Proprietary AMM), na layuning magbigay ng mas mababang spread at mas epektibong liquidity on-chain, habang binabawasan ang panganib na ma-exploit ng mga high-frequency arbitrageurs.

Ang SolFi, ZeroFi, at Obric ang orihinal na "tatlong higante" ng Prop AMM. Hindi nila inilalantad ang kanilang contract interfaces, bagkus ay direkta nilang ibinibigay ang interface sa mga pangunahing trading routers tulad ng Jupiter, at hinihiling na i-route ng Jupiter ang mga order sa kanilang AMM. Sa disenyo na ito, napakahirap para sa mga external professional arbitrageurs tulad ng Wintermute na direktang makipag-interact sa contract, dahil hindi nila nauunawaan o mahulaan ang trading logic, kaya't naiiwasan ang pagpalit ng quotes ng market maker at ang problema ng "adverse selection" mula sa mga may information advantage.

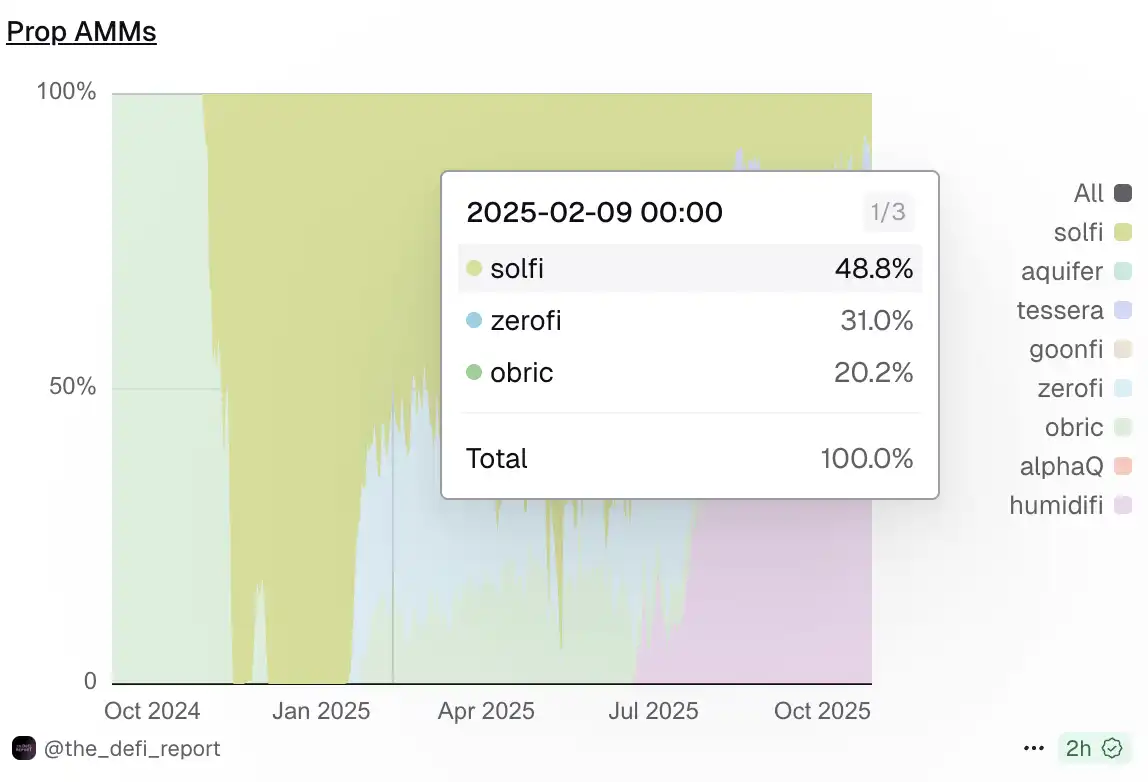

Noong Pebrero 2025, ang SolFi, ZeroFi, at Obric ang pangunahing tatlong Prop AMM

Source: Dune @the_defi_report

Ang Blitzkrieg ng HumidiFi

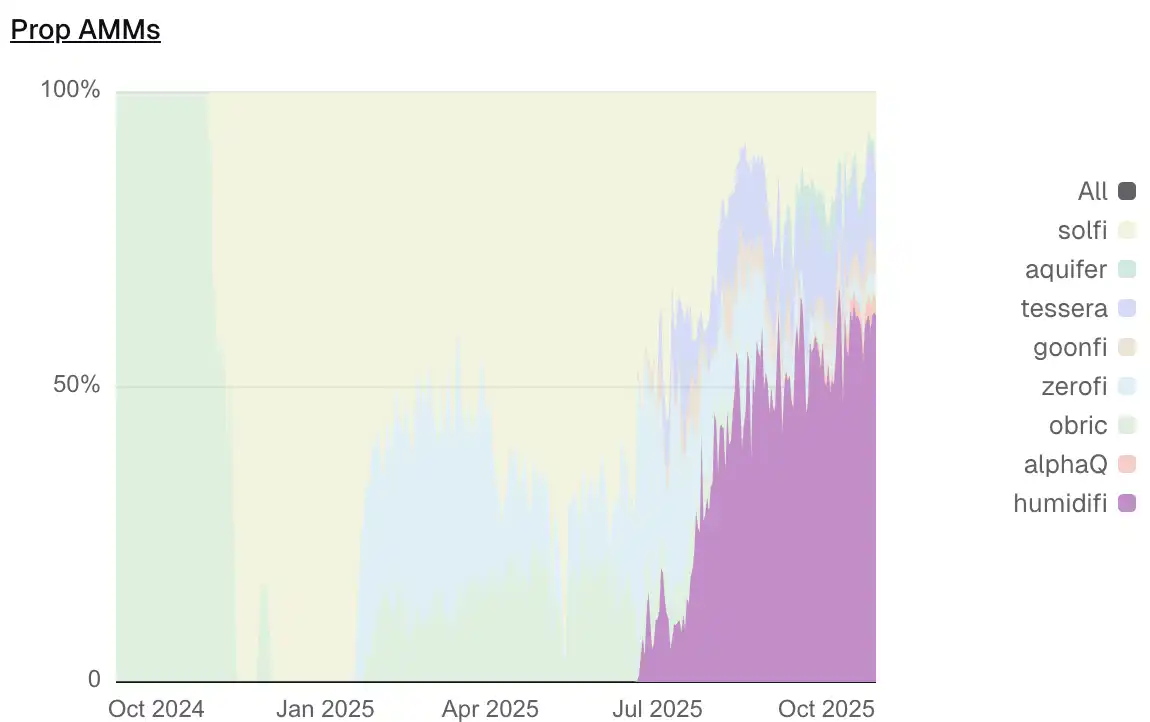

Umabot sa sukdulan ang kompetisyon ng Prop AMM pagsapit ng Hulyo 2025, at isang proyektong tinatawag na HumidiFi ang biglang nagbago ng buong market landscape sa napakabilis na paraan.

Opisyal na inilunsad ang HumidiFi noong kalagitnaan ng Hunyo 2025, at makalipas lamang ang dalawang buwan, nakuha na nito ang 47.1% ng kabuuang trading volume ng lahat ng Prop AMM, na naging walang kapantay na lider ng merkado. Sa kabilang banda, ang dating dominanteng SolFi ay bumagsak ang market share mula 61.8% dalawang buwan na ang nakalipas, pababa sa 9.2%.

Source: Dune @the_defi_report

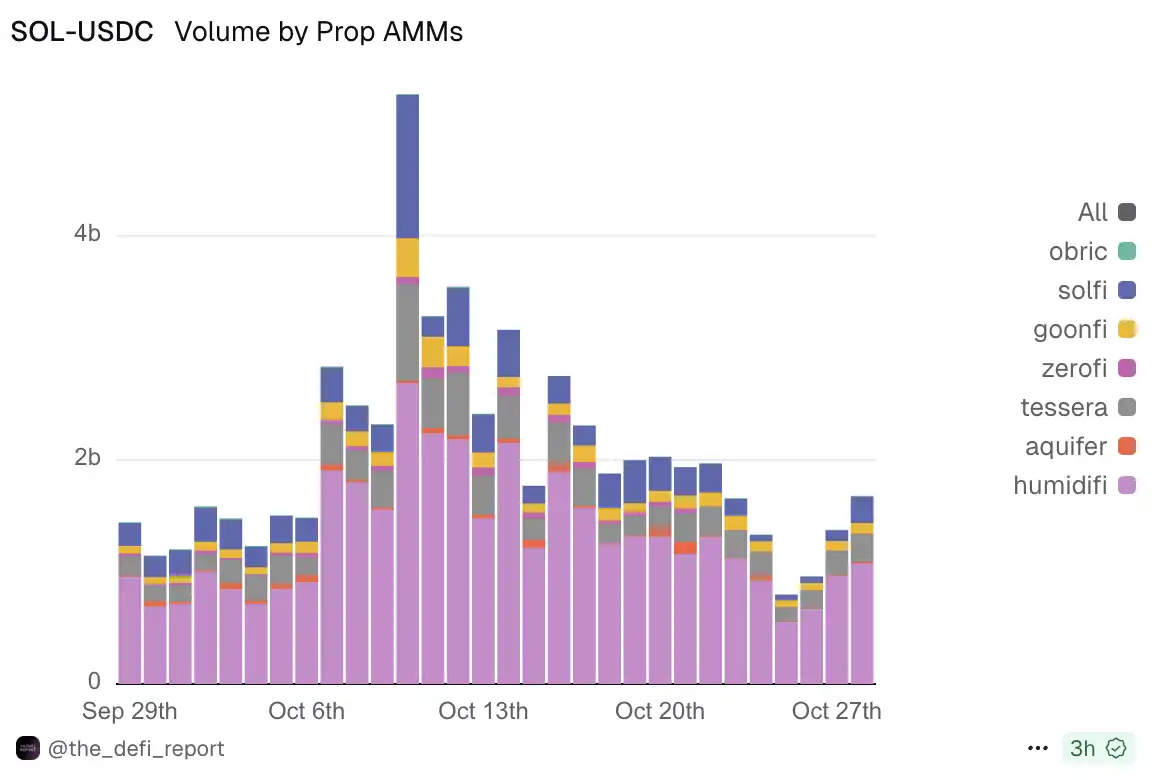

Lalo pang naging kapansin-pansin ang dominasyon ng HumidiFi sa SOL/USDC trading pair. Noong Oktubre 28, naproseso ng HumidiFi ang $1.08 billions na SOL/USDC trades sa isang araw, na kumakatawan sa 64.3% ng kabuuang volume ng trading pair na iyon sa araw na iyon.

Source: Dune @the_defi_report

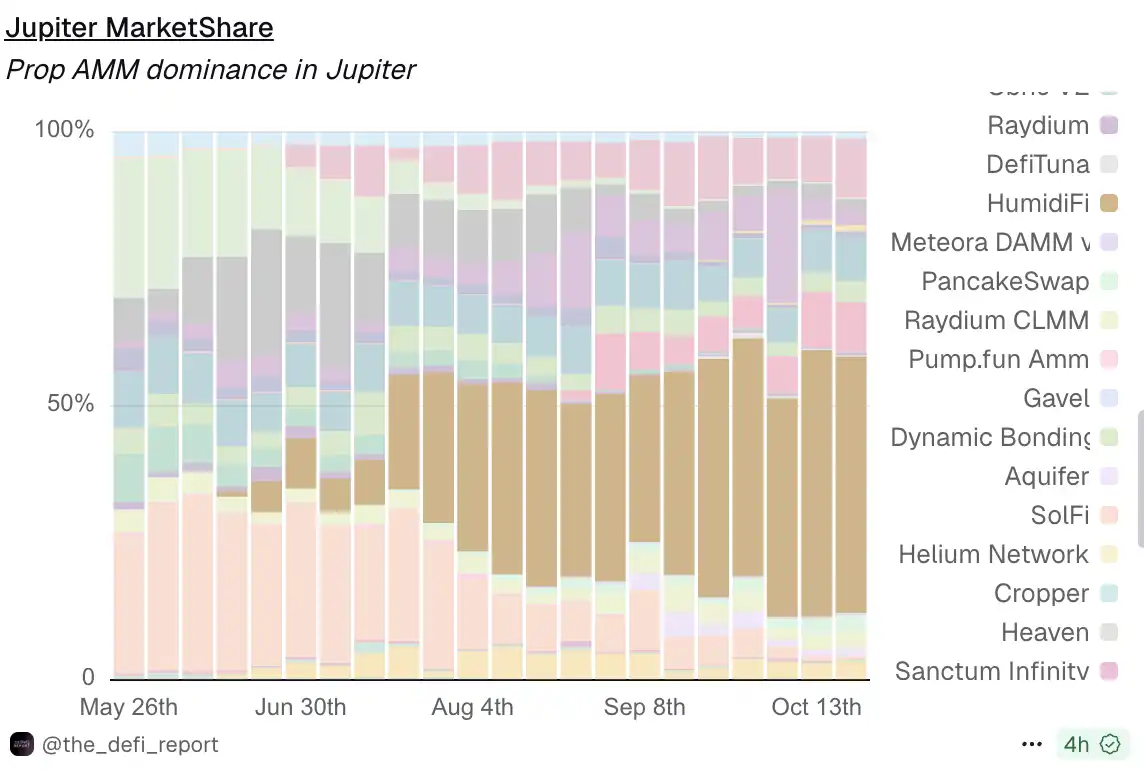

Napakataas din ng penetration rate ng HumidiFi sa Jupiter routing. Bilang aggregator na may 86.4% market share sa Solana, malaki ang epekto ng routing choices ng Jupiter sa aktuwal na karanasan ng mga trader. Ayon sa datos noong Oktubre 20, umabot sa 46.8% ang market share ng HumidiFi sa Jupiter, higit apat na beses na mas mataas kaysa sa pangalawang TesseraV (10.7%).

Source: Dune @the_defi_report

Kapag pinalawak ang pananaw sa buong Prop AMM ecosystem, nananatiling matatag ang dominasyon ng HumidiFi. Noong Oktubre 28, umabot sa $2.18 billions ang kabuuang trading volume ng lahat ng Prop AMM, kung saan $1.35 billions dito ay mula sa HumidiFi, na may 61.9% na bahagi. Ang bilang na ito ay hindi lamang higit pa sa $309 millions ng SolFi na nasa ikalawang pwesto, kundi mas mataas pa kaysa sa pinagsamang trading volume ng mga ranggo 2-8 na kakumpitensya.

Source: Dune @the_defi_report

Ang tagumpay ng HumidiFi ay halos nakamit sa isang ganap na "invisible" na estado. Wala itong opisyal na website, wala ring Twitter account noong una, at walang anumang impormasyon tungkol sa mga miyembro ng team na inilabas sa publiko.

Hindi kailangan ng HumidiFi ng marketing, airdrop, o storytelling. Ang kailangan lang nito ay magbigay ng mas magandang spread at execution price sa bawat trade kumpara sa mga kakumpitensya. Sa tuwing pinipili ng routing algorithm ng Jupiter ang HumidiFi, ang merkado mismo ang bumoboto gamit ang kanilang aktwal na transaksyon.

Ang Labanan ng Bilis at Gastos

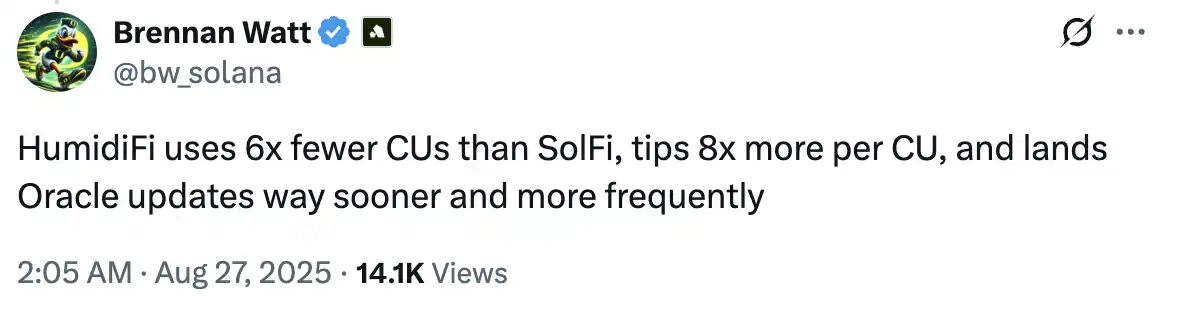

Ang susi sa tagumpay ng HumidiFi ay ang matinding pag-optimize ng computational cost sa oracle updates, at ang matalinong paggamit ng Jito auction mechanism upang gawing ganap na market dominance ang teknolohikal na kalamangan na ito.

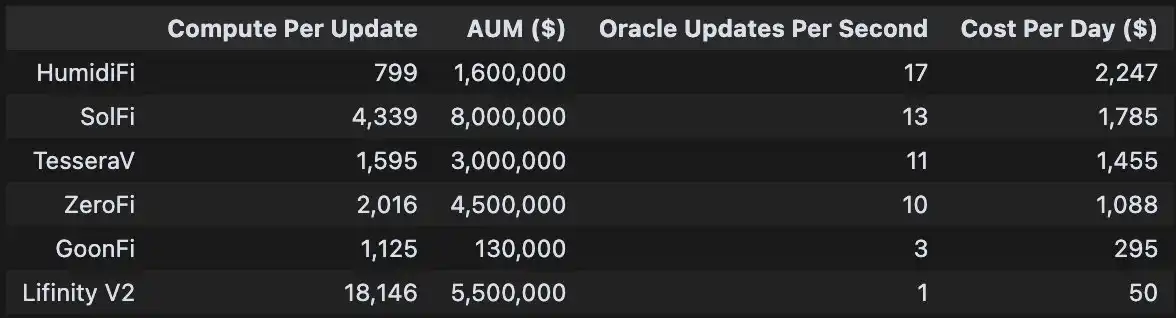

Una, napakababa ng konsumo ng HumidiFi sa computational resources. Ayon sa datos mula kay @bqbrady, bawat oracle update ng HumidiFi ay gumagamit lamang ng 799 CUs (computational units). Sa paghahambing, ang pangunahing kakumpitensyang SolFi ay nangangailangan ng 4,339 CUs. Ang TesseraV, na pinapatakbo ng top market maker na Wintermute, ay nangangailangan din ng 1,595 CUs, doble ng sa HumidiFi.

Source: X, @bqbrady

Lubos ding pinakinabangan ng HumidiFi ang kanilang mababang CU consumption upang makuha ang pinakamataas na transaction priority sa Jito auction ng Solana MEV infrastructure. Sa Jito auction, ang transaction priority ay hindi batay sa absolute tip, kundi sa tip per computational unit (Tip per CU). Sa bawat oracle update, nagbabayad ang HumidiFi ng humigit-kumulang 4,998 lamports na tip. Dahil napakababa ng CU consumption nito (799 CUs), umaabot sa 6.25 lamports/CU ang Tip per CU ratio nito.

Ayon sa datos mula kay Brennan Watt, isang engineer ng Solana core developer na Anza, anim na beses na mas kaunti ang CU na ginagamit ng HumidiFi kumpara sa dating lider ng Prop AMM na SolFi, at higit walong beses na mas mataas ang tip na binabayaran.

Isa pang mahalagang kalamangan ng HumidiFi ay ang frequency ng oracle updates. Ina-update ng HumidiFi ang kanilang oracle nang 17 beses bawat segundo, na mas mataas kaysa sa mga pangunahing kakumpitensya (13 beses para sa SolFi, 11 beses para sa TesseraV, at 10 beses para sa ZeroFi).

Sa gitna ng matinding volatility ng crypto market, ang halos real-time na price tracking na ito ay nagbibigay-daan sa kanila na manatiling malapit sa fair value, iniiwasan ang arbitrage opportunities para sa iba, at hindi na kailangang magpalaki ng spread para sa self-protection, kaya't nakakapagbigay ng mas mahigpit na liquidity.

Bukod pa rito, mahusay din ang HumidiFi sa cost control. Ang araw-araw na operational cost ng HumidiFi ay $2,247 lamang. Sa paghahambing, ang SolFi, na may limang beses na mas malaking AUM ($8 billions vs $1.6 billions), ay may daily cost na $1,785 lamang, mas mababa ng 20% kaysa sa HumidiFi.

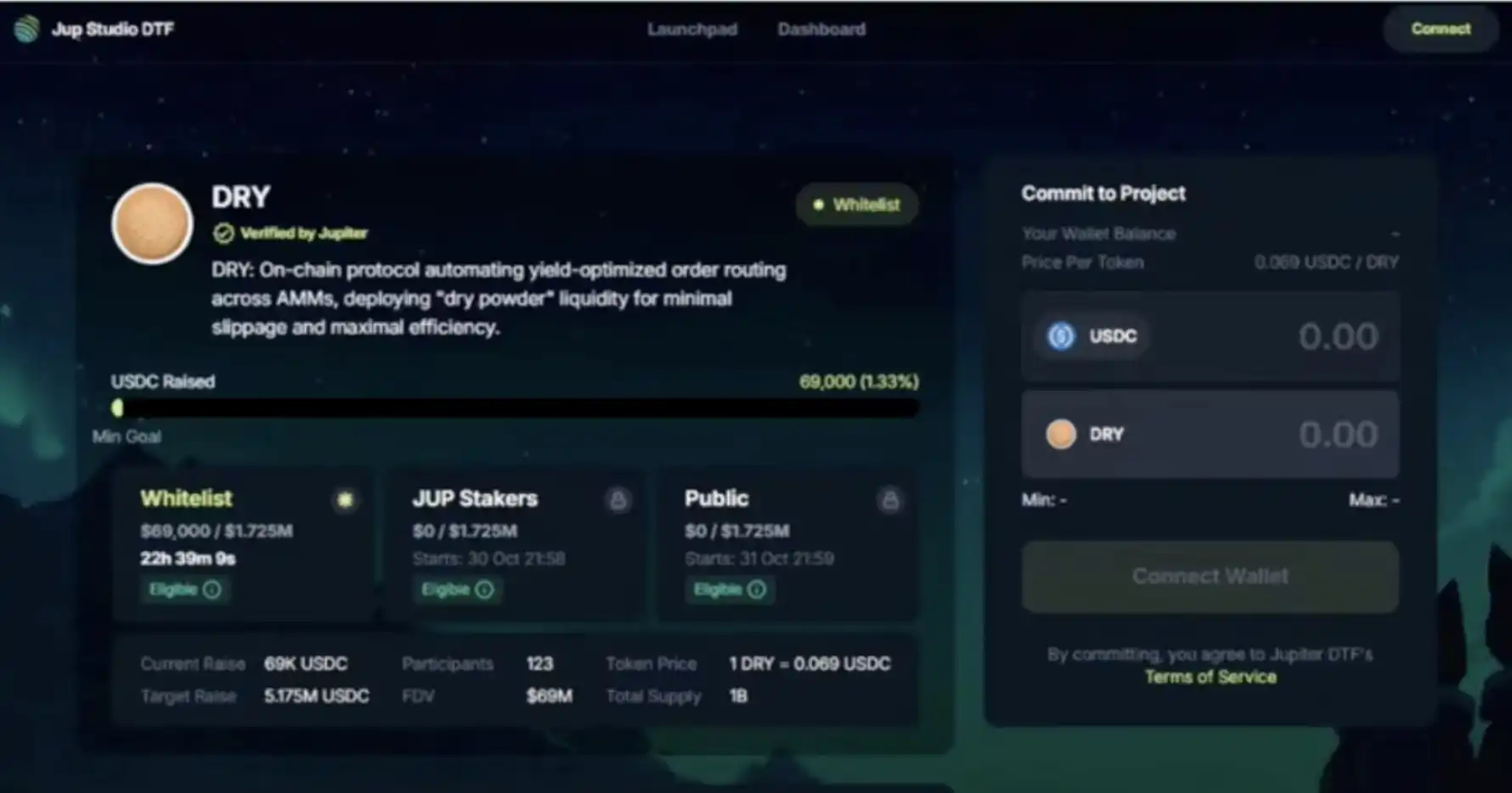

Paglunsad ng WET Token sa Jupiter DTF

Noong gabi ng Oktubre 30, inanunsyo ng Jupiter team sa kanilang community call ang unang proyekto na ilulunsad sa kanilang DTF platform: HumidiFi, na may token symbol na WET

Ayon sa ipinakitang demo webpage, ang token launch ay nahahati sa tatlong bahagi:

Ang whitelist (ang mga patakaran para makuha ay hindi pa tiyak) ay makakasiguro ng bahagi ng allocation

Ang mga JUP stakers ay makakakuha ng guaranteed allocation batay sa dami ng kanilang stake

Ang public allocation ay first-come, first-served (FCFS), at agad na magbubukas sa on-chain trading kapag napuno, walang lock-up o waiting period

Kapansin-pansin, malinaw na sinabi ng HumidiFi team sa Twitter na "walang VC allocation", na napakabihira sa kasalukuyang market environment na puno ng VC presale at mababang circulation ngunit mataas na FDV.

Ang Prop AMM ay isang "winner-takes-all" na track. Nakamit ng HumidiFi ang kasalukuyang dominasyon sa pamamagitan ng teknolohikal na lakas, ngunit nangangahulugan din ito na kapag may bagong kakumpitensya na makakamit ng breakthrough sa CU efficiency o oracle speed, maaari nitong mabilis na maagaw ang kanilang market share. Ang digmaan ng Prop AMM ay malinaw na nagsisimula pa lamang.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

3 Tokens na Binibili ng mga Crypto Whale Bago ang Halloween 2025

Bumibili ang mga crypto whale bago ang Halloween, dinadagdag ang AAVE, Maple Finance (SYRUP), at DOGE sa kanilang mga portfolio. Dalawa sa mga ito ay binibili habang bumababa ang presyo, samantalang ang isa ay nananatiling matatag dahil sa lakas nito, na nagpapakita ng lumalaking kumpiyansa bago ang mga galaw ng merkado ngayong Nobyembre.

Ang Anibersaryo ng Bitcoin Whitepaper ay Bukas, Ngunit Nawalan ng $5 Billion ang mga Wallet ni Satoshi

Habang papalapit na ang ika-17 anibersaryo ng whitepaper ng Bitcoin, nabawasan ng $5 billion ang mga wallet ni Satoshi Nakamoto, na nagpapalakas ng bearish sentiment sa gitna ng pagkabahala ng mga mamumuhunan at kawalang-katiyakan sa merkado.

Tumaas ng 26% ang presyo ng HBAR sa loob ng isang linggo — Mainit ang momentum, ngunit hindi ganoon kainit ang inflows

Ang 26% pag-angat ng Hedera ay nagdulot ng optimismo matapos ang debut ng spot ETF nito, ngunit ipinapakita ng on-chain data na limitado ang mga inflow—na nagpapahiwatig na maaaring umiinit ang rally ng HBAR nang walang matibay na suporta mula sa mga investor.

Pagsusuri sa mga Salik sa Likod ng 7% Pagtaas ng Presyo ng AERO Ngayon

Ang pag-ipon ng mga whale, pagpasok ng Animoca Brands, at mga bullish na teknikal na indikasyon ang nagpasiklab ng 7% pag-angat ng AERO.