執筆:imToken

「デリバティブはDeFiの聖杯である」と言われており、オンチェーンのperpプロトコルがDeFiの後半戦への入場券であるという点については、2020年にはすでに市場でコンセンサスが形成されていた。

しかし現実には、過去5年間、パフォーマンスやコストの制約により、perp DEXは常に「パフォーマンス」と「分散化」の間で難しい選択を迫られてきた。GMXに代表されるAMMモデルは許可不要の取引を実現したものの、取引速度、スリッページ、深さの面ではCEXには到底及ばなかった。

Hyperliquidの登場によって、独自のオンチェーンオーダーブックアーキテクチャを活用し、完全なセルフカストディのブロックチェーン上でCEXに匹敵するスムーズな体験を実現した。最近可決されたHIP-3提案によって、CryptoとTradFiの壁を打ち破り、オンチェーンでより多くのアセットを取引できる無限の可能性が開かれた。

本記事では、Hyperliquidの運用メカニズムや収益源を深く解剖し、その潜在的リスクを客観的に分析し、DeFiデリバティブ分野にもたらす革命的な変化について探っていく。

perp DEX分野のサイクル

レバレッジは金融のコアプリミティブであり、成熟した金融市場では、デリバティブ取引は流動性、資金規模、取引量のいずれの面でも現物取引を大きく上回る。なぜなら、証拠金とレバレッジの仕組みにより、限られた資金でより大きな市場規模を動かし、ヘッジ、投機、収益管理など多様なニーズを満たせるからだ。

Cryptoの世界でも、少なくともCEX分野ではこの法則が証明されている。2020年にはCEXで先物契約に代表されるデリバティブ取引が現物取引を置き換え始め、市場の主導権を握るようになった。

Coinglassのデータによると、過去24時間で主要CEXの先物契約の1日取引量はすでに数百億ドル規模に達しており、Binanceは1,300億ドルを突破している。

出典:Coinglass

これに対し、オンチェーンのperp DEXは5年にわたる長い道のりを歩んできた。その間、dYdXはオンチェーンオーダーブックによってCEXに近い体験を模索したが、パフォーマンスと分散化のバランスに課題があった。GMXに代表されるAMMモデルは許可不要の取引を実現したが、取引速度、スリッページ、深さの面ではCEXとの差は依然として大きかった。

実際、2022年11月初旬のFTXの突然の崩壊は、一時的にGMXやdYdXなどオンチェーンデリバティブプロトコルの取引量や新規ユーザー数の急増を刺激した。しかし、市場環境、オンチェーン取引パフォーマンス、取引深度、取引種類など総合的な取引体験の制約により、分野全体はすぐに再び沈静化した。

率直に言えば、ユーザーがオンチェーン取引で同じくロスカットリスクを負うにもかかわらず、CEXレベルの流動性や体験を得られないと気づいた時点で、移行意欲は自然とゼロになる。

したがって、問題の核心は「オンチェーンデリバティブに需要があるかどうか」ではなく、CEXが代替できない価値を提供しつつ、パフォーマンスのボトルネックを解決できるプロダクト形態が常に欠けていたという点にある。

市場のギャップは非常に明確だ:DeFiには本当にCEXレベルの体験を実現できるperp DEXプロトコルが必要だ。

こうした背景のもと、Hyperliquidの登場は分野全体に新たな変数をもたらした。あまり知られていないが、Hyperliquidは今年になって広く注目されるようになったものの、実は2023年にはすでにローンチされており、過去2年間にわたり継続的にアップデートと蓄積を重ねてきた。

Hyperliquidは「オンチェーンCEX」の究極形態なのか

perp DEX分野の長年の「パフォーマンス vs. 分散化」のジレンマに直面し、Hyperliquidの目標は非常に明確だ——オンチェーンでCEXのスムーズな体験をそのまま再現すること。

そのために、既存のパブリックチェーンのパフォーマンス制約に依存せず、Arbitrum Orbitテックスタックを基盤に独自のL1アプリチェーンを構築し、完全にオンチェーンで稼働するオーダーブックとマッチングエンジンを搭載した。

これはつまり、注文、マッチング、決済まで、すべての取引プロセスがオンチェーンで透明に行われ、かつミリ秒単位の処理速度を実現できるということであり、アーキテクチャ的にはHyperliquidはdYdXの「完全オンチェーン版」に近い。もはやオフチェーンマッチングに依存せず、「オンチェーンCEX」の究極形態を目指している。

このアグレッシブな路線の効果はすぐに現れた。

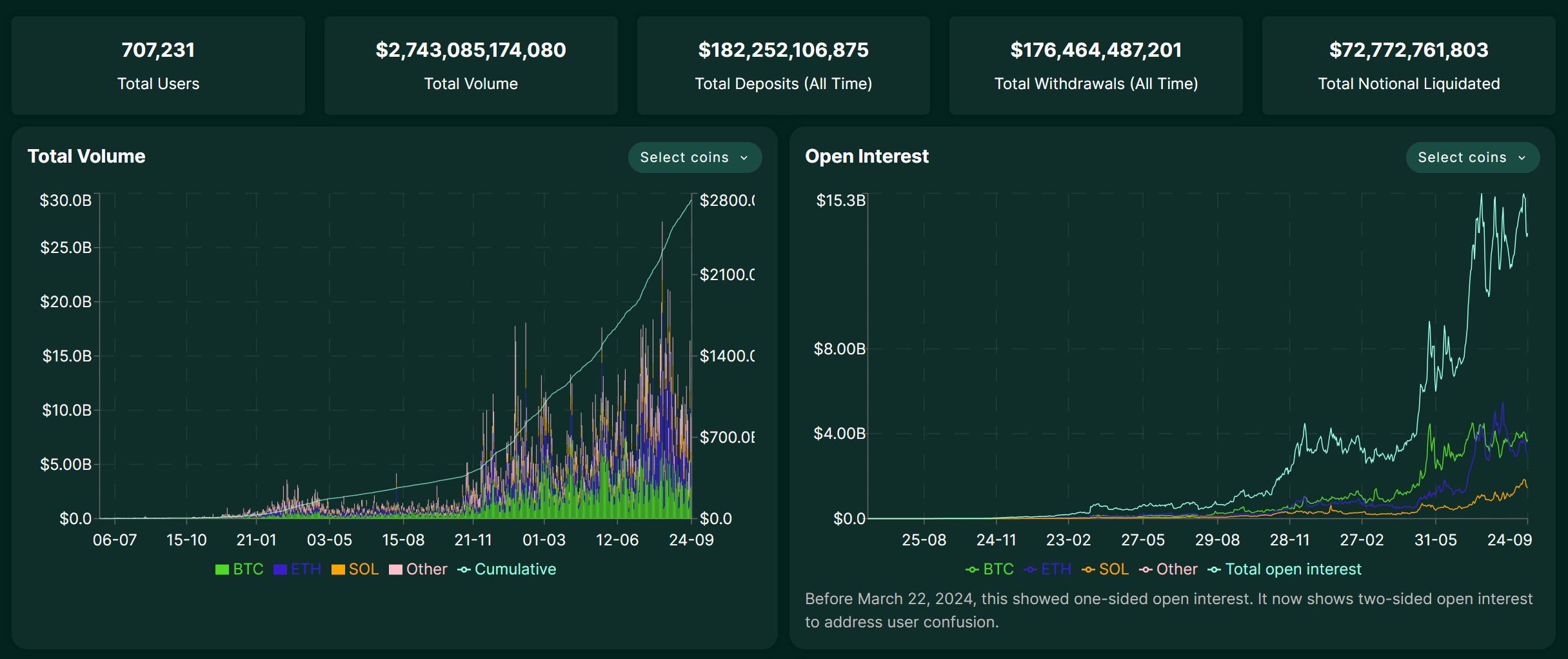

今年初めから、Hyperliquidの日次取引量は右肩上がりで、最大で200億ドルに達し、2025年9月25日時点で累計総取引量は2.7兆ドルを超えている。その収益規模は多くの二線CEXをも上回っており、オンチェーンデリバティブに需要がないのではなく、DeFiの特性に本当に適合したプロダクト形態が不足していたことを如実に示している。

出典:Hyperliquid

もちろん、こうした強力な成長はエコシステムへの引力も急速に高めている。最近HyperLiquidで巻き起こったUSDH発行権の入札合戦には、Circle、Paxos、Frax Financeといった大手プレイヤーが公然と競い合う事態となった(関連記事『From HyperLiquidのUSDHが人気を集める理由:DeFiステーブルコインの支点はどこにある?』)。

しかし、単にCEXの体験を再現するだけがHyperliquidのゴールではない。最近可決されたHIP-3提案では、コアインフラにパーミッションレスで開発者がデプロイできるパーペチュアル契約市場を導入した。従来はコアチームのみが取引ペアを上場できたが、今では100万HYPEをステークしたユーザーなら誰でも自分の市場をオンチェーンでデプロイできる。

要するに、HIP-3によってHyperliquid上でパーミッションレスにあらゆるアセットのデリバティブ市場を作成・上場できるようになった。これにより、従来のPerp DEXが主流暗号資産しか取引できなかった制約が完全に打ち破られた。HIP-3の枠組みの下、今後Hyperliquid上で以下のようなものが見られるかもしれない:

-

株式市場:Tesla(TSLA)、Apple(AAPL)など世界の金融市場の主要アセットを取引;

-

コモディティおよびFX:ゴールド(XAU)、シルバー(XAG)、ユーロ/米ドル(EUR/USD)などの伝統的金融商品を取引;

-

予測市場:各種イベントへのベット、たとえば「FRBが次回利下げするか」「あるブルーチップNFTのフロア価格」など;

これは間違いなくHyperliquidのアセットクラスと潜在的ユーザー層を大きく拡大し、DeFiとTradFiの境界を曖昧にする。言い換えれば、世界中の誰もが分散化・パーミッションレスな方法で、伝統的世界のコアアセットや金融手法にアクセスできるようになる。

コインの裏面は何か

しかし、Hyperliquidの高パフォーマンスと革新的なモデルは魅力的である一方で、無視できないリスクも存在する。特に、まだ大規模な危機の「ストレステスト」を経験していない現状ではなおさらだ。

クロスチェーンブリッジの問題がまず挙げられる。これはコミュニティで最も議論されている問題の一つで、Hyperliquidは3/4マルチシグによって管理されるクロスチェーンブリッジでメインネットと接続している。これが一つの中央集権的な信頼ノードとなっている。もしこれらの署名者が事故(秘密鍵の紛失など)や悪意(共謀による不正)によって問題を起こせば、ブリッジ内のすべてのユーザー資産の安全が直接脅かされる。

次に金庫戦略リスクもある。HLP金庫の収益は元本保証ではない。マーケットメイカーの戦略が特定の市場環境下で損失を出せば、金庫に預けた元本も減少する。高収益を期待できる一方で、戦略失敗のリスクも負う必要がある。

またオンチェーンプロトコルとして、Hyperliquidはスマートコントラクトの脆弱性、オラクルの価格フィードミス、レバレッジ取引でのユーザー清算など、一般的なDeFiリスクにも直面している。実際、ここ数ヶ月、プラットフォームでは一部の小規模銘柄の価格が悪意を持って操作され、大規模な極端相場による清算事件が複数発生しており、リスク管理や市場監督の面でまだ改善の余地があることが露呈した。

さらに客観的に言えば、多くの人が表立って考慮していない問題として、急成長するプラットフォームであるにもかかわらず、Hyperliquidはこれまで大規模なコンプライアンス審査や深刻なセキュリティ事故の試練を経験していない。プラットフォームが急速に拡大する段階では、リスクはしばしば急成長の光に隠されがちだ。

総じて言えば、perp DEXの物語はまだ終わっていない。

Hyperliquidは始まりに過ぎず、その急速な台頭はオンチェーンデリバティブの実需を証明し、アーキテクチャの革新によるパフォーマンスボトルネックの突破可能性を示した。HIP-3は株式、ゴールド、FX、さらには予測市場にまで想像力を拡張し、DeFiとTradFiの境界を初めて本当に曖昧にした。

高収益と高リスクは常に表裏一体だが、マクロ的に見れば、DeFiデリバティブ分野の魅力は単一プロジェクトのリスクで消えるものではない。今後、HyperliquidやAsterに続く新たなオンチェーンデリバティブの旗手が登場する可能性も十分にある。DeFiエコシステムとデリバティブ分野の魅力と想像力を信じるなら、このようなシード選手に十分な注目を払うべきだ。

数年後に振り返れば、これが新たな歴史的チャンスだったと思えるかもしれない。