今年に入ってから、株式トークン化の分野が突然活気づいてきました。

Robinhood、xStocks、Backed、Swarm などのプロジェクトが次々と参入し、それぞれ異なるアプローチを試みています。

なぜ大手企業がこぞって株式トークン化に注目しているのでしょうか?

市場規模が非常に魅力的だからです。米国株式市場は60兆ドルの規模を持っていますが、世界中の暗号資産ユーザー、特に米国外のユーザーは、米国株に簡単に投資する機会がこれまでありませんでした。

チャンスは大きく、プレイヤーも多い。しかし問題は常に存在します。トークンがプラットフォーム内にロックされて引き出せなかったり、流動性が著しく不足して大きなスリッページが発生したり、カバーする資産が少なすぎてスケールできなかったりします。

「自由な流通」と「深い流動性」は、依然としてこの分野が早急に解決すべき重要な課題です。

9月3日、RWA分野のリーダープロジェクトであるOndo FinanceがリリースしたGlobal Marketsは、これらの問題を力強く解決し、現在の市場構造に挑戦する存在となるかもしれません。

公式X(Twitter)でこの新製品を紹介する際、意味深な一言がありました:

"Not all tokenized stocks are born equal."(すべてのトークン化された証券が平等に生まれるわけではない)

これは明らかにアメリカ独立宣言の「すべての人は平等に生まれる」という言葉へのオマージュですが、もう一つの平等を示唆しています:

世界中の投資家が、既存製品の高い取引コストや欠点に縛られることなく、米国資本市場に平等にアクセスできるようにするということです。

製品リリース初日、Ondoは驚くべき規模を示しました。

100種類以上の株式とETFが同時に取引可能となり、Apple、Tesla、S&P500指数、さらには暗号資産関連株のMicroStrategyまで、投資家が最も関心を持つ米国株の銘柄をほぼ網羅しています。

さらに注目すべきは、ほぼゼロコストの取引手数料、週5日24時間の取引時間、「即時ミント」技術による深い流動性を実現している点です。

これにより、ステーブルコインを思い出させます。

USDCやUSDTは、ドルを銀行口座の束縛から解放し、オンチェーンで24/7の自由な流通を実現しました。今、Ondoは米国株に同じことをしようとしています。Tesla、Apple、S&P500指数をステーブルコインのように、オンチェーンで使いやすいネイティブ資産にしようとしているのです。

現時点では機関投資家のみが利用可能ですが、公開されている製品からその全貌を垣間見ることができます。

株式トークン化の「ステーブルコイン時代」が本当に到来しようとしています。

コインを買うように株を買う

Ondo Global Marketsのインターフェースを開くと、まず感じるのは親しみやすさとシンプルさです。

これはまるで米国株版のCoinMarketCapのようです。米国株を取引したことがなくても、馴染みのあるレイアウトやUIガイドから親近感を得ることができます。

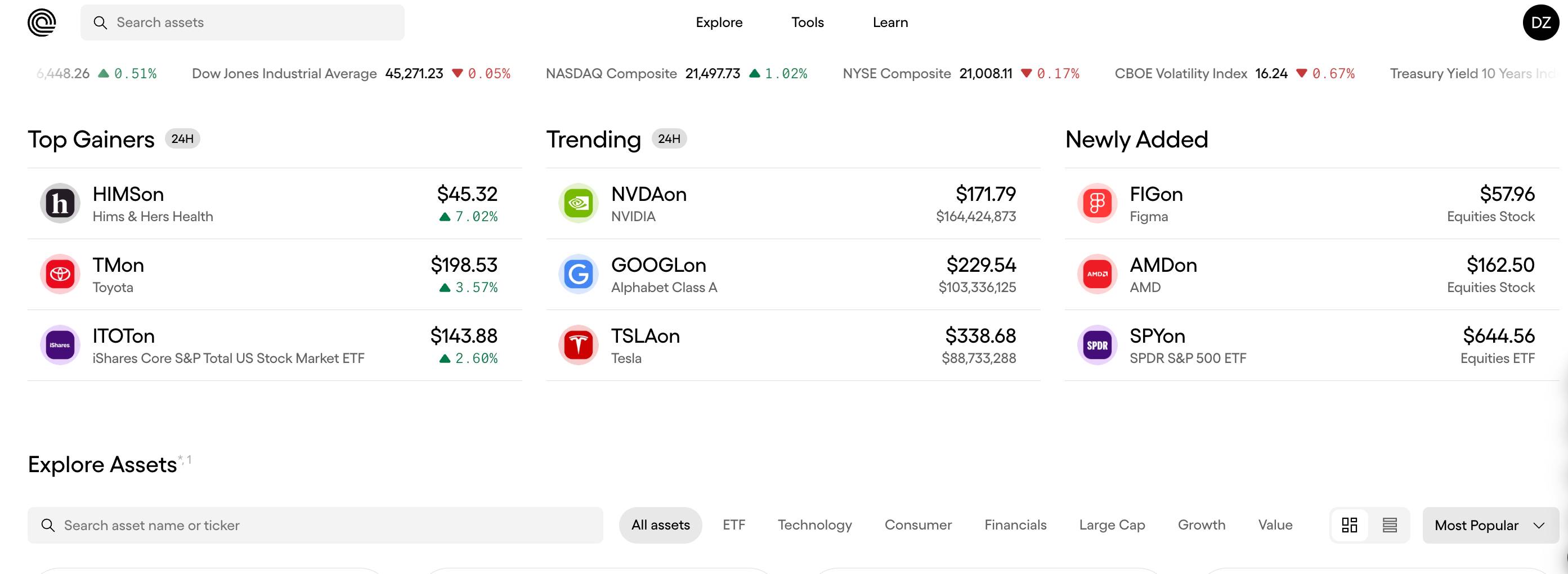

トップには米国株主要指数(ダウ・ジョーンズ、ナスダック、S&P500)のリアルタイム値が流れ、下にはTop Gainers(値上がりランキング)、Trending(人気)、Newly Added(新規上場)の3つのセクションがあります。

さらに下にスクロールすると、「Explore Assets」(すべての資産を探索)は、まるで丁寧に分類された米国株のスーパーマーケットを歩いているようです。

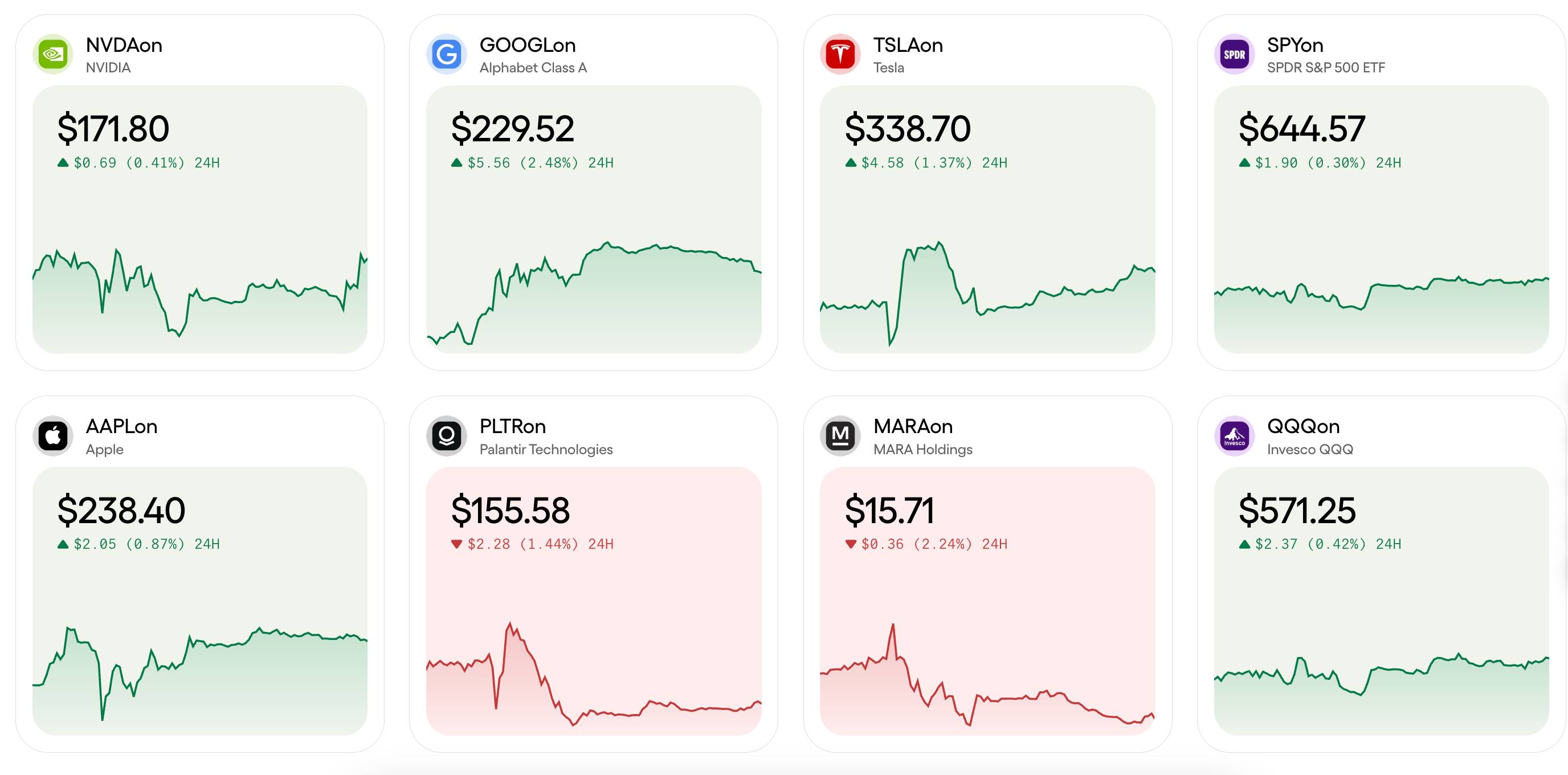

すべての資産カテゴリの下で、ETF、テック株、消費株、金融株など、さまざまな分野の資産がきちんと分類されており、各トークンのリアルタイム価格や24時間K線チャートを見ることができます。これは通常、暗号資産市場のアグリゲーションサイトで見られるページと非常に似ています。

ただし、各米国株の名称の後ろには「on」というサフィックスが付いており、これはOndoのトークン化バージョンであることを示しています。

総量を見ると、現在Ondo上のトークン化米国株ではテック株セクターがより人気です。執筆時点で、NVIDIAの24時間取引量は1.64億ドル、Googleは1.03億ドル、Teslaは8,800万ドルです。

好奇心から、同じ時間帯のOndo上の米国株価格と現実の株式市場の価格の違いも比較してみました。興味深いことに、これらの価格はナスダックのリアルタイム株価と完全には一致していません。

Ondo Financeの公式ドキュメントによると、Ondoのトークンは株価だけでなく配当も追跡しています。

簡単に言えば、Appleの株が1ドルの配当を出した場合、システムはこの1ドル(税引き後)でさらにApple株を購入します。したがって、時間が経つと、1AAPLonは実際のApple株1.05株に相当する可能性があり、価格も自然に高くなります。これは「配当再投資」機能が自動的に有効になっているようなものです。

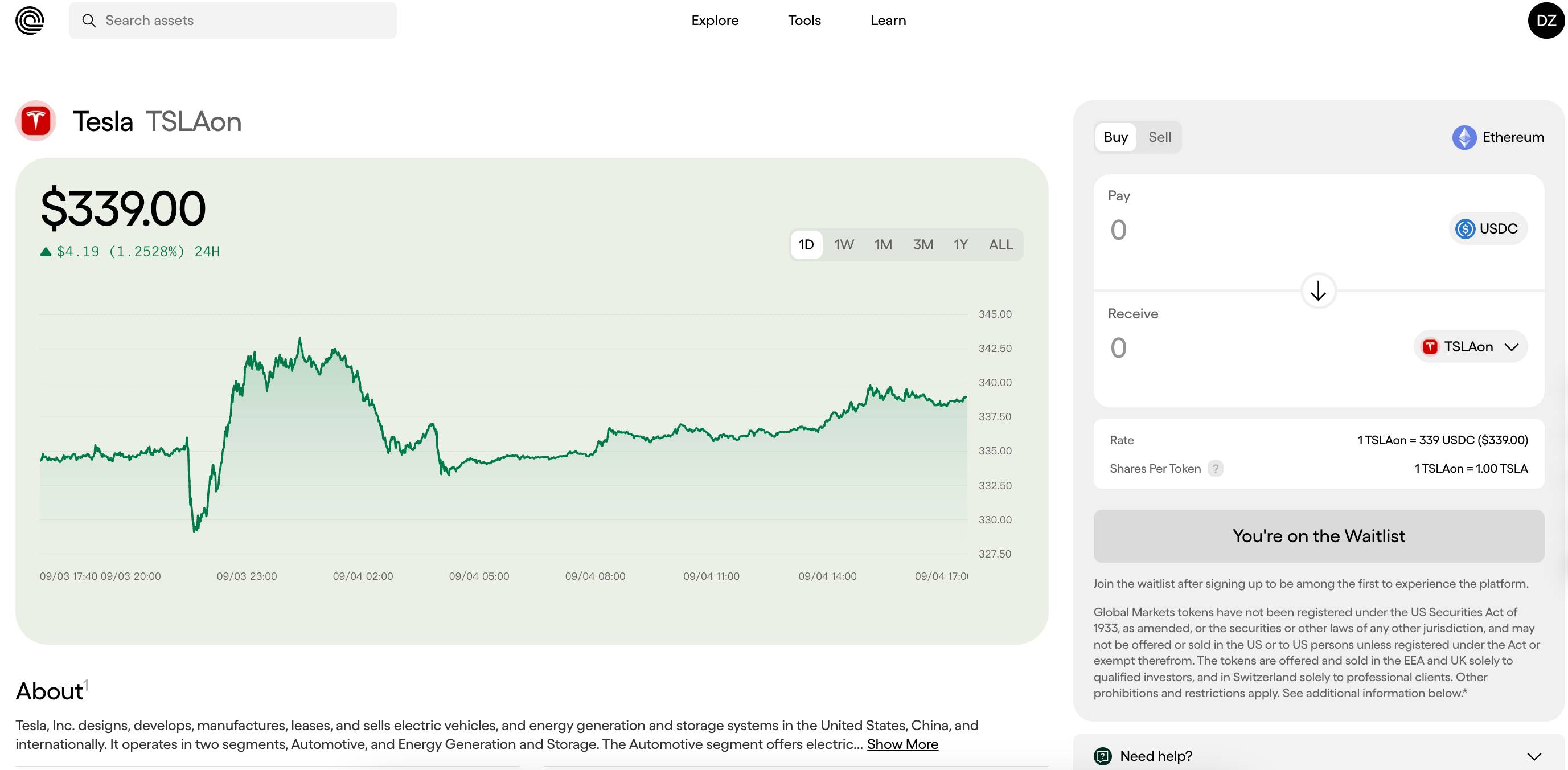

上記の画像のように、Ondo上のTeslaのトークンTSLAonを直接選択し、DeFiのSwapインターフェースのように交換したい金額を入力し、USDCステーブルコインで支払うことができます。

現在の最低購入額は1ドルで、理論上、ウォレットを持つすべての暗号資産ユーザーが米国株投資に参加できます。ただし、現在Ondoのこの市場はEthereum上に構築されているため、Gas費用を考慮する必要があります。公式も今後BNB Chain、Solana、自社のOndo Chainへの展開を公表しています。

オンチェーンのGasコストを除けば、Ondoは従来の証券会社の各種手数料を徴収せず、口座開設料、口座管理料、プラットフォーム利用料などはありません。収益はユーザーの取引時に約0.01-0.03%の取引コストから得ています。

簡単に言えば、1,000ドルの取引で総コストは約1ドル程度で、従来の証券会社の5-10ドルの標準手数料や0.1-0.5%の割合手数料よりはるかに低いです。

取引時間については、プラットフォームは「24/5」取引をサポートしています --- 日曜夜8時から金曜夜8時まで(米国東部時間)。

この柔軟性はアジアの投資家にとって特に有利で、米国株の取引開始を夜遅くまで待つ必要がありません。米国株の取引終了後も継続取引を実現する仕組みについては、独自の技術アーキテクチャに関係しており、後述で詳しく解説します。

もちろん、これらは現時点では機関投資家のみが利用可能で、個人ユーザーはまだ待機リストに載っていますが、製品設計から見ると、Ondoはよりアクセスしやすい米国株投資プラットフォームを構築しています。

深い流動性と24x5取引はどのように実現されているのか?

Ondoの製品インターフェースと操作フローを体験した後、3つの疑問が自然に浮かびます:

Ondoの流動性は他のプラットフォームより優れているのか?米国株の取引終了後もなぜ取引できるのか?明示的な手数料を取らずにOndoはどうやって収益を得ているのか?

即時ミント、ナスダックの取引深度を引き継ぐ

まず流動性の問題を見てみましょう。

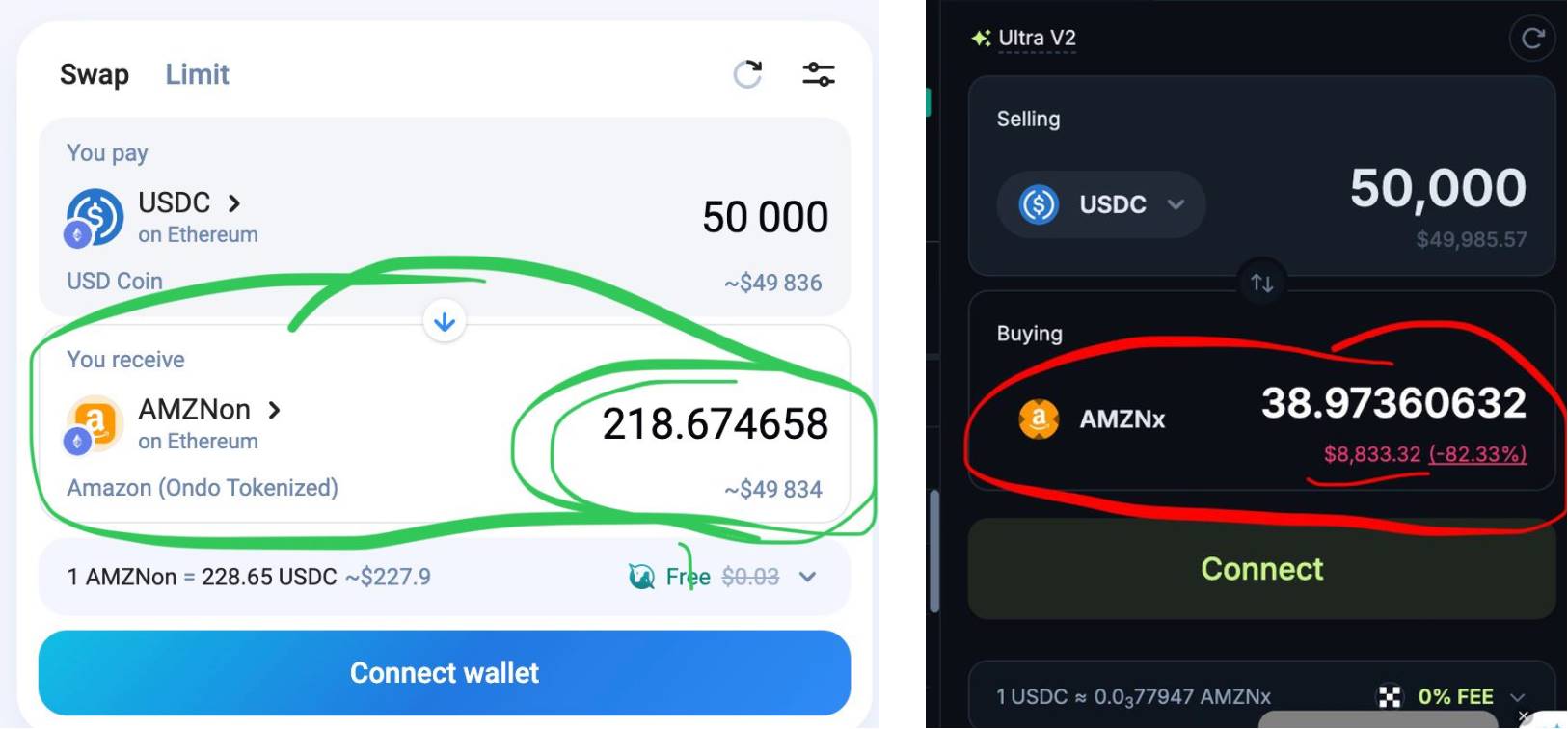

最近、あるXユーザーが比較スクリーンショットをシェアし、流動性の違いを直感的に示しました。同じ5万ドルのUSDCでAmazon株トークンを購入した場合、Ondoでは218.67AMZNon(49,834ドル相当)を購入できますが、xStocksでは38.97AMZNx(8,833ドル相当)しか購入できず、-82.33%という大きなスリッページが発生しています。

同じ金額で、あるプラットフォームでは218株、もう一方では39株しか買えません。なぜこれほどの差があるのでしょうか?

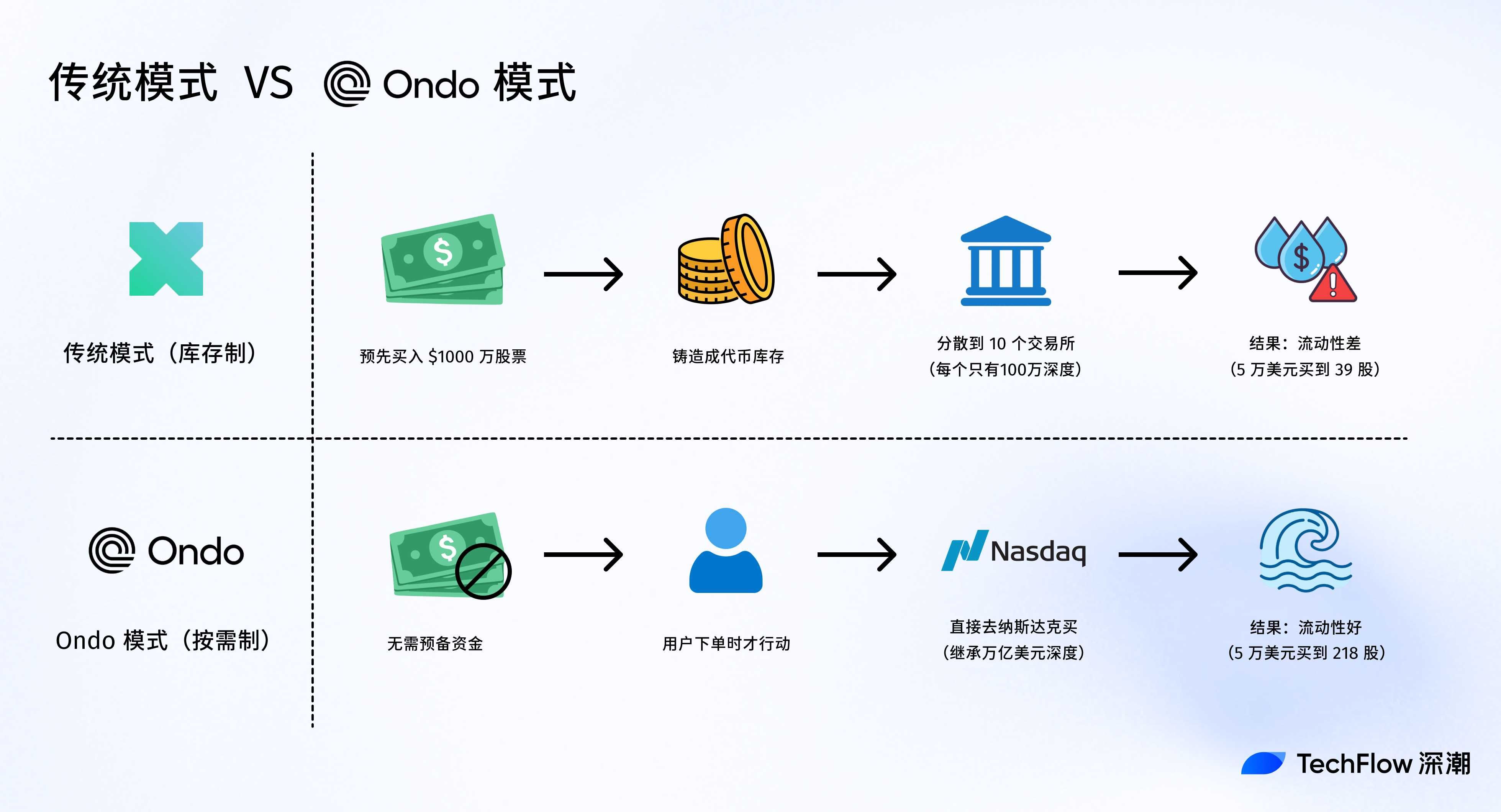

OndoのCEOであるNathan Allmanは、製品リリース時のX投稿でこの問題をよく説明しています。鍵は、2つの全く異なるトークン化運用モデルにあります。

-

既存プラットフォーム、スーパーマーケットモデル: 事前に在庫を仕入れる必要があり、マーケットメーカーが株式を先に購入してトークンをミントし、各取引所の棚に分散させます。問題は、スーパーマーケットの棚のスペースと資金が限られていることです。誰かが5万ドル分のAmazon株を買いたい場合、棚に1万ドル分しか在庫がなければ、買えないか、価格が非常に高騰してしまいます。

-

Ondo Global Market、デリバリーモデル: ユーザーがAmazon株を買いたいと注文すると、プラットフォームはナスダックで実際の株式を「調達」し、トークンをミントします。売却時には即座にトークンをバーンし、ナスダックで株式を売却します。在庫制限や棚スペースの問題がなく、ナスダックの1日数千億ドルの取引深度を直接引き継ぐことができます。

Nathanはこのモデルを「即時・アトミックなミントとバーン」(instant, atomic minting and burning)と呼んでいます。さらに重要なのは、このモデルは各株式ごとに資金プールを事前に用意する必要がないため、数百種類、数千種類の株式にも簡単に拡張できることです。

24/5取引、24/7譲渡

公式ドキュメントによると、取引時間は日曜夜8:05から金曜夜7:59(米東時間)まで、ほぼ一週間をカバーしています。これはどのように実現しているのでしょうか?

答えは二層構造にあります。第一層はミントと償還の層で、伝統的な市場に依存しています。

Ondoはニューヨーク証券取引所とナスダックの通常取引時間(9:30-16:00)だけでなく、プレマーケット(4:00-9:30)、アフターマーケット(16:00-20:00)、Blue Oceanなどのオルタナティブ取引システムによる夜間時間帯(20:00-4:00)にも接続しています。これらを組み合わせることで、平日24時間のカバーを実現しています。

第二層はトークン転送層です。例えばTeslaのトークン化株式TSLAonは、一度ミントされると標準のERC-20トークンとなり、USDTのように24/7でユーザー間で譲渡できます。週末に伝統市場が完全に閉じている時でも、ユーザー同士でトークンを取引できます。

もちろん、ドキュメントには夜間時間帯の流動性は相対的に低く、大口注文は分割が必要な場合があると記載されています。

スプレッド:透明な収益モデル

「私たちはミント、償還、管理手数料を一切徴収しません。」

FAQドキュメントのこの一文は、Ondoがこれらの段階で収益を得ていないことを示していますが、後半の文も同様に重要です:「価格は私たちが基礎となる株式を売買する価格と若干異なる場合があります。」

この「若干の違い」こそがOndoの収益源です。

金融市場では、買値と売値の間には常に微妙な差があり、これは流動性サービスのコストとリターンです。従来の証券会社にもスプレッドがありますが、さらに5-10ドルの手数料も徴収します。Ondoはスプレッドのみを徴収し、手数料は取りません。

具体的には、Tesla株価が100ドルの時、Ondoで買うと100.01ドル、売ると99.99ドルになる可能性があります。この0.02ドル(0.02%)の差額は、従来の証券会社の「スプレッド+手数料」の総コスト(通常0.5-1%)よりはるかに低いです。

この価格設定モデルは、FXやゴールドなどの市場でよく見られます。Ondoはスプレッドを極めて低く抑え、他のすべての手数料を廃止しています。

ユーザーにとって、これは1,000ドル分の株式を取引しても総コストが約1ドル程度で済むことを意味し、従来の証券会社時代には想像できなかったことです。

現在の競合製品との比較

株式トークン化は新しいものではありません。2021年初期のMirror Protocolから、今日のOndo Global Marketsまで、この分野は明確な進化を遂げてきました。

最も保守的なのは、プラットフォームが自ら「壁」を作り、トークンがプラットフォーム内でのみ流通し、個人ウォレットに引き出せないモデルです。典型例はRobinhoodです。

このモデルは本質的に、従来の証券会社をブロックチェーン上に移しただけで、コスト削減以外にブロックチェーンの利点を十分に発揮していません。ユーザー体験は証券会社のアプリで取引するのと似ており、バックエンドでブロックチェーン技術が使われているだけです。

第二のタイプはxStocksで、トークン化米国株がオンチェーンで自由に転送できますが、流動性が低すぎて大口取引では大きなスリッページが発生します。

Ondoが代表するのは第三世代の考え方かもしれません。取引プラットフォームを作るのではなく、インフラを構築するのです。

即時ミント機構により、Ondoは流動性というコアな課題を解決しました。さらに重要なのは、最初からDeFiとの深い統合を考慮していることです。たとえばMorphoは担保として受け入れ、1inchはアグリゲート取引を可能にします。

簡単にまとめると、

-

Robinhood型: コンプライアンスを優先し、オープン性を犠牲にする

-

xStocks型: オープン性を優先するが、流動性に苦しむ

-

Ondo: 技術革新によってオープン性と流動性の両立、かつコンプライアンスも維持しようとする

だからといってOndoが必ず勝つとは限りません。Robinhoodは膨大なユーザーベースを持ち、xStocksは先行者優位とエコシステムの位置を持っています。しかしOndoは確かに差別化された道を見つけました。

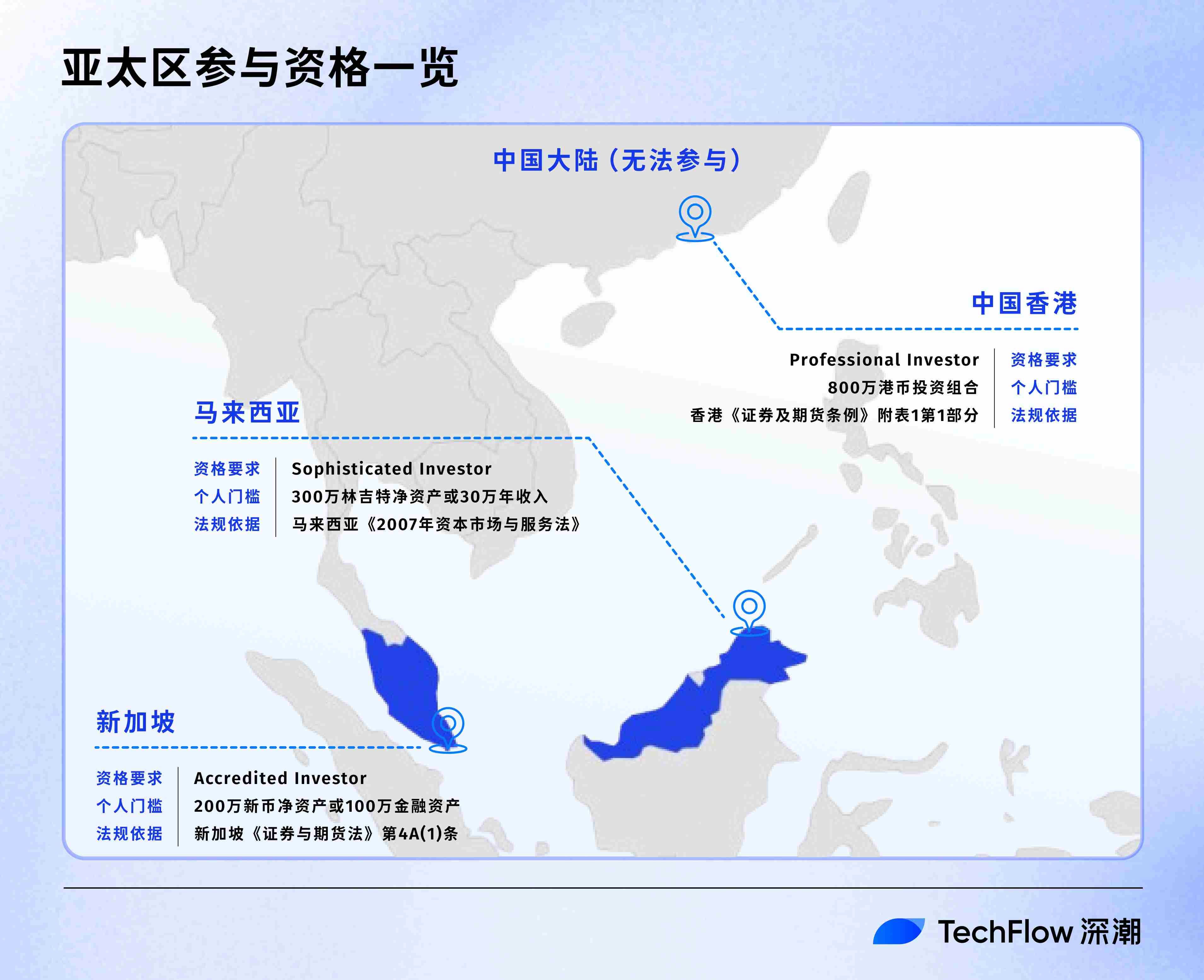

アジア太平洋地域の参加資格一覧

アジア太平洋の投資家にとって、Ondo Global Marketsはチャンスをもたらす一方で、ハードルも設けています。国や地域ごとに参加ルールが大きく異なり、下記の図で全体像を素早く把握できます。

明確に禁止・制限されている地域を除き、他の米国外地域は理論上すべて参加可能です。つまり、日本、韓国、タイ、インドネシア、フィリピン、ベトナムなどの国のユーザーは、基本的なKYC(本人確認)を通過すれば利用できます。

ただし、現時点ではOndo Global Marketsは機関投資家のみが利用可能で、個人投資家はどの地域でもまだ待機が必要です。

進行中のオンチェーン革命

Ondo Global Marketsのパートナーリストを見ると、さらに大きな野心が見えてきます。

暗号資産と株式の融合という大きな流れの中で、Ondoが目指しているのは、DeFiの株式インフラであり、明確な技術スタックが見て取れます:

-

技術基盤層:Chainlinkが価格オラクルとリザーブ証明を提供し、LayerZeroがクロスチェーン機能を、BitGoとFireblocksが機関グレードのカストディを提供し、伝統金融機関も安心して参加できるようにしています。

-

DeFiプロトコル統合:MorphoはOndo株式トークンを担保として受け入れることを確認済み。つまり、Tesla株をDeFiで借り入れに使うことができます。1inchやCoW Protocolのアグリゲート取引機能により、流動性が各プラットフォーム間で自由に流動します。

-

ユーザーエントランスの拡大: Trust Wallet、Bitget Wallet、OKX Walletなどの主要ウォレットの統合により利用ハードルが下がり、Gate、MEXCなどの取引所のサポートで中央集権型の代替チャネルも提供されています。

冒頭の問いに戻りますが、株式トークン化の「ステーブルコイン時代」は本当に来たのでしょうか?

技術的観点から見ると、Ondoは確かにコアな課題を解決しました。即時ミントによる深い流動性、ゼロ手数料による参加ハードルの低下、DeFi統合による新たな可能性の創出。

市場的観点から見ると、タイミングも成熟しているようです。RWA市場の爆発的成長、機関の受け入れ、インフラの整備が進んでいます。

しかし現実的には、革命はまだ始まったばかりです。機関投資家が先行し、地域制限や規制の不透明さなど、乗り越えるべき障害は多くあります。

Ondo Global Marketsは究極の答えではないかもしれませんが、正しい方向性を示しています。金融市場を真にグローバル化、民主化、プログラマブル化する。このプロセスには数年かかるかもしれませんが、最初の一歩はすでに踏み出されています。

投資家にとって、今は全面的に参加する時期ではないかもしれませんが、間違いなく注視すべき時期です。

免責事項:本記事は著者個人の見解であり、本プラットフォームの立場や意見を代表するものではありません。本記事は情報共有のみを目的としており、いかなる投資助言も構成しません。ユーザーと著者間のいかなる紛争も本プラットフォームとは無関係です。ウェブページに掲載された記事や画像が権利侵害に関わる場合は、関連する権利証明および身分証明をsupport@aicoin.comまでメールでご送付ください。本プラットフォームの担当者が確認いたします。