著者: Tristero Research

翻訳:深潮TechFlow

背景紹介

金融分野で最も動きの遅い資産——ローン、不動産、コモディティ——が、史上最速の市場に結び付けられつつある。トークン化は流動性をもたらすと約束されているが、実際に生み出されているのは幻影に過ぎない:流動性の殻が非流動性のコアを包み込んでいる。このミスマッチは「リアルワールドアセット(RWA)流動性パラドックス」と呼ばれている。

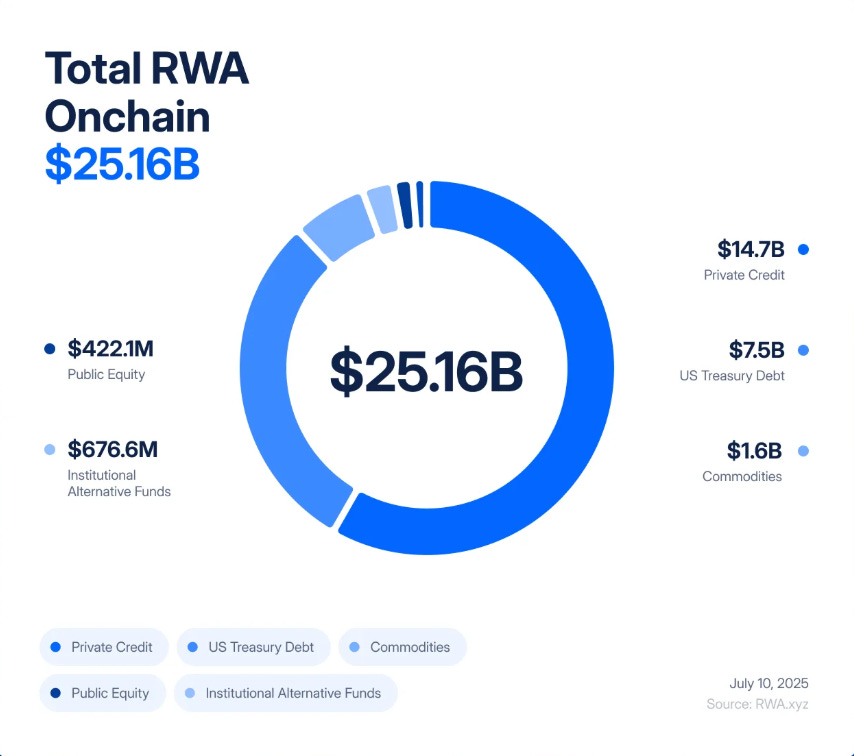

わずか5年で、RWAトークン化は8,500万ドル規模の実験から250億ドルの市場へと急成長した。2020年から2025年の間に「245倍の成長」を遂げたが、これは主に機関投資家による利回り、透明性、バランスシート効率への需要によるものである。

BlackRockはトークン化された国債をローンチし、Figure Technologiesは数十億ドル規模のプライベートクレジットをオンチェーン化した。ニュージャージーからドバイまでの不動産取引も分割され、分散型取引所で取引されている。

アナリストは、今後数兆ドル規模の資産がこのトレンドに追随する可能性があると予測している。多くの人にとって、これは伝統的金融(TradFi)と分散型金融(DeFi)をつなぐ待望の架け橋——現実世界のリターンの安全性とブロックチェーンのスピード・透明性を融合する機会——に見えるかもしれない。

しかし、この熱狂の裏には構造的な欠陥が隠れている。トークン化はオフィスビル、プライベートローン、金塊といった資産の本質的な性質を変えるものではない。これらの資産は本質的に遅く、流動性に乏しい——契約、登記、裁判所の法的・運用的な制約を受けている。トークン化が行うのは、これらの資産を超流動的な殻で包み、即時取引・レバレッジ・清算を可能にすることだけだ。その結果、遅い信用・評価リスクが高頻度のボラティリティリスクへと転換され、波及速度は月単位から分単位へと変わる金融システムが生まれる。

もしこれが既視感を覚えるなら、それは当然だ。2008年、ウォール街は非流動性資産が「流動性」デリバティブに変換されたときに何が起こるかを痛感した。サブプライムローンはゆっくりと崩壊したが、担保債務証券(CDO)やクレジット・デフォルト・スワップ(CDS)は瞬時に瓦解した。現実世界のデフォルトと金融工学のミスマッチがグローバルシステムを爆発させた。今日の危険は、同じ構造を再構築しつつあることだ——ただし今度はブロックチェーン上で、危機の伝播速度はコードの速さとなる。

例えば、ニュージャージー州バーゲン郡の商業不動産に紐づくトークンを想像してみよう。表面上、この建物は堅固に見える:テナントは家賃を支払い、ローンは期日通り返済され、権利関係も明確だ。しかし、この権利を移転する法的手続き——権利調査、署名、郡書記官への書類提出——には数週間かかる。これが不動産の運用方法であり、遅く、秩序立ち、紙と裁判所に縛られている。

今、この同じ不動産をオンチェーン化する。権利は特別目的事業体(SPV)に保管され、そのSPVが分割所有権を表すデジタルトークンを発行する。すると、かつて静的だったこの資産が24時間取引可能となる。午後の間に、これらのトークンは分散型取引所で何百回も売買され、レンディングプロトコルでステーブルコインの担保として使われたり、「安全なリアルワールドリターン」を約束する構造化商品にパッケージ化されたりする。

問題は、建物自体の何も変わっていないことだ。主要テナントがデフォルトしたり、物件価値が下落したり、SPVの法的権利が争われたりすれば、現実世界での影響が現れるまで数ヶ月、場合によっては数年かかる。しかしオンチェーンでは、信頼は一瞬で蒸発する。Twitterでの噂、オラクルの更新遅延、突発的な売りだけで自動清算の連鎖反応が引き起こされる。建物は動かないが、そのトークン化表現は数分で崩壊し——担保プール、レンディングプロトコル、ステーブルコインを巻き込んで危機に陥る。

これがRWA流動性パラドックスの本質である:非流動性資産を超流動市場に結び付けても安全性は高まらず、むしろ危険性が増す。

2008年の緩慢な崩壊 vs. 2025年のリアルタイム崩壊

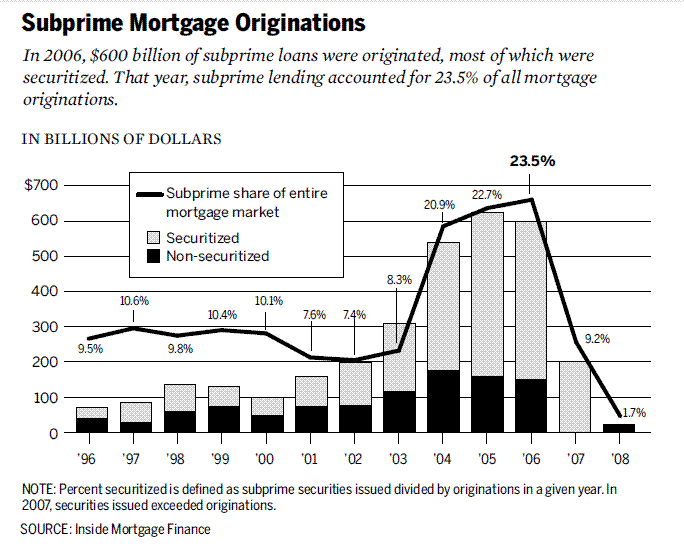

2000年代半ば、ウォール街はサブプライムローン——流動性が低くリスクの高いローン——を複雑な証券へと変換した。

住宅ローンはモーゲージ担保証券(MBS)に集約され、さらに異なるトランシェの担保債務証券(CDO)に分割された。リスクヘッジのため、銀行はクレジット・デフォルト・スワップ(CDS)を重ねた。理論上、この「金融錬金術」は脆弱なサブプライムローンを「安全な」AAA格付け資産に変えるはずだった。しかし実際には、脆弱な基盤の上にレバレッジと不透明性の「塔」を築き上げていた。

この危機は、ゆっくりと広がる住宅ローンのデフォルトと、急速に展開するCDO・CDS市場が衝突したときに爆発した。住宅の差し押さえには数ヶ月かかるが、関連デリバティブは数秒で再評価される。このミスマッチは崩壊の唯一の原因ではなかったが、局所的なデフォルトをグローバルな衝撃へと増幅させた。

RWAのトークン化は、このミスマッチリスクを再現しつつある——しかもさらに速いスピードで。今や私たちはサブプライムローンを階層化するのではなく、プライベートクレジット、不動産、国債をオンチェーンのトークンに分割している。CDSの代わりに、「RWAエンハンスト」デリバティブ——RWAトークンに基づくオプション、合成資産、構造化商品——が登場する。格付け機関がジャンク資産にAAAを付与したように、今や評価はオラクルやカストディアンにアウトソースされている——新たな信頼のブラックボックスだ。

この類似性は表面的なものではなく、論理は完全に同じである:流動性が低く遅い資産を、見かけ上流動性の高い構造に包み、基礎資産よりもはるかに速い市場で流通させる。2008年のシステム崩壊には数ヶ月かかった。しかしDeFiでは、危機は数分で広がる。

シナリオ1:信用デフォルト連鎖反応

あるプライベートクレジットプロトコルが、50億ドル相当の中小企業ローンをトークン化している。表面上、利回りは8%から12%で安定している。投資家はこのトークンを安全な担保と見なし、AaveやCompoundで借入・貸出を行う。

その後、実体経済が悪化し始める。デフォルト率が上昇する。ローン帳簿の実際の価値は下落するが、オンチェーン価格を提供するオラクルは月1回しか更新されない。オンチェーン上では、トークンは依然として健全に見える。

噂が広まり始める:一部の大口借り手が延滞している。トレーダーはオラクルが気付く前に売却を始める。トークンの市場価格は「公式」価値を下回り、ドルペッグが崩れる。

これだけで自動化メカニズムが発動する。DeFiレンディングプロトコルは価格下落を検知し、そのトークンを担保としたローンを自動清算する。清算ボットが債務を返済し、担保を引き継ぎ、取引所で売却——さらに価格を押し下げる。さらなる清算が続発する。数分で、遅い信用問題が全面的なオンチェーン崩壊へと変わる。

シナリオ2:不動産フラッシュクラッシュ

あるカストディアンが20億ドル相当のトークン化商業不動産を管理しているが、ハッキング被害に遭い、これらの不動産に対する法的権利が脅かされる可能性がある。同時に、ハリケーンがこれらの建物がある都市を襲う。

オフチェーン資産の価値は不確実となり、オンチェーンのトークン価格は即座に暴落する。

分散型取引所では、パニックに陥った保有者が一斉に売却を急ぐ。自動化マーケットメーカーの流動性は枯渇する。トークン価格は暴落する。

DeFiエコシステム全体で、これらのトークンは担保として使われていた。清算メカニズムが発動するが、引き継がれた担保は無価値かつ極めて流動性が低いものとなる。レンディングプロトコルは回収不能な不良債権を抱えることになる。最終的に、レンディングプロトコルは回収不能な不良債権の罠に陥る。「オンチェーンの機関投資家向け不動産」と宣伝されていたものが、瞬く間にDeFiプロトコルや関連する伝統的金融ファンドのバランスシート上の巨大な穴となる。

両シナリオとも同じダイナミクスを示している:流動性の殻が崩壊するスピードは、基礎資産の反応速度をはるかに上回る。建物は依然として存在し、ローンも残っているが、オンチェーンの資産表現は数分で蒸発し、システム全体を巻き込む。

次の段階:RWA-Squared

金融は決して第一層で止まらない。ある資産クラスが登場すれば、ウォール街(そして今やDeFi)はその上にデリバティブを構築する。サブプライムローンはモーゲージ担保証券(MBS)を生み、次に担保債務証券(CDO)、さらにクレジット・デフォルト・スワップ(CDS)へと進化した。各層はより良いリスク管理を約束したが、同時に脆弱性を増大させた。

RWAのトークン化も例外ではない。第一波のプロダクトは比較的シンプルだった:分割化されたクレジット、国債、不動産。第二波は不可避だ:RWAエンハンスト(RWA-Squared)。トークンはインデックス商品にパッケージ化され、「安全」と「リスク」部分に分層され、合成資産によってトレーダーはトークン化ローンや不動産バスケットに賭けたりヘッジしたりできる。ニュージャージーの不動産とシンガポールの中小企業ローンに裏付けられたトークンが、単一の「利回り商品」として再パッケージ化され、DeFiでレバレッジされる。

皮肉なことに、オンチェーンデリバティブは2008年のCDSよりも安全に見える。なぜなら完全担保かつ透明だからだ。しかしリスクは消えない——形を変えるだけだ。スマートコントラクトの脆弱性がカウンターパーティデフォルトに取って代わり、オラクルのエラーが格付け詐欺に取って代わり、プロトコルガバナンスの失敗がAIGの問題に取って代わる。結果は同じ:レバレッジの積み重ね、隠れた相関性、そして単一障害点に脆弱なシステム。

多様化の約束——国債、クレジット、不動産をトークン化バスケットに混ぜる——は、ある現実を無視している:これら全ての資産が今や一つの相関ベクトル——DeFiの基盤技術レール——を共有しているということだ。主要なオラクル、ステーブルコイン、レンディングプロトコルが故障すれば、その上に構築された全てのRWAデリバティブが崩壊する。基礎資産がどれだけ多様であっても関係ない。

RWAエンハンスト商品は、DeFiが複雑な伝統金融市場を再構築できることを証明する成熟への架け橋として宣伝されるだろう。しかし、それらはまた、最初の衝撃が訪れたときにシステムが緩衝せず——直接崩壊することを確実にする触媒にもなり得る。

結論

RWAブームは、伝統金融と分散型金融の架け橋として宣伝されている。トークン化は確かに効率性、コンポーザビリティ、新たな利回り獲得手段をもたらす。しかし、それは資産自体の本質を変えるものではない:ローン、不動産、コモディティのデジタル資産がブロックチェーンのスピードで取引されても、それらは依然として流動性が低く、取引は遅いままだ。

これが流動性パラドックスである。非流動性資産を高流動性市場に束ねることで、脆弱性と反射性が増す。市場をより速く、より透明にするツールは、同時に突発的なショックに対してもろくする。

2008年、サブプライムローンのデフォルトが世界的危機に拡大するまでに数ヶ月かかった。しかしトークン化されたリアルワールドアセットでは、同様のミスマッチが数分で広がる可能性がある。教訓は、トークン化を諦めることではなく、その設計にリスクを十分に考慮することだ:より保守的なオラクル、より厳格な担保基準、より強力なメカニズムによるサーキットブレーカー。

私たちは前回の危機を繰り返す運命にはない。しかし、このパラドックスを無視すれば、危機の到来を加速させることになるかもしれない。