カーニバルと米国財務省のトークン化の懸念

@100y_eth による記事

フォーサイト・ニュースのSaoirseがまとめた

翻訳者注:実世界資産(RWA)の波の中で、米国債は間違いなく最も目を引く資産の一つであり、そのトークン化は非常に活発です。その背景には、極めて高い流動性、安定性、比較的高い利回り、そして機関投資家の参加の増加とトークン化の容易さがあります。

このトークン化には複雑な法的メカニズムが絡んでいるのではないかと疑問に思われるかもしれません。実際にはそうではありません。公式株主名簿の管理を担当する名義書換代理人が、従来の社内データベースではなくブロックチェーンを使用するという仕組みです。

主要な米国債トークンをより明確に分析するため、本稿では3つの分析フレームワークを構築します。プロトコルの詳細と発行量を含むトークン概要、規制枠組みと発行構造、そしてオンチェーンアプリケーションシナリオです。米国債トークンはデジタル証券であり、証券法および関連規制の対象となるため、この特性が発行量、保有者数、そしてオンチェーンアプリケーションシナリオに大きな影響を与えます。一見無関係に見えるこれらの要素は、実際には動的に相互作用しています。さらに、一般的な認識に反して、米国債トークンには多くの制約もあります。この分野の発展と将来について、より深く掘り下げていきましょう。

あらゆるもののトークン化

「あらゆる株式、あらゆる債券、あらゆるファンド、あらゆる資産はトークン化できる。」— ブラックロックCEO、ラリー・フィンク

米国でGENIUS法が可決されて以来、韓国を含む世界中でステーブルコインへの関心が高まっています。しかし、ステーブルコインは本当にブロックチェーン金融の最終段階と言えるのでしょうか?

ステーブルコインは、その名の通り、パブリックブロックチェーン上で法定通貨にペッグされたトークンです。本質的には通貨であり、適用シナリオを見つける必要があります。「 Hashed Open Research x 4Pillars ステーブルコインレポート」 で考察されているように、ステーブルコインは送金、支払い、決済など、様々な分野で活用可能です。しかし、現在「ステーブルコインの究極の可能性」として熱く議論されているのは、実世界資産(RWA)です。

RWA(リアルワールドアセット)とは、デジタルトークンの形でブロックチェーン上で流通する実体資産を指します。ブロックチェーン業界では、RWAは通常、コモディティ、株式、債券、不動産といった伝統的な金融資産を指します。

なぜステーブルコインに続いてRWAが注目されているのでしょうか?ブロックチェーンは通貨の形態を変えるだけでなく、従来の金融市場の基盤構造を再構築する可能性を秘めているからです。

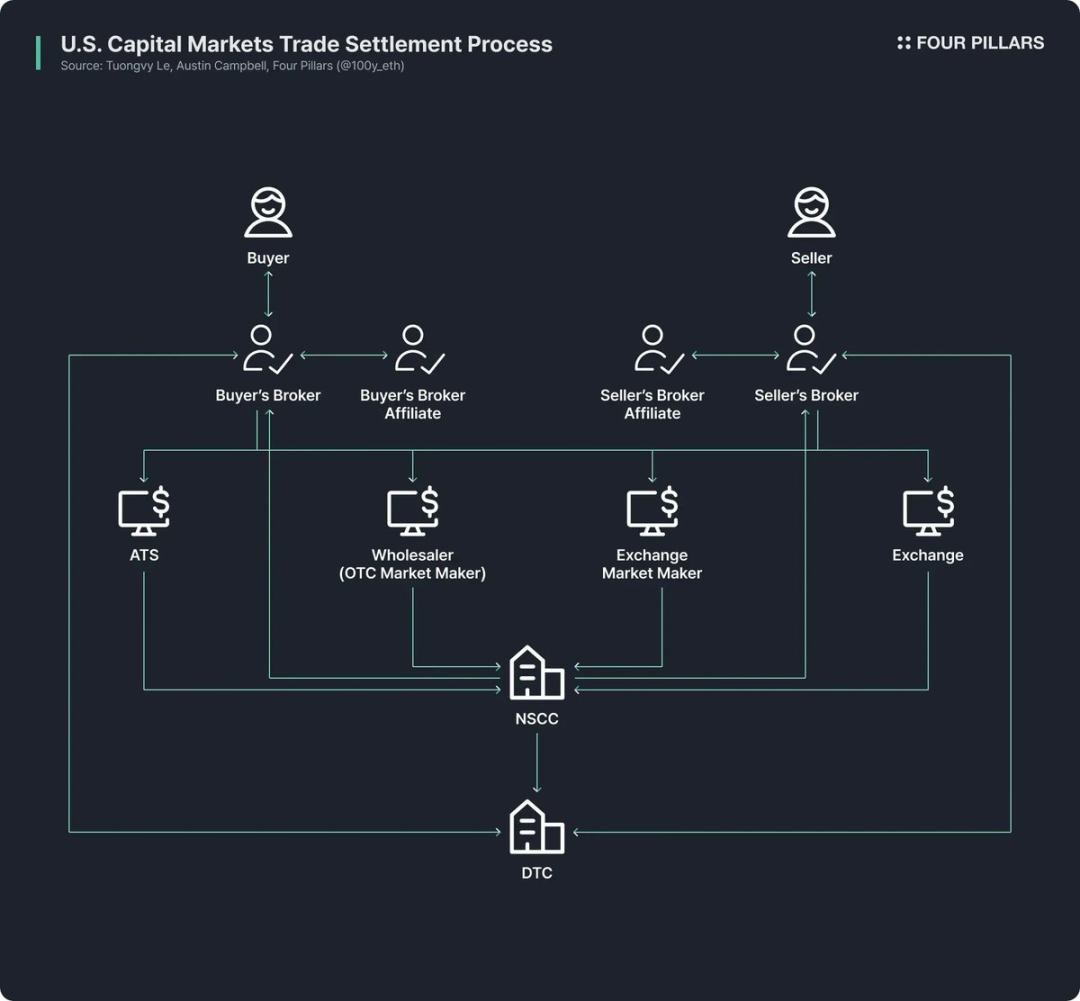

今日の伝統的な金融市場は、依然として極めて時代遅れのインフラに依存しています。フィンテック企業は金融商品へのアクセス性を高めることで、個人ユーザーのフロントエンドのエクスペリエンスを向上させてきましたが、バックエンドの取引モデルは過去半世紀に停滞したままです。

例えば、米国の株式・債券取引市場を例に挙げてみましょう。現在の構造は、1960年代後半の「ペーパーワーク危機」を受けて1970年代に行われた改革に端を発しています。証券投資者保護法(SEC)と証券法改正が成立し、預託信託会社(DTC)や全米証券決済機構(NSCC)といった機関が誕生しました。50年以上も運用されてきたこの複雑なシステムは、依然として仲介業者の重複、決済遅延、透明性の欠如、過剰な規制コストといった問題を抱えています。

例えば、米国の株式・債券取引市場を例に挙げてみましょう。現在の構造は、1960年代後半の「ペーパーワーク危機」を受けて1970年代に行われた改革に端を発しています。証券投資者保護法(SEC)と証券法改正が成立し、預託信託会社(DTC)や全米証券決済機構(NSCC)といった機関が誕生しました。50年以上も運用されてきたこの複雑なシステムは、依然として仲介業者の重複、決済遅延、透明性の欠如、過剰な規制コストといった問題を抱えています。

ブロックチェーンは、こうした状況を根本的に変革し、より効率的で透明性の高い市場システムを構築すると期待されています。ブロックチェーンを通じて金融市場のバックエンドをアップグレードすることで、即時決済、スマートコントラクトによるプログラム可能な金融、仲介なしの直接所有、透明性の向上、コストの削減、分散投資などの機能を実現できます。

そのため、多くの公的機関、金融機関、企業が金融資産のブロックチェーントークン化を積極的に推進しています。例えば、

- Robinhoodは独自のブロックチェーンネットワークを通じて株式取引をサポートすることを計画しており、RWAトークン化のための連邦規制枠組みの確立を求める提案を米国SECに提出した。

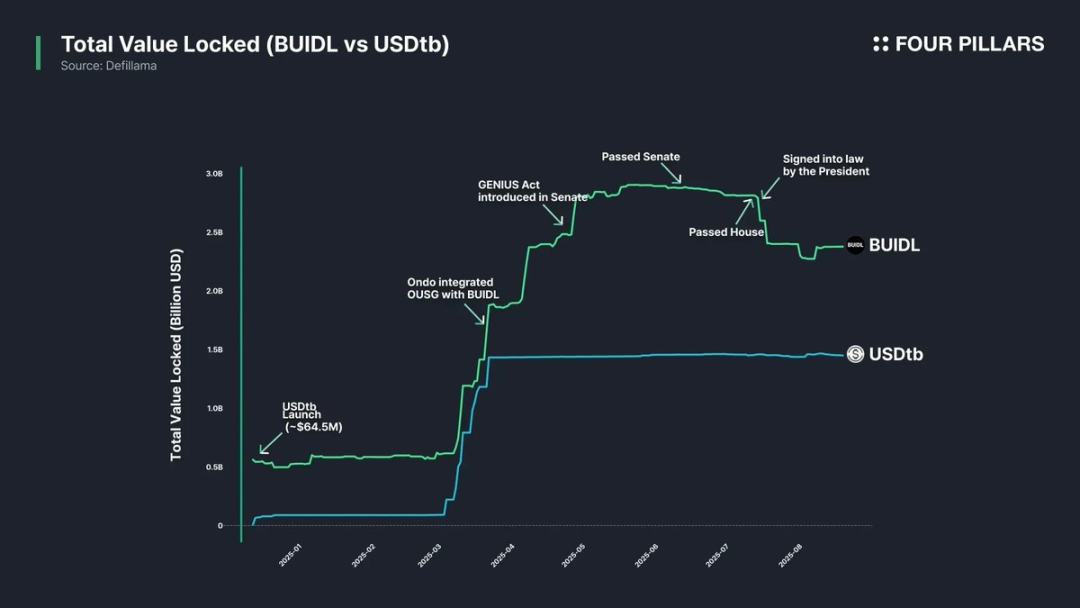

- ブラックロックはセキュリタイズと提携し、24億ドル規模のトークン化マネーマーケットファンドBUIDLを立ち上げた。

- SECのポール・アトキンス委員長は株式トークンを公に支持しており、SECの内部暗号通貨ワーキンググループはRWAに関連する定期的な会議と円卓討論を正式に開催している。

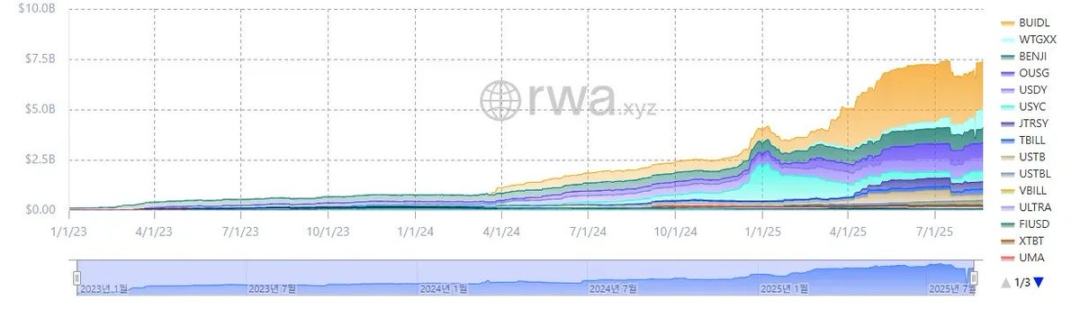

(出典:rwa.xyz)

過熱にもかかわらず、RWA市場は急成長を遂げています。2025年8月23日時点で、発行済みRWAの総額は265億ドルに達し、前年比112%、2年前比253%、3年前比783%の増加となりました。トークン化された金融資産は多岐にわたり、米国債と民間信用が最も高い成長率を示し、次いでコモディティ、機関投資家向けファンド、株式が続いています。

米国債

(出典:rwa.xyz)

RWA市場において、米国債のトークン化が最も活発です。2025年8月23日時点で、米国債RWA市場規模は約74億米ドルとなり、前年比370%増と爆発的な成長を見せています。

注目すべきは、世界中の伝統的な金融機関と分散型金融(DeFi)プラットフォームの両方がこの分野に積極的に投資していることです。例えば、ブラックロックのBUIDLファンドは24億ドルの資産規模でトップを走っています。OndoのようなDeFiプロトコルは、BUIDLやWTGXXといった債券担保RWAトークンをベースとしたOUSGのようなファンドを立ち上げており、その総資産額は約7億ドルです。

なぜ米国債はRWA市場において最も活発かつ最大のトークン化セクターとなったのでしょうか?その理由は以下のとおりです。

なぜ米国債はRWA市場において最も活発かつ最大のトークン化セクターとなったのでしょうか?その理由は以下のとおりです。

- 流動性と安定性: 米国債は世界で最も高い流動性を誇り、債務不履行リスクのない「安全資産」とみなされ、高い信頼性を誇っています。

- 世界的なアクセス性の向上:トークン化により投資のハードルが下がり、海外の投資家が米国債投資に容易に参加できるようになります。

- 機関投資家の参加拡大: ブラックロック、フランクリン・テンプルトン、ウィズダムツリーなどの大手機関投資家は、トークン化されたマネー・マーケット・ファンドや国債商品を発行し、投資家に信頼の裏書を提供することで市場をリードしています。

- 安定した大きなリターン: 米国債の利回りは安定しており、比較的高く、平均で約 4% です。

- トークン化は簡単です。RWA 専用の規制枠組みはありませんが、米国債の基本的なトークン化は既存の規制の範囲内で実行可能です。

米国国債のトークン化プロセス

米国債をオンチェーンでトークン化するとは、具体的にどのように行うのでしょうか?一見複雑な法的・規制上の仕組みが絡んでいるように見えますが、既存の証券法に準拠していれば、実際には非常にシンプルなプロセスです。(トークンの発行構造はトークンごとに異なるため、ここでは代表的な方法のみを説明します。)

まず明確にしておきたいのは、現在発行されている「米国債をベースとしたRWAトークン」は債券そのものを直接トークン化しているのではなく、米国債をベースとしたファンドやマネーマーケットファンドをトークン化しているということです。

伝統的に、米国債などの公募型資産運用ファンドは、SEC(証券取引委員会)に登録された「トランスファー・エージェント」を選任することが義務付けられています。この種の金融機関またはサービス会社は、発行体からファンドの投資家の保有記録の管理を委託されます。法的には、トランスファー・エージェントは証券記録管理と保有管理の中心的存在であり、ファンド投資家の株式を保護する正式な責任を負っています。

米国債ファンドのトークン化プロセスは極めてシンプルです。ファンドの株式を表すトークンがオンチェーン上で発行され、名義書換代理人がブロックチェーンシステム上の内部業務を通じて株主名簿を管理します。つまり、株主記録を管理するデータベースを、プライベートシステムからブロックチェーンに移行するだけです。

もちろん、米国ではRWAに関する明確な規制枠組みがまだ確立されていないため、トークン保有者は現時点でファンド株式の所有権を100%法的に保護されているとは言い切れません。しかしながら、実際には、トランスファーエージェントはオンチェーン上のトークン保有記録に基づいてファンド株式を管理しています。そのため、ハッキングなどの不測の事態が発生しない限り、トークン保有は間接的にファンド株式の所有権を保護することにつながります。

主要プロトコルとRWA分析フレームワーク

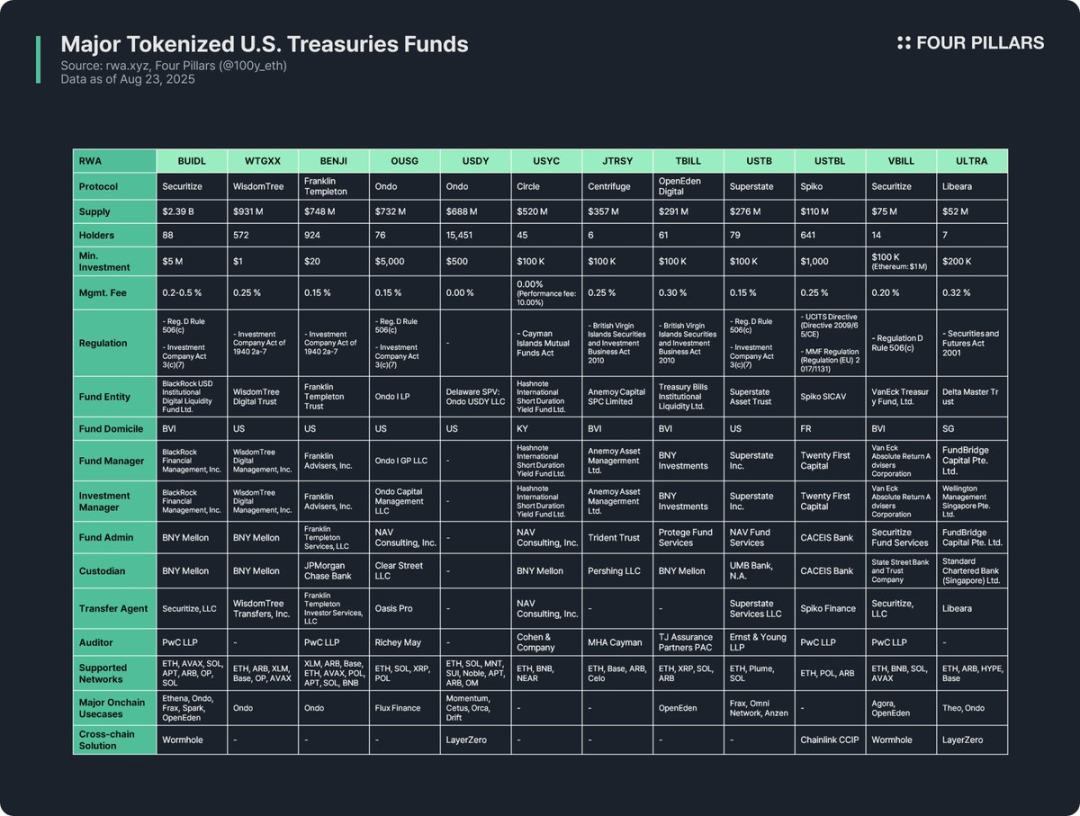

米国財務省資金のトークン化はRWA業界で最も活発な分野であり、その結果、多くのプロトコルが関連するRWAトークンを発行しています。この記事では、12の主要なトークンを3つの側面から分析します。

(1)トークンの概要

これには、発行プロトコル、発行量、保有者数、最低投資額、管理手数料に関する簡単な紹介が含まれます。各プロトコルはファンド構造、トークン化方法、オンチェーンユーティリティが異なるため、発行プロトコルを分析することで、トークンのコア特性を迅速に把握することができます。

- 発行量: ファンドの規模と市場の受け入れを反映します。

- 保有者数:これはファンドの法的構造とオンチェーンでの適用シナリオを示しています。保有者数が少ないのは、証券法により投資家が富裕層の認定投資家または適格購入者であることが求められているためである可能性があります。これらのトークンは通常、ホワイトリストに登録されたウォレットに制限されているため、DeFiプロトコル内での保有、譲渡、取引が困難です。

(2)規制の枠組みと発行構造

ファンドが従う国の規制ルールを明確にし、ファンド管理に関与するさまざまな主体を整理します。

米国債ファンドをベースとした12のRWAトークンを分析した結果、ファンドの登録場所と資金調達の範囲に基づいて、規制の枠組みを以下のカテゴリーに分類できました。

- 規制D第506条(c) + 投資会社法第3条(c)(7)

米国債ファンドをベースとした12のRWAトークンを分析した結果、ファンドの登録場所と資金調達の範囲に基づいて、規制の枠組みを以下のカテゴリーに分類できました。

- 規制D第506条(c) + 投資会社法第3条(c)(7)

最も広く利用されている枠組みです。レギュレーションDの506条(c)項は、不特定多数の投資家からの公募による資金調達を認めていますが、すべての投資家は「適格投資家」である必要があり、発行者は納税記録や資産証明書などの書類を通じて投資家の身元を厳格に確認する必要があります。投資会社法の3条(c)(7)項は、私募ファンドをSECの登録義務から免除していますが、すべての投資家は「適格購入者」である必要があり、私募ファンドは私募構造を維持することが義務付けられています。この2つの組み合わせにより、登録や開示などの規制上の負担を回避しながら投資家基盤を拡大することができ、米国および海外の適格ファンドに適用可能です。代表的なものとしては、BUIDL、OUSG、USTB、VBILLなどが挙げられます。

- 1940年投資会社法第2a-7条

SEC登録マネー・マーケット・ファンドの枠組みでは、安定した価値を維持し、短期かつ信用力の高い商品にのみ投資し、高い流動性を維持することが求められています。前述の枠組みとは異なり、この枠組みでは一般投資家への公募発行が認められているため、これらのトークンの最低投資額は低く、参入しやすい環境となっています。代表的な例としては、WTGXXやBENJIなどが挙げられます。

- ケイマン諸島投資信託法

ケイマン諸島に登録されたオープンエンド型投資信託(柔軟な発行・償還が可能)に適用され、最低10万米ドルの投資資金が必要です。代表的な投資信託にはUSYCなどがあります。

- 2010年英領ヴァージン諸島証券投資事業法(プロフェッショナルファンド)

英領バージン諸島(BVI)に登録されている投資ファンドを規制する中核的な法律。「プロフェッショナルファンド」は、一般投資家ではなくプロの投資家を対象としており、最低10万米ドルの初期投資が必要です。注:米国の投資家からの資金調達には、レギュレーションDのセクション506(c)の追加要件が適用されます。代表的なファンドには、JTRSYやTBILLなどがあります。

- 他の

ファンドの登録場所に応じて、現地の規制が適用されます。例えば、フランスのSpikoが発行するUSTBLは、EUの譲渡可能証券への集団投資に関する指令およびマネー・マーケット・ファンド規制に準拠しています。一方、シンガポールのLibearaが発行するULTRAは、2001年証券先物取引法に準拠しています。

ファンド発行構造には、次の 7 つの中核参加者が関与します。

- ファンドエンティティ: 投資家の資金をプールする法人。多くの場合、米国の信託、イギリス領バージン諸島、またはケイマン諸島のオフショア構造が使用されます。

- ファンドマネージャー: ファンドを設立し、その全体的な運営に責任を負う組織。

- 投資マネージャー: 実際に投資決定を行いポートフォリオを管理する組織。ファンドマネージャーと同じ組織の場合もあれば、別の組織の場合もあります。

- ファンド管理:会計、純資産額の計算、投資家レポートの作成などのバックエンド業務を担当します。

- カストディアン: 債券や現金などのファンド資産を安全に保管します。

- 名義書換代理人: 株主名簿を管理し、資金またはユニットの所有権を法的に記録および維持します。

- 監査人: 投資家保護の鍵となる、ファンドの会計と財務諸表の外部監査を担当する独立した会計事務所。

(3)オンチェーンアプリケーションシナリオ

債券ファンドのトークン化の最大の利点の一つは、オンチェーン・エコシステムにおける潜在的な応用にあります。規制遵守とホワイトリスト登録の制限により、DeFiにおける債券ファンドトークンの直接的な利用は制限されていますが、一部のプロトコルは間接的な応用を模索しています。例えば、EthenaやOndoといったDeFiプロトコルは、BUIDLを担保としてステーブルコインを発行したり、投資ポートフォリオに組み込んだりすることで、個人ユーザーが間接的に参加できるチャネルを提供しています。実際、BUIDLは主流のDeFiプロトコルとの統合を通じて発行量を急速に拡大し、最大の債券トークンとなっています。

クロスチェーンソリューションは、オンチェーンの実用性向上にも不可欠です。債券ファンドトークンの多くは、投資家の選択肢を増やすため、単一のネットワークだけでなく複数のチェーンにまたがって発行されます。その流動性は必ずしもステーブルコインレベルに達する必要はありませんが、クロスチェーン機能はユーザーエクスペリエンスを向上させ、複数のネットワーク間でのトークンのシームレスな転送を可能にします。

啓示

12 の主要な米国財務省債券ファンドの RWA トークンを研究した結果、次のような洞察と限界が見つかりました。

- オンチェーンでの実用性の限界:RWAトークンはトークン化後も自由に使用できるわけではなく、デジタル証券として現実世界の規制枠組みの対象となる。すべての債券ファンドトークンは、KYCを完了したホワイトリストに登録されたウォレット間でのみ保有、譲渡、または取引できる。この障壁により、パーミッションレスなDeFi空間への直接適用は困難となっている。

- 保有者数が少ない:規制上の制約により、債券ファンドトークンの保有者数は一般的に少ない。WTGXXやBENJIといった個人投資家向けのマネー・マーケット・ファンドは、比較的多くの保有者を抱えている。しかし、ほとんどのファンドは、投資家として認定投資家、適格購入者、またはプロ投資家であることを求めており、対象となるグループが限られており、保有者数が2桁に達することさえ困難となっている。

- オンチェーンアプリケーションは主にB2Bです。前述の理由により、債券ファンドトークンは現在、個人ユーザー向けの直接的なDeFiアプリケーションがなく、大規模なDeFiプロトコルで採用されるケースが一般的です。例えば、Omni NetworkはSuperstateのUSTBを財務管理に使用しており、EthenaはBUIDLを担保としてUSDtbステーブルコインを発行することで、間接的に個人ユーザーに利益をもたらしています。

- 規制の断片化と標準化の欠如:債券ファンドトークンの発行者は複数の国に登録されており、それぞれ異なる規制枠組みに従っています。例えば、BUIDL、BENJI、TBILL、USTBLといった債券ファンドトークンは、それぞれ異なる規制体制の下にあるため、投資家の資格要件、最低投資額、適用シナリオに大きな違いが生じています。こうした断片化は投資家の理解を複雑にし、統一された標準の欠如はDeFiプロトコルの普遍的な統合を妨げ、オンチェーンにおける実用性を制限しています。

- RWA専用の規制枠組みの欠如:現在、RWAに関する明確なルールは存在しません。名義書換代理人はブロックチェーン上に株主名簿を記録していますが、オンチェーン上のトークン所有権は、現実世界の証券所有権と同等の法的権利として認められていません。オンチェーン上の所有権と現実世界の法的所有権を橋渡しするための専用の規制が必要です。

- クロスチェーンソリューションの不足:ほぼすべての債券ファンドトークンはマルチチェーン発行をサポートしていますが、クロスチェーンソリューションの実装は限られています。流動性の断片化を回避し、ユーザーエクスペリエンスを向上させるためには、クロスチェーン技術のさらなる推進が必要です。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

BGB保有者向けクリスマス&新年カーニバル:1 BGB購入で最大2026 BGBを獲得しよう!

Bitget Trading Club Championship(フェーズ20)—RHEAプールとミステリーボックスが特徴!最大2,400 BGBを獲得しよう

BitgetよりICNT/USDT, PROMPT/USDT, CAMP/USDT, FARTCOIN/USDT, PEAQ/USDTのマージン取引サービス停止に関するお知らせ

BitgetよりRON/USDT, XCN/USDT, CARV/USDT, VINE/USDT, CHILLGUY/USDTのマージン取引サービス停止に関するお知らせ