暗号市場メーカーB2C2、PV01を活用してEthereum上で初の社債を発行

概要 この債券はイーサリアムブロックチェーン上でトークン化され、USDCステーブルコインで表示され、その全ライフサイクルがオンチェーンで行われます。

機関投資家向けの暗号資産流動性プロバイダーであるB2C2は、木曜日にThe Blockと共有された発表によると、初のオンチェーン企業債を発行しました。この債券は、B2C2の創設者によって設立されたオンチェーン債務資本市場ハウスであるPV01と提携して発行されました。

この債券はイーサリアムブロックチェーン上でトークン化され、USDCステーブルコインで表示されています。発行から償還、二次転送までの全ライフサイクルが完全にオンチェーンで行われます。

この資産は「イギリス法の下で文書化されている」として、企業はこれを「世界初」と呼んでいます。

「暗号資産企業債は、米国財務省が支援する債券に続く我々の戦略の自然な次のステップです。暗号資産発行者は、債務が多くの仲介者なしにブロックチェーン上で発行、取引、償還できることを示すでしょう。これにより、伝統的な企業がオンチェーンで債務を発行する道が開かれます」とPV01の創設者であるマックス・ブーネンは声明で述べました。

この取引は、2024年4月にB2C2、BlockTower Capital、Keyrockと提携して行われたPV01の500万ドルの財務省トークン化概念実証に基づいています。今回発行された債務の額は不明です。

BlackRockのBUIDLのようなトークン化された財務省製品とは異なり、PV01の製品はファンドではなく債券です。同社は特別目的会社を使用して米国財務省の手形を購入し、債券を表すトークンを発行します。このトークンは債券の表現であると同時に、債券そのものでもあります。

「この画期的な取引は、デジタル資産企業が債務を発行しやすくし、債務資本市場をオンチェーンにする一歩となる多くの取引の最初です」とPV01の代表者はThe Blockにメールで述べました。

2015年にマックス・ブーネンとフラビオ・モレンディンによって設立されたB2C2は、2020年に日本のSBIに買収されました。ブーネンとモレンディンは3年後にバミューダを拠点とするブローカー・ディーラーPV01を立ち上げました。デジタル債券のブローカー・ディーラーとして、構造化、ブックビルディング、販売プロセスを担当しています。

米国外の資格を持つ投資家を対象とするこのスタートアップは、Tioga Capital、BlockTower、Ryze Labsから900万ドルのシード資金を調達しました。

支持者は、トークン化された債券が発行コストを削減し、取引手数料を引き下げ、プロセス全体をより迅速かつ透明にすることができると主張しています。21.coは、実世界の資産産業がこの10年の終わりまでに10兆ドルに成長する可能性があると述べました。

多くの金融機関がブロックチェーンを利用して債券発行をテストしています。2023年には、ソシエテ・ジェネラルがイーサリアム上で初のグリーンユーロ建てを発行し、9月にはドイツの産業大手シーメンスAGが欧州中央銀行のCBDCパイロットの一環としてプライベートブロックチェーン上で3億ユーロのデジタル債券を発行しました。

「伝統的な債務資本市場モデルは、アップグレードが長らく遅れており、発行プロセスが不格好で、特定の特権を持つ顧客のみが対象で、クリアリングと決済プロセスが長く、費用がかかります」とPV01の代表者は述べました。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

Coinpediaダイジェスト:今週の暗号資産ニュースハイライト|2025年11月29日

QNT価格がフォーリングウェッジを突破:強気の構造は150ドルまで押し上げることができるか?

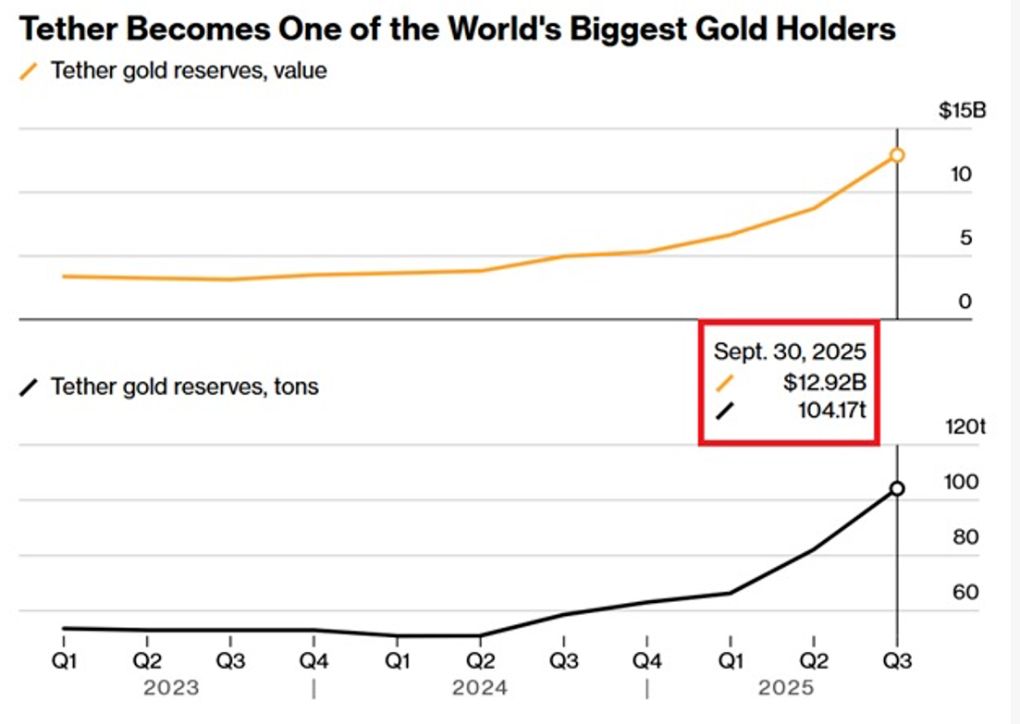

デジタルドルが金を蓄積、Tetherの金庫は驚くべきもの!

暗号資産の大暴落が一時停止:底打ちは近いのか?