La politica monetaria della Federal Reserve perderà efficacia in un mercato caratterizzato da distorsioni di liquidità?

Il rischio macroeconomico decisivo non è più l'inflazione, ma la "stanchezza istituzionale".

Il rischio macroeconomico decisivo non è più l'inflazione, ma la "stanchezza istituzionale".

Scritto da: arndxt

Traduzione: AididiaoJP, Foresight News

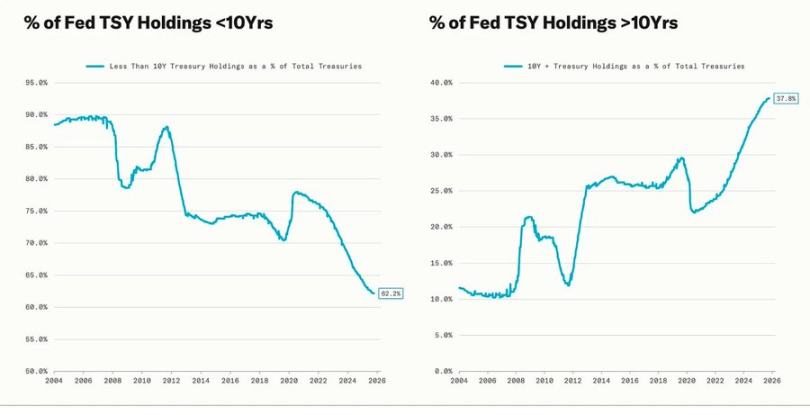

Le diverse forti discese del mercato crypto sono avvenute in coincidenza con le fasi di "quantitative easing" della Federal Reserve. In questi periodi, la Fed ha deliberatamente abbassato i rendimenti a lungo termine estendendo la durata degli asset detenuti (queste politiche includono le "operazioni twist" e la seconda e terza ondata di quantitative easing, ovvero QE2/QE3).

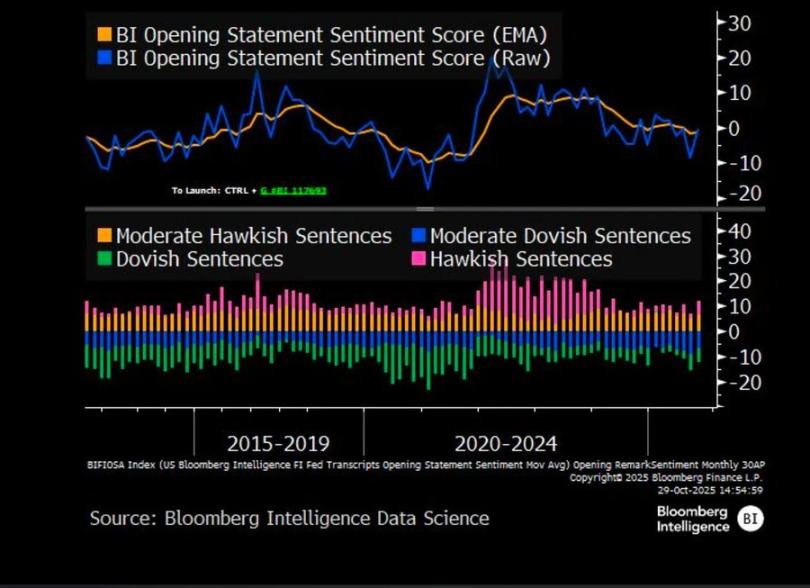

Powell ha affermato che ci troviamo attualmente in una situazione di informazioni incomplete e prospettive incerte, prendendo decisioni lente e rischiose; questo va oltre la sola Federal Reserve, e descrive con precisione il panorama economico globale attuale. I policymaker, le aziende e gli investitori si muovono come se viaggiassero in condizioni di visibilità estremamente bassa, potendo solo affidarsi a riflessi di liquidità e incentivi di breve termine per orientarsi.

Ci troviamo in un nuovo contesto politico, caratterizzato da: incertezza, fiducia fragile e mercati distorti dalla liquidità.

Il "taglio dei tassi da falco" della Federal Reserve

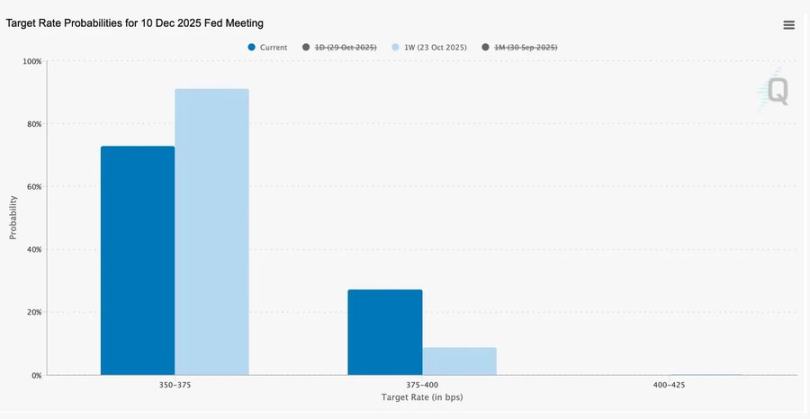

Il recente taglio dei tassi di 25 punti base, portando l'intervallo dal 3,75%–4,00%, è stato un taglio "gestito dal rischio" il cui scopo principale non è semplicemente quello di rilasciare liquidità, ma di ottenere maggiore flessibilità politica per il futuro.

Di fronte a due opinioni opposte, Powell ha in realtà inviato un messaggio chiaro al mercato: rallentare le azioni, perché la visibilità è ormai scomparsa.

L'interruzione dei dati economici causata dallo shutdown del governo ha messo la Fed in una situazione di estrema incertezza. Il messaggio di Powell ai trader è stato inequivocabile: non date per scontato che il taglio dei tassi a dicembre sia garantito. Dopo aver assimilato questo passaggio da un approccio "data-driven" a uno "data-limited", la probabilità attesa di un taglio dei tassi è diminuita notevolmente, portando a un appiattimento della curva dei rendimenti a breve termine.

2025: Gli "Hunger Games" della liquidità

Le ripetute azioni di salvataggio delle banche centrali hanno ormai istituzionalizzato il comportamento speculativo. Oggi, la performance degli asset non è più determinata dall'efficienza produttiva, ma dalla liquidità; questo meccanismo ha gonfiato le valutazioni degli asset anche mentre il credito all'economia reale si indeboliva.

La discussione si estende così a un esame più profondo dell'architettura del sistema finanziario attuale, che si concentra su tre punti principali: la concentrazione degli investimenti passivi, la riflessività degli algoritmi e la frenesia delle opzioni tra i retail:

I flussi di capitali passivi e i fondi quantitativi dominano la liquidità di mercato; la volatilità è ora determinata dalle posizioni di capitale, non dai fondamentali economici.

Gli investitori retail acquistano in massa opzioni call, generando il cosiddetto "gamma squeeze", che crea una spinta artificiale ai prezzi in settori come i "meme stock"; contemporaneamente, i capitali istituzionali si concentrano su poche azioni leader, restringendo sempre di più il campo dei titoli dominanti.

I conduttori di podcast hanno definito questo fenomeno come "gli Hunger Games della finanza": in questo sistema, la disuguaglianza strutturale e la riflessività delle politiche stanno spingendo gli investitori più piccoli verso un "survivalismo" speculativo.

Nota: il gamma squeeze è un ciclo auto-realizzante nei mercati finanziari, in cui l'acquisto massiccio di opzioni spinge il prezzo delle azioni verso l'alto.

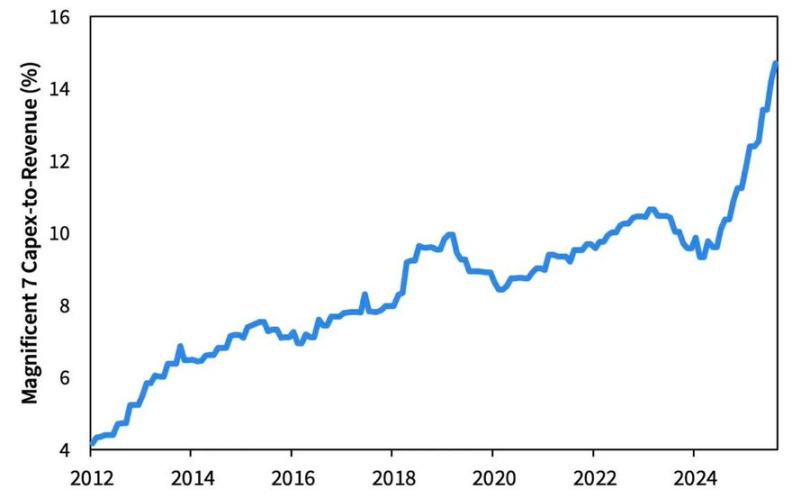

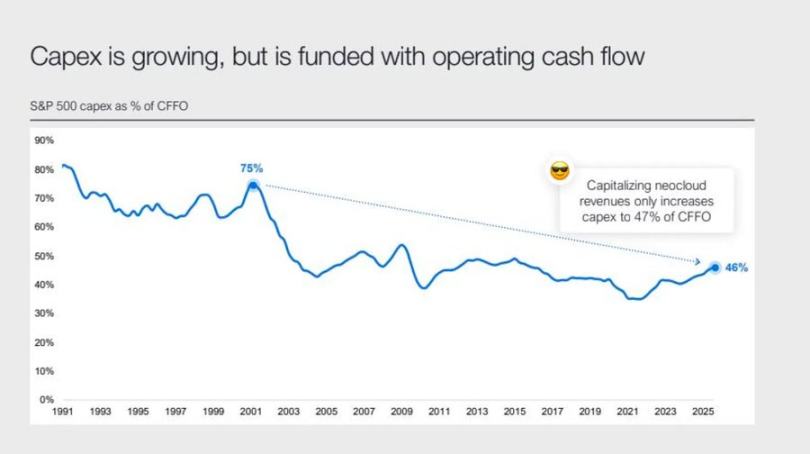

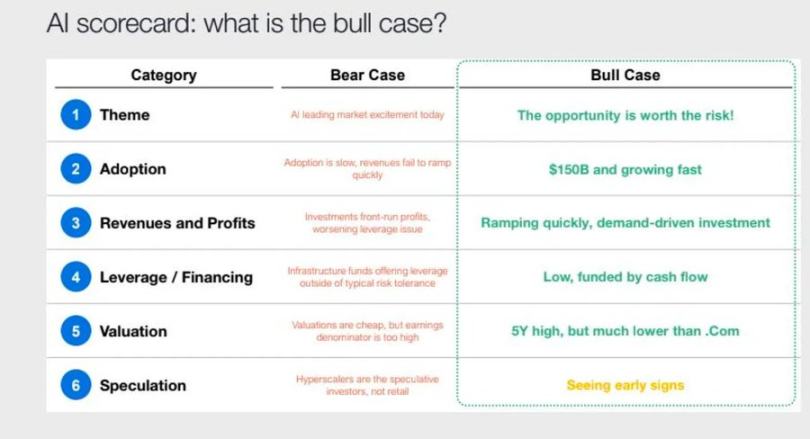

2026: Boom e rischi della spesa in conto capitale

L'ondata di spesa in conto capitale innescata dall'intelligenza artificiale sembra aver portato i giganti tecnologici nella fase finale di industrializzazione del ciclo. Attualmente sostenuta dalla liquidità, questa tendenza sarà in futuro estremamente sensibile al livello di leva finanziaria.

Sebbene i profitti aziendali siano ancora brillanti, è in corso una trasformazione storica alla base: le grandi aziende tecnologiche stanno passando da "macchine da soldi" asset-light a operatori infrastrutturali con pesanti spese in conto capitale.

Questo boom di costruzione guidato da AI e data center, inizialmente sostenuto dal cash flow aziendale, ora si finanzia tramite emissioni di debito da record (ad esempio, la mega emissione di obbligazioni Meta da 25 miliardi di dollari in eccesso di domanda).

Questa trasformazione implica che le aziende dovranno affrontare una compressione dei margini di profitto, un aumento degli ammortamenti e, infine, potrebbero subire pressioni di rifinanziamento: forse proprio qui si stanno piantando i semi della prossima svolta del ciclo del credito.

Fiducia, disuguaglianza e cicli politici

Le politiche di salvataggio continuo dei maggiori partecipanti al mercato hanno accentuato la concentrazione della ricchezza e danneggiato l'integrità dei mercati. La collaborazione tra Federal Reserve e Tesoro, passata dal quantitative tightening all'acquisto di Treasury, ha rafforzato ulteriormente questa tendenza, assicurando abbondante liquidità ai vertici mentre le famiglie comuni faticano tra stagnazione salariale e aumento della leva finanziaria.

Oggi il rischio macroeconomico decisivo non è più l'inflazione, ma la "stanchezza istituzionale". I mercati appaiono ancora prosperi in superficie, ma la fiducia nell'equità e nella trasparenza del mercato sta peggiorando: questa è la vera fragilità sistemica degli anni 2020.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Previsioni dei prezzi 11/7: BTC, ETH, BNB, XRP, SOL, DOGE, ADA, HYPE, LINK, ZEC

Bitcoin attraversa i $100K mentre inizia la “fase di bottom” del prezzo di BTC

Quattro motivi per cui Ether non è sceso sotto i 3.000 dollari, e probabilmente non lo farà

Il prezzo di XRP scende nonostante gli annunci rialzisti di Ripple durante Swell: il prossimo obiettivo è $2?