BCE: il motore nascosto dietro la crisi del debito in Europa?

Fitch ha declassato il rating sovrano della Francia da AA- ad A+, principalmente a causa dell'instabilità governativa e delle difficoltà nel ridurre il deficit pubblico. Questa situazione rivela il fallimento del governo francese, ma anche i massicci interventi della Banca Centrale Europea (ECB).

In breve

- Fitch ha declassato il rating sovrano della Francia da AA- ad A+, a causa dell'instabilità governativa e delle difficoltà nel ridurre il deficit pubblico.

- Il debito francese raggiunge il 114% del PIL.

- L'ECB ha creato incentivi perversi con i suoi tassi negativi e i programmi di acquisto di obbligazioni.

Il debito francese preoccupa i mercati

Bayrou è caduto, ma il debito francese continua ad aumentare e preoccupa i mercati.

Il rischio di default a cinque anni è aumentato del 20% in dodici mesi. Questo rischio viene generalmente misurato tramite il prezzo dei CDS (Credit Default Swaps) e i rendimenti sovrani.

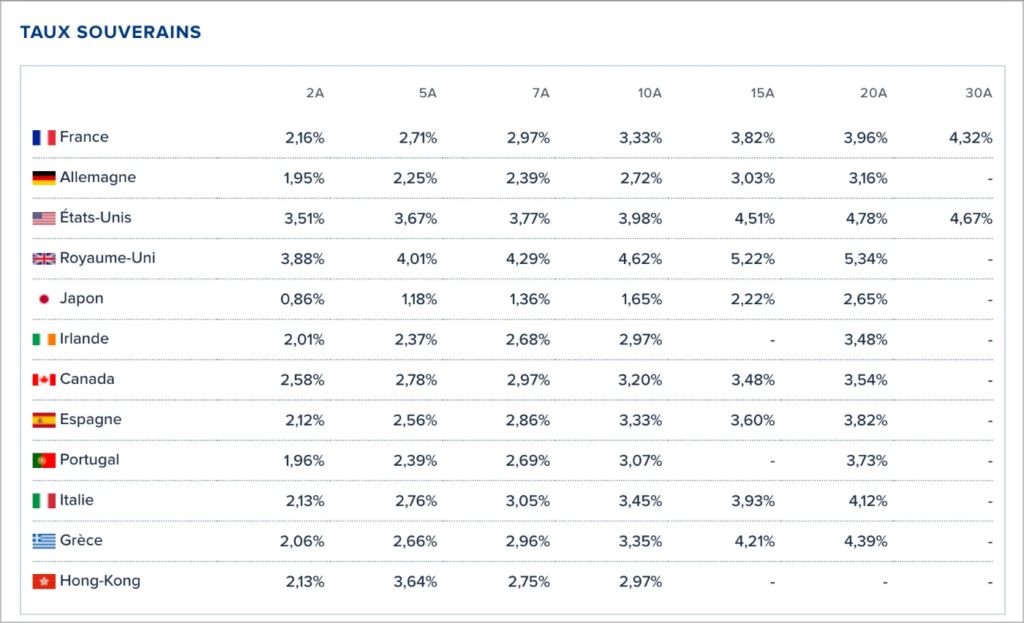

Ancora più allarmante, il rendimento delle obbligazioni francesi a due anni supera quello di Spagna e Grecia.

Confronto dei rendimenti sovrani per paese. Fonte: Boursorama

Confronto dei rendimenti sovrani per paese. Fonte: Boursorama Questa inversione dei premi di rischio illustra perfettamente l'entità della crisi. La Francia, un tempo modello di stabilità fiscale europea, ora paga di più per il suo debito rispetto a paesi considerati più fragili. Si tratta di un'inversione storica!

Infine, gli impegni pensionistici non finanziati rappresentano migliaia di miliardi di euro e offuscano ulteriormente le prospettive francesi.

L'ECB, complice dell'irresponsabilità fiscale

La Banca Centrale Europea ha una responsabilità maggiore in questa deriva. I suoi tassi di interesse chiave sono scesi da oltre il 4% nel 2008 a un territorio negativo per anni. Questa politica accomodante ha eliminato tutti i meccanismi disciplinari riguardanti il bilancio.

I programmi di acquisto di obbligazioni come il PEPP (Pandemic Emergency Purchase Programme) e l'OMT (Monetary Operations on Securities) hanno saturato i mercati obbligazionari. Hanno creato un massiccio effetto di crowding-out penalizzando il credito a famiglie e imprese. Allo stesso tempo, hanno mascherato i problemi di solvibilità degli stati europei.

Lo strumento anti-frammentazione dell'ECB ha aggravato ulteriormente questa situazione. Promettendo interventi illimitati, l'ECB rassicura i mercati che sosterrà il debito sovrano a qualsiasi costo. Questa garanzia implicita diluisce completamente la disciplina che i premi di rischio una volta imponevano ai governi spendaccioni.

Le perdite latenti dell'ECB sui suoi programmi di acquisto raggiungono diverse centinaia di miliardi di euro, illustrando la portata di questa monetizzazione del debito mascherata.

L'ECB ha accelerato la zombificazione dell'Europa

L'Unione Europea ha ridotto le sue emissioni senza alcuna crescita economica. A differenza degli Stati Uniti, che combinano riduzione delle emissioni e crescita, l'Europa sacrifica la sua competitività.

Il divario di produttività con gli Stati Uniti continua ad ampliarsi. Questa differenza spiega il 72% del divario del PIL pro capite. Sovvenzionando attività a bassa produttività e penalizzando fiscalmente i settori ad alto valore aggiunto come la tecnologia, l'UE distrugge metodicamente la sua base produttiva.

Il declino tecnologico europeo è evidente. Il capitale di rischio raccolto negli Stati Uniti è 3,2 volte quello dell'UE. Gli investimenti di venture capital nelle start-up raggiungono 2,3 volte il livello europeo. Questa debolezza nell'innovazione condanna l'Europa a rimanere indietro.

Le proiezioni di crescita a lungo termine dell'ECB sono scese dal 2,6% a livelli molto più bassi. Questa costante revisione al ribasso riflette l'inefficienza delle politiche interventiste europee.

Euro digitale: rilancio o desiderio dell'ECB di controllare tutto?

Di fronte a questa perdita di competitività, le autorità europee stanno preparando la loro risposta: l'euro digitale. Ufficialmente destinato a modernizzare i pagamenti, questo strumento è in realtà un inedito strumento di controllo.

L'euro digitale consentirà alle autorità di monitorare tutte le transazioni in tempo reale. A differenza degli attuali sistemi elettronici, i dati saranno direttamente accessibili ai governi e alla banca centrale. Questa sorveglianza diffusa mascherata da progresso tecnologico minaccia fondamentalmente le libertà individuali.

La natura programmabile di questa valuta digitale autorizza le autorità a creare o distruggere l'offerta di moneta secondo necessità. Permette anche di premiare o penalizzare comportamenti ritenuti conformi o meno agli obiettivi politici.

Questa estrema centralizzazione monetaria mira a mantenere il monopolio statale sulla moneta di fronte alla crescente sfiducia dei cittadini e allo sviluppo di alternative non censurabili come bitcoin. L'euro digitale rappresenta quindi non un'innovazione finanziaria desiderabile, ma il tentativo estremo di preservare un sistema economico disfunzionale attraverso la costrizione tecnologica.

L'ECB porta una responsabilità schiacciante per l'attuale crisi del debito francese. Le sue politiche accomodanti hanno soppresso i meccanismi naturali di disciplina fiscale e incoraggiato l'irresponsabilità fiscale degli stati membri. I governi europei, certi di finanziamenti a basso costo, non hanno alcun incentivo a riformare i loro bilanci. Di fronte alla zombificazione dell'Europa, l'euro digitale rappresenta oggi l'ultimo tentativo dell'ECB di mantenere il controllo in questa crisi di fiducia. Questo salto tecnologico non risolverà alcun problema strutturale e rischia di compromettere definitivamente la credibilità dell'euro come valuta di riserva globale. Alternative come bitcoin potrebbero quindi imporsi per preservare i risparmi dal controllo generalizzato da parte dello stato.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Citigroup prevede il prezzo di Ethereum per la fine del 2025: ecco cosa aspettarsi

Pi Network (PI) registra una domanda crescente dopo gli aggiornamenti del protocollo Testnet V23

Probabile un rally delle criptovalute dopo il FOMC, possibilità "significativa" di un taglio di 50bps – Mulhem