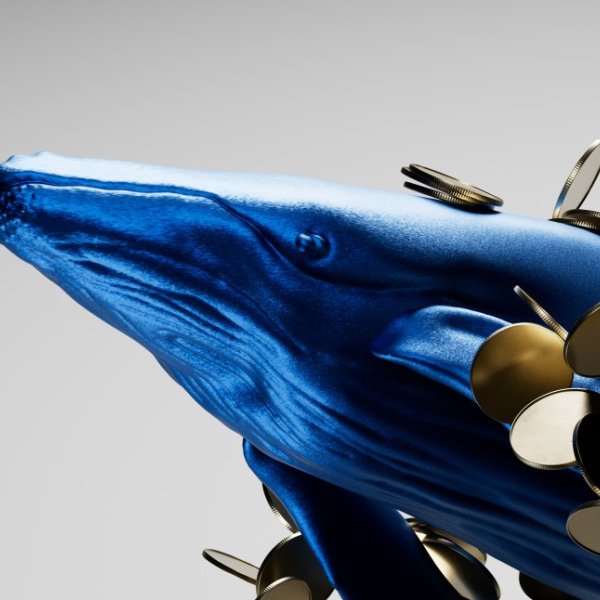

Esplorando l’aggiornamento AAVE V4: rimodellare il lending con la modularità, la veterana vedrà un altro bull run?

Questo aggiornamento V4 potrebbe aiutarci a vedere la sua forte competitività nel settore DeFi e la causa principale dell'aumento continuo del volume delle transazioni in futuro.

Titolo originale dell'articolo: "Spiegazione dell'aggiornamento AAVE V4: Rimodellare il lending con la modularità, la vecchia coin può vedere una rinascita?"

Autore originale dell'articolo: San, Deep Tide TechFlow

La sera del 25, l'annuncio del fondatore di AAVE, Stani, riguardante il prossimo lancio di AAVE V4 ha rapidamente attirato molta attenzione e discussione, mentre la recente controversia tra AAVE e WLFI sulla proposta di allocazione del 7% dei token ha anche causato scalpore nel mercato.

Per un certo periodo, l'attenzione del mercato era tutta focalizzata su AAVE, questo veterano protocollo di lending.

Sebbene la controversia tra AAVE e WLFI non abbia ancora raggiunto una conclusione definitiva, dietro questa "dramma", sembra essersi rivelato uno scenario diverso—"nuove coin in movimento, AAVE solido".

Con l'emergere di sempre più nuove coin e la stimolazione della domanda di lending on-chain a token fissi, AAVE indubbiamente possiede fondamentali solidi e catalizzatori.

Questo aggiornamento V4 potrebbe permetterci di vedere la sua forte competitività nel campo DeFi in futuro e la causa principale del suo volume d'affari in costante aumento.

Dal protocollo di lending all'infrastruttura DeFi

Quando discutiamo di AAVE V4, dobbiamo prima comprendere una domanda chiave—perché il mercato attende con ansia questo aggiornamento?

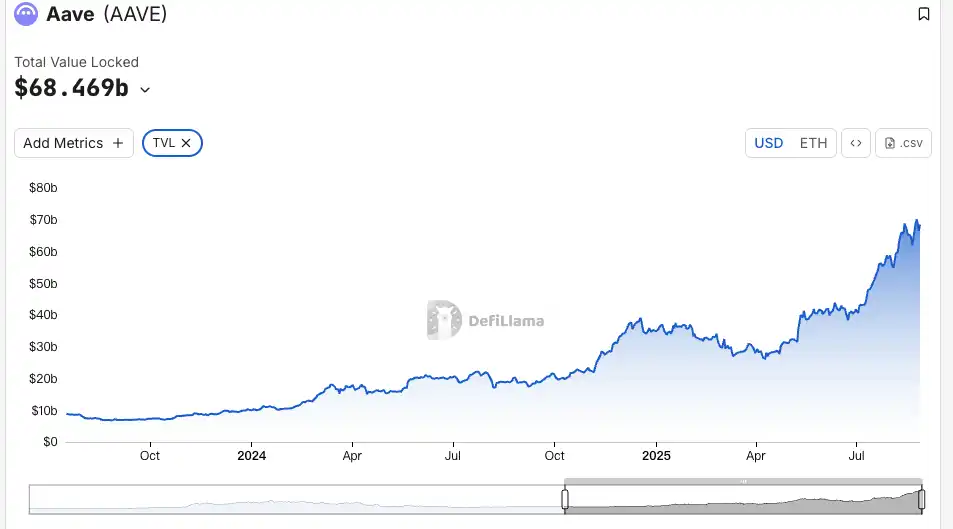

Dal 2017 con ETHLend fino all'attuale gigante DeFi da 386 billions di TVL, come protocollo veterano, ogni aggiornamento di versione di AAVE ha in realtà ottimizzato e è stato in grado di influenzare la liquidità degli asset on-chain e le modalità di utilizzo in vari gradi.

La storia delle versioni di AAVE è, di fatto, la storia evolutiva del lending DeFi.

All'inizio del 2020, quando fu lanciata la V1, il valore totale bloccato nella DeFi era inferiore a 10 billions di dollari. AAVE utilizzò i pool di liquidità invece del modello P2P, trasformando il lending da "attesa di abbinamento" a "regolamento istantaneo". Questo cambiamento aiutò AAVE a guadagnare rapidamente quote di mercato.

La V2 fu lanciata alla fine del 2020, con l'innovazione principale dei flash loan e della tokenizzazione del debito. I flash loan diedero origine a ecosistemi di arbitraggio e liquidazione, diventando una fonte significativa di entrate per il protocollo. La tokenizzazione del debito permise il trasferimento delle posizioni, aprendo la strada ai successivi aggregatori di rendimento. La V3 nel 2022 si concentrò sull'interoperabilità cross-chain, consentendo a più asset on-chain di entrare in AAVE e diventando un connettore per la liquidità multi-chain.

Ancora più importante, AAVE è diventato un punto di riferimento per la determinazione dei prezzi. Quando si progettano i tassi di interesse per i protocolli DeFi, si fa riferimento alla curva domanda-offerta di AAVE. Quando nuovi progetti scelgono i rapporti di collateralizzazione, si confrontano anche con i parametri di AAVE.

Tuttavia, nonostante sia un'infrastruttura, i limiti dell'architettura V3 stanno diventando sempre più evidenti.

Il problema più grande è la frammentazione della liquidità. Attualmente, AAVE ha un TVL di 600 billions su Ethereum, mentre Arbitrum ne ha solo 44 billions e Base ancora meno. Ogni chain è un regno separato e i fondi non possono fluire in modo efficiente. Questo non solo riduce l'efficienza del capitale, ma limita anche lo sviluppo delle chain più piccole.

Il secondo problema è il collo di bottiglia dell'innovazione. Qualsiasi nuova funzionalità richiede di passare attraverso un intero processo di governance, dalla proposta all'implementazione spesso passano mesi. Nell'ambiente DeFi in rapida evoluzione, questa velocità chiaramente non può tenere il passo con la domanda di mercato.

Il terzo problema è l'incapacità di soddisfare esigenze personalizzate. I progetti RWA richiedono KYC, GameFi richiede collateral NFT, le istituzioni richiedono pool isolati. Tuttavia, l'architettura unificata della V3 rende difficile soddisfare queste esigenze differenziate. O tutto o niente—non c'è una via di mezzo.

Questo è il problema centrale che la V4 mira a risolvere: come trasformare AAVE da un prodotto potente ma rigido in una piattaforma flessibile e aperta.

Aggiornamento V4

Secondo le informazioni pubbliche disponibili, la direzione principale di miglioramento della V4 è l'introduzione di un "Unified Liquidity Layer", adottando un modello Hub-Spoke per cambiare i design tecnici esistenti e persino i modelli di business.

Fonte immagine @Eli5DeFi

Hub-Spoke: Risolvere la sfida del tradeoff

In parole semplici, l'Hub aggrega tutta la liquidità, mentre lo Spoke gestisce attività specifiche. Gli utenti interagiscono sempre tramite lo Spoke e ogni Spoke può avere le proprie regole e parametri di rischio.

Cosa significa questo? Significa che AAVE non deve più utilizzare un unico insieme di regole per servire tutti, ma può invece permettere a diversi Spoke di soddisfare esigenze differenti.

Ad esempio, Frax Finance potrebbe creare uno Spoke dedicato che accetta solo frxETH e FRAX come collateral, con parametri più aggressivi. Allo stesso tempo, uno "Institutional Spoke" potrebbe accettare solo BTC ed ETH, richiedere KYC, ma offrire tassi più bassi.

Due Spoke condividono la stessa liquidità dell'Hub, ma sono isolati dal punto di vista del rischio.

L'eleganza di questa architettura risiede nella sua capacità di risolvere il dilemma del "sia-sia". Mira a ottenere sia una liquidità profonda che l'isolamento del rischio; gestione unificata e personalizzazione flessibile. In passato, questi erano elementi contraddittori in AAVE, ma il modello Hub-Spoke consente loro di coesistere.

Meccanismo dinamico di risk premium

Oltre all'architettura Hub-Spoke, la V4 introduce anche un meccanismo dinamico di risk premium, rivoluzionando il modo in cui vengono determinati i tassi di lending.

A differenza del modello a tasso uniforme della V3, la V4 regola dinamicamente i tassi in base alla qualità del collateral e alla liquidità di mercato. Ad esempio, asset ad alta liquidità come WETH godono di un tasso base, mentre asset più volatili come LINK devono pagare un premio aggiuntivo. Questo meccanismo viene eseguito automaticamente dagli smart contract, migliorando non solo la sicurezza del protocollo ma anche rendendo il costo del prestito più equo.

Smart Account

La funzione smart account della V4 rende le operazioni degli utenti più efficienti. In passato, gli utenti dovevano cambiare wallet tra diverse chain o mercati, rendendo la gestione di posizioni complesse lunga e laboriosa. Ora, gli smart account permettono agli utenti di gestire asset multi-chain e strategie di lending tramite un unico wallet, riducendo i passaggi operativi.

Un utente può regolare il proprio collateral WETH su Ethereum e il borrowing su Aptos all'interno della stessa interfaccia senza trasferire manualmente asset tra le chain. Questa esperienza semplificata consente sia agli utenti retail che ai trader professionisti di partecipare più facilmente alla DeFi.

Cross-chain e RWA: espandere i confini della DeFi

La V4 raggiunge l'interazione cross-chain istantanea tramite Chainlink CCIP, supportando chain non-EVM come Aptos, consentendo a più asset di accedere senza soluzione di continuità ad AAVE. Ad esempio, un utente può collateralizzare asset su Polygon e prendere in prestito su Arbitrum, tutto in una sola transazione. Inoltre, la V4 integra real-world asset (RWA), come bond governativi tokenizzati, creando un nuovo percorso per i fondi istituzionali per entrare nella DeFi. Questo non solo espande la copertura degli asset di AAVE, ma rende anche il mercato del lending più inclusivo.

Risposta del mercato

Sebbene AAVE abbia subito un forte calo questa settimana seguendo l'andamento generale del mercato crypto, il suo rimbalzo oggi è stato significativamente più forte rispetto ad altri principali token DeFi.

Il token di AAVE ha registrato un volume di trading totale sulla rete nelle 24 ore di 18,72 milioni di dollari dopo il crollo del mercato crypto di questa settimana, superando di gran lunga i 7,2 milioni di Uni e i 3,65 milioni di Ldo, riflettendo la risposta positiva degli investitori all'innovazione del protocollo, e l'aumento dell'attività di trading ha ulteriormente migliorato la liquidità.

La metrica TVL riflette in modo più intuitivo il riconoscimento del mercato. Rispetto all'inizio di agosto, il TVL di AAVE è aumentato del 19% avvicinandosi alla soglia dei 70 billions, raggiungendo un nuovo massimo storico questo mese, attualmente al primo posto per TVL sulla chain ETH. Questa crescita supera di gran lunga il livello medio del mercato DeFi. L'aumento del TVL convalida anche l'efficacia della strategia di supporto multi-asset di AAVE V4 da un'altra prospettiva, forse indicando che i fondi istituzionali sono entrati silenziosamente in scena.

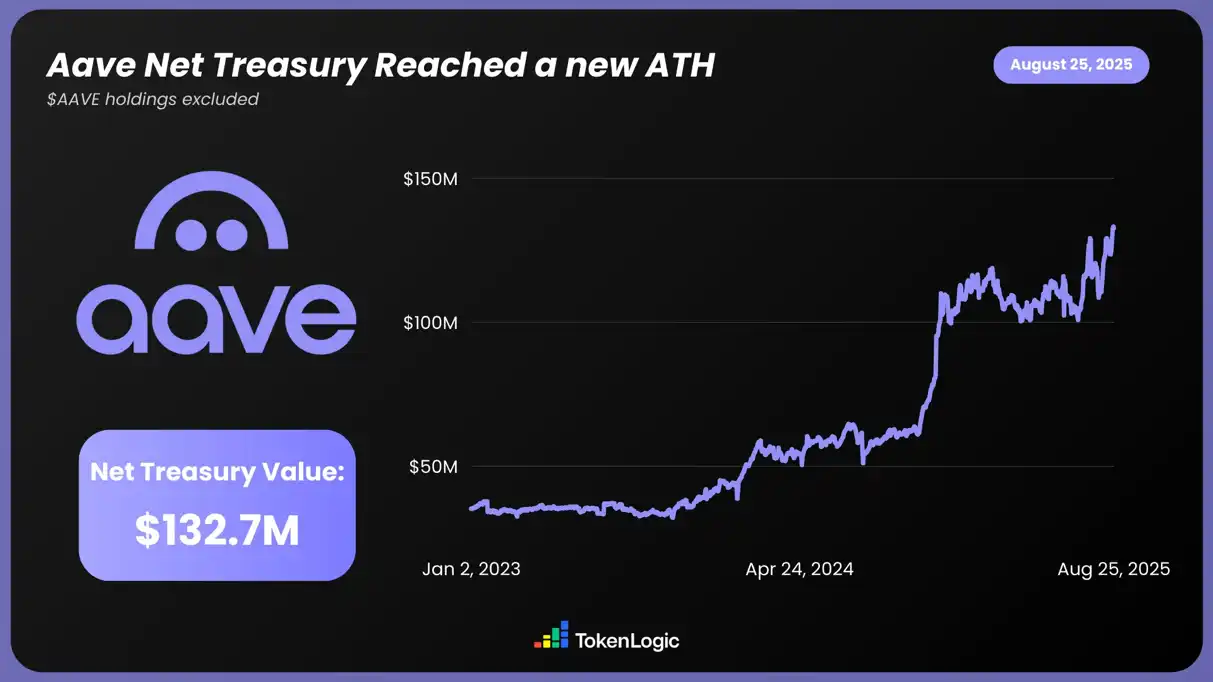

Secondo i dati di TokenLogic, il valore netto degli asset di AAVE ha raggiunto un nuovo massimo di 13,27 billions di dollari (escludendo le detenzioni di token AAVE), crescendo di circa il 130% nell'ultimo anno.

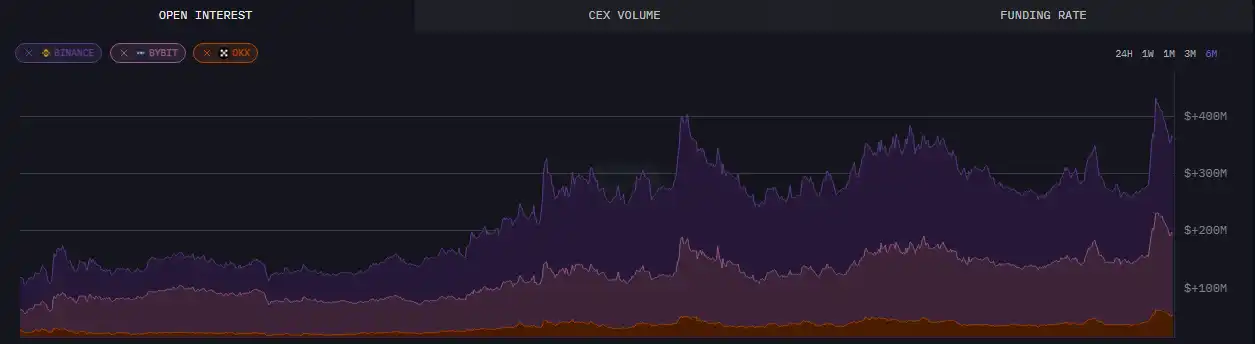

Per quanto riguarda i dati on-chain, al 24 agosto, i contratti in essere su AAVE hanno superato i 430 milioni di dollari, raggiungendo un nuovo massimo semestrale.

Oltre ai dati tangibili, l'aggiornamento di AAVE questa volta ha anche suscitato un'ampia discussione nella community. Attualmente, le informazioni preliminari rilasciate dalla V4 hanno ricevuto molto supporto e riconoscimento, specialmente nelle aree di tasso di utilizzo dei fondi e DeFi componibile, permettendo al mercato di vedere più possibilità e potenziale.

Make DeFi great again

Combinando gli aggiornamenti attualmente divulgati, sembra che l'aggiornamento di AAVE questa volta sia destinato a guidare il mercato DeFi al livello successivo. I punti salienti di questo aggiornamento come l'architettura modulare, l'espansione cross-chain e l'integrazione RWA non solo hanno acceso l'entusiasmo del mercato, ma hanno anche spinto l'aumento di prezzo e TVL.

E il suo fondatore, Stani, sembra fiducioso nell'impatto dell'aggiornamento V4 sulla scena DeFi.

Forse, in un prossimo futuro, AAVE cavalcherà il "vento favorevole" della liquidità portato dall'arrivo del bull market crypto, puntando direttamente al vertice e aprendo infinite possibilità.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

I 200 giorni del presidente Bitcoin: il secondo mandato di Trump è motivo di celebrazione o di preoccupazione?

Puoi offrire servizi in questa "capitale mondiale delle criptovalute", ma potresti vedere questo mondo solo dalla prigione.

Le tasse divorano più della metà dei profitti? 3 strategie legali di profitto per le crypto whale

Gli investitori benestanti quasi mai vendono direttamente le criptovalute; proteggono i propri profitti attraverso prestiti garantiti, strategie di immigrazione e entità offshore.

Rassegna mattutina di Mars | Il Senato degli Stati Uniti terrà un'audizione la prossima settimana sulla nomina di Milan come membro del consiglio della Federal Reserve

Il Senato degli Stati Uniti terrà la prossima settimana un'audizione sulla nomina del membro della Federal Reserve, Milan, mettendo alla prova il sostegno dei repubblicani al piano di Trump per riformare la Federal Reserve. Allo stesso tempo, il Dipartimento del Commercio degli Stati Uniti prevede di pubblicare dati statistici come il PIL sulla blockchain. Nel mercato delle criptovalute, una whale ha venduto 3.968 BTC e aumentato la sua posizione in ETH, mentre un investitore ha perso 710.000 dollari a causa dell'acquisto errato di token falsi. Google Cloud ha annunciato che la sua blockchain di livello 1, GCUL, è entrata nella fase di test privati, mentre Tether ha dichiarato che non utilizzerà la blockchain di Circle. Sommario generato da Mars AI. Il contenuto generato dal modello Mars AI è ancora in fase di aggiornamento iterativo per quanto riguarda accuratezza e completezza.

La profezia di Larry Fink si sta avverando: come gli RWA stanno superando le stablecoin?

L'articolo esplora lo stato attuale e il funzionamento della tokenizzazione dei titoli di stato statunitensi, evidenziando come la tecnologia blockchain semplifichi i processi finanziari tradizionali, pur rimanendo soggetta alle normative sui titoli. Il quadro analitico comprende una panoramica dei token, la struttura normativa e le applicazioni on-chain, rivelando una rapida crescita ma anche sfide come la frammentazione della regolamentazione e l'utilità on-chain limitata. Istituzioni e piattaforme DeFi stanno attivamente espandendo la tokenizzazione degli RWA (Real World Assets), ma è ancora necessario perfezionare un quadro normativo unificato e soluzioni cross-chain. Riassunto generato da Mars AI. Questo riassunto è stato prodotto dal modello Mars AI e la sua accuratezza e completezza sono ancora in fase di aggiornamento iterativo.