Prop AMMs memicu perang besar-besaran di antara agregator, Solana akan menjadi pihak yang paling dirugikan!

Sumber: Oxresearch

Penulis: Carlos, Luke Leasure

Disusun dan diterjemahkan oleh: BitpushNews

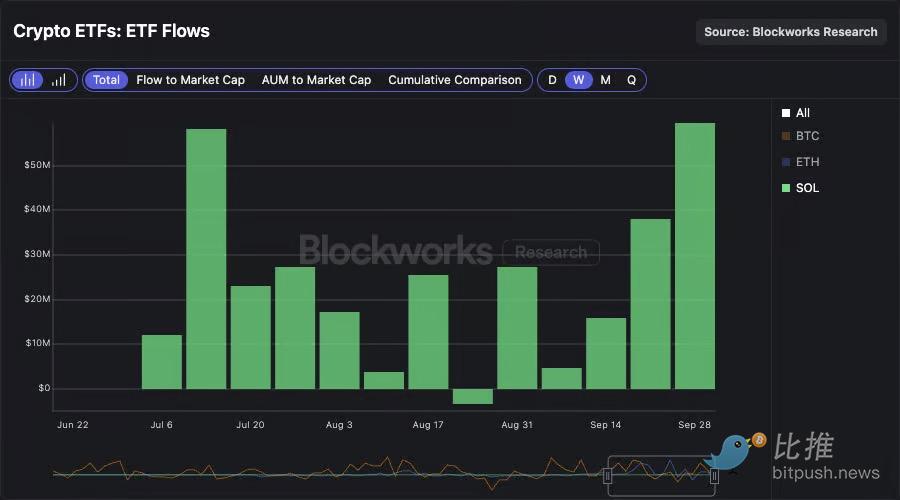

Pasar secara keseluruhan baru-baru ini masih berada dalam fase konsolidasi, namun menunjukkan ketahanan di dekat titik terendah baru-baru ini. Meskipun ETF BTC dan ETH menunjukkan kinerja yang lemah, REX-Osprey SSK SOL ETF terus mengalami pertumbuhan aset yang dikelola menjelang persetujuan ETF SOL di bawah kerangka Securities Act 1933 yang diperkirakan akan disetujui pada pertengahan Oktober.

Dari segi arus dana ETF, minggu lalu merupakan minggu terburuk sejak aksi jual pada bulan Maret. ETF BTC mengalami arus keluar bersih sekitar 900 juta dolar, sementara ETF ETH sebesar 800 juta dolar. Arus dana ETF terus bergerak sejalan dengan tren harga aset utama, yang semakin menegaskan argumen bahwa pasar saat ini digerakkan oleh modal.

Sebaliknya, meskipun pasar secara umum turun minggu lalu, ETF SOL justru mencatat rekor arus masuk bersih mingguan terkuat sejak peluncurannya, mencapai 59 juta dolar. Ini adalah minggu kelima berturut-turut ETF SOL mencatat arus masuk bersih. Ekspektasi persetujuan ETF SOL di bawah kerangka Securities Act 1933 dalam beberapa minggu ke depan kemungkinan akan mempercepat momentum ini. Kami menegaskan kembali pandangan kami: ETF SOL yang disetujui berpotensi menarik aset yang dikelola beberapa kali lipat dari produk REX-Osprey SSK saat ini.

Meski kami bersikap konstruktif terhadap arus masuk dana setelah persetujuan ETF SOL, beberapa tren fundamental jaringan Solana masih belum menggembirakan.

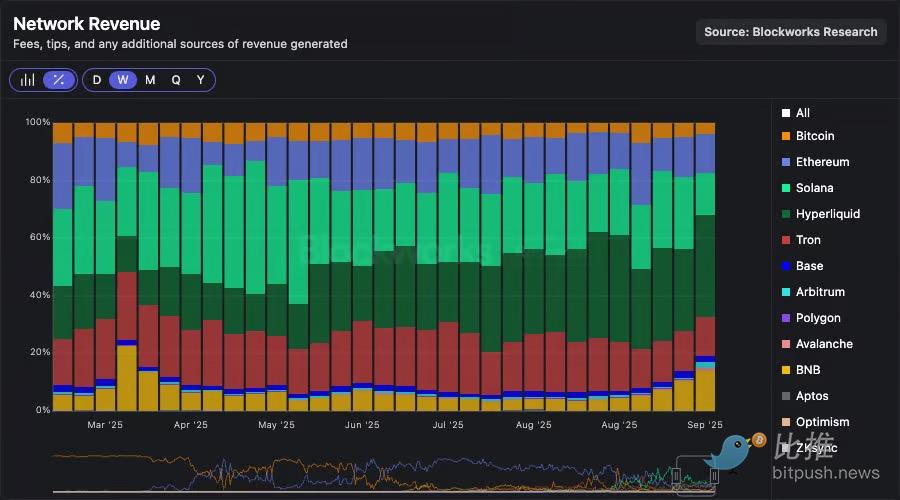

Volume perdagangan DEX, pendapatan protokol (REV), dan pendapatan aplikasi tetap lesu.

Selain itu, pangsa pasar pendapatan jaringan Solana terus tergerus oleh Hyperliquid dan BNB. Dana baru dari ETF mungkin akan terus menopang harga SOL, namun data on-chain menunjukkan aktivitas nyata terus beralih ke ekosistem lain.

Prop AMMs, Perang Aggregator, dan Pendapatan Protokol Solana: Apa Hubungannya?

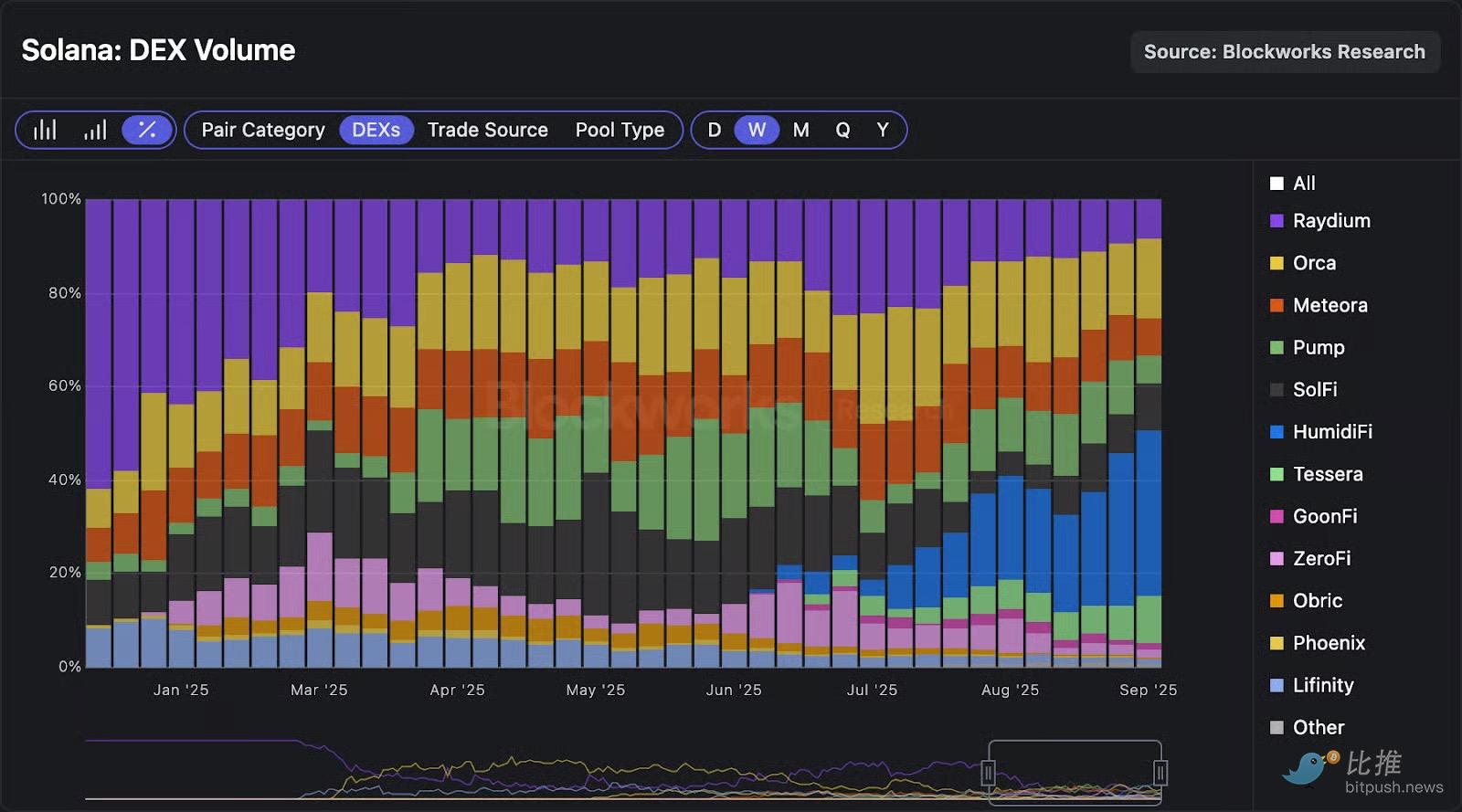

Kami pernah membahas bagaimana Prop AMMs mengubah struktur pasar Solana. Artikel ini akan berfokus pada dominasi berkelanjutan mereka, serta dua dinamika yang erat kaitannya namun kurang dibahas: perang aggregator dan penurunan tajam pendapatan protokol Solana.

Pertama, mari lihat konsolidasi dominasi. HumidiFi dalam beberapa minggu terakhir telah memimpin volume perdagangan Prop AMMs, saat ini menyumbang hampir 50% volume perdagangan SOL-stablecoin di jaringan. Minggu lalu, HumidiFi bahkan menyumbang 35% dari total volume perdagangan DEX Solana, melampaui Orca, Raydium, dan Meteora, semua AMM tradisional.

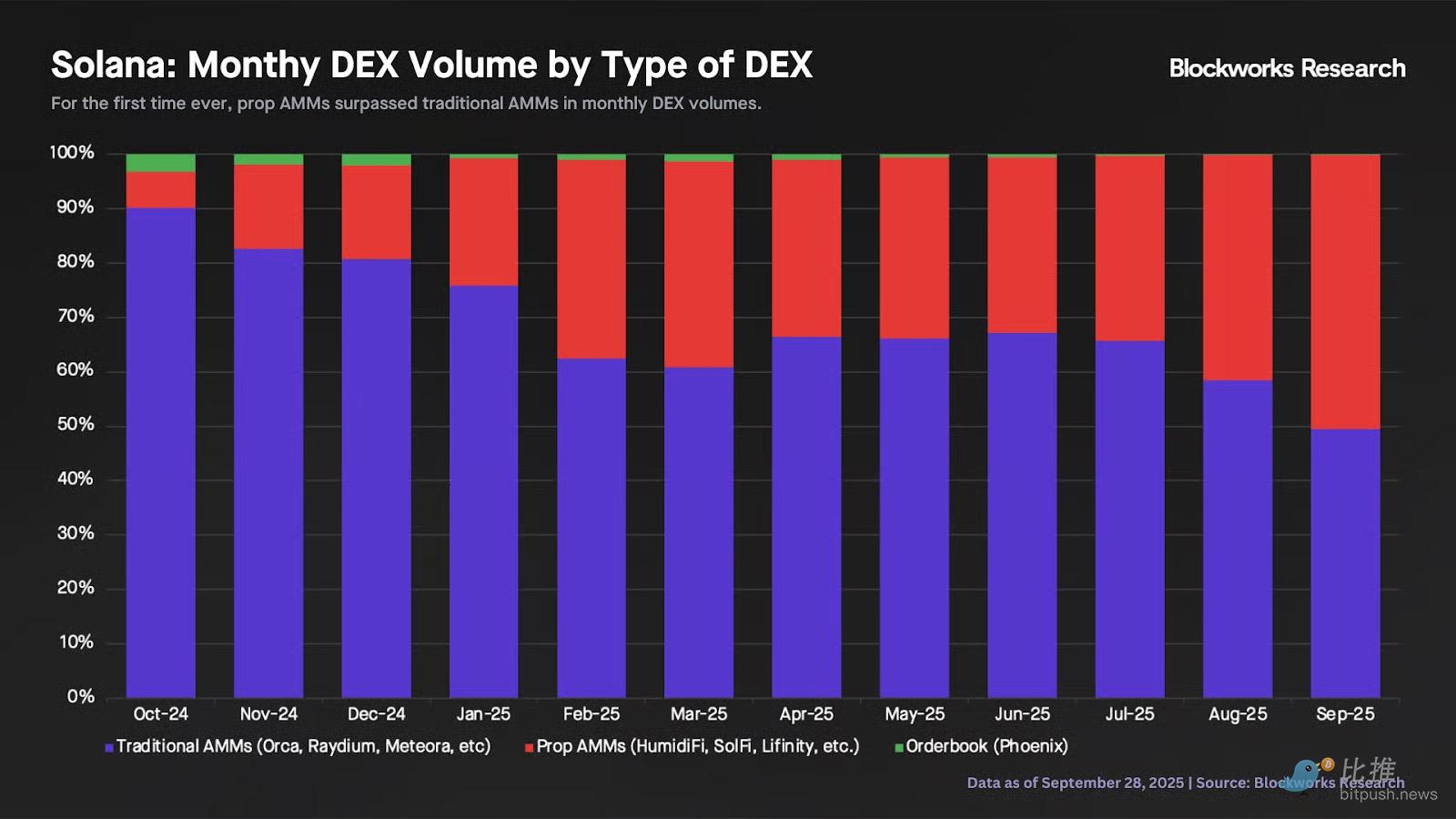

Bulan September tahun ini akan menjadi titik balik bersejarah—volume perdagangan bulanan Prop AMMs (HumidiFi, SolFi, dll.) untuk pertama kalinya akan melampaui AMMs tradisional (Orca, Raydium, dll.). Jika kita melihat kembali saat SolFi diluncurkan pada Oktober 2024, semua Prop AMMs hanya menyumbang 7% dari total volume perdagangan on-chain. Namun bulan ini, hanya HumidiFi saja sudah berkontribusi 28% dari total volume perdagangan DEX.

Beralih ke dimensi lain, beberapa minggu lalu Thogard dari FastLane menulis artikel yang menyatakan bahwa SVM adalah lingkungan eksekusi yang kurang optimal untuk Prop AMMs, dan menegaskan bahwa mereka akan berkembang lebih baik di rantai Monad. Poin utama argumennya adalah:

1. "Di SVM, aggregator harus mensimulasikan semua kemungkinan untuk memilih Prop AMM terbaik... Namun saat eksekusi transaksi, Prop AMM tersebut mungkin sudah bukan pilihan terbaik."

2. "Di SVM, Prop AMM mana pun dapat memaksa transaksi untuk di-rollback, memaksa aggregator untuk memelihara whitelist, yang mengurangi persaingan dan memperpanjang siklus integrasi."

Saya pernah menulis artikel untuk membantah pandangan ini, menyoroti fakta penting yang diabaikan: Peningkatan Prop AMMs di Solana secara bersamaan memicu persaingan di ranah aggregator.

Mengapa hal ini sangat penting?

Perlu diketahui bahwa Prop AMMs tidak menyediakan antarmuka frontend publik, artinya sebagian besar traffic mereka bergantung pada rujukan dari aggregator DEX.

Argumen kedua Thogard didasarkan pada asumsi yang salah—bahwa Jupiter memiliki posisi monopoli: "Menurut teman di industri, integrasi Prop AMM ke Jupiter membutuhkan waktu lebih dari tiga bulan, dan prosesnya penuh dengan intrik politik."

Meskipun Jupiter saat ini mendominasi traffic aggregator, namun persaingan tetap ada. Jika Jupiter terlalu lambat mengintegrasikan Prop AMMs baru, pesaing seperti DFlow dan Titan akan dengan cepat menghubungkan kontrak mereka, sehingga menawarkan eksekusi harga yang lebih baik bagi pengguna. Karena loyalitas pengguna aggregator sepenuhnya didorong oleh harga, "intrik politik" Jupiter sebenarnya menghadapi risiko kehilangan order flow.

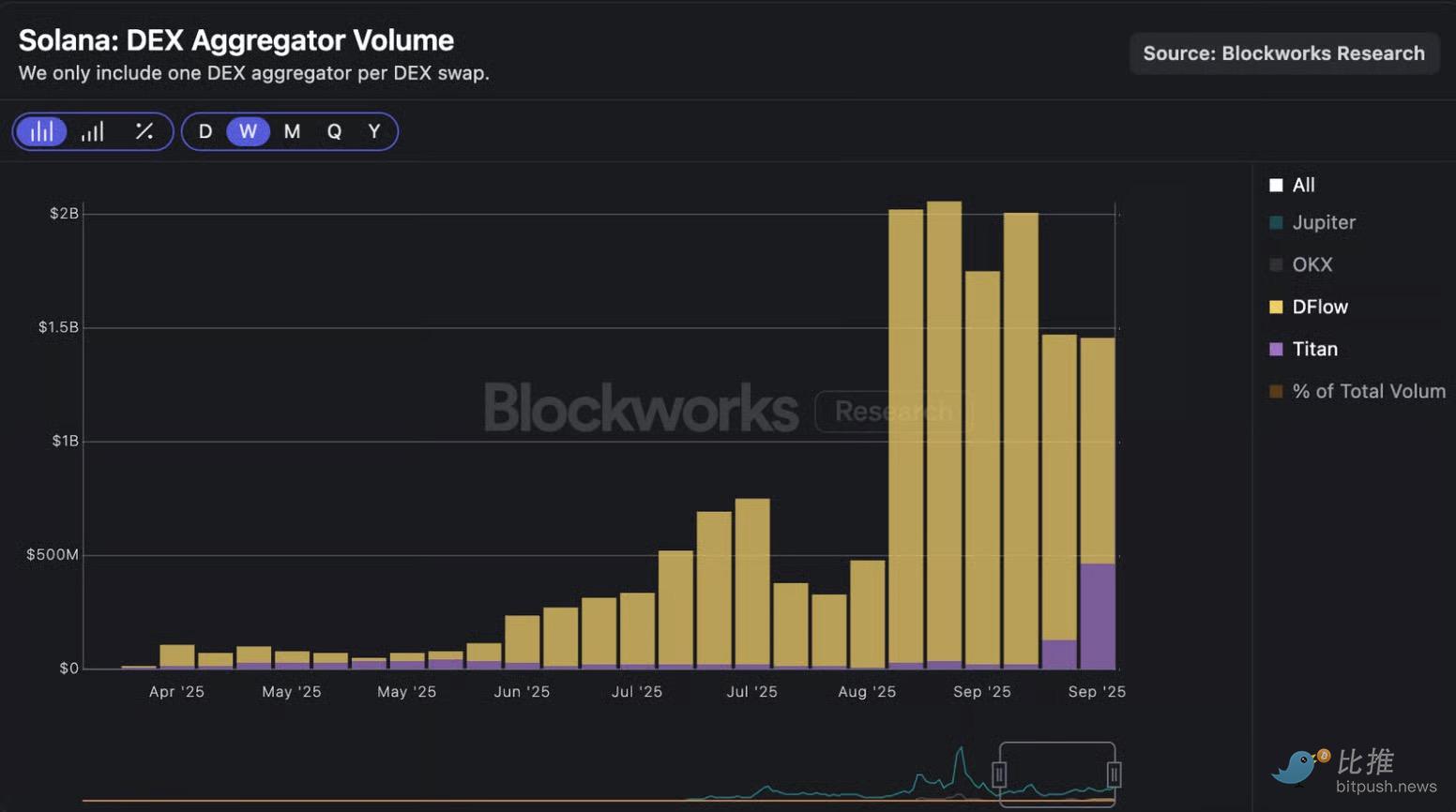

Gambar di bawah menunjukkan lonjakan volume perdagangan DFlow dan Titan sejak akhir Agustus, dengan rata-rata volume harian gabungan sekitar 1,5 miliar dolar dalam dua minggu terakhir. Perlu dicatat bahwa setelah Titan diluncurkan secara publik pada 18 September, traffic-nya melonjak, dan tim mereka mengklaim algoritma mereka menawarkan harga lebih baik daripada pesaing dalam 87% kasus. Jika ingin mempertahankan argumen "kurangnya persaingan", maka semua aggregator harus bersekongkol untuk mempertahankan strategi integrasi Prop AMMs yang sama, namun kenyataannya justru sebaliknya—aggregator sangat termotivasi untuk segera mengintegrasikan jalur perdagangan baru demi mempertahankan atau meningkatkan tingkat kemenangan routing mereka.

Sampai di sini, hanya tersisa satu argumen yang perlu dibantah: latensi teoretis antara simulasi dan eksekusi.

Terkait hal ini, DFlow pada Kamis lalu meluncurkan solusi JIT routing (routing waktu nyata), memungkinkan aggregator untuk secara dinamis mengoptimalkan transaksi selama eksekusi on-chain. Ketika jalur perdagangan melibatkan Prop AMMs, program on-chain DFlow akan memverifikasi harga secara real-time sebelum mengeksekusi bagian tersebut. Jika terdeteksi pergeseran harga yang signifikan dari penawaran awal (menandakan jalur awal sudah tidak optimal), sistem routing akan secara otomatis mengarahkan ulang transaksi ke tempat terbaik saat itu dalam satu transaksi yang sama. Langkah ini diharapkan dapat mengurangi slippage aktual pengguna dan meningkatkan tingkat keberhasilan transaksi. Penting untuk ditekankan bahwa ini membuktikan tim native Solana akan terus berinovasi untuk mengatasi keterbatasan teoretis SVM, demi memberikan pengalaman dan eksekusi harga terbaik bagi pengguna.

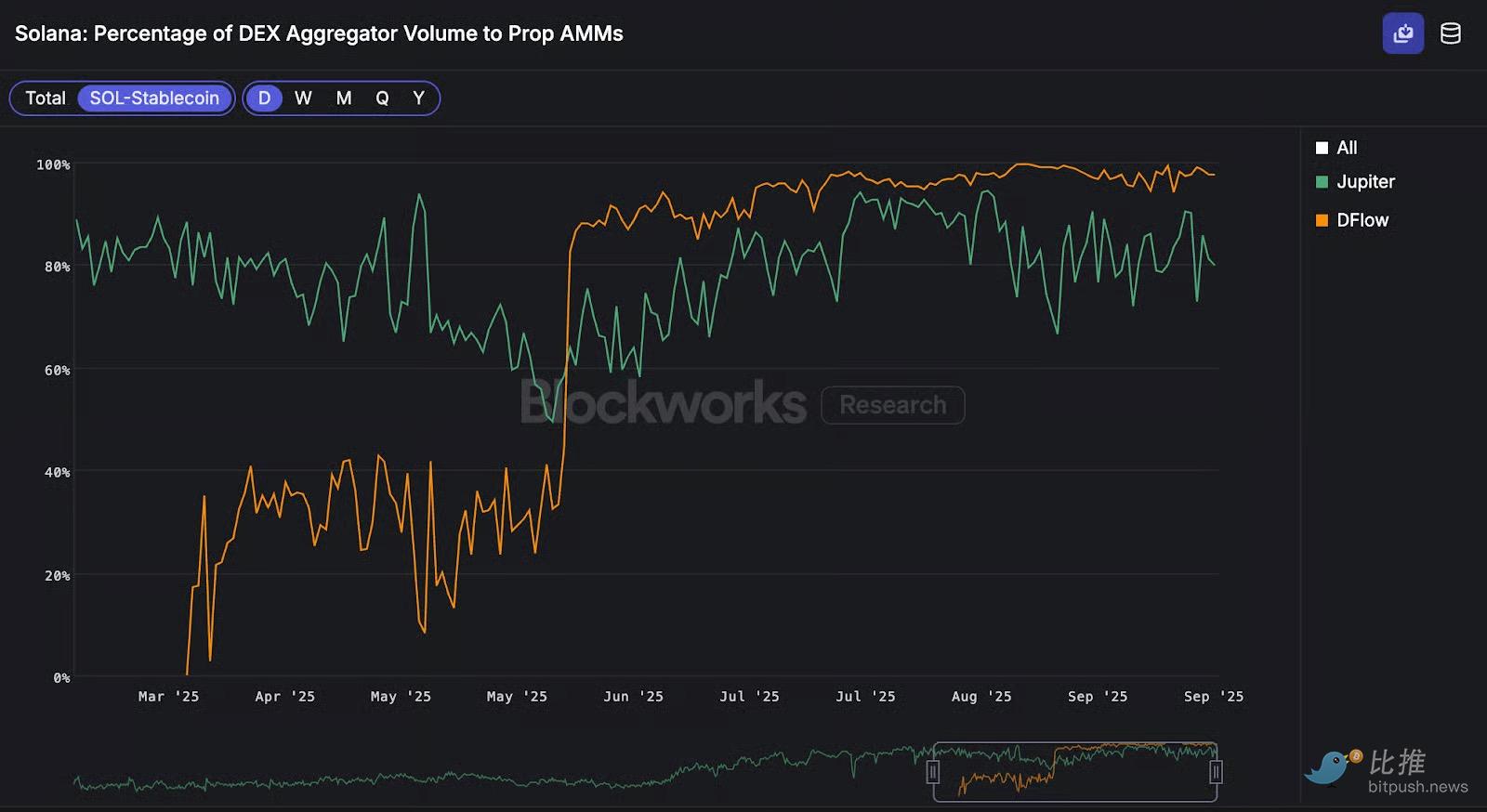

Gambar di bawah menunjukkan proporsi volume perdagangan pasangan SOL-stablecoin yang mengalir ke Prop AMMs melalui aggregator. Terlihat DFlow mengarahkan 98% volume perdagangan SOL-stablecoin ke Prop AMMs, sementara Jupiter sebesar 80%. Perbedaan ini mungkin sebagian menjelaskan mengapa kualitas eksekusi DFlow pada pasangan SOL-USD (terutama untuk transaksi besar) lebih baik daripada Jupiter.

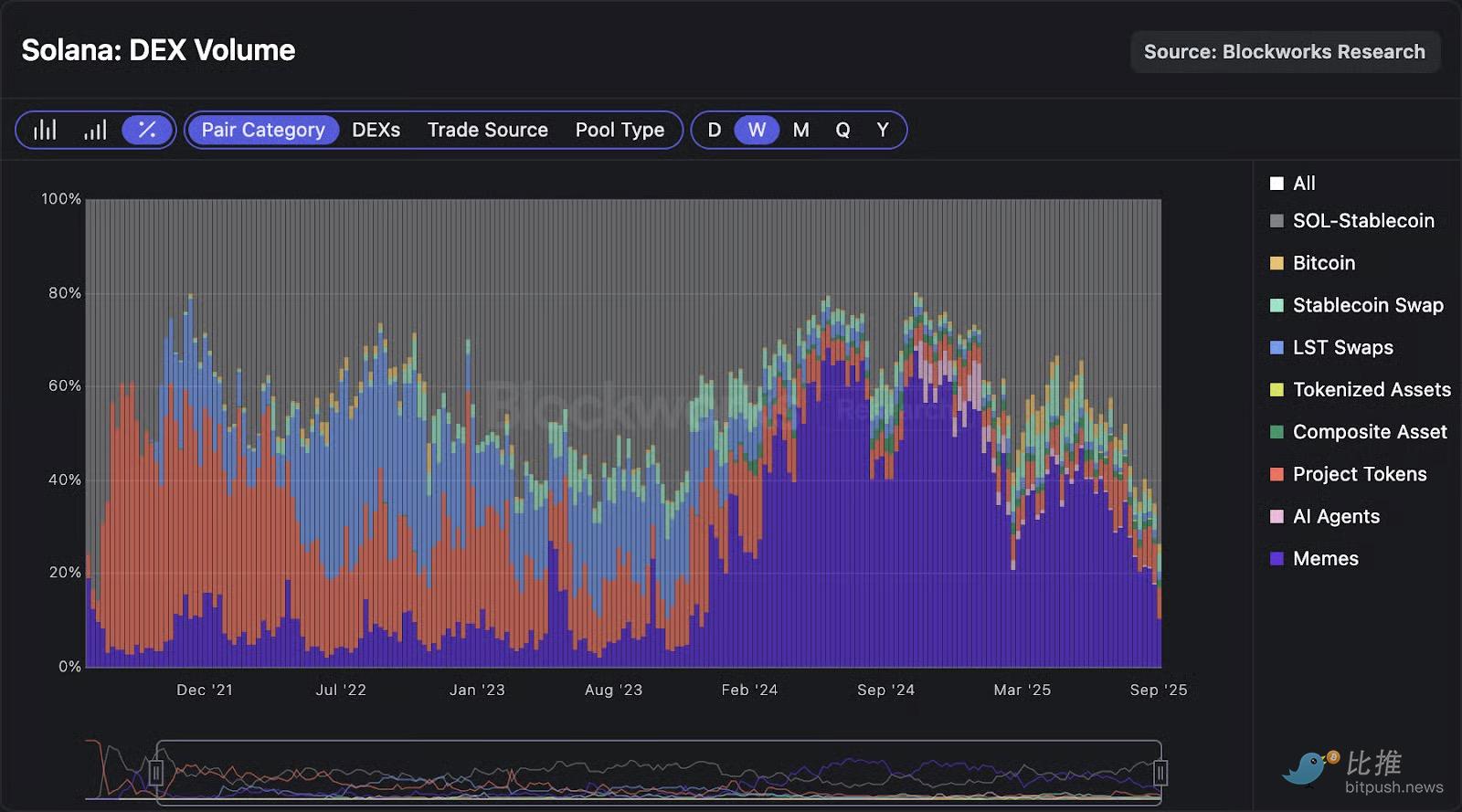

Kebangkitan Prop AMMs adalah fenomena paling mencolok di ekosistem Solana saat ini, dan dampak menyeluruhnya masih perlu diamati. Misalnya, minggu lalu volume perdagangan SOL-stablecoin menyumbang 74% dari total volume perdagangan DEX on-chain, ini adalah yang pertama kali terjadi dalam empat tahun terakhir!

Pada saat yang sama, volume perdagangan meme coin anjlok tajam, dengan pangsa pasar minggu lalu hanya tersisa 10%, terendah sejak Desember tahun lalu.

Perubahan struktur pasar ini berdampak berantai pada pendapatan protokol Solana. Minggu lalu, Solana hanya menghasilkan pendapatan protokol sebesar 9,1 juta dolar, terendah sejak sebelum pemilu AS pada September tahun lalu. Meskipun tidak semua tren dapat sepenuhnya dikaitkan dengan Prop AMMs, mereka memang memainkan peran penting. Dalam beberapa bulan ke depan, layak untuk terus memperhatikan evolusi Prop AMMs, serta efek sekunder yang ditimbulkannya pada ekosistem Solana (evolusi aggregator, komposisi volume perdagangan, pendapatan protokol, dan lain-lain).

Disclaimer: Konten pada artikel ini hanya merefleksikan opini penulis dan tidak mewakili platform ini dengan kapasitas apa pun. Artikel ini tidak dimaksudkan sebagai referensi untuk membuat keputusan investasi.

Kamu mungkin juga menyukai

AlphaTON Capital akan mengakuisisi 51% saham di divisi game Animoca, GAMEEAlphaTON’s TON strategy

Chainlink bermitra dengan GLEIF untuk menghadirkan identitas on-chain tingkat institusional ke aset digital

Kepemilikan Bitcoin Metaplanet melampaui 30.000 BTC, kini menjadi pemegang korporat terbesar keempat

Presiden Solana Foundation Memposisikan SOL sebagai Infrastruktur untuk Aset Bitcoin

Lily Liu menggambarkan Bitcoin sebagai emas digital, sementara Solana berfungsi sebagai infrastruktur. Foundation menargetkan akses keuangan bagi 5,5 miliar pengguna yang terhubung ke internet. Analis mengidentifikasi pola teknikal yang menunjukkan potensi kenaikan harga sebesar 3-5 kali lipat.