Le marché ne s’est pas redressé, il s’agit simplement d’une réévaluation des prix : la revalorisation des crypto-monnaies à l’ère post-market maker

Auteur : 佐爷

Titre original : Il n'y a pas de reprise du marché, seulement la franchise : le réajustement des prix des crypto-monnaies à l'ère post-market maker

L'effet de réseau ne se limite pas à Internet.

Les réseaux d'eau et d'électricité présentent une forte exclusivité, ce qui les rend très adaptés à une gestion collective de type « monopole », pouvant ainsi profiter ou nuire à l'ensemble de la société. Cependant, le réseau de relations humaines est naturellement distribué et décentralisé ; même les personnes les plus sociables ne peuvent connaître tout le monde.

Crypto est-elle avant tout un réseau de capitaux ou un espace d'interaction humaine ?

Satoshi Nakamoto considérait manifestement la seconde option : un modèle de transaction pair-à-pair. À partir de là, l'histoire du secteur crypto a été celle de la valorisation et de l'expansion des capitaux, embrassant pleinement les liens financiers tout en réduisant les interactions humaines directes.

La seule question raisonnable : jusqu'à quand cette densité du réseau de capitaux peut-elle tenir avant de s'effondrer ?

Pourquoi le marché reprend-il ?

Beaucoup restent englués dans les liquidations massives des 10·11 et 11·03, se demandant combien de temps il faudra pour que les stablecoins synthétiques, les Vaults et les produits Yield se rétablissent. Pourtant, les modèles de croissance BLP et HIP-3 de Hyperliquid affluent, et le stablecoin YC préparé par Framework est déjà lancé sur Sky.

Sans oublier l'arrivée soudaine de la V4 d'Aave et de l'application mobile de gestion financière.

En termes de données absolues, nous sommes effectivement en période de reprise du marché, mais du point de vue du ressenti, les équipes de projet semblent s'accrocher aux tendances historiques pour innover.

En d'autres termes, le cycle du marché s'est désolidarisé de l'activité des investisseurs particuliers, ce qui n'est pas rare : les fondamentaux de l'économie américaine n'ont pas grand-chose à voir avec l'industrie réelle, et la seule obsession de Trump est la baisse des taux + la hausse des actions ; les Américains et l'industrie réelle ne sont qu'un élément du « Play ».

Dans ce cycle, croire encore au cycle de quatre ans du bitcoin, c'est rester dans la machine à remonter le temps de 2017. Comme le flash crash de CloudFlare, les infrastructures crypto sont en perpétuel changement.

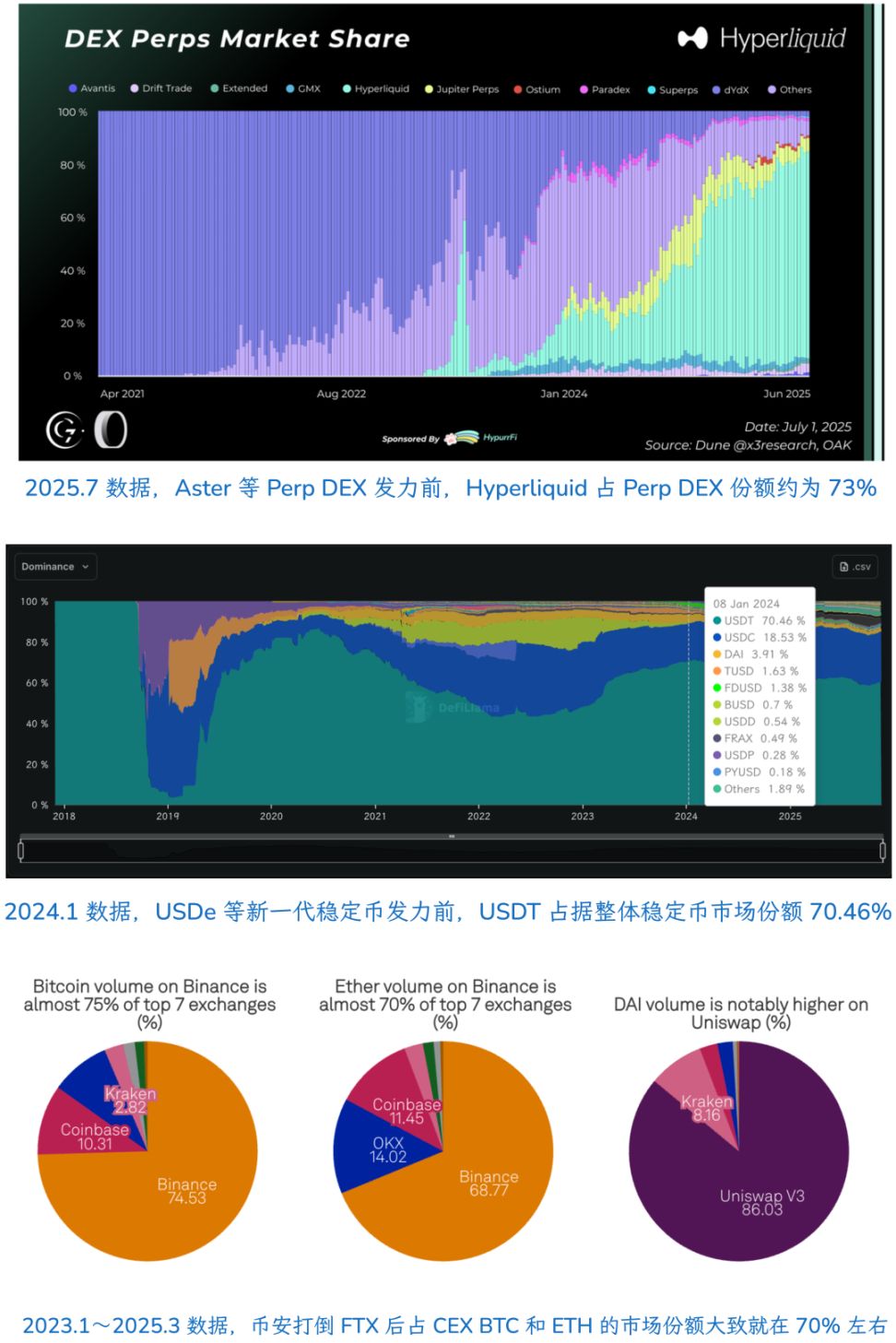

Les DEX représentés par Hyperliquid grignotent effectivement le marché des CEX, surtout en modifiant, avec les Meme, les systèmes de valorisation, de tarification et de distribution des tokens. À l'ère du déclin visible des CEX, Kraken ne vaut plus que 20 milliards de dollars, et de nombreux CEX soutiennent désormais leur propre DEX.

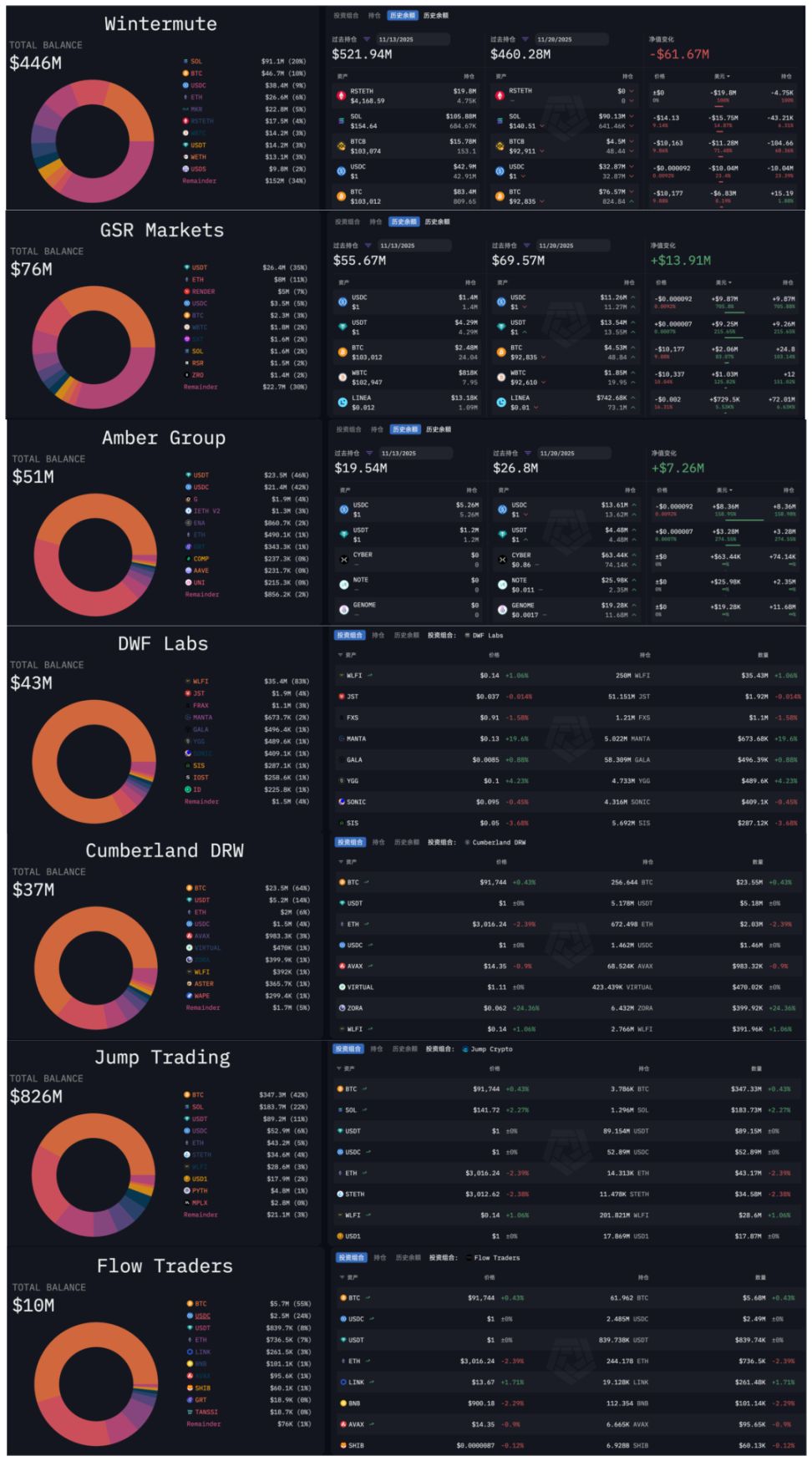

En 2024, alors que les FDV élevés bousculent le système de tarification de Binance, les VC sont déjà hors-jeu, laissant la place aux market makers : derrière Hyperliquid et d'autres Perp DEX, il y a les market makers, tout comme derrière de nombreux projets YBS.

SBF vient de Jane Street, Jeff de Hudson River Trading, et le fondateur de Variational du département market making de DCG.

Même lors de la liquidation ADL du 10·11, ce sont les market makers qui ont été les premiers touchés. Bénéfices et malheurs sont liés : la structure de marché dominée par les market makers est plus rapide et rigide que celle dominée par les CEX.

Web3Port manipule frénétiquement les prix des tokens, DWF manipule à répétition les prix, et même le HLP de Hyperliquid fait face à ce type d'accusations. Qu'ils soient market makers centralisés ou trésoreries décentralisées, tous ceux qui participent au système de market making ne peuvent échapper au soupçon de manipulation du marché.

Si l'on qualifie la structure actuelle du marché de « reprise », alors le fait que les market makers aient été durement touchés, les empêchant de continuer à manipuler le marché, a plutôt permis au marché de se stabiliser.

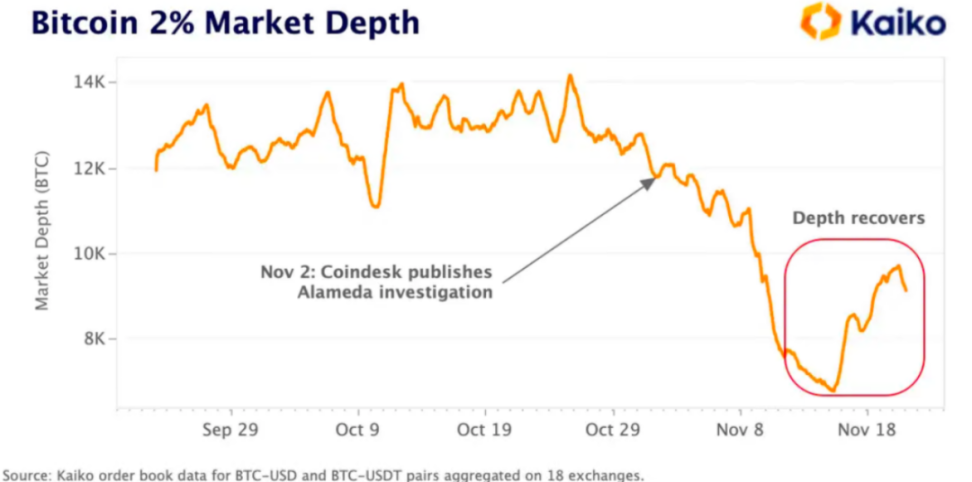

Cela n'est pas rare : avant l'effondrement de FTX en 2022, la rumeur voulait qu'Alameda détenait 20 % du market making sur le marché BTC. Dans la biographie SBF&FTX « Going Infinite », SBF admet qu'ils étaient l'une des premières sociétés professionnelles à faire du market making à grande échelle.

Revenons au flash crash du 10·11 : du point de vue des market makers, il s'agissait d'une crise purement technique, ou plutôt, la liquidité des transactions avant cela était un âge d'or technique : il n'y avait pas d'investisseurs particuliers, seuls les market makers achetaient et vendaient.

L'existence même des market makers n'est pas un problème, mais pour les altcoins ou les nouveaux tokens TGE, cela signifie d'énormes ventes. Les chasseurs d'airdrops, les « farmers », voire les VC et les équipes de projet elles-mêmes, vendent résolument aux market makers pour sécuriser leurs profits.

Les market makers se retrouvent dans une impasse : s'ils ne manipulent pas le marché, ils doivent absorber tous les tokens sans valeur, ou bien devenir le « Roi Liche », augmentant autant que possible la volatilité du marché pour gagner un peu, tout en laissant parfois les autres participants gagner aussi.

Le raisonnement ici présente une grande faille : on ne voit que la composition et l'évolution des portefeuilles des market makers, il est difficile d'analyser précisément comment ils manipulent les prix sur les CEX. Les données des DEX comme Hyperliquid sont relativement transparentes, à analyser ultérieurement.

En résumé, le marché ne rebondit pas, mais les market makers ont été durement touchés, et l'effondrement en série des projets YBS les a rendus incapables de manipuler le marché. C'est désormais un véritable mécanisme de prix qui fonctionne.

Il n'y a pas de reprise, seulement la franchise.

La loi des 70 % du monopole naturel

Chaque segment du secteur crypto montre déjà des produits à tendance « monopole naturel ». Par exemple, l'EVM : comparé à Bitcoin en tant qu'infrastructure, c'est un échec. Tout le monde veut du BTC, mais personne ne veut faire de transactions P2P.

À part Jack Dorsey et quelques partisans qui veulent absolument utiliser le réseau Bitcoin comme chaîne de stablecoins, le rêve de BTCFi s'est déjà révélé assez réel et brutal. Cesser de fantasmer à ce sujet serait bénéfique pour l'ensemble du secteur.

En dehors de l'EVM, seuls Binance et USDT, en tant que super-produits, s'approchent du concept de « monopole ». Attention, cela n'entre pas en contradiction avec le fait que les CEX subissent la concurrence des DEX, ou que USDC/USDe/YBS/Curator innovent.

Super-produit ≠ secteur

En d'autres termes, Binance et USDT luttent activement contre l'entropie. Ethereum, malgré ses multiples auto-sabotages (Infinite Garden, L2 scaling -> L1 scaling), et même son recentrage sur la confidentialité et l'IA, reste le choix dominant grâce à l'EVM.

Mais la part de marché de Binance, USDT, et même Hyperliquid sur le Perp DEX, plafonne autour de 70 %, nécessitant ensuite davantage d'actions pour consolider leur position.

En résumé empirique, dans une structure de marché stable, le projet leader peut occuper 70 % du secteur, mais l'environnement évolue : aujourd'hui, Hyperliquid, USDT et Binance sont tous tombés sous les 50 %.

Bien sûr, l'EVM reste absolument stable sur l'ensemble du secteur des VM, seuls SVM ou Move VM font figure de rares concurrents, ce qui peut être considéré comme une structure ultra-stable.

En reconsidérant les market makers sous cet angle, on sait qu'il y a au maximum 20 market makers dominants, et qu'ils occupaient une position centrale avant le 10·11, mais sans atteindre le statut de monopole naturel. Même en forçant, ils sont aujourd'hui à bout de souffle.

Quelle sera alors la prochaine évolution de la structure du marché ?

Transition entre l'ancien et le nouveau

-

Suivre la voie de la finance traditionnelle, c'est se voir imposer les modèles de valorisation de la finance traditionnelle

-

Suivre la voie des fintechs, c'est se voir imposer les valorisations à l'échelle d'Internet

-

Tracer une voie propre au secteur crypto, sans se laisser définir par aucun secteur existant, c'est la seule façon de devenir un leader à 5 trillions comme l'IA

Le marché est effectivement étrange ces derniers temps : Solana, pionnier de la RWA et de l'adoption institutionnelle, voit sa présidente Lily Liu soudainement vouloir renouer avec le rêve crypto punk. Combiné au retour d'Ethereum sur la voie du L1 Scaling, et à la montée du concept de confidentialité, de Zcash à l'infini.

Crypto semble retrouver sa logique technique et son système de valorisation propres, de moins en moins liés aux market makers. Même l'adoption institutionnelle consiste davantage à « utiliser les fonds institutionnels pour faire du DeFi crypto » qu'à « vendre le DeFi crypto aux institutions ».

En résumé : en interne, se passer des MM ; en externe, s'affranchir des institutions.

Même les OG doivent suivre la nouvelle ère : le projet DAT, cofondé par Li Lin et Xiao Feng, a avorté, et après avoir vu les VC chinois s'effondrer, l'effet « Big Name » des OG touche aussi à sa fin.

La crypto retrouve son rêve, au prix de se débarrasser de son système parasitaire.

À titre de comparaison, sur le marché des capitaux américain, A16Z en fait partie, mais les VC chinois non : seuls le gouvernement, les entreprises d'État (groupes de capitaux publics) et les entreprises Internet (auparavant) ont de l'argent.

Transposé à la situation des VC chinois dans le Web3, ils n'ont pas la capacité de participer à la tarification et à la distribution du marché. Les market makers et les CEX l'étaient autrefois, mais depuis le 10·11, la tendance à l'on-chainisation du secteur est de plus en plus marquée.

On-chainisation ≠ décentralisation.

Typiquement, Hyperliquid est transparent on-chain, mais n'est pas décentralisé au niveau des nœuds physiques ou de la tokenomics.

Même dans la réforme de la capitalisation des entreprises d'État dans le monde réel, il ne s'agit pas simplement de vendre l'ancien pour acheter du neuf, mais d'investir dans de nouvelles industries pour obtenir un ticket d'entrée dans le nouveau monde.

De ce point de vue, le plus gros problème des market makers, similaire aux Meme, est que la liquidité n'a pas de valeurs. Dans un PVP de nihilisme extrême, ils gagnent énormément, mais ne peuvent pas être une force dominante du secteur.

Rêves et long-termisme technologique : Vitalik en fait trop, les MM pas assez, il faut rester modéré.

Conclusion

Au fond, cet article s'adresse à moi-même. Théoriquement, le marché aurait dû stagner après le 10·11 et le 11·03, mais la baisse du TVL n'a pas empêché l'innovation et l'auto-réparation de la DeFi, ce qui me laisse perplexe.

Vault, YBS (stablecoins à rendement) et Curator continuent d'évoluer, le marché est plus résilient qu'on ne l'imagine. Si l'on continue à le regarder avec les idées d'il y a un mois, voire une semaine, on ne comprendra rien.

À l'ère post-MM, l'équilibre entre les valeurs du secteur crypto et la rentabilité des produits redéfinira la logique de valorisation.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Les ETPs crypto mondiaux enregistrent 1,9 milliard de dollars de sorties hebdomadaires, s’ajoutant à la troisième pire série depuis 2018 : CoinShares

Selon le gestionnaire d'actifs CoinShares, les produits d'investissement en crypto-monnaies ont enregistré la semaine dernière des sorties nettes mondiales d'une valeur de 1,9 milliard de dollars. Cette série négative de quatre semaines s'élève désormais à 4,9 milliards de dollars, soit la troisième plus importante depuis 2018, a déclaré James Butterfill, responsable de la recherche.

Dernier classement mondial des richesses on-chain : Qui est le leader dans le monde de la crypto ?

La dernière Rich List On-Chain montre que les actifs en cryptomonnaie sont fortement concentrés entre les mains de quelques baleines, et le schéma de distribution des richesses devient de plus en plus évident.

Bloomberg : Avec l'effondrement du marché des cryptomonnaies, la fortune de la famille Trump et de ses partisans diminue considérablement.

La fortune de la famille Trump a diminué de 1.1 billions de dollars, les investisseurs ordinaires étant les plus grands perdants.

Pourquoi la plupart des DAT de trésorerie se négocient-elles avec une décote ?

Le modèle DAT est-il réellement un pont vers la TradFi, ou bien une « spirale de la mort » pour le marché des cryptomonnaies ?