Prévisions majeures pour les cinq principales cryptomonnaies en 2026 : franchir les cycles et repousser les frontières

Fin de l'ère des cycles de quatre ans : cinq grandes tendances disruptives des cryptomonnaies en 2026.

Auteur original : Alexander S. Blume

Traduction originale : AididiaoJP, Foresight News

À la fin de l'année dernière, j'avais prédit que 2025 serait « l'année de la concrétisation transformatrice » pour les actifs numériques, car des progrès significatifs avaient déjà été réalisés vers l'adoption grand public tant sur les marchés de détail qu'institutionnels. Cette prédiction s'est confirmée à plusieurs égards : augmentation de l'allocation institutionnelle, tokenisation accrue des actifs du monde réel, et développement continu d'une réglementation et d'infrastructures de marché favorables aux cryptomonnaies.

Nous avons également assisté à l'ascension rapide des sociétés de trésorerie d'actifs numériques, bien que leur parcours n'ait pas été sans heurts. Depuis lors, à mesure que Bitcoin et Ethereum s'intègrent plus profondément dans le système financier traditionnel et gagnent en adoption, leurs prix ont augmenté d'environ 15 %.

Les actifs numériques sont désormais entrés dans le courant dominant, cela ne fait aucun doute. En regardant vers 2026, nous verrons le marché continuer à mûrir et à évoluer, les expérimentations laissant place à une croissance plus durable. Sur la base des données récentes et des tendances émergentes, voici mes cinq principales prévisions pour le secteur des cryptomonnaies l'année prochaine.

1. DATs 2.0 : Les services financiers Bitcoin gagneront en légitimité

Les sociétés de trésorerie d'actifs numériques ont connu une expansion rapide cette année, mais non sans douleurs de croissance. Des marques de boissons aromatisées aux marques de crème solaire, diverses entreprises se sont reconditionnées en acheteurs et détenteurs de cryptomonnaies, ce qui a suscité des doutes chez les investisseurs, des obstacles réglementaires, une mauvaise gestion et une faible valorisation, mettant ce modèle à l'épreuve.

Au sein de cette vague d'apparition de sociétés, certaines DATs ont également commencé à détenir ce que l'on pourrait appeler des « altcoins », mais en réalité, la plupart de ces projets manquent d'antécédents ou de valeur d'investissement, n'étant que des outils de spéculation. Cependant, au cours de l'année à venir, de nombreux problèmes dans le marché des DAT et leurs stratégies opérationnelles seront résolus, et les entreprises véritablement basées sur le standard Bitcoin trouveront leur place sur les marchés publics.

De nombreuses DATs, même parmi les plus grandes, verront leur cours boursier commencer à se rapprocher de la valeur de leurs actifs sous-jacents. Les équipes dirigeantes seront sous pression pour créer de la valeur plus efficacement pour les actionnaires. Il est bien connu qu'une entreprise qui se contente de détenir une grande quantité de Bitcoin sans rien faire (tout en maintenant des dépenses importantes comme des jets privés et des frais de gestion élevés) n'est pas une bonne chose pour les actionnaires.

2. Les stablecoins seront omniprésents

L'année 2026 sera celle de l'adoption généralisée des stablecoins. On s'attend à ce que USDC et USDT ne servent plus seulement aux transactions et règlements, mais s'intègrent davantage dans les transactions et produits financiers traditionnels. Les stablecoins pourraient apparaître non seulement sur les plateformes d'échange de cryptomonnaies, mais aussi chez les processeurs de paiement, dans les systèmes de gestion de trésorerie d'entreprise et même dans les systèmes de règlement transfrontaliers. Pour les entreprises, leur attrait réside dans la possibilité de règlements instantanés, sans dépendre des canaux bancaires traditionnels lents ou coûteux.

Cependant, à l'instar du secteur des DATs, le marché des stablecoins pourrait également devenir sursaturé : trop de projets de stablecoins spéculatifs, trop de plateformes de paiement et portefeuilles destinés aux consommateurs, trop de blockchains prétendant « supporter » les stablecoins. D'ici la fin de l'année, nous prévoyons que de nombreux projets à forte spéculation seront éliminés ou rachetés, le marché se consolidant autour des émetteurs de stablecoins les plus connus, des détaillants, des canaux de paiement et des plateformes d'échange/portefeuilles.

3. Nous dirons adieu à la théorie du « cycle de quatre ans »

Je prédis officiellement maintenant : la théorie du « cycle de quatre ans » de Bitcoin sera officiellement déclarée obsolète en 2026. Le marché actuel est plus vaste, avec une participation institutionnelle plus importante, et n'opère plus dans un environnement isolé. À la place, une nouvelle structure de marché et une force d'achat continue pousseront Bitcoin vers une trajectoire de croissance progressive et soutenue.

Cela signifie que la volatilité globale diminuera, la fonction de réserve de valeur deviendra plus stable, ce qui devrait attirer davantage d'investisseurs traditionnels et de participants au marché à l'échelle mondiale. Bitcoin évoluera d'un outil de trading vers une nouvelle classe d'actifs, avec des flux de capitaux plus stables, des périodes de détention plus longues et, globalement, moins de « cycles ».

4. Les investisseurs américains auront accès à la liquidité offshore

À mesure que les actifs numériques se généralisent et que les politiques gouvernementales deviennent plus favorables, les changements réglementaires et structurels permettront aux investisseurs américains d'accéder à la liquidité des cryptomonnaies à l'étranger. Ce ne sera pas un changement soudain, mais au fil du temps, nous verrons davantage d'institutions affiliées approuvées, de solutions de conservation améliorées et de plateformes offshore conformes aux normes américaines.

Certaines initiatives de stablecoins pourraient également accélérer cette tendance. Les stablecoins adossés au dollar américain peuvent déjà circuler à l'international d'une manière que les canaux bancaires traditionnels ne permettent pas. À mesure que les principaux émetteurs s'implantent sur des marchés offshore réglementés, ils pourraient devenir le pont reliant le capital américain aux pools de liquidité mondiaux. En résumé, les stablecoins pourraient finalement résoudre le problème que les régulateurs n'ont jamais su traiter correctement : connecter les investisseurs américains aux marchés internationaux d'actifs numériques de manière claire et traçable.

Cela est crucial, car la liquidité offshore joue un rôle clé dans la découverte des prix sur les marchés d'actifs numériques. La prochaine étape de la maturité du marché sera la standardisation des opérations transfrontalières.

5. Les produits deviendront plus complexes et sophistiqués

L'année à venir verra une sophistication accrue des produits de dette et de capitaux propres liés à Bitcoin, ainsi que des produits de trading axés sur les rendements libellés en Bitcoin. Les investisseurs, y compris ceux qui évitaient auparavant les actifs numériques, adopteront cette nouvelle gamme de produits plus avancés.

Nous verrons probablement apparaître des produits structurés utilisant Bitcoin comme collatéral, ainsi que des stratégies d'investissement visant à générer des rendements réels à partir de l'exposition à Bitcoin (et non simplement à parier sur la hausse ou la baisse du prix). Les ETF commenceront également à aller au-delà du simple suivi des prix, offrant des sources de rendement via le staking ou des stratégies d'options, bien que les produits à rendement total entièrement diversifiés restent encore rares. Les produits dérivés deviendront plus complexes et mieux intégrés aux cadres de gestion des risques standards. D'ici 2026, la fonction principale de Bitcoin ne sera probablement plus celle d'un simple outil spéculatif, mais deviendra davantage un élément central de l'infrastructure financière.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

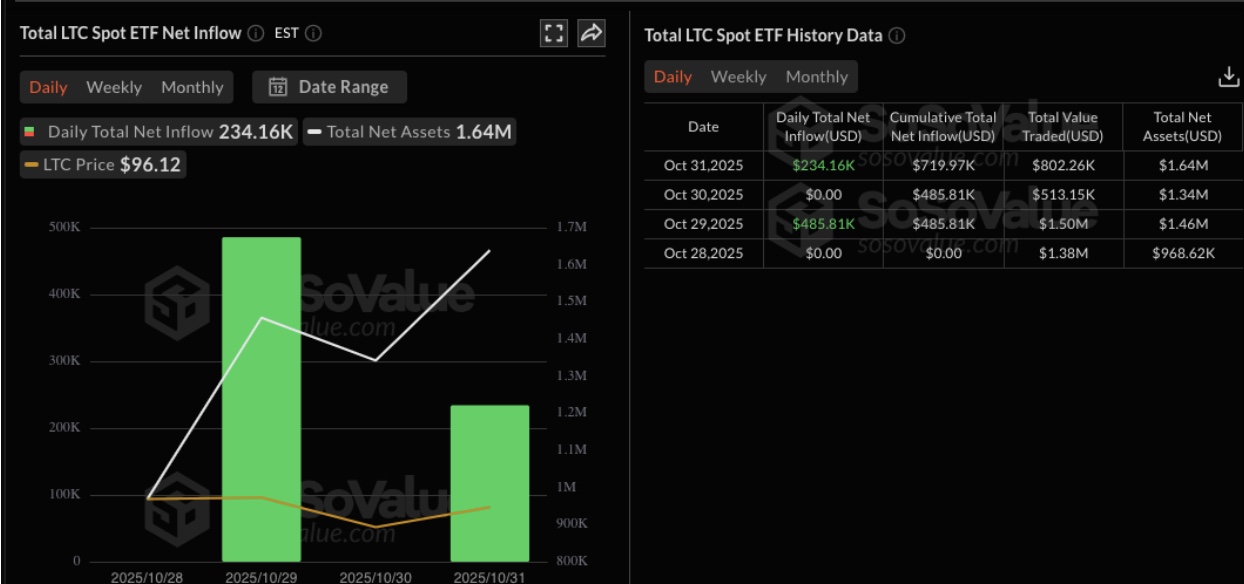

Le prix du Litecoin approche les 100 $ alors que le LTCC ETF de Canary attire 1,65 million de dollars lors de sa première semaine de négociation.

Le prix du Litecoin a grimpé à 99 $ après le lancement du LTCC ETF de Canary aux États-Unis, attirant 1,65 million de dollars lors de sa première semaine.

Les baleines accumulent des tokens Railgun, Aster et Pump.fun en novembre

Le prix d'Ethereum risque de chuter potentiellement à 3 400 $ après un rejet sur le niveau de Fibonacci

Le volume des transactions dépasse 515 millions : Limitless peut-il devenir le « numéro un » du marché des prédictions ?

Limitless est un écosystème de trading à haute fréquence et à court terme, ressemblant davantage à Deribit ou Binance qu'à Polymarket, mais fonctionnant entièrement sur la blockchain.