Comment la frénésie autour de Bitcoin a appauvri les investisseurs particuliers de 17 milliards de dollars

Les investisseurs particuliers ont perdu environ 17 milliards de dollars après que les actions de trésorerie Bitcoin telles que MicroStrategy et Metaplanet se sont effondrées en même temps que le marché des crypto-monnaies.

Un rapport récent de 10X Research a estimé que les investisseurs particuliers ont perdu environ 17 milliards de dollars en raison de leur exposition aux sociétés de trésorerie Bitcoin.

Ces pertes reflètent un déclin plus large de l’enthousiasme des investisseurs pour les Digital Asset Treasury Companies (DATCOs). Des entreprises telles que MicroStrategy et Metaplanet ont vu leurs actions chuter en même temps que la récente baisse du prix de Bitcoin.

Les sociétés de trésorerie Bitcoin ont effacé 17 milliards de dollars de richesse des particuliers

Selon le rapport, de nombreux investisseurs se sont tournés vers ces DATCOs pour obtenir une exposition indirecte à Bitcoin. Ces entreprises émettent généralement des actions à une prime par rapport à leurs avoirs sous-jacents en Bitcoin, utilisant le capital levé pour acheter plus de BTC.

10x Research a noté que cette stratégie fonctionnait bien lorsque le prix de Bitcoin augmentait, car la valorisation des actions dépassait souvent les gains au comptant de l’actif. Cependant, à mesure que le sentiment du marché s’est refroidi et que la dynamique de Bitcoin s’est estompée, ces primes se sont effondrées.

En conséquence, les investisseurs qui ont acheté lors de la frénésie des valorisations gonflées ont collectivement perdu environ 17 milliards de dollars. L’entreprise a également estimé que les nouveaux actionnaires ont payé environ 20 milliards de dollars de trop pour l’exposition à Bitcoin via ces primes sur actions.

Ces chiffres ne sont pas surprenants étant donné que BeInCrypto avait précédemment rapporté que les entreprises mondiales ont levé plus de 86 milliards de dollars en 2025 pour acheter des cryptomonnaies.

Notamment, ce chiffre dépasse le total des introductions en bourse américaines cette année.

Pourtant, malgré cet afflux massif, la performance des actions liées à Bitcoin a récemment été à la traîne par rapport au marché plus large.

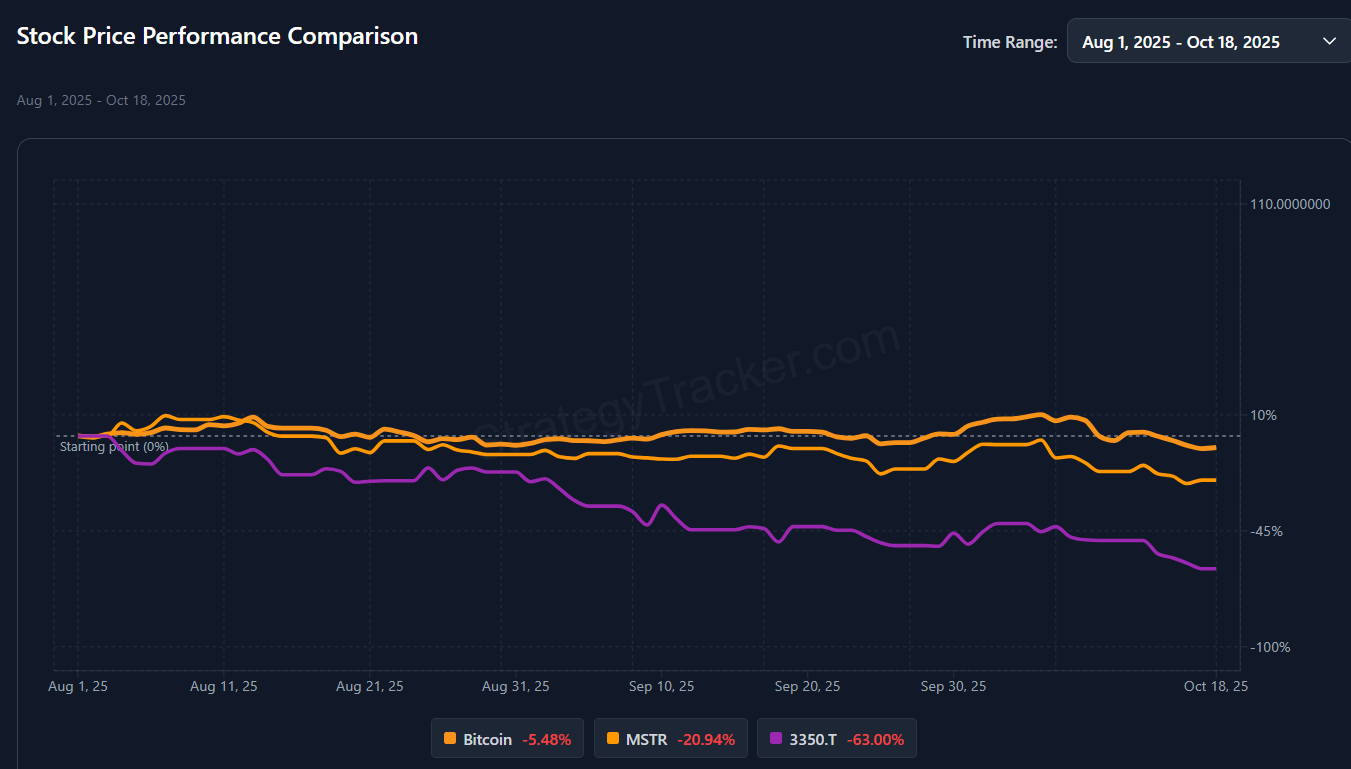

Pour contexte, l’action MSTR de Strategy (anciennement MicroStrategy) a chuté de plus de 20 % depuis août. Metaplanet, basée à Tokyo, selon les données de Strategy Tracker, a également perdu plus de 60 % de sa valeur sur la même période.

Bitcoin vs Strategy and Metaplanet Price Performance. Source: Strategy Tracker

Bitcoin vs Strategy and Metaplanet Price Performance. Source: Strategy Tracker Les mNAVs des DATCOs Bitcoin en déclin

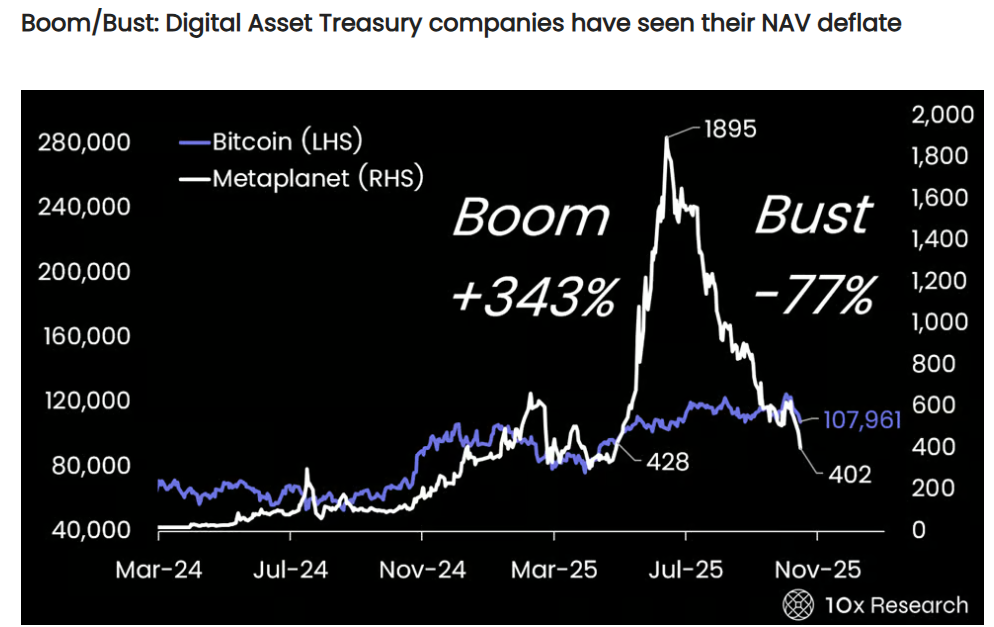

Dans le même temps, leurs ratios valeur de marché/valeur nette d’actif (mNAV), autrefois mesure de la confiance des investisseurs, se sont également détériorés.

MicroStrategy se négocie désormais autour de 1,4x ses avoirs en Bitcoin, tandis que Metaplanet est tombée sous 1,0x pour la première fois depuis l’adoption de son modèle de trésorerie Bitcoin en 2024.

« Ces primes NAV autrefois célébrées se sont effondrées, laissant les investisseurs avec la coupe vide tandis que les dirigeants sont partis avec l’or », a déclaré 10x Research.

Metaplanet’s Net Asset Value (NAV). Source: 10X Research

Metaplanet’s Net Asset Value (NAV). Source: 10X Research Sur l’ensemble du marché, près d’un cinquième de toutes les sociétés de trésorerie Bitcoin cotées se négocieraient en dessous de leur valeur nette d’actif.

Le contraste est frappant étant donné que Bitcoin a récemment atteint un sommet historique au-dessus de 126 000 dollars ce mois-ci avant de reculer après les menaces tarifaires du président Donald Trump contre la Chine.

Cependant, Brian Brookshire, responsable de la stratégie Bitcoin chez H100 Group AB, a soutenu que les ratios mNAV sont cycliques et ne reflètent pas la valeur à long terme. H100 Group AB est la plus grande entreprise détentrice de Bitcoin dans la région nordique.

« La plupart des BTCTCs se négociant près de 1x mNAV n’y sont arrivées que ces dernières semaines. Par définition, ce n’est pas une norme… même pour MSTR, il n’existe pas de mNAV normal. C’est un phénomène volatil et cyclique », a-t-il déclaré.

Néanmoins, les analystes de 10X Research ont déclaré que l’épisode actuel marque « la fin de l’alchimie financière » pour les trésoreries Bitcoin, où l’émission d’actions gonflée créait autrefois l’illusion d’un potentiel de hausse illimité.

Compte tenu de cela, l’entreprise a déclaré que ces DATCOs seront désormais jugées sur leur discipline en matière de bénéfices plutôt que sur l’euphorie du marché.

« Avec la volatilité en baisse et les gains faciles disparus, ces entreprises doivent opérer un virage difficile, passant d’une dynamique portée par le marketing à une véritable discipline de marché. Le prochain acte ne sera pas magique — il s’agira de savoir qui peut encore générer de l’alpha lorsque le public cesse d’y croire », a conclu 10X Research.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

La « logique de valorisation » des « mineurs de Bitcoin » : « produire de l'électricité pour l'IA » est plusieurs fois plus rentable que « miner du Bitcoin »

Le marché revalorise les entreprises minières de bitcoin, ne se basant plus sur leurs revenus miniers mais en se concentrant sur la valeur de leurs infrastructures liées à l’IA. Les fonds suivant les sociétés minières cotées en bourse enregistrent des rendements bien supérieurs à ceux liés au bitcoin.

La fermeture ajoute une complication à la publication de l’IPC de septembre alors que la Fed envisage la prochaine baisse des taux

Dans le contexte de la fermeture continue du gouvernement, la publication exceptionnelle de l’IPC ce vendredi revêt une importance historique, puisqu’elle constitue le seul indicateur d’inflation de la Fed avant sa réunion du 29 octobre—pouvant potentiellement faire pencher la balance entre une baisse des taux de 0,25 % et de 0,5 %.

Cardano est dans la « zone d’opportunité » et les investisseurs encaissent

Le prix de Cardano entre dans une phase clé d'accumulation alors que son ratio MVRV indique une zone d'opportunité. L'augmentation des flux entrants et de la demande des investisseurs pourrait pousser ADA au-delà de 0,661 $ vers une reprise.

Les banques japonaises pourraient bientôt détenir du Bitcoin

L'Agence des services financiers (FSA) du Japon revoit les règles concernant l'investissement des banques dans le Bitcoin, tandis que les trois principales banques prévoient d'émettre conjointement des stablecoins en yen, accélérant ainsi l'intégration des cryptomonnaies au cœur du système financier national.